Отменят ли транспортный налог: мнение и прогноз

Почему транспортный налог еще не отменили, и кому можно его не оплачивать.

В преддверии окончания срока уплаты налога на имущество физических лиц, который заканчивается 1 декабря, в Сети снова стали популярны разговоры об отмене транспортного налога. Больше всего разговоров, как всегда, о транспортном налоге, который, наверное, является одним из самых спорных в новейшей российской истории. И это логично, поскольку большинство автолюбителей не хотят оплачивать грабительский транспортный налог.

В последнее время ходит много слухов о его отмене. Особенно после того, как Президент РФ в прошлом году подписал налоговую амнистию, под которую попали долги и по транспортному налогу. Вот и начались в обществе разговоры о скорой отмене этого вида государственного оброка. Наше интернет-издание решило разобраться и выяснить, будет ли в ближайшее время отменен транспортный налог, а также сжалится ли Президент РФ над налоговыми должниками еще раз.

Итак, напомним, что еще в 2012 году Президент России Владимир Путин поддержал идею об отмене транспортного налога в стране. Тогда все были уверены, что раз сам глава государства не против этого, то в скором времени налог будет отменен. Но на деле все оказалось не так просто.

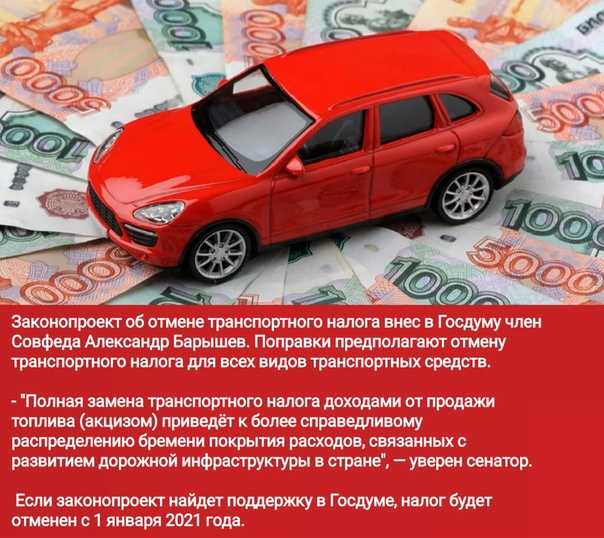

Кстати, в Государственную Думу РФ даже несколько раз вносились законопроекты об отмене транспортного налога, но все они были отклонены.

Самый стоящий из них был законопроект № 480908-7 «О внесении изменений в Налоговый кодекс Российской Федерации в части отмены транспортного налога», который в настоящее время возвращен субъекту права законодательной инициативы для выполнения требований Конституции Российской Федерации и Регламента Государственной Думы.

Напомним, что этот законопроект предусматривает отмену транспортного налога в России. Выпадающие доходы предлагалось возместить за счет увеличения акциза на топливо. В итоге в случае принятия данного закона в нашей стране транспортный налог оказался бы в стоимости топлива. По мнению авторов законопроекта, отмена обязательного транспортного налога сделала плату налога более справедливой – по принципу «Водитель платит, когда едет».

По мнению авторов законопроекта, отмена обязательного транспортного налога сделала плату налога более справедливой – по принципу «Водитель платит, когда едет».

К сожалению, несмотря на одобрение отмены транспортного налога Президентом РФ, эта инициатива так и осталась по сей день на бумаге. И это при том, что еще в 2012 году на встрече с лидерами партий Государственной Думы глава государства отметил, что поддерживает отмену транспортного налога, подчеркнув, что этот вопрос является крайне чувствительным для огромного количества людей в стране. Также тогда Владимир Путин объяснил, почему регионы не спешат отменять транспортный налог для автовладельцев: субъекты РФ просто боятся при отмене транспортного налога сокращения поступлений в местные бюджеты.

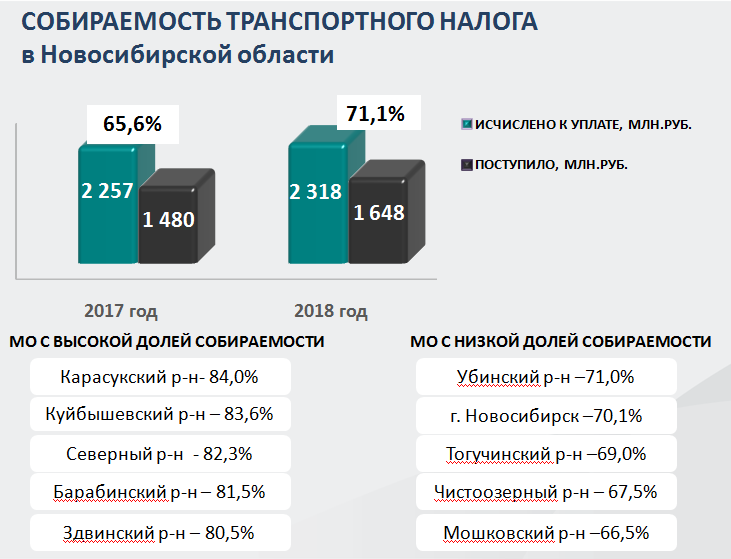

Однако по представленной комитетом по транспорту Госдумы РФ информации, собираемость транспортного налога в субъектах Российской Федерации не превышает 50%. Так что, как видите, отмена транспортного налога вряд ли привела бы к падению бюджетных доходов регионов России. Ведь выпадающие доходы были бы с лихвой компенсированы за счет включения повышенного акциза в каждый литр топлива.

Ведь выпадающие доходы были бы с лихвой компенсированы за счет включения повышенного акциза в каждый литр топлива.

Кроме того нужно посмотреть на международный опыт взимания транспортного налога в виде акциза на топливо в той же Европе или даже Китае, где недавно также включили транспортный налог в акциз на топливо. Нареканий в других странах на собираемость этого вида налога практически нет.

К сожалению, инициатива президента пока до сих пор не нашла поддержки. На сегодняшний день транспортный налог не отменен. Зато с 2012 года в России существенно были подняты акцизы на топливо. В общем, получилось все как всегда. Акциз подняли и про транспортный налог забыли. Самое интересное, что за отмену транспортного налога были «за» все фракции партий Государственной Думы, а также ряд министерств.

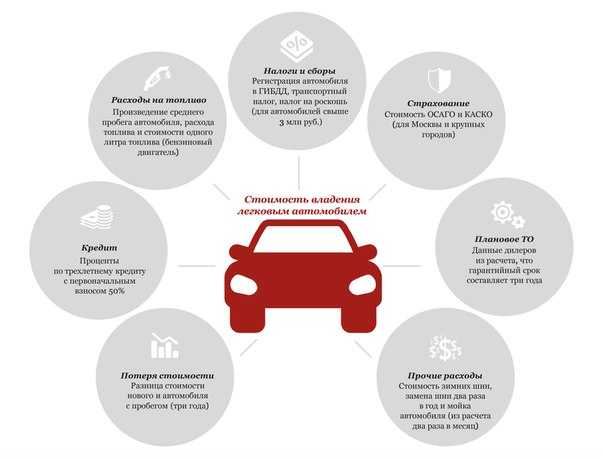

Однако воз и ныне там. В итоге что мы имеем сегодня: рост акциза, рост стоимости топлива и грабительский транспортный налог, систему взимания платы с грузовиков (Платон), которая привела к увеличению стоимости всех товаров в России. Но главное, что в России растут долги по налогам, большая часть которых относится к задолженности физических лиц по транспортному налогу.

Но главное, что в России растут долги по налогам, большая часть которых относится к задолженности физических лиц по транспортному налогу.

Это говорит о том, что многие люди не только не могут позволить себе платить транспортный налог, но и просто из протеста не хотят платить его. В результате Президенту России уже не раз приходилось объявлять налоговую амнистию, чтобы обнулить безнадежную задолженность граждан перед налоговой службой. Напомним, что в конце прошлого года Владимир Путин подписал закон, запустивший налоговую амнистию по долгам граждан и индивидуальных предпринимателей, которые образовались до 1 января 2015 года.

Но, несмотря на то что идея отмены транспортного налога не нашла продолжения в кулуарах власти, вышеуказанный законопроект никто окончательно не зарубил. Так что в будущем, вполне вероятно, этот закон все-таки будет рассмотрен в Госдуме и в нашей стране наконец-то отменят транспортный налог.

Правда, стоит отметить, что если это произойдет, то наша экономика столкнется с ростом инфляции, поскольку транспортный налог в виде повышенного акциза на топливо приведет к существенному росту бензина и дизельного топлива. Это, конечно, скажется на росте стоимости всех видов товаров и услуг. С учетом весеннего ралли цен на топливо, которое не осталось без внимания в обществе, думаем, что в ближайшее время власть вряд ли пойдет на отмену транспортного налога. Как говорится, всему свое время.

Это, конечно, скажется на росте стоимости всех видов товаров и услуг. С учетом весеннего ралли цен на топливо, которое не осталось без внимания в обществе, думаем, что в ближайшее время власть вряд ли пойдет на отмену транспортного налога. Как говорится, всему свое время.

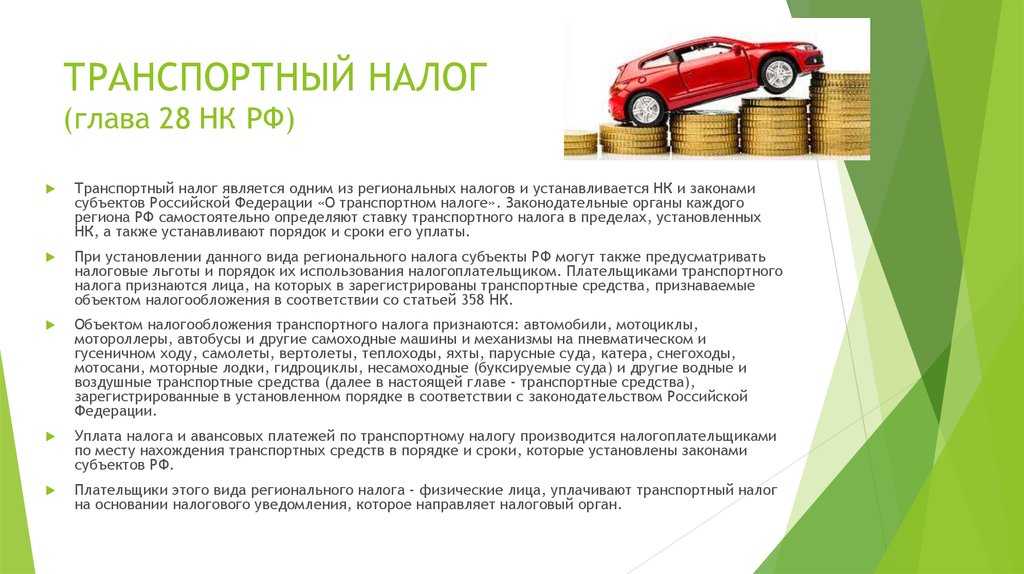

Кто должен оплачивать транспортный налог?

В соответствии с Налоговым кодексом РФ транспортный налог обязаны платить физические лица и организации, на которые в соответствии с налоговым законодательством возложены обязанности по уплате налогов.

Вот какие транспортные средства признаются согласно статье 358 НК РФ объектами налогообложения:

- автомобили

- мотоциклы

- мотороллеры

- автобусы

- другие самоходные машины и механизмы на пневматическом и гусеничном ходу

- самолеты

- вертолеты

- теплоходы

- яхты

- парусные суда

- катера

- снегоходы

- мотосани

- моторные лодки

- гидроциклы

- несамоходные (буксируемые суда)

- другие водные и воздушные транспортные средства

Вот список транспортных средств, которые не являются объектами сбора транспортного налога:

- — весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил

- — автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке

- — промысловые морские и речные суда

- — пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок

- — тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции

- — транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством Российской Федерации предусмотрена военная и (или) приравненная к ней служба

- — транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом

- — самолеты и вертолеты санитарной авиации и медицинской службы

- — суда, зарегистрированные в Российском международном реестре судов

- — морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

Когда можно не оплачивать транспортный налог?

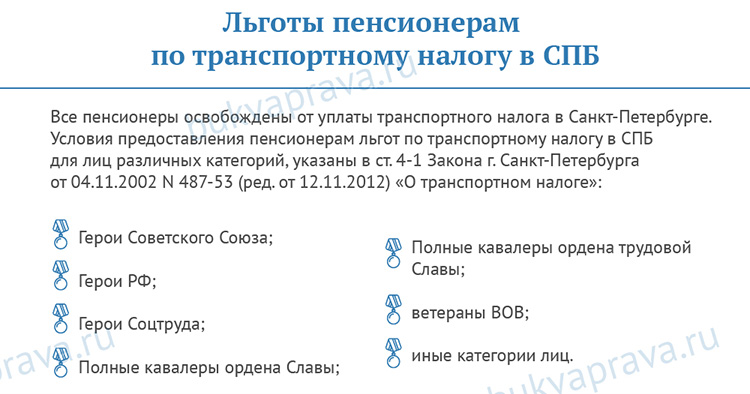

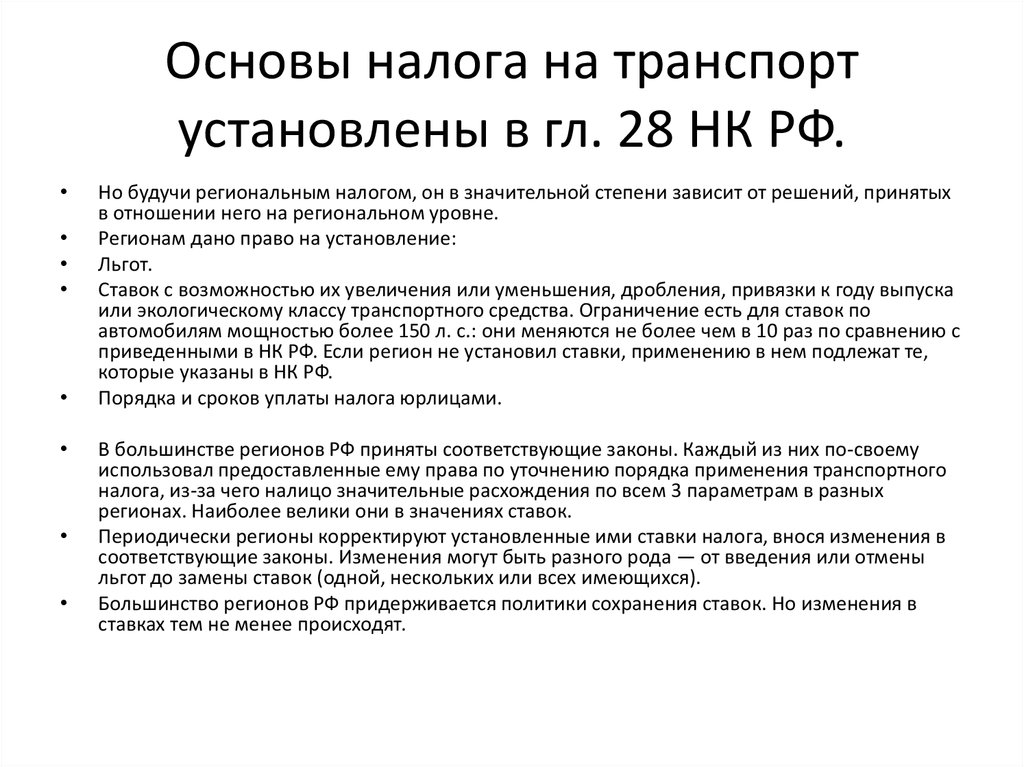

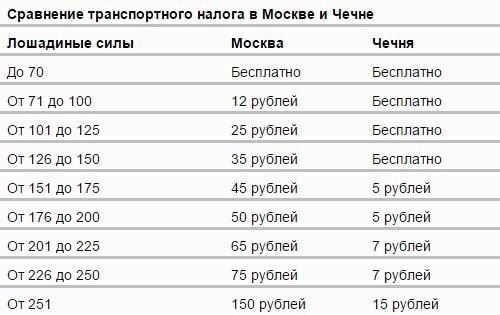

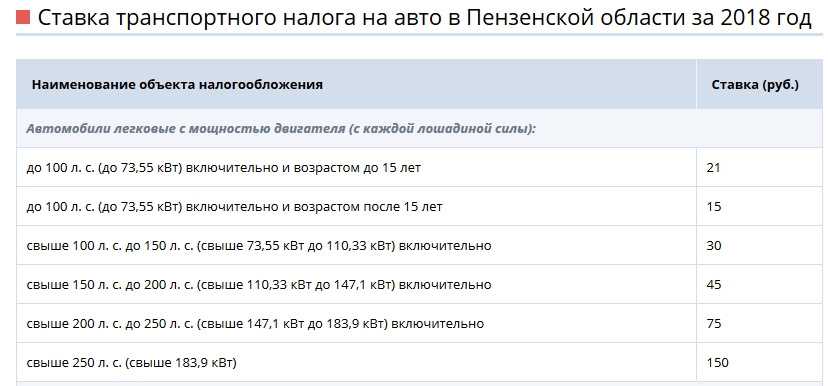

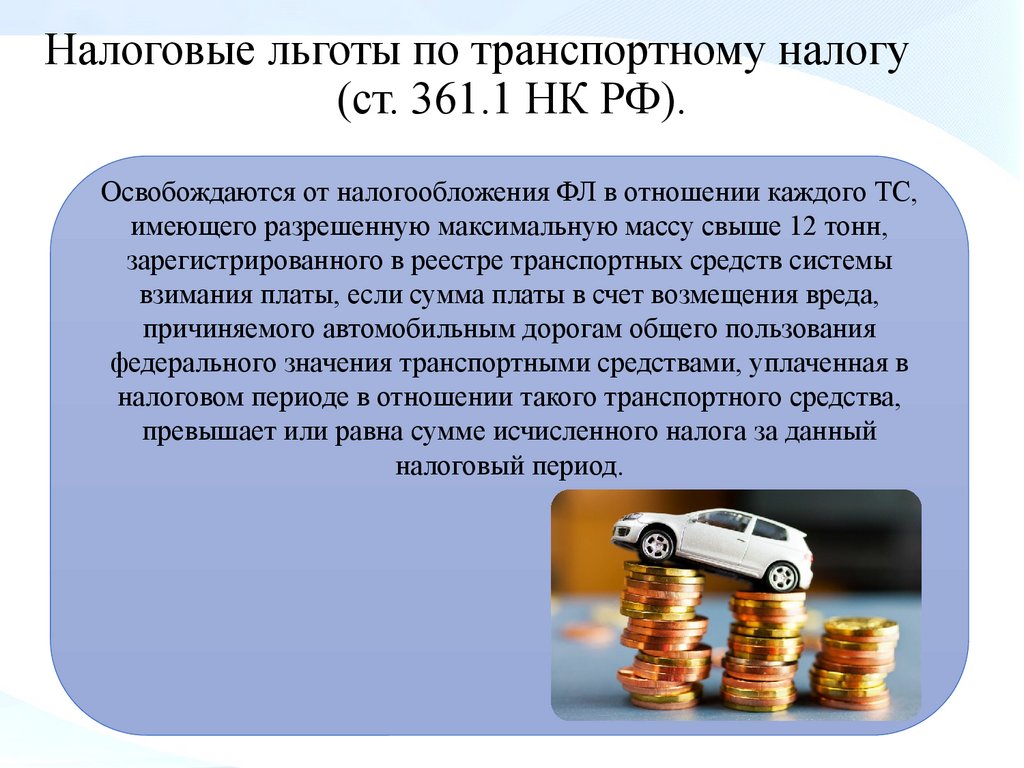

Мало кто знает, что не все граждане обязаны оплачивать транспортный налог. Согласно действующему законодательству, так как транспортный налог является региональным налогом, то, соответственно, каждый регион вправе вводить на свое усмотрение льготы для некоторых категорий граждан или на некоторые категории транспортных средств. В том числе льготы на транспортный налог регулируются статьей 361.1 Налогового кодекса РФ.

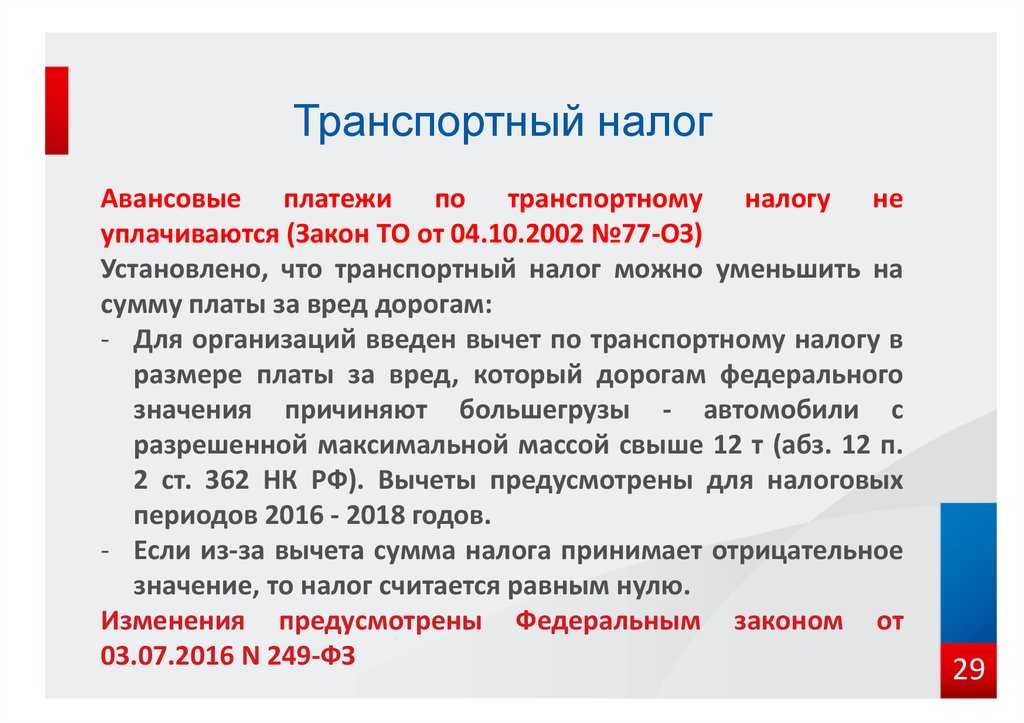

В частности, от транспортного налога освобождаются физические лица в отношении автомобиля, имеющего максимальную массу более 12 тонн, который зарегистрирован в системе «Платон», если сумма платы в систему превышает или равна сумме исчисленного транспортного налога в тот же налоговый период.

Что касаемо региональных льгот по транспортному налогу, то в зависимости от региона каждый субъект Российской Федерации сам решает, какие предоставлять льготы по уплате транспортного налога. Например, в городе Москве действует местный закон № 33 от 9.07.2008 года «О транспортном налоге», в котором детально прописано, кто может не оплачивать транспортный налог. Вот кто в городе Москве освобождается от уплаты транспортного налога:

Например, в городе Москве действует местный закон № 33 от 9.07.2008 года «О транспортном налоге», в котором детально прописано, кто может не оплачивать транспортный налог. Вот кто в городе Москве освобождается от уплаты транспортного налога:

- —

- — резиденты особых экономических зон технико-внедренческого типа, созданных на территории города Москвы (далее – особые экономические зоны), – в отношении транспортных средств, зарегистрированных на указанных резидентов, с момента включения в реестр резидентов особой экономической зоны. Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства. Право на льготу подтверждается выпиской из реестра резидентов особой экономической зоны, выданной органом управления особой экономической зоной

- — организации, признаваемые управляющими компаниями особых экономических зон и осуществляющие деятельность в целях реализации соглашений об управлении особыми экономическими зонами, – в отношении транспортных средств, зарегистрированных на указанные организации, с момента заключения с уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти соглашений об управлении особыми экономическими зонами.

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства - — управляющие компании международного медицинского кластера и участники проекта, заключившие соглашения об осуществлении проекта с управляющей компанией международного медицинского кластера и осуществляющие на территории международного медицинского кластера деятельность по реализации проекта, – в отношении транспортных средств, зарегистрированных на управляющие компании международного медицинского кластера и участников проекта. Участникам проекта льгота предоставляется с момента заключения соглашения об осуществлении проекта с управляющей компанией международного медицинского кластера

— Герои Советского Союза, Герои Российской Федерации

- — ветераны Великой Отечественной войны, инвалиды Великой Отечественной войны – за одно транспортное средство, зарегистрированное на граждан указанных категорий

- — ветераны боевых действий, инвалиды боевых действий – за одно транспортное средство, зарегистрированное на граждан указанных категорий

- — инвалиды I и II групп – за одно транспортное средство, зарегистрированное на граждан указанных категорий

- — бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания

- — один из родителей (усыновителей), опекун, попечитель ребенка-инвалида – за одно транспортное средство, зарегистрированное на граждан указанных категорий

- — лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (до 51,49 кВт) включительно, – за одно транспортное средство указанной категории, зарегистрированное на этих лиц

- — один из родителей (усыновителей) в многодетной семье

- — физические лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации от 15 мая 1991 года N 1244-I «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», федеральными законами от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча и от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне», – за одно транспортное средство, зарегистрированное на граждан указанных категорий

- — физические лица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах, – за одно транспортное средство, зарегистрированное на граждан указанных категорий

- — физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику, – за одно транспортное средство, зарегистрированное на граждан указанных категорий

- — один из опекунов инвалида с детства, признанного судом недееспособным, – за одно транспортное средство, зарегистрированное на граждан указанной категории

Правда, стоит отметить, что московские льготы по уплате транспортного налога не распространяются на водные, воздушные транспортные средства, снегоходы и мотосани. Также льготы не распространяются в отношении автомобилей мощностью более 200 л. с. (147,1 кВт).

Также льготы не распространяются в отношении автомобилей мощностью более 200 л. с. (147,1 кВт).

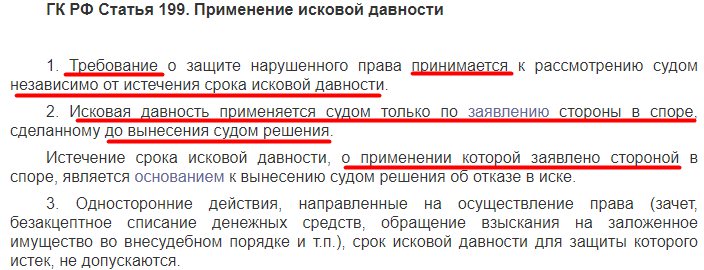

Что будет, если не заплатить вовремя транспортный налог до 1 декабря?

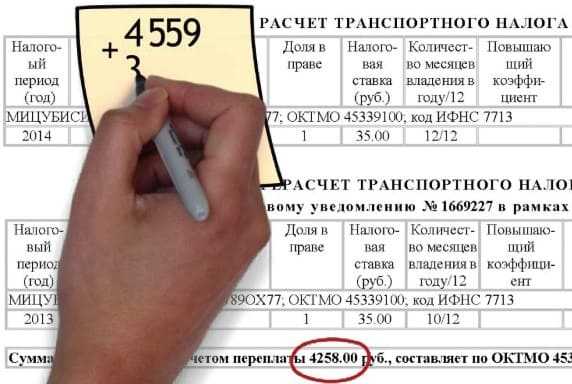

За несвоевременную оплату транспортного налога налоговым законодательством предусмотрен сбор пеней за каждый день просрочки, которая зависит от ставки ЦБ РФ.

Итак, согласно действующему законодательству за каждый день просрочки начисляется пеня в размере 1/300 от ключевой ставки рефинансирования Центрального Банка России. Правда, ставка ЦБ РФ постоянно меняется. Например, начиная с 17 сентября 2018 года, ЦБ поднял ставку рефинансирования до 7,5%.

Соответственно, чем больше ваша сумма задолженности по транспортному налогу, тем больший размер пеней будет начисляться каждый день к общей сумме задолженности.

Кстати, обратите внимание, что расчет пеней для физических лиц и юридических неодинаков. Например, пени за задолженность по уплате транспортного налога для юр. лиц начисляются немного по иному алгоритму. Так, в первые 30 дней после просрочки установленного законом срока на уплату транспортного налога юридическому лицу начисляются пени из расчета 1/300 ставки рефинансирования ЦБ за каждый день просрочки. Далее пени начисляются из расчета 1/150 ставки рефинансирования ЦБ РФ за каждый день просрочки.

лиц начисляются немного по иному алгоритму. Так, в первые 30 дней после просрочки установленного законом срока на уплату транспортного налога юридическому лицу начисляются пени из расчета 1/300 ставки рефинансирования ЦБ за каждый день просрочки. Далее пени начисляются из расчета 1/150 ставки рефинансирования ЦБ РФ за каждый день просрочки.

Да, конечно, после нескольких налоговых амнистий, объявленных президентом, многие автовладельцы посчитали, что проще вообще не оплачивать транспортный налог, с расчетом, что в будущем Владимир Путин снова простит все налоговые задолженности гражданам.

Но мы бы не советовали вам испытывать судьбу, не оплачивая транспортный налог. Во-первых, соблюдать законы – это гражданский долг каждого из нас. В том числе по своевременной уплате обязательных налогов. Во-вторых, не забывайте, что задолженность по налогам, скорее всего, попадет в службу судебных приставов, которые могут возбудить в отношении вас исполнительное производство.

В этом случае вам предоставят сначала время для добровольной уплаты долга. Если вы не оплатите долги, то в отношении вас будут применены меры по принудительному взысканию задолженности. В этом случае помимо долга с вас взыщут исполнительный сбор. Кроме того у вас могут арестовать банковские счета или списать с них задолженность принудительно.

Также на ваше имущество может быть наложен арест. В том числе судебный пристав-исполнитель может наложить в отношении вас запрет на выезд за пределы РФ. Но самое плохое, что судебные приставы вправе ограничить действие ваших водительских прав до полного погашения задолженности. Подумайте, стоит ли этого того.

В Новосибирской области на пять лет отменят транспортный налог для владельцев электромобилей

Фото Михаила ПериковаВ Новосибирской области для физических лиц и организаций-владельцев электромобилей отменят транспортный налог. Поправки внесут в закон «О налогах и особенностях налогообложения отдельных категорий налогоплательщиков в Новосибирской области», сообщает пресс-служба правительства региона.

31 мая на заседании правительства Новосибирской области одобрили поправки, которые освобождают физических лиц и организаций-владельцев электромобилей от уплаты транспортного налога сроком на пять лет вне зависимости от мощности двигателя. Законопроект будет направлен в заксобрание региона для дальнейшего рассмотрения.

«Внесение изменений в областной закон обусловлено необходимостью стимулирования использования транспортных средств с электрическими двигателями на территории Новосибирской области и повышение уровня экологической безопасности», — заявил министр дорожного хозяйства и транспорта региона Анатолий Костылевский.

Для получения налоговой льготы от владельца электромобиля потребуется предъявить паспорт транспортного средства.

Отмечается, что по данным ФКУ «Главный информационно-аналитический центр Министерства внутренних дел Российской Федерации», по состоянию на 1 апреля 2021 года в Новосибирской области зарегистрировано 501 колесных транспортных средств с электрическими двигателями.

В ноябре 2019 года на территории региона появилась первая зарядная станция для электромобилей. Она находится рядом с центральным офисом «Новосибирскэнергосбыт» по адресу Орджоникидзе,32. «Россети Сибирь» прогнозировали, что к концу 2022 года в регионах Сибири парк транспортных средств с электрическими двигателями увеличится до 4,5 тыс. штук.

Новосибирские дилеры также видят потенциал в дальнейшем развитии электрокаров. «Несмотря на то, что инфраструктура для таких автомобилей только формируется, мы уже реализовали 23 автомобиля Porsche Taycan. Я и сам в том числе езжу на электрокаре. С точки зрения моего образа жизни это нормально — достаточно зарядить автомобиль для того, чтобы добраться до работы и обратно с учетом заявленного запаса хода на одном заряде батареи в 550 км», — рассказывал в интервью «Континенту Сибирь» в апреле 2021 года генеральный директор ГК «Альт-Парк» (официальный дилер Porsche, KIA, Skoda, Geely в Новосибирске) Дмитрий Новиков.

Уже в 2019 году в некоторых регионах Сибири отменили транспортный налог для владельцев электромобилей. Так, Заксобрание Иркутской области утвердило нулевую ставку транспортного налога для электромобилей и машин на газе — закон вступил в силу с 1 января 2020 года. Отменили налог также и на Кузбассе — новая льгота для владельцев электромобилей региона действует сроком на пять лет.

Так, Заксобрание Иркутской области утвердило нулевую ставку транспортного налога для электромобилей и машин на газе — закон вступил в силу с 1 января 2020 года. Отменили налог также и на Кузбассе — новая льгота для владельцев электромобилей региона действует сроком на пять лет.

В апреле 2021 года Сибирская генерирующая компания, «Россети-Сибирь», Сибирский федеральный университет (СФУ) и крупный красноярский автодилер «Медведь Холдинг» подписали соглашение о социально-экономическом сотрудничестве в рамках КЭФ-2021. Акцент в соглашении был сделан на развитие сети электрозарядных станций и создании условий для увеличения количества частного и общественного электротранспорта в регионе.

Оставляйте заявку на вступление в нашу специализированную Whatsapp-группу автодилерского бизнеса Сибири, чтобы первыми узнавать о ключевых событиях в этой отрасли.

Редакция «КС» открыта для ваших новостей. Присылайте свои сообщения в любое время на почту [email protected] или через нашу группу в социальной сети «ВКонтакте».

Подписывайтесь на канал «Континент Сибирь» в Telegram, чтобы первыми узнавать о ключевых событиях в деловых и властных кругах региона.

Нашли ошибку в тексте? Выделите ее и нажмите Ctrl + Enter

Краткое изложение изменений в 2022 году по видам налога с продаж и других налогов

Краткое изложение законодательных изменений 2022 года представлено ниже.

Налог с продаж

- Возврат налога с продаж, связанный с арендой коммерческих транспортных средств с оговорками об окончательной корректировке арендной платы (Статья 28)

- Расширение исключения для торговых автоматов для конфет, морсов, безалкогольных напитков и воды в бутылках (Статья 28)

- Приостановление уплаты некоторых налогов на моторное топливо и дизельное моторное топливо (статьи 12-А и 28)

- Отказ от требования о местонахождении для получения налоговых льгот (Статьи 28 и 31)

- Плата за утилизацию старых шин (статья 27 Закона об охране окружающей среды; статья 28 Закона о налогах)

- Освобождение от налога с продаж и использования подгузников (Статья 28)

Каннабис для взрослых

Налог на продукты каннабиса для взрослых (Статья 20-C)

Налог на недвижимость

Расширение льгот по налогу на наследство для переживших супругов, не являющихся гражданами США

Акциз на моторное топливо

Приостановление уплаты некоторых налогов на моторное топливо и дизельное моторное топливо (статьи 12-А и 28)

Одноранговый каршеринг

Специальный налог на одноранговый каршеринг (Статья 28-D)

Налог на нефтяной бизнес

Освобождение буксиров и буксиров от налога на нефтяной бизнес (Статья 13-А)

Налог на передачу недвижимости

- Отказ от требования о местонахождении для получения налоговых льгот (Статьи 28 и 31)

Плата за утилизацию старых шин

Плата за утилизацию старых шин (статья 27 Закона об охране окружающей среды; статья 28 Закона о налогах)

Возврат налога с продаж, связанный с арендой коммерческого автотранспорта с оговоркой о корректировке арендной платы при терминальной ставке (Статья 28)

Начиная с 1 июня 2022 г. , при определенных условиях допускается зачет или возврат налога с продаж, уплаченного по аренде коммерческого автотранспортного средства с терминальной арендой оговорки о корректировке (аренда ПРОФ). Аренда TRAC — это аренда, которая включает:

, при определенных условиях допускается зачет или возврат налога с продаж, уплаченного по аренде коммерческого автотранспортного средства с терминальной арендой оговорки о корректировке (аренда ПРОФ). Аренда TRAC — это аренда, которая включает:

- неограниченное количество вариантов продления или другие аналогичные положения договора, или

- 36 или более ежемесячных опционов на продление сверх первоначального срока аренды; и

- отдельное письменное заявление, подписанное и заверенное под страхом наказания за лжесвидетельство арендатором (стороной, которая будет владеть и использовать транспортное средство по договору аренды), в котором говорится, что арендатор намерен использовать более 50% транспортного средства для бизнеса арендатора или торговля.

Если по окончании срока аренды, описанного выше, арендодатель (сторона, которая передает во владение транспортное средство пользователю по договору аренды) возвращает арендатору часть квитанции или вознаграждения, как того требует терминальная аренда положение о корректировке в договоре аренды:

- арендатор может потребовать возмещения налога с продаж, уплаченного им с возмещенной суммы, заполнив Форму AU-11, Заявление на зачет или возврат налога с продаж или налога на использование .

Если арендатор является зарегистрированным поставщиком налога с продаж, он может подать форму AU-11 со своей периодической декларацией по налогу с продаж и использованию.

Если арендатор является зарегистрированным поставщиком налога с продаж, он может подать форму AU-11 со своей периодической декларацией по налогу с продаж и использованию. - арендодатель может потребовать возмещения или зачета налога с продаж, уплаченного арендатором на возмещенную сумму, если арендодатель может доказать налоговому департаменту, что он возместил налог арендатору, подав форму AU-11. , Заявление на кредит или возмещение налога с продаж или использования . Если арендодатель является зарегистрированным поставщиком налога с продаж, он может подать форму AU-11 со своей периодической декларацией по налогу с продаж и использованию.

Любая из сторон может потребовать возмещения в течение 3 лет после уплаты налога арендодателем в налоговый департамент или в течение 1 года после возмещения лизингополучателю излишней остаточной стоимости по договору аренды. Эти положения применяются к возмещению избыточной остаточной стоимости, произведенному 1 июня 2022 г. или после этой даты.

или после этой даты.

[глава 87 Законов 2022 года; Налоговое законодательство § 1111(i)(B)]

Расширение действия исключения для торговых автоматов для конфет, морсов, безалкогольных напитков и воды в бутылках (Статья 28)

Исключение для некоторых видов конфет, морсов, безалкогольных напитков и воды в бутылках, продаваемых в торговых автоматах, продлено до 31 мая 2023 года. за 1,50 доллара США или меньше в торговых автоматах, которые принимают только наличные деньги и/или монеты, или

Для получения дополнительной информации см. Налоговый бюллетень . Продукты, проданные через торговые автоматы (TB-ST-280).

[часть GG главы 59 Законов 2022 года; Налоговый кодекс §§ 1105(a), 1105(d)(i)(3) и 1115(a)(1)]

Освобождение от налога с продаж и использования подгузников (Статья 28)

Действует с 1 декабря 2022 г. , розничная продажа подгузников, предназначенных для использования людьми, освобождается от местных налогов с продаж и использования штатов и . Это включает, помимо прочего, одноразовые, многоразовые, взрослые и детские подгузники.

, розничная продажа подгузников, предназначенных для использования людьми, освобождается от местных налогов с продаж и использования штатов и . Это включает, помимо прочего, одноразовые, многоразовые, взрослые и детские подгузники.

[глава 386 Законов 2022 года; Налоговый кодекс § 1115(a)(30-a)]

Налог на продукты каннабиса для взрослых (Статья 20-C)

С 1 апреля 2022 года налог взимается с продажи или передачи продуктов каннабиса для взрослых продукты каннабиса дистрибьютором в розничную аптеку. Кроме того, налогом облагается продажа или передача продуктов каннабиса для взрослых покупателю для взрослых. Этот налог взимается с лица, которое продает или передает каннабис для взрослых в розницу в момент продажи или передачи.

Все дистрибьюторы и розничные продавцы продуктов каннабиса для взрослых в штате Нью-Йорк должны сначала получить соответствующую лицензию в Управлении управления каннабисом. После этого они должны подать онлайн-заявку на получение сертификата о регистрации каннабиса для взрослых в налоговом департаменте, прежде чем заниматься бизнесом. За регистрацию в налоговом департаменте взимается плата в размере 600 долларов США. Сертификат о регистрации каннабиса для взрослых действителен до даты, указанной на нем, если его действие не было приостановлено или отозвано ранее.

За регистрацию в налоговом департаменте взимается плата в размере 600 долларов США. Сертификат о регистрации каннабиса для взрослых действителен до даты, указанной на нем, если его действие не было приостановлено или отозвано ранее.

Для получения дополнительной информации см. Акцизный налог на продукты каннабиса для взрослых.

[глава 92 Законов 2021 года; §§ 471, 492, 493, 494, 495, 496, 496-a, 496-b, 496-c, 1115, 1181]

Срок действия положений об освобождении от продажи имущества, когда переживший супруг не является гражданином США, истекает 1 июля 2022 г.

Теперь срок их действия истекает 1 июля 2025 г. Положения о предоставлении помощи описаны в TSB-M-14. (5)M, Законодательство 2013 г. о внесении поправок в налог на имущество штата Нью-Йорк.

[глава 357 Законов 2022 года; Налоговый кодекс § 951(b)]

Приостановление уплаты некоторых налогов на моторное топливо и дизельное моторное топливо (Статьи 12-А и 28) моторное топливо и автомобильное дизельное моторное топливо приостановлены:

- акциз;

- предоплаченный налог с продаж и государственный налог с розничных продаж; и

- дополнительных государственных налогов с продаж, взимаемых в столичном пригородном транспортном округе (MCTD).

Эти налоги должны быть исключены из всех продаж моторного топлива и автомобильного дизельного топлива, произведенных в период приостановки.

Кроме того, округа и города могут выбрать метод налога с продаж по ставке центов за галлон на топливо. См. публикацию 718-F, Местные ставки налога с продаж и использования на соответствующее моторное топливо, автомобильное дизельное моторное топливо и биодизельное топливо B20 , где указаны текущие местные ставки. Местный налог с продаж, взимаемый населенными пунктами, будет по-прежнему включен в розничную цену моторного топлива и автомобильного дизельного топлива в течение всего периода приостановки.

Для получения дополнительной информации см. Приостановление действия некоторых налогов на моторное топливо и дизельное моторное топливо и Важное уведомление N-22-1, Приостановление действия некоторых налогов на моторное топливо и дизельное моторное топливо с 1 июня 2022 г. .

[ч. ПП гл. 59 Законов 2022 г. ; Налоговый кодекс §§ 47, 1111(m)(4)]

; Налоговый кодекс §§ 47, 1111(m)(4)]

Специальный налог на одноранговый каршеринг (Статья 28-D)

С 1 сентября 2022 г. новые налоги облагаются выплаченной валовой выручкой водителем совместного транспортного средства за использование общего транспортного средства в рамках программы совместного использования автомобилей в одноранговой сети в штате Нью-Йорк. Одноранговое совместное использование автомобилей означает авторизованное использование общего транспортного средства лицом, не являющимся владельцем транспортного средства, в рамках программы однорангового совместного использования автомобилей.

Эти налоги являются дополнением к государственным и местным налогам с продаж и использованию, взимаемым в соответствии со статьями 28 и 29 Закона о налогах. оплачивается водителем общего транспортного средства за использование общего транспортного средства, когда водитель совместного транспортного средства вступает во владение общим транспортным средством в штате Нью-Йорк.

В дополнение к общегосударственному налогу на одноранговые перевозки также уплачивается один из следующих налогов:

- региональный транспортный налог в размере 3 % от валовой выручки, уплачиваемой водителем совместного транспортного средства за использование общее транспортное средство, когда водитель совместного транспортного средства вступает во владение общим транспортным средством в штате Нью-Йорк, но за пределами MCTD, или

- Metropolitan Commuter Transportation District (MCTD) налог в размере 3% от валовой выручки, выплачиваемой водителем совместного транспортного средства за использование общего транспортного средства, когда водитель совместного транспортного средства вступает во владение общим транспортным средством в пределах MCTD.

MCTD включает город Нью-Йорк и округа Датчесс, Нассау, Ориндж, Патнэм, Рокленд, Саффолк и Вестчестер.

Предполагается, что каждая передача общего транспортного средства водителю совместного транспортного средства в любой точке штата Нью-Йорк облагается специальными налогами на совместное использование автомобилей между равноправными лицами, пока не будет установлено обратное.

Эти налоги взимаются с водителя совместно используемого транспортного средства администратором программы совместного использования автомобилей в одноранговой сети, а также сообщаются и уплачиваются с помощью применимых налоговых деклараций администратора программы совместного использования автомобилей в одноранговой сети. Налоги на пользование, соответствующие общегосударственным, MCTD и региональным транспортным налогам, описанным выше, взимаются по ставке 3% от валовой выручки, выплаченной или заключенной по договору с водителем общего транспортного средства за использование общего транспортного средства в штате Нью-Йорк, когда эти специальные налоги не были собраны администратором.

Для получения дополнительной информации см.:

- TSB-M-22(1)S, Специальный налог на одноранговое совместное использование автомобилей и .

- Департамент транспортных средств штата Нью-Йорк, DMV Нью-Йорка | Информация о одноранговых программах совместного использования автомобилей (ny.

gov).

gov).

[глава 129 Законов 2022 года; Налоговый кодекс §§ 1190, 1191, 1192, 1193, 1194, 1195, 1196 и 1197]

Освобождение буксиров и буксиров от налога на нефтяной бизнес (Статья 13-А)

Начиная с 1 сентября 202 2, использование перевозки моторного топлива, дизельного моторного топлива или остаточных нефтепродуктов буксирами и буксирными судами освобождается от налога на нефтяной бизнес.

Кроме того, покупатели моторного топлива, дизельного моторного топлива или остаточного нефтепродукта, используемого буксирами и буксирами, могут требовать возмещения полной суммы налога, перешедшего на покупателя. Чтобы требовать освобождения или возмещения расходов, необходимо предоставить доказательство того, что эти виды топлива используются в порядке исключения.

Используйте новую форму PT-375 (9/22), Свидетельство об освобождении от налога на нефтяной бизнес для покупки топлива, используемого в буксирах или буксирах , чтобы потребовать освобождения. Используйте форму AU-630 (9/22), Заявление о возмещении налога на нефтяной бизнес , чтобы потребовать возмещения.

Используйте форму AU-630 (9/22), Заявление о возмещении налога на нефтяной бизнес , чтобы потребовать возмещения.

Подпишитесь на разные налоги, чтобы получать обновления по электронной почте, когда новая информация доступна на веб-сайте налогового департамента.

[часть Т главы 59 Законов 2022 года; Налоговое законодательство §§ 301-b(j), 301-c, 301-c(q)]

Отказ от требования о местонахождении для получения налоговых льгот (статьи 28 и 31)

Действует с 26.11.2021 и на весь срок действия объявления чрезвычайной ситуации в штате в соответствии с Указом 211 от 2021 года, требования к месту работы для предприятий, получающих налоговые льготы, на основании:

- поддержание присутствия в штате или в определенных районах штата и

- , место работы сотрудников которых пострадало от пандемии COVID-19,

может быть удовлетворен работодателем, определяющим удаленную работу сотрудников как выполненную в месте, где работа выполнялась до объявления чрезвычайной ситуации.

Отвечающие критериям предприятия должны подтвердить, что в течение всего периода, в течение которого запрашивается пособие, предприятие продолжало работать в штате. Предприятия не имеют права на какие-либо налоговые льготы в течение периодов времени, когда они перемещали свою деятельность за пределы штата.

Это положение конкретно распространяется на программу Start-Up NY, но не ограничивается ею.

[часть LL главы 59 Законов 2022 года; Налоговый кодекс § 39]

Плата за утилизацию изношенных шин (Закон об охране окружающей среды, статья 27; Закон о налогах, статья 28)

Плата за утилизацию изношенных шин продлена до 31 декабря 2025 года. Плата за утилизацию отработанных шин меняется.

Начиная с 1 марта 2023 года или после этой даты, вам больше не нужно каждый квартал подавать отдельную декларацию о сборах за утилизацию изношенных шин. Вместо этого вы укажете и оплатите сбор за утилизацию отработанных шин в своей налоговой декларации.

Окончательная декларация о сборах за утилизацию отработанных шин за период, заканчивающийся 28 февраля 2023 г., должна быть подана до 31 марта 2023 г.

[часть ММ главы 58 Законов 2022 года; Налоговый кодекс, статья 28; Закон об охране окружающей среды, статья 27]

Начало страницы

Акциз на автотранспортные средства | Mass.gov

Введение

Если у вас есть зарегистрированный автомобиль или прицеп, вы должны ежегодно платить налог, называемый акцизом на автомобиль и прицеп. Когда вы получите счет за автомобильный акциз, вы также получите инструкции о том, как его оплатить.

Все автомобили и прицепы, зарегистрированные в штате Массачусетс, облагаются акцизом на автомобили, если они не освобождены.

Чтобы узнать больше, посетите:

- Ваш город или ратуша

- Информация об акцизах на автотранспортные средства от Секретаря Содружества

Определение «автотранспортное средство»

«Автотранспортные средства» определяются как «все транспортные средства, сконструированные и предназначенные для приведения в движение силой, отличной от мускульной силы, включая такие транспортные средства, буксируемые другим автотранспортным средством», за исключением:

- Поезда и троллейбусы, включая безрельсовые

- Транспортные средства, используемые для целей, отличных от перевозки имущества, и которые не могут двигаться со скоростью более 12 миль в час, и которые:

- Используется исключительно для строительства, ремонта и содержания автомобильных дорог, или

- Разработан специально для использования в других местах, кроме проезжей части пути.

- Кресла-коляски, принадлежащие и управляемые инвалидами и управляемые или управляемые пешим лицом

- Моторизованные велосипеды

Расчет акциза

25 долларов за 1000 долларов США стоимости

Ставка акциза составляет 25 долларов США за 1000 долларов США стоимости вашего автомобиля. Он взимается за полный календарный год и выставляется сообществом, в котором автомобиль обычно находится в гараже. Если ваше транспортное средство зарегистрировано в штате Массачусетс, но находится в гараже за пределами штата Массачусетс, налоговый инспектор выставит счет за акциз.

Если вы владеете любым транспортным средством, которое было зарегистрировано менее чем за полный календарный год, вы будете платить акциз за весь месяц, когда вы зарегистрировали это транспортное средство, а также за оставшиеся месяцы года. Например, автомобиль зарегистрирован 9 апреля.будет выставлен счет за акциз за апрель-декабрь.

Минимальный акциз на транспортное средство составляет 5 долларов США. Если ваш рассчитанный акциз меньше 5 долларов, вы будете облагаться налогом в размере 5 долларов.

Стоимость автомобиля

Стоимость вашего автомобиля для акцизных сборов не является фактической покупной ценой или «балансовой стоимостью» автомобиля. Вместо этого это процент от прейскурантной цены производителя в год производства.

Прейскурантная цена производителя для любого транспортного средства — это цена, которую производитель рекомендует в качестве продажной цены этого транспортного средства (для транспортных средств той же марки, типа, модели и года выпуска), когда оно новое.

| Год покупки автомобиля | Стоимость автомобиля (% от прейскурантной цены производителя) |

|---|---|

| Год до указанного года изготовления | 50% |

| Год изготовления | 90% |

| Второй год | 60% |

| Третий год | 40% |

| Четвертый год | 25% |

| Пятый год и далее | 10% |

Чтобы узнать больше, посетите Общие законы штата Массачусетс, глава 60A, раздел 1:

Акцизный налог на автомобили; оценка и сбор; исключения; скидка за угон автомобиля

Сбор акциза

Акциз на автотранспортные средства уплачивается в течение 30 дней со дня его выдачи. Сборщик налогов должен получить платеж. а не просто отправлено по почте (почтовым штемпелем) в установленный срок или раньше.

Сборщик налогов должен получить платеж. а не просто отправлено по почте (почтовым штемпелем) в установленный срок или раньше.

Для акцизных накладных на автомобили срок давности не установлен. Вы несете личную ответственность за акциз, пока он не будет оплачен.

Однако существуют ограничения по времени для некоторых способов, с помощью которых сборщики налогов могут взимать акцизы. Например, уведомления о непродлении лицензии и регистрации налогоплательщика должны быть представлены в RMV в течение 2 лет после отправки оригинала акцизной накладной.

Частичные платежи

Сборщик налогов не обязан принимать частичные платежи по акцизному счету на автотранспортные средства. Прием частичных платежей осуществляется исключительно на усмотрение коллектора. Вы не имеете законного права частично платить акциз, в отличие от налога на имущество или улучшения.

Если сборщик принимает частичные платежи по определенному счету акцизного налога на транспортное средство, вы все равно не можете указать, что он применяется в первую очередь к акцизному сбору. Любой полученный частичный платеж должен применяться в следующем порядке:

Любой полученный частичный платеж должен применяться в следующем порядке:

- Проценты, добавленные к акцизу на автотранспортные средства на дату платежа

- Расходы по сбору, добавленные к акцизу на дату платежа

- Задолженность по акцизам

Если сборщик налогов отказывается от уплаты процентов и расходов, поскольку их общая сумма составляет 15 долларов или меньше, платеж применяется к акцизу.

Посетите следующие разделы главы 60A Общих законов штата Массачусетс:

- Раздел 2: Сбор налогов; скидка

- Раздел 2A: Неуплата налогов; коллекция; непродление водительского удостоверения и регистрации транспортного средства

- Раздел 35: Действия в отношении налогоплательщиков-правонарушителей

- Раздел 93: Деньги, причитающиеся налогоплательщику от муниципалитетов; удержание за просроченные налоги

Исключения

Используйте форму заявки на снижение выбросов, чтобы подать заявку на освобождение. Вы должны подать его оценщикам в течение:

Вы должны подать его оценщикам в течение:

- Через 3 года после даты уплаты акциза или

- Через 1 год после уплаты акциза

В зависимости от того, что позже. Подача заявления не означает, что взимание акциза прекращено. Даже если вы не подали заявление вовремя, оценщики все равно могут предоставить вам освобождение, но только в том случае, если акциз еще не уплачен. Действия в отношении просроченных заявок находятся исключительно на усмотрении оценщиков, а это означает, что вы не можете обращаться в какой-либо местный или государственный совет, агентство или должностное лицо. Если оценщики откажутся предоставить вам его, вы должны полностью оплатить акциз и подать заявление на его снижение по праву в течение 1 года с даты платежа.

Вы также можете подать заявление об освобождении от уплаты налогов, если вы:

- Супруг/супруга лица, отвечающего требованиям, если транспортное средство находится в совместной собственности и зарегистрировано или арендовано на имя лица и супруга

- Оставшийся в живых супруг квалифицированного лица, исполнителя завещания или управляющего имуществом, если физическое лицо не подавало заявление при жизни

Освобожденные организации и частные лица

Освобождение может быть предоставлено, если транспортное средство принадлежит и зарегистрировано одним из следующих лиц:

- Правительства — Соединенные Штаты, Содружество Массачусетса или любое политическое подразделение штата Массачусетс.

- Благотворительные или религиозные организации , чье личное имущество освобождается от налогов согласно M.G.L. Ч. 59 сек. 5 кл. 3 и Кл. 10 соответственно.

- Арендодатели, занимающиеся лизингом автомобилей , если транспортное средство сдается в аренду на полный календарный год благотворительной организации, кроме учреждения, присуждающего ученую степень или диплом.

- Производители, фермеры или дилеры транспортных средств, которые работают со специальными табличками (таблички Раздела 5).

- (Бывшие) военнопленные и их оставшиеся в живых супруги — Освобождается от уплаты налога на 1 транспортное средство по выбору, которым владеет ветеран или оставшийся в живых супруг (не обязательно быть единственным владельцем) и которое зарегистрировано для личного, некоммерческого использования, если: оставшийся в живых супруг вступает в повторный брак, освобождение прекращается.

- Город принял это освобождение от местных опций, и

- Управление по делам ветеранов, или выписка ветерана, документирует, что ветеран содержался в качестве военнопленного.

- Ветераны с ограниченными возможностями или слепые – Освобождается от уплаты налога на 1 транспортное средство (по выбору ветерана), принадлежащее ветерану (не обязательно быть единственным владельцем) и зарегистрированное для личного некоммерческого использования, если:

- Ветеран с отличием уволен с военной службы мирного или военного времени.

- Администрация по делам ветеранов удостоверяет, что в связи с прохождением военной службы ветеран: ИЛИ

- а) Потерял по крайней мере 1 ногу или руку,

- b) навсегда потерял способность использовать по крайней мере 1 ногу или руку, или

- c) Имеет постоянное нарушение зрения, отвечающее определенным требованиям, по крайней мере, на 1 глаз

- Медицинский консультативный совет в RMV определил, что у ветерана есть постоянная инвалидность, связанная со службой, что подтверждается: Оставшаяся в живых супруга ветерана не имеет права на освобождение.

- Номерной знак ветерана-инвалида (DV), или

- Письмо МАБ, уведомляющее ветерана о своем решении

- Военнослужащие штата Массачусетс — военнослужащий, служащий национальной гвардии или военного резерва, проживающий в штате Массачусетс, освобождается от уплаты налога на 1 транспортное средство по выбору, принадлежащее (не обязательно единоличному владельцу) или арендованное и зарегистрированное для личного, не — коммерческое использование, если:

- Военнослужащий был развернут или дислоцирован за пределами территориальных границ содружества в течение не менее 180 дней подряд в календарном году освобождения.

- Военнослужащий ранен или убит в вооруженном конфликте, ограничение в 180 дней не применяется.

- Оставшаяся в живых супруга военнослужащего не имеет права на освобождение.

- Инвалиды или слепые – Освобождаются от уплаты налога на 1 транспортное средство по выбору, которым они владеют (не обязательно быть единственным владельцем) и регистрируют для личного, некоммерческого использования, если лицо: Оставшийся в живых супруг не соответствует требованиям исключение.

- Потерял обе ноги или обе руки,

- Полностью потерял способность использовать обе ноги или обе руки, или

- Имеет постоянное нарушение зрения, отвечающее определенным требованиям, на оба глаза

Льготы для ветеранов-инвалидов и не ветеранов распространяются на не более 1 автомобиля , находящегося в собственности и зарегистрированного для личного некоммерческого использования.

В соответствии с федеральным законом следующие военнослужащие (и их супруги) освобождаются от уплаты акцизного сбора на любые транспортные средства, которыми они владеют, если они не используются для бизнеса или торговли:

- Военнослужащий, место жительства которого находится в штате, отличном от Массачусетса, и находится в Массачусетсе или в другом месте в связи с военными приказами, как это задокументировано командиром военнослужащего.

- Супруга (супруга) военнослужащего, проживающего в штате, отличном от Массачусетса, если супруга проживает в том же штате, что и военнослужащий, и супруга находится в Массачусетсе исключительно для того, чтобы проживать с военнослужащим, что подтверждается документально командиром военнослужащего.

Покупка или аренда нового транспортного средства

Когда вы получаете освобождение от налога на транспортное средство в течение акцизного года, а затем покупаете или арендуете новое транспортное средство в течение того же года, освобождение вы или нет, зависит от того, сохраняете ли вы первый транспортное средство. Вы можете получить освобождение только для 1 транспортного средства (которое принадлежит вам и зарегистрировано или арендовано для личного некоммерческого использования) за один раз в течение акцизного года.

Таким образом, вы не можете получить другое освобождение для другого транспортного средства, которое вы купили или арендовали в конце года, если вы продолжаете владеть или арендовать первое транспортное средство до конца года.

Однако, если вам было предоставлено освобождение от уплаты акцизного сбора в отношении определенного транспортного средства за календарный год акцизного сбора, вы можете получить освобождение от уплаты акцизного сбора, начисленного за тот же календарный год акцизного сбора, на другое транспортное средство, которое вы купили или арендовали позднее в этом же году, если вы:

- Утилизируйте автомобиль или

- Прекращение аренды в течение года

Оценщики могут предоставить вам освобождение от налога на второе транспортное средство на оставшуюся часть акцизного календарного года в качестве продолжения ежегодного освобождения следующим образом:

- Если вы владели освобожденным транспортным средством и покупаете другое транспортное средство, вы:

- Необходимо передать право собственности на освобожденное транспортное средство и

- Перенос регистрации освобожденного транспортного средства на второе транспортное средство или отмена регистрации освобожденного транспортного средства и получение новой регистрации второго транспортного средства.

- Если вы владели освобожденным транспортным средством и арендуете другое транспортное средство, вы

- Необходимо передать право собственности на освобожденное транспортное средство и

- Отмена регистрации на освобожденном транспортном средстве

- Если вы арендовали транспортное средство, на которое распространяется освобождение, и берете в аренду другое транспортное средство в конце срока аренды или в ином случае, аренда транспортного средства, на которое распространяется освобождение, должна быть расторгнута или прекращена.

Чтобы узнать больше, посетите:

- Массачусетс Общие законы Глава 60A: Раздел 1:

Акцизный налог на автомобили; оценка и сбор; исключения; компенсация за угон автомобиля

Сбросы

Вы можете уменьшить уплаченный акциз, подав заявление на снижение. Можно выбрать одно из двух приложений:

- Заявление на сокращение выбросов Полная форма

- Краткая форма заявления о сокращении выбросов

Вы должны подать заявление на снижение в местный совет оценщиков в течение:

- 3 года после даты уплаты акциза или

- Через 1 год после уплаты акциза

В зависимости от того, что позже. Подача заявления не означает, что взимание акциза прекращено.

Подача заявления не означает, что взимание акциза прекращено.

У оценщиков есть 3 месяца с даты получения заявления о снижении выбросов для предоставления или отказа в снижении выбросов. Вы можете продлить 3-месячный период действия, дав письменное согласие. Заявка считается отклоненной, если оценщики не предпримут никаких действий в течение 3-месячного (или продленного) периода действий.

Даже если вы не подали заявление о снижении налогов вовремя, оценщики все же могут предоставить вам скидку, но только в том случае, если акциз еще не уплачен. Действия в отношении просроченных заявок находятся исключительно на усмотрении оценщиков, а это означает, что вы не можете подать апелляцию в какой-либо местный или государственный совет, агентство или должностное лицо. Если оценщики откажутся предоставить вам его, вы должны полностью оплатить акциз и подать заявление на его снижение по праву в течение 1 года с даты платежа.

Если ваше заявление отклонено, вы можете подать апелляцию в окружные комиссары или в Апелляционный налоговый совет (ATB). Вы должны подать апелляцию в течение 3 месяцев с даты, когда оценщики предоставили или отказали в скидке, или с даты, когда заявление было признано отклоненным, если они не предприняли никаких действий по нему.

Вы должны подать апелляцию в течение 3 месяцев с даты, когда оценщики предоставили или отказали в скидке, или с даты, когда заявление было признано отклоненным, если они не предприняли никаких действий по нему.

Уважительные причины для скидки

Вы можете получить скидку за любое из следующих действий:

- Переезд за пределы штата Массачусетс — В течение того же календарного года, что и акциз, вы:

- Переехал в другой штат или страну

- Зарегистрировал транспортное средство там, и

- Отменена или не продлена регистрация в Массачусетсе

Оценщики могут рассматривать регистрацию в новом штате или стране как отмену регистрации в Массачусетсе, особенно если для регистрации вам необходимо сдать номерные знаки Массачусетса. В этом случае оценщики также должны уменьшить любой акциз, начисленный на следующий год. Если регистрация в Массачусетсе продлится еще на один календарный год, вам следует отменить регистрацию, чтобы избежать дальнейшего налогообложения.

- Переехал из платежного города или города — Вы:

- Переехал в другой город в пределах штата Массачусетс до 1 января акцизного календарного года, и

- Уведомить RMV об изменении вашего адреса и места стоянки транспортного средства до 1 января акцизного календарного года или в течение 30 дней после переезда, если позднее.

Оценщики должны полностью снизить акциз в течение 60 дней с момента снижения и уведомить об этом оценщиков города, в котором должен был быть начислен акциз. Затем оценщики этого города должны повторно передать акциз сборщику, чтобы вам выставили счет за год. ты делаешь , а не имеют право на скидки, если вы переезжаете в другой город штата Массачусетс в течение того же календарного года, что и акцизный налог.

- Стоимость транспортного средства была завышена — Акциз был основан на более чем надлежащем проценте (см. «Расчет акциза»). В этом случае оценщики должны снизить акциз до правильной суммы и уведомить Реестр транспортных средств (RMV), чтобы предотвратить начисление неправильных акцизов в будущем.

Вы не имеете права на скидки из-за стоимости, основанной на фактических покупных ценах или текущем состоянии автомобиля. Акциз не зависит от фактической покупной цены или «балансовой стоимости» транспортного средства.

- Ваш автомобиль был украден и:

- Вы уведомляете местные органы полиции в течение 48 часов после обнаружения кражи,

- Вы сдали свидетельство о регистрации более чем через 30 дней после кражи, и

- Вы получили свидетельство об аннулировании регистрации, подписанное Регистратором транспортных средств (RMV) или вашим уполномоченным агентом, подтверждающее, что ваше транспортное средство было украдено.

- Передача права собственности на транспортное средство – В течение того же календарного года, что и акциз, вы:

- Передача права собственности на транспортное средство в связи с продажей, обменом, подарком, конфискацией имущества, возвратом Lemon Law, страховым расчетом или иным распоряжением, а также

- Аннулирование или передача регистрации транспортного средства на другое транспортное средство

Вы не имеете права на скидки, если вы сохраняете право собственности на свои транспортные средства после отмены или передачи регистрации.

- Перерегистрация транспортного средства — одно и то же транспортное средство было зарегистрировано в том же году одним и тем же лицом (например, позже вы регистрируете транспортное средство с номерным знаком). В течение того же календарного года, что и акциз, тот же налогоплательщик:

- Аннулирование регистрации транспортного средства

- Сохранение права собственности на транспортное средство и

- Перерегистрация транспортного средства позже в году

Налогоплательщик имеет право на снижение всего акциза, начисленного при перерегистрации транспортного средства.

Сумма скидки

Сумма скидки предоставляется налогоплательщикам, которые:

- переехали из Массачусетса

- Передача права собственности на транспортное средство или

- У них угнали автомобили

Основано на количестве месяцев, оставшихся в календарном году после месяца, когда имеет место последнее требование для получения скидки.

Например, если вы переезжаете в другой штат в июле, регистрируете транспортное средство и отменяете регистрацию в Массачусетсе в августе, вам предоставляется скидка на период с сентября по декабрь (4 месяца из 12) или треть акциза.

Если вы передали и право собственности, и регистрацию в одном и том же месяце, скидка действует в отношении месяца, в который вы передали права собственности, и месяцев, оставшихся в календарном году. Например, вы продали автомобиль в июле и в том же месяце отменили регистрацию этого автомобиля. Вам предоставляется скидка с августа по декабрь (5/12 акциза). Если вы перенесли регистрацию на другое транспортное средство вместо отмены регистрации, вам предоставляется скидка на период с июля по декабрь (6/12 акциза).

Оценщики не могут предоставлять скидку менее чем на 5 долларов США или привести к уменьшению акциза на транспортное средство до суммы менее 5 долларов США, за исключением случаев, когда акциз полностью снижен.

Если комиссионные округа или ATB распорядились о снижении налога, вы имеете право на проценты в размере 6% от суммы возмещения с даты переплаты акциза. Проценты на возмещение уплаченных акцизов не начисляются, когда оценщики предоставляют скидку.

Проценты на возмещение уплаченных акцизов не начисляются, когда оценщики предоставляют скидку.

Наказания

Если вы не уплачиваете акциз на транспортное средство, сборщик налогов может взимать просроченный акциз, поместив («отметив») регистрацию вашего транспортного средства и лицензию на эксплуатацию в статус непродлеваемой в Реестре транспортных средств (RMV). Коллекционер также может:

- Подать иск против вас (в течение 6 лет с даты уплаты акциза)

- Удержание платежа из любой суммы, которую город выплачивает вам («зачет», без срока давности)

- Отказать, отозвать, приостановить или не продлить ваше разрешение или лицензию правлением, отделом или должностным лицом сообщества (если сообщество приняло G.L. c. 40, § 57; без срока давности)

Оформление штрафов

- Инкассатор высылает вам требование об уплате акциза на транспортное средство. Самый ранний срок, когда сборщик может направить требование, — через 2 дня после даты уплаты акциза.

- Если вы не оплатите требование в течение 14 дней, коллектор выдаст ордер на взыскание своему заместителю.

- Если акциз по-прежнему не уплачен по истечении этого периода времени, сборщик выдает ордер на сбор акциза заместителю сборщика, помощнику сборщика или другому должностному лицу, что позволяет офицеру взимать акциз с вас.

- Вам отправлено уведомление о том, что сборщик налогов выдал ордер на сбор акциза офицеру.

- Офицер должен ждать не менее чем через 30 дней после отправки уведомления о выдаче ордера (шаг 3). Если вы не заплатите в течение 30 дней с момента получения уведомления о выдаче ордера, заместитель коллектора посетит вас, чтобы вручить ордер:

- Вручение ордера лично вам или вашему представителю, или

- Вручение копии ордера лично вашему обычному и последнему известному месту жительства или месту работы

- Если вы по-прежнему не платите акциз, заместитель сборщика или сборщик уведомит Регистратора транспортных средств (RMV) в течение 2 лет после отправки оригинального акцизного счета по почте.

После этого RMV пометит вашу лицензию и регистрацию как не подлежащие продлению.

После этого RMV пометит вашу лицензию и регистрацию как не подлежащие продлению. - Отметка о вашей регистрации и лицензии остается до тех пор, пока акциз не будет уплачен (или уменьшен).

После того, как сборщик выдает ордер своему заместителю или другому должностному лицу, сборщик по-прежнему несет ответственность за сбор акциза на транспортное средство. Сборщик также несет ответственность за выдачу ордера любым офицером:

- Использует надлежащие процедуры взыскания, т.

- Обеспечивает приемлемое обслуживание клиентов для плательщиков акцизного налога, в том числе должным образом отвечает на их вопросы

Вы должны оплатить акциз в течение 30 дней с момента получения счета. Если вы не полностью уплатите акциз на транспортное средство в установленный срок или ранее, вы также должны заплатить:

- Проценты (12% в год, с даты платежа до даты платежа) и

- Сбор затрат на:

- Отправка требования об уплате акциза – Установить на месте, до 30 долларов США

- Выдача ордера на сбор акциза заместителю сборщика, помощнику сборщика или другому должностному лицу — $10

- Направление уведомления о выдаче ордера на взимание акциза заместителю сборщика, помощнику сборщика или другому должностному лицу — 12 долл.

США

США - Вручение ордера на взимание акциза — $17

- «Отметка» налогоплательщика о регистрации транспортного средства и водительского удостоверения для непродления в РМВ — $20

Если общая сумма процентов и расходов по сбору, добавленных к просроченному акцизу на транспортное средство, составляет 15 долларов США или меньше, сборщик налогов может (но не обязан) отменить любые или все начисленные проценты и расходы. Однако, как только общая сумма причитающихся процентов и расходов превышает 15 долларов, коллектор не может отказаться от каких-либо процентов или расходов по какой-либо причине.

Налог на продажу и использование автотранспортных средств

Если вы являетесь покупателем, правопреемником или пользователем, который имеет право собственности на автомобиль или владеет им, вы несете ответственность за уплату налога на продажу или использование автомобиля.

Налог на продажу или использование транспортных средств уплачивается до 20-го числа месяца, следующего за покупкой, использованием, хранением или любым другим потреблением в Массачусетсе.

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства Если арендатор является зарегистрированным поставщиком налога с продаж, он может подать форму AU-11 со своей периодической декларацией по налогу с продаж и использованию.

Если арендатор является зарегистрированным поставщиком налога с продаж, он может подать форму AU-11 со своей периодической декларацией по налогу с продаж и использованию.

gov).

gov).

После этого RMV пометит вашу лицензию и регистрацию как не подлежащие продлению.

После этого RMV пометит вашу лицензию и регистрацию как не подлежащие продлению. США

США