Курс доллара на сегодня и прогноз курса на завтра

Реклама в «Ъ» www.kommersant.ru/ad

Реклама в «Ъ» www.kommersant.ru/ad

КоммерсантъКоммерсантъ FM

поиск по архиву:

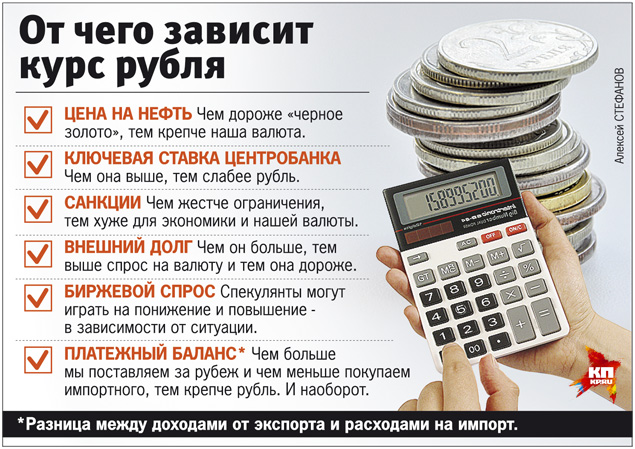

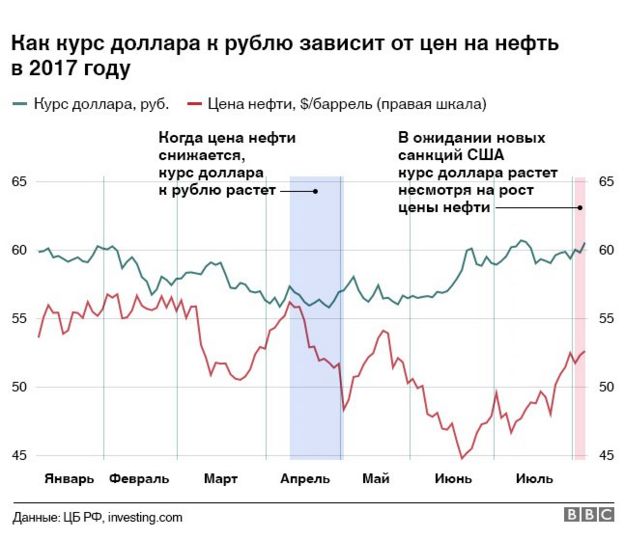

Прогнозы котировок валют, движение доллара и рубля, влияние на них изменения ключевой ставки, цен на нефть, действий ФРС США; значение для курсов валют денежно-кредитной политики и действий финансовых регуляторов; мнения ведущих аналитиков финансовых учреждений об изменениях курса доллара, рубля и евро — последние новости и все самое важное о валютных прогнозах в теме «Ъ».

14.04.2023, 21:48

14.04.2023, 21:48

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

07.04.2023, 21:13

07.04.2023, 21:13

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

06. 04.2023, 00:07

04.2023, 00:07

06.04.2023, 00:07

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Материалы сайта

31.03.2023, 22:09

31.03.2023, 22:09

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

24.

24.03.2023, 23:34

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Материалы сайта

23.03.2023, 13:32

23.03.2023, 13:32

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Материалы сайта

18.03.2023, 11:59

18. 03.2023, 11:59

03.2023, 11:59

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Материалы сайта

15.03.2023, 21:56

15.03.2023, 21:56

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

10.03.2023, 23:46

03.2023, 23:46

03.2023, 23:46

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

10.03.2023, 20:35

10.03.2023, 20:35

Нацвалюта продолжает слабеть по отношению к доллару и евро

- Валютные прогнозы

- Валютный рынок

- Лилия Галявиева

- Радио «Ъ FM»

04. 03.2023, 15:37

03.2023, 15:37

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

01.03.2023, 20:43

01.03.2023, 20:43

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Финансы. Рынок

- Материалы сайта

25. 02.2023, 00:01

02.2023, 00:01

25.02.2023, 00:01

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

17.02.2023, 22:40

17.02.2023, 22:40

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Материалы сайта

12.02.2023, 11:06

02.2023, 11:06

02.2023, 11:06

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

08.02.2023, 21:00

08.02.2023, 21:00

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

03.02.2023, 21:08

03. 02.2023, 21:08

02.2023, 21:08

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

27.01.2023, 22:06

27.01.2023, 22:06

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

20.01.2023, 21:54

20. 01.2023, 21:54

01.2023, 21:54

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

18.01.2023, 21:11

18.01.2023, 21:11

Мнения и прогнозы аналитиков о том, как будет вести себя рубль

- Валютные прогнозы

- Финансы

- Материалы сайта

Новости компаний Все

-

14.

04.2023

04.2023

АО «Фармасинтез»

«ХимРар» и «Фармасинтез» подписали соглашение на разработку препарата против гриппа

-

14.04.2023

МФЗ «Эйлер»

МФЗ «Эйлер» стал победителем премии в номинации «Лучший проект для инвестиций»

-

14.04.2023

Донстрой

Донстрой стал лидером продаж столичного бизнес-класса в I квартале 2023 года

-

14.

04.2023

04.2023

ГК «Галс-Девелопмент»

ГК «Галс-Девелопмент» — трехкратный лауреат премии Move Realty Awards 2023

Загрузка новости…

Загрузка новости…

Загрузка новости…

Загрузка новости…

Загрузка новости…

Загрузка новости…

Загрузка новости…

Загрузка новости…

Загрузка новости…

Загрузка новости…

Загрузка новости…

Теги на букву % | Tengrinews.kz

Теги на букву % | Tengrinews.kz- Все

- А

- Б

- В

- Г

- Д

- Е

- Ж

- З

- И

- Й

- К

- Л

- М

- Н

- О

- П

- Р

- С

- Т

- У

- Ф

- Х

- Ц

- Ч

- Ш

- Щ

- Ъ

- Ы

- Ь

- Э

- Ю

- Я

- All

- A

- B

- C

- D

- E

- F

- G

- H

- I

- J

- K

- L

- M

- N

- O

- P

- Q

- R

- S

- T

- U

- V

- W

- X

- Y

- Z

События

Персоны

Доллар США достиг пика?

Десятилетний бычий рынок доллара США, возможно, подошёл к концу, но мы не ожидаем, что в 2023 году развернётся крупный медвежий рынок. Повышение ставок ФРС. Поскольку темпы ужесточения ФРС, вероятно, замедлятся, доллар может еще больше отступить в начале 2023 года, если политика центральных банков станет более согласованной.

Повышение ставок ФРС. Поскольку темпы ужесточения ФРС, вероятно, замедлятся, доллар может еще больше отступить в начале 2023 года, если политика центральных банков станет более согласованной.

Долгий бычий забег

Доллар США вырос почти на 50% по отношению к целому ряду валют с минимума 2011 года до недавнего пика в сентябре 2022 года. Долгосрочный бычий рынок был вызван устойчивостью экономики США, относительно высокими процентными ставками по сравнению с другими крупные страны и спрос-убежище на фоне турбулентности в мировой политике. Эти факторы остаются в силе и должны помочь доллару укрепиться в ближайшие месяцы.

Доллар США резко вырос с 2011 года

Источник: Блумберг. Спотовый индекс доллара Bloomberg (индекс BBDXY). Ежедневные данные на 12.01.2023.

Прошлые результаты не являются гарантией будущих результатов.

Дифференциал процентных ставок

Процентные ставки в США резко упали за последние несколько месяцев, но все еще остаются высокими по сравнению с ставками в большинстве других крупных стран благодаря агрессивной политике Федерального резерва по повышению ставок. В целом страны с развитым рынком с более высокими процентными ставками, как правило, имеют более сильные валюты, потому что инвесторы получают более высокую прибыль при прочих равных условиях. Более высокие процентные ставки, как правило, делают валюту более привлекательной для хранения и более дорогой для коротких позиций9.0025 1 , потому что инвестор, у которого короткая валюта, должен заплатить разницу в процентных ставках.

Недавний откат доллара отражает изменение рыночных ожиданий в отношении пути и размера повышения ставок ФРС. После дисконтирования пиковой ставки по федеральным фондам от 5% до 5,25% рынок теперь оценивает пик ближе к 4,9% и снижению ставки позже в этом году. Между тем, ожидается, что Европа и Великобритания продолжат повышать ставки. Даже Банк Японии допускает небольшой рост доходности своих облигаций. В результате разрыв между доходностью в США и доходностью в других крупных странах сократился примерно с 2,4% до 1,7% на основе индексов Bloomberg US и Global ex-USD Aggregate Bond.

Между тем, ожидается, что Европа и Великобритания продолжат повышать ставки. Даже Банк Японии допускает небольшой рост доходности своих облигаций. В результате разрыв между доходностью в США и доходностью в других крупных странах сократился примерно с 2,4% до 1,7% на основе индексов Bloomberg US и Global ex-USD Aggregate Bond.

Разрыв между доходностью в США и в других крупных странах сократился

Источник: Блумберг. Глобальный совокупный индекс облигаций Bloomberg и совокупный индекс облигаций США Bloomberg. Еженедельные данные на 06.01.2023.

Прошлые результаты не являются гарантией будущих результатов.

Мы ожидаем некоторого дальнейшего сокращения разрыва доходности в начале 2023 года, но процентные ставки в США, вероятно, по-прежнему останутся выше, чем в большинстве других крупных развитых стран, даже если ФРС снизит ставки позже в этом году, ограничив падение доллара. Более того, вероятно, существует больший риск того, что ФРС превзойдет ожидания в сторону роста, чем в сторону снижения, учитывая ее опасения по поводу силы рынка труда США, подпитывающей инфляцию.

Более того, вероятно, существует больший риск того, что ФРС превзойдет ожидания в сторону роста, чем в сторону снижения, учитывая ее опасения по поводу силы рынка труда США, подпитывающей инфляцию.

Спрос на доллары останется высоким

Помимо притока капитала благодаря высоким процентным ставкам, в последние годы доллар также выиграл от значительных прямых иностранных инвестиций. Прямые инвестиции включают владение компаниями или недвижимостью. По данным Всемирного банка, США привлекли самый высокий уровень прямых иностранных инвестиций среди всех стран в 2021 году — самом последнем периоде, за который имеются данные. Почти $5 трлн, это был второй по величине показатель за всю историю наблюдений. Мы ожидаем, что эта тенденция сохранится, поскольку компании перемещают производство ближе к основным потребителям в ответ на напряженность в мировой торговле.

Наконец, спрос на доллар как на безопасное убежище, вероятно, сохранится в качестве поддерживающего фактора в 2023 году. Продолжающаяся война в Украине, торговые конфликты, неопределенность относительно пути распространения вируса COVID и его влияния на экономический рост, а также политические потрясения во многих частях мира сделали инвестиции США относительно привлекательными за последние несколько лет.

Продолжающаяся война в Украине, торговые конфликты, неопределенность относительно пути распространения вируса COVID и его влияния на экономический рост, а также политические потрясения во многих частях мира сделали инвестиции США относительно привлекательными за последние несколько лет.

Дилемма инвесторов в облигации

Для инвесторов перспективы доходности международных облигаций улучшились с ростом процентных ставок за границей. Доходность сейчас положительная в Европе и Японии после десятилетия, когда она колебалась около нуля или находилась на отрицательной территории. Однако разрыв в доходности по сравнению с США по-прежнему относительно велик. Хотя спред доходности сокращается, потребуется еще одно падение доллара, чтобы компенсировать преимущество доходности.

Чтобы увидеть влияние валюты и процентных ставок на доходность облигаций, мы можем посмотреть на общую доходность Совокупного индекса облигаций США по сравнению с Глобальным совокупным индексом облигаций, исключая США, с 2011 года. В этот период инвестор в США Agg получил бы совокупный доход в размере 27%, в то время как инвестор Global Agg, работающий в долларах США, получил бы совокупный общий доход в размере -7,0%.

В этот период инвестор в США Agg получил бы совокупный доход в размере 27%, в то время как инвестор Global Agg, работающий в долларах США, получил бы совокупный общий доход в размере -7,0%.

Американский Agg показал более сильные результаты, чем Global Agg ex-U.S.

Источник: Блумберг.

Суммарный доход с использованием данных за неделю с 31.12.2010 по 06.01.2023. Совокупный индекс облигаций Bloomberg США (индекс LBUSTRUU) и Совокупный индекс облигаций Bloomberg Global ex-USD (индекс LG38TRUU). Общая доходность предполагает реинвестирование процентов и прироста капитала. Индексы неуправляемы, не несут комиссий или расходов и не могут быть инвестированы напрямую. Прошлые результаты не являются гарантией будущих результатов.

Следовательно, мы по-прежнему с осторожностью относимся к краткосрочным перспективам инвестиций в международные облигации развитых стран по сравнению с облигациями США для долларовых инвесторов. В более долгосрочной перспективе размещение в международных облигациях исторически обеспечивало преимущества диверсификации. Те дни могут вернуться. Если разница в процентных ставках между США и другими крупными развитыми странами продолжит уменьшаться по мере того, как ФРС подходит к концу своего цикла повышения ставок, тогда мы будем более оптимистично настроены по международным облигациям.

В более долгосрочной перспективе размещение в международных облигациях исторически обеспечивало преимущества диверсификации. Те дни могут вернуться. Если разница в процентных ставках между США и другими крупными развитыми странами продолжит уменьшаться по мере того, как ФРС подходит к концу своего цикла повышения ставок, тогда мы будем более оптимистично настроены по международным облигациям.

Что касается доллара в 2023 году, мы ожидаем дальнейшего снижения в ближайшем будущем, но ожидаем его стабилизации к середине года. Разумной целью было бы среднее значение диапазона, существовавшего до пандемии, или примерно на 3-5% ниже.

1 Продажа без покрытия — это стратегия, предполагающая снижение цены ценных бумаг или акций. При коротких продажах трейдер занимает акции и продает их по рыночной цене. Прежде чем заимствованные акции должны быть возвращены, трейдер надеется, что цена упадет и что акции можно будет выкупить по более низкой цене.

Узнайте мнение Шваба о рынках и экономике.

похожие темы

Вложения Рынки и экономика

Информация, представленная здесь, предназначена только для общих информационных целей и не должна рассматриваться как индивидуальная рекомендация или индивидуальный совет по инвестированию. Упомянутые здесь инвестиционные стратегии могут подойти не всем. Каждый инвестор должен пересмотреть инвестиционную стратегию для своей конкретной ситуации, прежде чем принимать какое-либо инвестиционное решение.

Упомянутые здесь инвестиционные стратегии могут подойти не всем. Каждый инвестор должен пересмотреть инвестиционную стратегию для своей конкретной ситуации, прежде чем принимать какое-либо инвестиционное решение.

Все выражения мнений могут быть изменены без предварительного уведомления в ответ на меняющиеся рыночные условия. Содержащиеся здесь данные от сторонних поставщиков получены из источников, которые считаются надежными. Однако его точность, полнота или надежность не могут быть гарантированы.

Примеры предоставлены только в иллюстративных целях и не предназначены для отражения ожидаемых результатов.

Прошлые результаты не являются гарантией будущих результатов, и представленные мнения не могут рассматриваться как показатель будущих результатов.

Индексы не управляются, не несут платы за управление, затрат и расходов и не могут быть инвестированы напрямую. Дополнительную информацию об индексах см. на странице schwab.com/indexdefinitions.

Ценные бумаги с фиксированным доходом подвержены повышенной потере основной суммы долга в периоды роста процентных ставок. Инвестиции с фиксированным доходом подвержены различным другим рискам, включая изменения кредитного качества, рыночные оценки, ликвидность, досрочное погашение, досрочное погашение, корпоративные события, налоговые последствия и другие факторы. Ценные бумаги с более низким рейтингом подвержены большему кредитному риску, риску дефолта и риску ликвидности.

Стратегии диверсификации и распределения активов не обеспечивают прибыль и не защищают от убытков на падающих рынках.

Международные инвестиции сопряжены с дополнительными рисками, к которым относятся различия в стандартах финансового учета, колебания валютных курсов, геополитический риск, иностранные налоги и правила, а также потенциал неликвидных рынков. Инвестирование в развивающиеся рынки может усилить эти риски.

Валюты являются спекулятивными, очень волатильными и подходят не всем инвесторам.

Центр финансовых исследований Schwab является подразделением Charles Schwab & Co., Inc.

0123-3ХГСПочему доллар такой сильный и что это значит?

Ключевые блюда на вынос

- Доллар укрепляется по отношению к валютам других крупных экономик.

- Доллар силен, потому что экономика США более здоровая, чем экономика многих других стран, и потому что Федеральная резервная система продолжает повышать процентные ставки.

- Сильный доллар наносит ущерб акциям американских компаний, работающих на международном уровне, и может помочь акциям компаний, экспортирующих продукцию в США.

- Доллар может оставаться сильным до тех пор, пока Федеральная резервная система не изменит свою политику.

Стоимость доллара США резко возросла в этом году по сравнению с валютами многих других стран, включая британский фунт стерлингов, японскую иену и евро. Доллар находится на самом высоком уровне за 20 лет по отношению к другим основным валютам, в то время как фунт находится на самом низком уровне по отношению к доллару с 19 лет.85, иена находится на самом низком уровне с 1998 года, а евро впервые с 2002 года стоит меньше доллара».

Доллар находится на самом высоком уровне за 20 лет по отношению к другим основным валютам, в то время как фунт находится на самом низком уровне по отношению к доллару с 19 лет.85, иена находится на самом низком уровне с 1998 года, а евро впервые с 2002 года стоит меньше доллара».

Более сильный доллар звучит как хорошая вещь, как результат всех тех часов, которые вы провели в тренажерном зале. Тем не менее, валютные рынки не тяжелая атлетика, и быть сильным не без негативных последствий, если вы доллар. На самом деле, вполне возможно, что доллар сейчас стал слишком сильным, что само по себе неблагоприятно.

Источник: Fidelity Investments

Почему валюты растут и падают?

Чтобы понять, почему сила доллара, возможно, не является бесспорно хорошей вещью, полезно понять, как оцениваются валюты. Сумма валюты страны, которую можно купить за определенную сумму валюты другой страны, постоянно меняется. Даже в странах с тесными экономическими и географическими связями, таких как Канада и США, со временем могут наблюдаться значительные колебания в том, сколько доллара США можно купить в Банфе или сколько стоит канадский доллар в Ки-Уэсте. Эти колебания стоимости валюты отражают то, сколько готовы платить правительства, компании, банки и отдельные инвесторы, которые покупают и продают на мировых валютных рынках. Их взгляды на относительную стоимость валют в основном отражают то, где, по их мнению, они получат наибольшую отдачу от своих инвестиций.

Сумма валюты страны, которую можно купить за определенную сумму валюты другой страны, постоянно меняется. Даже в странах с тесными экономическими и географическими связями, таких как Канада и США, со временем могут наблюдаться значительные колебания в том, сколько доллара США можно купить в Банфе или сколько стоит канадский доллар в Ки-Уэсте. Эти колебания стоимости валюты отражают то, сколько готовы платить правительства, компании, банки и отдельные инвесторы, которые покупают и продают на мировых валютных рынках. Их взгляды на относительную стоимость валют в основном отражают то, где, по их мнению, они получат наибольшую отдачу от своих инвестиций.

Как правило, если страна имеет относительно сильный экономический рост и низкий уровень долга, ее валюта будет пользоваться спросом на мировых рынках, что приведет к росту ее цены. С другой стороны, страны со слабым ростом и высоким уровнем долга могут столкнуться с меньшим спросом на свои валюты, и их стоимость будет отставать от стоимости стран с более сильной экономикой.

С другой стороны, страны со слабым ростом и высоким уровнем долга могут столкнуться с меньшим спросом на свои валюты, и их стоимость будет отставать от стоимости стран с более сильной экономикой.

Конечно, рост сам по себе не делает валюту сильной. Страны с формирующимся рынком, такие как Бразилия или Индия, могут иметь хорошие долгосрочные перспективы роста, но их валюты не так высоко ценятся глобальными инвесторами. Это связано с тем, что их экономика в значительной степени зависит от нескольких отраслей или экспорта сырьевых товаров, что делает их более восприимчивыми к циклам подъемов и спадов, чем страны с более диверсифицированной экономикой, такие как США, Япония или Германия.

Почему доллар сильный?

Многие инвесторы считают доллар самым безопасным активом, когда рынки акций и облигаций становятся волатильными, как в этом году. Отчасти это связано с тем, что доллар имеет уникальный статус мировой «резервной валюты». Это означает, что центральные банки и финансовые учреждения по всему миру держат много долларов для международных транзакций. Они делают это, потому что использование единой валюты вместо конвертации между валютами помогает обеспечить международное инвестирование и кредитование.

Это означает, что центральные банки и финансовые учреждения по всему миру держат много долларов для международных транзакций. Они делают это, потому что использование единой валюты вместо конвертации между валютами помогает обеспечить международное инвестирование и кредитование.

Доллар также укрепился, потому что экономика США выглядит более здоровой, чем экономика многих других стран, где рост медленнее, а долг и инфляция выше, чем в США. Европа, в частности, борется с высокой инфляцией и замедлением роста из-за перебоев с энергоснабжением в результате войны на Украине и, возможно, уже вступила в рецессию.

Сила доллара также отражает взгляды рынков на политику правительств и центральных банков различных стран. Федеральная резервная система сосредоточена на замедлении инфляции и повышает процентные ставки выше и быстрее, чем центральные банки в других странах. Тем временем Великобритания, которая борется как с высокой инфляцией, так и со слабым ростом, объявила о пакете налоговых льгот, которые помогли поднять стоимость фунта по отношению к доллару до самого низкого уровня за последние десятилетия.

Сильный доллар — это плохо?

Самый очевидный риск, который представляет собой сильный доллар, — это то, как он может повредить американским акциям, на которые многие люди полагаются как на опору своих пенсионных счетов. Базирующиеся в США компании, входящие в S&P 500, зарабатывают почти 40% своих доходов за пределами США. Как объясняет директор Fidelity Global Macro Юрриен Тиммер: «Когда доллар растет, скажем, по отношению к евро, как это было в прошлом году, тогда продажи компании, выраженные в евро, стоят меньше после их обмена на доллары». Это означает, что рост доллара, вероятно, окажет заметное влияние на доходы, прибыль и цены акций этих компаний.

Помимо снижения доходов, сверхсильный доллар может также негативно сказаться на ценах на акции и облигации США, сделав их более дорогими для крупных неамериканских институциональных инвесторов. Столкнувшись с более высокими ценами, они могут решить вложить свои деньги в другое место, что приведет к снижению рынков США.

Или сильный доллар — это хорошо?

Хотя сильный доллар может нанести ущерб американским акциям, он также делает международные акции выгодной сделкой для американских инвесторов, которые хотят диверсифицировать свои портфели. Исторически сложилось так, что международные акции опережали акции США, и они также имели тенденцию не расти и не падать в ногу с рынками США. Со временем диверсификация за счет неамериканских акций может снизить риск в портфеле инвестора. Сильный доллар может также помочь акциям неамериканских компаний, которые работают в таких валютах, как иена или евро, но экспортируют свою продукцию в США.

Тем не менее, директор Fidelity по количественной рыночной стратегии Дениз Чизхолм предостерегает от внесения серьезных изменений в ваши инвестиции в связи с колебаниями валютных курсов. «Сила доллара исторически не была в значительной степени предсказателем того, как будут вести себя фондовые секторы. ситуация, в которой мы находимся, вы бы сделали неправильный ход для 7 из 11 секторов», — говорит она.

ситуация, в которой мы находимся, вы бы сделали неправильный ход для 7 из 11 секторов», — говорит она.

Сильный доллар делает импортные товары более дешевыми для потребителей США. Это может частично смягчить воздействие высокой инфляции в США, но большая часть продуктов питания и энергоресурсов, рост цен на которые больше всего ударяет по домохозяйствам, производится в США, а не импортируется, и продолжающиеся запутанные цепочки поставок, вероятно, по-прежнему будут влиять на экономику. цены на товары иностранного производства не ниже стоимости валюты.

Более дешевый импорт также создает другие проблемы для США, увеличивая торговый дефицит страны. США уже ежегодно импортируют товаров и услуг почти на 1 триллион долларов больше, чем экспортируют, что составляет почти 5% валового внутреннего продукта (ВВП) страны, в то время как общий долг США уже значительно превышает 100% ВВП. Исследовательская группа по распределению активов Fidelity говорит, что высокий уровень государственного и частного долга, вероятно, будет означать, что доход от инвестиций в акции и облигации может быть ниже в ближайшие десятилетия, чем это было исторически.

Как долго доллар будет оставаться сильным?

Управляющий директор Fidelity по исследованию распределения активов Лиза Эмсбо-Мэттингли ожидает, что доллар будет оставаться сильным до тех пор, пока экономика США продолжает опережать другие крупные экономики, а Федеральная резервная система продолжает повышать процентные ставки. Она говорит: «Я скептически отношусь к тому, что мы получим скоординированный ответ на сильный доллар. Ежегодные встречи Всемирного банка и Международного валютного фонда могут стать возможностью начать сдерживать этот резкий рост доллара, но я думаю, что это будет трудно остановиться».

Кана Норимото, макроаналитик по фиксированным доходам в Fidelity, говорит, что ФРС больше озабочена повышением ставок для борьбы с инфляцией в США, чем тем, как более высокие ставки могут повлиять на стоимость доллара. Она говорит, что политики, вероятно, сосредоточатся на силе доллара на ноябрьском саммите G20, встрече лидеров 20 крупнейших экономик мира, но она не ожидает, что встреча принесет существенные изменения, которые замедлят рост доллара.

04.2023

04.2023

04.2023

04.2023