Надбавка за выслугу лет : как стаж влияет на доплату

Центр финансовой экспертизы Роскачества объясняет, кому положена надбавка за стаж работы

Что такое надбавка за стаж?

Надбавка – это регулярная доплата к заработной плате. Закон предусматривает возможность увеличения вознаграждения работников за непрерывную трудовую деятельность, чтобы стимулировать людей оставаться на одном рабочем месте и бороться с текучестью кадров. Надбавки учтены в Трудовом кодексе РФ (ст. 129 ТК РФ). Конкретные виды надбавок устанавливаются трудовым договором в соответствии с системой оплаты труда конкретного работодателя (ст. 57, 135 ТК РФ). Размеры надбавки неодинаковы для разных профессий. Размер может прописываться в нормативных актах предприятия, а также устанавливаться коллективными договорами или соглашениями.

Такая надбавка полагается: военнослужащим, сотрудникам силовых ведомств, МВД, МЧС, пожарным, госслужащим, врачам, педагогам и другим бюджетникам.

От чего зависит размер надбавки?

Размер надбавки будет зависеть от многих факторов:

-

Размер оклада. Так как надбавка высчитывается в процентном соотношении от оклада, то с увеличением его увеличится и размер надбавки.

-

Регион. Например, на Севере районные коэффициенты повышены. Они увеличивают надбавку, так как включаются в формирование денежного довольствия.

-

Вид деятельности. У разных специальностей – разные требования к стажу, от чего зависит коэффициент надбавки.

Процентная надбавка за выслугу лет в коммерческих организациях

Игорь Поздняков

Заместитель начальника отдела Роскачества по защите прав потребителей

Работодатель самостоятельно решает, выплачивать надбавку за стаж своим работникам или нет. Это не нарушает закон: Трудовой кодекс не обязывает работодателей закреплять в своих нормативных актах подобные надбавки. Проверить, установлена ли надбавка за выслугу, можно в коллективном договоре, соглашении или в положении об оплате труда.

Проверить, установлена ли надбавка за выслугу, можно в коллективном договоре, соглашении или в положении об оплате труда.

Процентная надбавка за выслугу лет у госслужащих

В отличие от коммерческих организаций, закон четко устанавливает обязанность работодателей, деятельность которых финансируется за счет бюджетных средств, выплачивать госслужащим надбавку за выслугу лет. Такая обязанность может быть предусмотрена законодательством на всех уровнях – федеральном, региональном или муниципальном. Это могут быть приказы Министерства обороны, федеральные законы, законы отдельных городов. Так, оплату труда гражданских служащих на федеральном уровне регулирует Закон от 27.07.2004 № 79-ФЗ.

Правила расчета надбавки

Основные правила начисления надбавки за выслугу лет:

-

Учитывается только стаж по основному месту работы.

-

Для отдельных категорий военнослужащих расчет стажа может исчисляться согласно дополнительным положениям.

-

В стаж рабочей деятельности включается отпуск по уходу за ребенком с сохранением рабочего места.

-

Для работников социальной сферы в расчет принимается время осуществления трудовой деятельности в государственных организациях, вне зависимости от того, кому предприятие подчинялось.

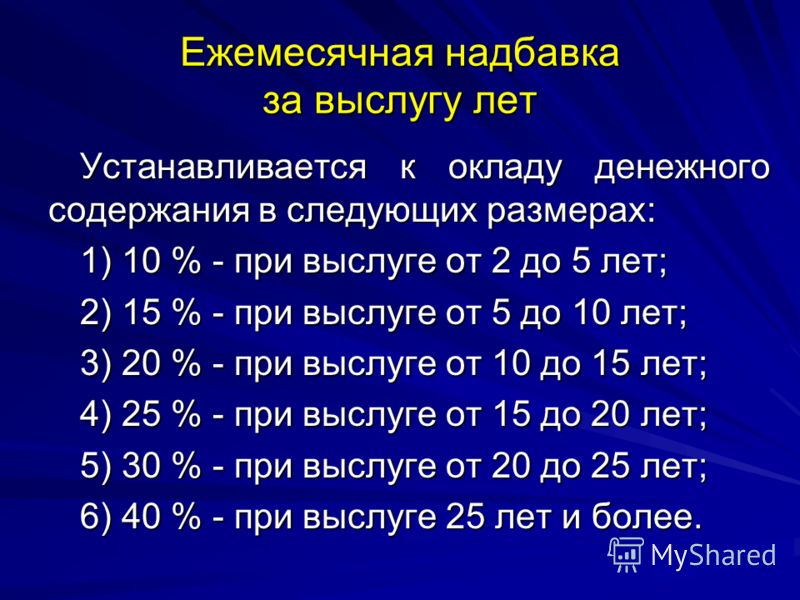

|

Процент надбавки |

Срок службы в силовых структурах для военных, работников МВД, МЧС, пожарных (лет) |

Период работы для государственных гражданских служащих |

Выслуга для прочих бюджетников (педагогов, врачей, научных работников и т. д.) |

|

10 |

2–5 |

2–5 |

1–3 |

|

15 |

5–10 |

5–10 |

– |

|

20 |

10–15 |

10–15 |

3–5 |

|

25 |

15–20 |

– |

– |

|

30 |

20–25 |

Свыше 15 |

Свыше 5 |

|

40 |

Свыше 25 |

– |

– |

Надбавка за стаж и пенсия

Граждане, получающие пенсионные выплаты, не получают надбавку за стаж. Но для отдельного региона нужно узнавать подробности в Социальном фонде, поскольку в отдельных регионах установлена поощрительная выплата за стаж пенсионерам.

Но для отдельного региона нужно узнавать подробности в Социальном фонде, поскольку в отдельных регионах установлена поощрительная выплата за стаж пенсионерам.

[23.10.2019] Надбавка на иждивенцев к военной пенсии

Неработающие военные пенсионеры, на иждивении которых находятся определенные категории нетрудоспособных членов семьи, имеют право на надбавку к пенсии за выслугу лет или к пенсии в связи с инвалидностью I или II группы (п. «б» ч. 1 ст. 17, ч. 1 ст. 24 Закона Российской Федерации от 12 февраля 1993 г. № 4468-1 «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, войсках национальной гвардии Российской Федерации, и их семей»).

К таким нетрудоспособным членам семьи относятся, в частности, следующие категории лиц (п. п. «а», «б» и «г» ч. 3 ст. 29 Закона Российской Федерации «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, войсках национальной гвардии Российской Федерации, и их семей»):

1) дети, братья, сестры и внуки, не достигшие 18 лет или старше этого возраста, если они стали инвалидами до достижения 18 лет, а также проходящие обучение в образовательных организациях по очной форме (за исключением обучения, связанного с поступлением на военную службу, службу в войсках национальной гвардии РФ или в ОВД), – до окончания обучения, но не дольше чем до достижения ими 23 лет. Братья, сестры и внуки признаются нетрудоспособными членами семьи при условии, что они не имеют трудоспособных родителей;

Братья, сестры и внуки признаются нетрудоспособными членами семьи при условии, что они не имеют трудоспособных родителей;

2) родители и супруг, если они достигли возраста 60 или 55 лет (соответственно мужчины и женщины) либо являются инвалидами;

3) дед и бабушка – при отсутствии лиц, которые по закону обязаны их содержать.

Надбавка на иждивенцев в данном случае устанавливается в следующем размере (п. «б» ч. 1 ст. 17, ч. 1 ст. 24 Закона Российской Федерации «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, войсках национальной гвардии Российской Федерации, и их семей»):

1) при наличии одного иждивенца – в размере 32% расчетного размера пенсии;

2) при наличии двух иждивенцев – в размере 64% расчетного размера пенсии;

3) при наличии трех и более иждивенцев – в размере 100% расчетного размера пенсии.

Указанная надбавка начисляется только на тех членов семьи, которые не получают страховую или социальную пенсию. В отношении надбавки также подлежит применению соответствующий районный коэффициент (ст. 48 Закона Российской Федерации «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, войсках национальной гвардии Российской Федерации, и их семей».

Конгресс.гов | Библиотека Конгресса

перейти к основному содержанию

Предупреждение: для более удобной работы с Congress.gov включите JavaScript в ваш браузер.

Справка

- Как выбрать страницу поиска

- Знакомство с поиском

- Средства поиска

- Глоссарий

- Часто задаваемые вопросы (FAQ)

Другие полезные инструменты

- Просмотр законодательства по номеру

- Просмотр отчетов комитета по номеру

- Спросите библиотекаря по юридическим вопросам

- Конгресс.

- Свяжитесь с нами

Или попробуйте поискать в Справочном центре

Контент сайта

- Законодательство

- Отчеты комитетов

- Заседания комитета

- Публикации Комитета

- Запись Конгресса

- Индекс рекордов Конгресса

- участников

- Номинации

- Договорные документы

- Домовые коммуникации

- Связь Сената

- Законодательный процесс

- О Конгресс.гов

Справка

- Справка | Обратная связь | Свяжитесь с нами

- Глоссарий

- Средства поиска

- Спросите библиотекаря по юридическим вопросам

- Вебинары

Способы подключения

- Twitter (внешняя ссылка)

- YouTube (внешняя ссылка)

- Видео

- Получать оповещения и обновления по электронной почте 9Блог 0009 – In Custodia Legis: Юридические библиотекари Конгресса

Ресурсы

- Веб-архив Конгресса

- Отчеты CRS

- Код США

- GPO govinfo

- Юридическая библиотека Конгресса

- Путеводитель по закону онлайн

- Планы уроков для учителей

- Веб-сайты законодательного собрания штата

- Массовые данные статуса счета

- Конгресс.

- Поименное голосование

- Конституция с комментариями

- Отчеты юридической библиотеки

- Отчеты GAO

Домашние ссылки

- House.gov

- Деятельность на полу

- представителей

- Комитеты

- Слушания (Видео)

- Законопроекты к рассмотрению

- Лидерство

- История, искусство и архивы

- Дополнительные ресурсы для дома

Ссылки Сената

- Senate.gov

- На этаже Сената

- Сенаторы

- Комитеты

- Слушания (Расписание)

- Лидерство

- История, искусство и статистика

- Дополнительные ресурсы Сената

Наверх

5 вещей, которые нужно знать о бонусах на конец года

Барбара Велтман

Опубликовано

Согласно отчету владельцев малого бизнеса Bank of America за осень 2017 года, 35% малых предприятий планируют предлагать бонусы в конце года. Эти бонусы — важный способ удержать хороших сотрудников, особенно в условиях жесткого рынка труда. Размер этих премий варьируется в зависимости от отрасли и компании, а также от того, как они рассчитываются (привязаны к результатам или фиксированной сумме) и когда они выплачиваются сотрудникам (в этом году или в следующем). Вот 5 вещей, которые нужно знать о бонусах в конце года.

1. Будьте честны, будьте ясны

Если у сотрудника нет трудового договора, в котором прописана какая-либо необходимая премия, компания может по своему усмотрению выплатить премию в конце года. Эти праздничные вознаграждения являются выражением благодарности работодателя за хорошо выполненную работу. Компании хотят, чтобы сотрудники были довольны получением бонусов, а не ворчали, что выплаты некоторым работникам несправедливы. Рассмотрим:

Рассмотрим:

- Предоставление всем сотрудникам одинаковых премий (например, недельной заработной платы).

- Фиксация бонусов к производительности. Убедитесь, что сотрудники понимают, как это работает.

- Выплата премий в зависимости от продолжительности работы в компании (например, сумма в долларах за год работы).

2. Платите столько, сколько можете себе позволить

Не каждый малый бизнес дает бонусы в этом году. Но с ростом прибыли многих компаний в этом году может быть проще, чем в предыдущие годы, давать бонусы. Поскольку бонусы являются дискреционными, компаниям не нужно ставить себя в минус только из-за того, что они щедры в праздничные дни. Но при этом не упускайте из виду реальную стоимость пожертвований. В дополнение к общей сумме бонуса не игнорируйте:

- Налоги с заработной платы работодателя. В зависимости от того, каковы были общие выплаты работнику за год, доля работодателя в FICA может составлять 7,65% от суммы бонуса (например, 765 долларов США при бонусе в размере 10 000 долларов США).

- Вознаграждения работникам, привязанные к компенсации (например, взносы работодателя в пенсионный план компании)

3. Фактор налога на заработную плату

Бонусы представляют собой налогооблагаемую компенсацию, подлежащую удержанию подоходного налога и FICA. Они рассматриваются как дополнительная заработная плата. Это означает, что работодатели могут:

- Объединить бонусы с обычным окладом и удержать цифру обычным способом

- Удержание по фиксированной ставке 25% (другие ставки не допускаются). Однако для бонусов свыше 1 миллиона долларов (что маловероятно для малого бизнеса) фиксированная ставка удержания составляет 39,6%.

Правила взимания налогов с заработной платы с премий приведены в Публикации IRS 15.

4. Удержание дополнительного налога Medicare

Если премия на конец года дает налогооблагаемую компенсацию работнику более 200 000 долларов США, работодатель должен удержать для 0,9% дополнительный налог Medicare на заработанный доход. Это так, независимо от семейного положения работника или от того, будет ли он или она в конечном итоге платить этот налог при подаче декларации о подоходном налоге за 2017 год.

Это так, независимо от семейного положения работника или от того, будет ли он или она в конечном итоге платить этот налог при подаче декларации о подоходном налоге за 2017 год.

5. Заявить сейчас, платить потом?

Компании календарного года, которые ведут учет по методу начисления, могут объявить премии по итогам года до 31 декабря и выплатить их позже. Если бонусы рядовым сотрудникам выплачиваются до 15 марта 2018 года, они вычитаются из декларации за 2017 год. Но бонусы для владельцев-сотрудников имеют другие правила. Для S-корпораций бонусы в большинстве случаев не подлежат вычету до тех пор, пока они не будут фактически выплачены (т. е. когда владельцы должны включить бонусы в свой доход).

6. Заключение

Вы Санта или Гринч? В это время года владельцы малого бизнеса могут проявить признательность и щедрость к своим сотрудникам не только в виде бонусов. Подумайте о том, чтобы дать сотрудникам отгулы, закрыть офис, увеличить компенсацию на следующий год или любую другую материальную или нематериальную выгоду, которую вы можете предложить во время отпуска.