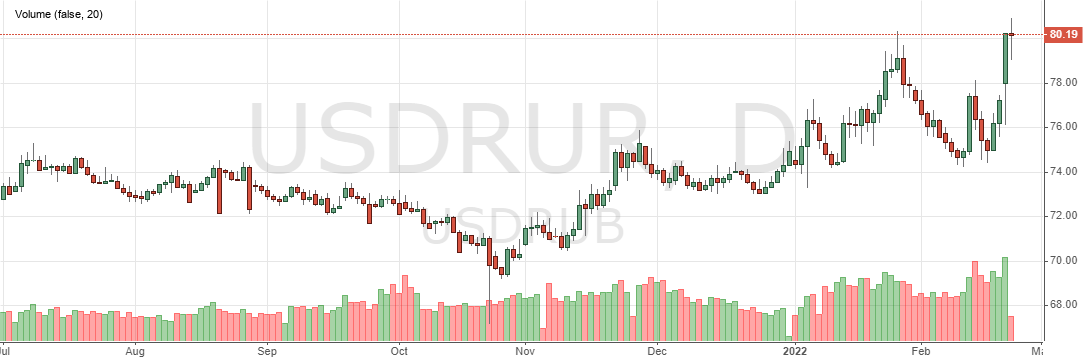

Курс доллара упал ниже ₽56 впервые с февраля 2018 года

Рубль укрепляется к доллару и европейской валюте на фоне налогового периода. Курс доллара упал ниже ₽56 впервые с 27 февраля 2018 года

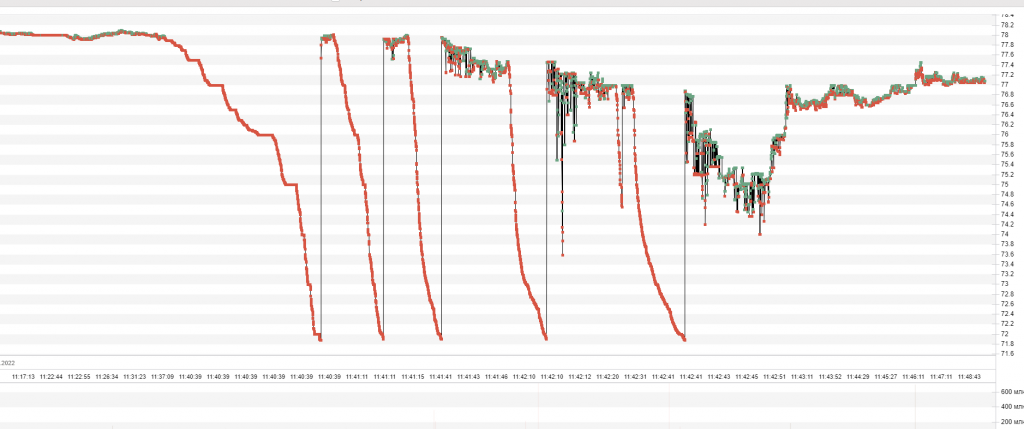

Фото: «РБК Инвестиции»

Курс доллара упал на ₽0,9%, до ₽55,8 по состоянию на 10:01 мск, свидетельствуют данные Московской биржи. Курс доллара упал ниже ₽56 впервые с 27 февраля 2018 года.

Курс евро на минимуме падал до ₽57,1, опустившись ниже отметки ₽58 впервые с 1 июня 2015 года.

Курс юаня снизился на 3 копейки — до ₽8,6.

www.adv.rbc.ru

Динамика курса доллара на торгах Московской биржи с 2017 года (Фото: «РБК Инвестиции»)

Своей силой рубль по-прежнему обязан сохранению жестких рамок валютного контроля со стороны ЦБ, рассказал старший трейдер «Альфа-Капитала» Владислав Силаев. При этом некоторое их изменение (например, снижение планки объема обязательной продажи валютной выручки российскими экспортерами до 50% с 80% ранее) не оказало на рыночные колебания никакого влияния.

Утром 25 мая Банк России объявил, что на следующий день назначено внеочередное заседание совета директоров регулятора, на котором будет рассмотрен вопрос о возможном изменении ключевой ставки. С февраля Центробанк трижды внепланово менял ставку — повысил в конце февраля и снизил в начале, а затем и в конце апреля. Внеплановое повышение произошло и в декабре 2014 года, однако ни в одном из этих случаев регулятор заранее не анонсировал заседание.

ЦБ впервые анонсировал внеплановое заседание по ставке

Определенную поддержку рублю сейчас создает и проходящий налоговый период в России, сообщил Силаев. 25 мая компаниям нужно выплатить НДПИ, НДС, акцизы.

В Промсвязьбанке полагают, что сегодня курс доллара может замедлить снижение из-за завершающегося налогового периода, который формировал дополнительный навес предложения долларов. Курс доллара по итогам сегодняшнего дня может удержаться в диапазоне ₽56–58,5, а пара евро-рубль может завершить день в диапазоне ₽58–60,5, прогнозирует главный аналитик отдела экономического и отраслевого анализа Промсвязьбанка Егор Жильников.

На фоне основных налоговых выплат и конвертации платежей за российский газ укрепление рубля может продолжиться, полагает директор по инвестициям компании «Локо-Инвест» Дмитрий Полевой. Краткосрочно рубль может дойти даже до ₽55 за доллар, допустил эксперт.

Рубль укрепляется против основных конкурентов девять из десяти последних недель. Однако в июне российская валюта может начать сдавать позиции, полагает начальник отдела глобальных исследований «Открытие Инвестиции » Михаил Шульгин. К тому моменту завершатся сроки действия трехмесячных рублевых вкладов, которые коммерческие банки предлагали в марте по ставке более 20% годовых. Высвобождение рублевой

С учетом ослабления валютного контроля эксперты «Открытие Инвестиций» не исключают ослабления рубля до уровня ₽70–80 за доллар, если поступающая в Россию экспортная выручка снизится. По их оценкам, до начала зимнего периода риски развития подобной ситуации невелики, однако решение об ограничении импорта российских энергоносителей будет оставаться на повестке в ЕС и является предметом межстранового торга, а потому может быть принято неожиданно, предупредили эксперты.

По их оценкам, до начала зимнего периода риски развития подобной ситуации невелики, однако решение об ограничении импорта российских энергоносителей будет оставаться на повестке в ЕС и является предметом межстранового торга, а потому может быть принято неожиданно, предупредили эксперты.

В «Локо-Инвест» в ближайшие месяцы ожидают стабилизации курса рубля на уровне ₽60 за доллар с постепенным снижением до ₽70–85 во втором полугодии.

В Минэкономразвития считают, что курс рубля по отношению к доллару уже достиг пиковых уровней. Дальнейшей адаптации курса к новым экономическим реалиям должно способствовать снижение ключевой ставки Банка России. На конец текущего года ведомство прогнозирует среднегодовой курс доллара на уровне ₽76,7. В следующие три года рубль ослабеет до ₽77, ₽78,7 и ₽81 за доллар соответственно.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Почему евро упал, а доллар укрепился? И кому это выгодно? – DW – 11.07.2022

Фото: Panthermedia/imago images

Экономика и бизнесЕвропа

Андрей Гурков

11 июля 2022 г.

Девальвация европейской денежной единицы произошла в крайне неудачной ситуации энергетического кризиса, но экспортеры из стран ЕС весьма рады первому за 20 лет валютному паритету.

https://p.dw.com/p/4DyPh

Реклама

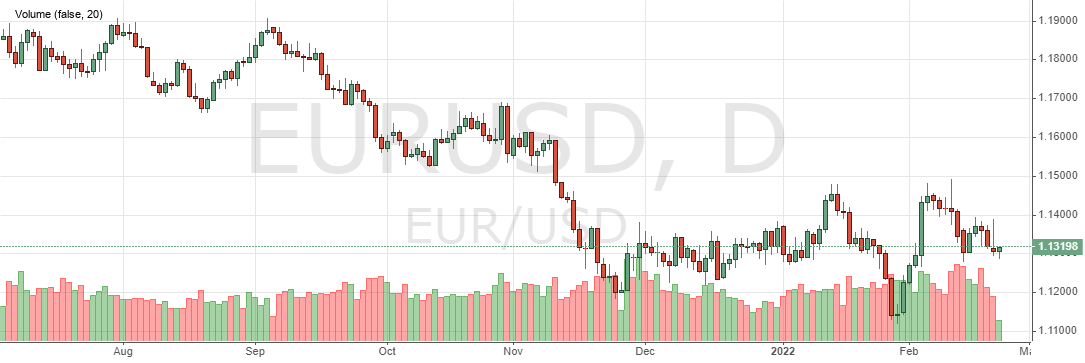

Такого не было 20 лет! Последний раз паритет евро и доллара, иными словами — обменный курс 1:1, фиксировался осенью 2002 года. С тех пор единая европейская валюта неизменно стоила дороже денежной единицы США. Так, в 2008, когда в Соединенных Штатах назревал финансовый кризис, за 1 евро давали 1 доллар и почти 60 американских центов, затем котировки несколько лет колебались в диапазоне 1,30-1,50, а в последние годы они находились примерно на уровне 1,15-1,25.

С тех пор единая европейская валюта неизменно стоила дороже денежной единицы США. Так, в 2008, когда в Соединенных Штатах назревал финансовый кризис, за 1 евро давали 1 доллар и почти 60 американских центов, затем котировки несколько лет колебались в диапазоне 1,30-1,50, а в последние годы они находились примерно на уровне 1,15-1,25.

Война в Украине — главная причина слабости валюты евро?

В нынешний 2022 год пара двух главных на планете резервных валют вошла с курсом 1,14, однако после начала широкомасштабной войны России против Украины евро с конца февраля стал быстро дешеветь. 8 июля обе валюты впервые за два десятилетия почти сравнялись в цене, 11 июля ситуация повторилась. Паритет был зафиксирован утром 12 июля. После этого укрепление денежной единицы США вполне может продолжиться.

Прецедент уже есть: с весны 2000 до осени 2002 сначала безналичный, а затем и наличный евро стоил меньше 1 доллара, более того, курс два года подряд в ходе биржевых торгов падал до уровня 0,85-0,86 и однажды даже ниже 0,83.

При виде быстрого снижения курса евро в последние месяцы можно было бы сделать вывод, что российская агрессия и есть главная причина девальвации европейской валюты: международные инвесторы выводят свои активы в доллары, потому что прямо в Европе идет широкомасштабная война, Евросоюз объявил беспрецедентные санкции против РФ, рвет традиционные связи с российской экономикой и столкнулся с энергетическим, прежде всего -газовым кризисом, который угрожает ввергнуть страны ЕС в рецессию.

Валютным рынком движут центральные банки и доходность гособлигаций

Однако если посмотреть на график котировок валютной пары евро-доллар за несколько более длительный срок, то отчетливо видно, что последовательное снижение началось еще в первой половине 2021, когда курс был еще выше 1,22. Причиной этого тренда стали ожидания участников мирового финансового рынка, что нарастающая из-за последствий пандемии глобальная инфляция заставит Федеральную резервную систему США (ФРС) повышать процентные ставки раньше, быстрее и радикальнее, чем это готов будет сделать Европейский центральный банк (ЕЦБ).

А повышение центральными банками базовых ставок ведет к росту доходности государственных облигаций. США с их огромным госдолгом выпускают большое количество таких ценных бумаг, и они считаются во всем мире самым надежным инвестиционным активом (в России на этот счет бытует иная точка зрения, но российские предсказания скорого краха всей американской финансовой системы на профессиональных международных инвесторов в Америке, Европе и Азии большого впечатления не производят).

Пока ФРС проводила в минувшие годы политику «сверхдешевых денег» с фактически нулевой базовой ставкой, американские гособлигации имели низкую доходность и были не очень привлекательными для инвесторов. Поэтому многие из них в поиске более прибыльных активов переводили доллары в другие валюты. Перспектива повышения ставки вызвала перетекание капиталов обратно в долларовое пространство, и этот процесс усиливался и ускорялся с осени 2021 по мере того, как становилось ясно: из-за разгоняющейся инфляции базовый процент в США придется повышать куда решительней, чем можно было подумать год назад.

ФРС США резко повышала базовую ставку, пока ЕЦБ ждал

Так и вышло: в марте 2022 первое с 2018 года повышение составило 0,25 процентных пункта, в мае последовало увеличение ставки уже на 0,5 п. п. — самое резкое за 22 года, а 15 июня ФРС подняла базовый процент сразу на 0,75 п. п., чего не делала с 1994 года. И в ближайшие месяцы она продолжит этот курс, тогда как ЕЦБ в июле только начнет уходить от нулевого процента, судя по всему, с маленького шага в 0,25 п.п..

Глава ФРС США Джером Пауэлл объявляет 15.06.2022 о самом резком за почти 30 лет повышении ставкиФото: Olivier Douliery/AFPВот эта все увеличивающаяся разница в уровнях ставок и, соответственно, в доходности гособлигаций между Америкой и Европой и стала основной причиной снижения курса евро и усиления доллара, а война в Украине и ее последствия для европейской экономики этот тренд дополнительно усилили. «Именно ФРС задает сейчас тон на валютном рынке», — подчеркнул в беседе с DW Михаэль Хайзе (Michael Heise), главный экономист немецкой инвестиционной компании HQ Trust.

О том, что речь идет именно об укреплении американской валюты, говорит и тот факт, что ее курс значительно вырос по отношению не только к европейской, но и, к примеру, к японской денежной единице. 11 июля йена упала к доллару на самый низкий уровень за 24 года, сообщило агентство Reuters.

К тому же в самые последние недели участились разговоры о надвигающемся на США и страны ЕС экономическом кризисе. «В Европе усиливается страх перед рецессией», — отмечается в новом аналитическом финансовом обзоре немецкого Commerzbank. А в таких случаях очень многие международные и тем более американские инвесторы обычно предпочитают держать деньги в Соединенных Штатах.

Сильный доллар выгоден в США далеко не всем

Кроме того, в какой-то момент на валютном рынке активизировалось большое число биржевых спекулянтов, решивших сыграть на понижение евро и додавить его хотя бы до знаковой отметки 1:1. Те, кто вовремя вступил в эту игру, сейчас явно в выигрыше.

А кому еще выгодна девальвация евро и значительное усиление доллара? Напрашивается ответ: Соединенным Штатам, но это верно лишь отчасти. Чрезвычайно популярная в России формула «чем тверже валюта, тем сильнее страна» далеко не так универсальна и довольно далека от реалий современной глобальной экономики.

Чрезвычайно популярная в России формула «чем тверже валюта, тем сильнее страна» далеко не так универсальна и довольно далека от реалий современной глобальной экономики.

Высокий курс национальной валюты выгоден странам, делающим ставку на импорт большого количества товаров. С этой точки зрения высокий курс доллара, действительно, выгоден США, поскольку он удешевляет привозимую из Европы, Китая, Японии и других стран мира продукцию и тем самым способствует борьбе с инфляцией, а она в данный момент едва ли не главная макроэкономическая проблема Соединенных Штатов.

В то же время дешевеющая из-за твердого доллара иностранная продукция уничтожает товаропроизводителей в самой Америке. К тому же слишком высокий курс национальной валюты бьет по интересам американских экспортеров, поскольку делает их продукцию на мировом рынке более дорогой и тем самым снижает международную конкурентоспособность автомобилей, компьютеров, микрочипов, продовольствия и прочих товаров Made in USA. И они начинают сдавать позиции, скажем, автомобилям, сделанным в еврозоне, или полупроводникам из Азии.

И они начинают сдавать позиции, скажем, автомобилям, сделанным в еврозоне, или полупроводникам из Азии.

Короче, слишком твердый доллар подрывает многолетние усилия нескольких вашингтонских администраций, направленных как на выравнивание слишком однобокого внешнеторгового баланса страны (США куда больше импортируют, чем экспортируют), так и на развитие американского промышленного производства.

Низкий курс евро сделает энергоносители еще более дорогими

Автомобили концерна Volkswagen перед погрузкой на экспорт в порту Эмдена Фото: picture-alliance/dpa/J. SarbachСоответственно, низкий курс евро в высшей степени выгоден немецким, французским, итальянским и прочим европейским экспортерам. Однако с большой оговоркой: они должны производить свою продукцию у себя на родине или в Евросоюзе и использовать только европейские комплектующие. «Если они закупают комплектующие за пределами ЕС, то выгода, скорее всего, пропадает», — пояснила DW валютный аналитик немецкого DZ-Bank Сонья Мартен (Sonja Marten).

То же самое, продолжила она, относится к особо энергоемким европейским производствам, ведь нефтью, углем или сжиженным газом на мировом рынке торгуют за доллары. С этой точки зрения девальвация евро произошла сейчас в очень невыгодный для Евросоюза момент. ЕС столкнулся с дефицитом и чрезвычайной дороговизной энергоносителей, и они теперь из-за рекордно низкого за два десятилетия обменного курса евро станут еще дороже.

Смотрите также:

20 лет евро: как это было

To view this video please enable JavaScript, and consider upgrading to a web browser that supports HTML5 video

Реклама

Пропустить раздел Еще по темеЕще по теме

Пропустить раздел Топ-тема1 стр. из 3

Пропустить раздел Другие публикации DWНа главную страницу

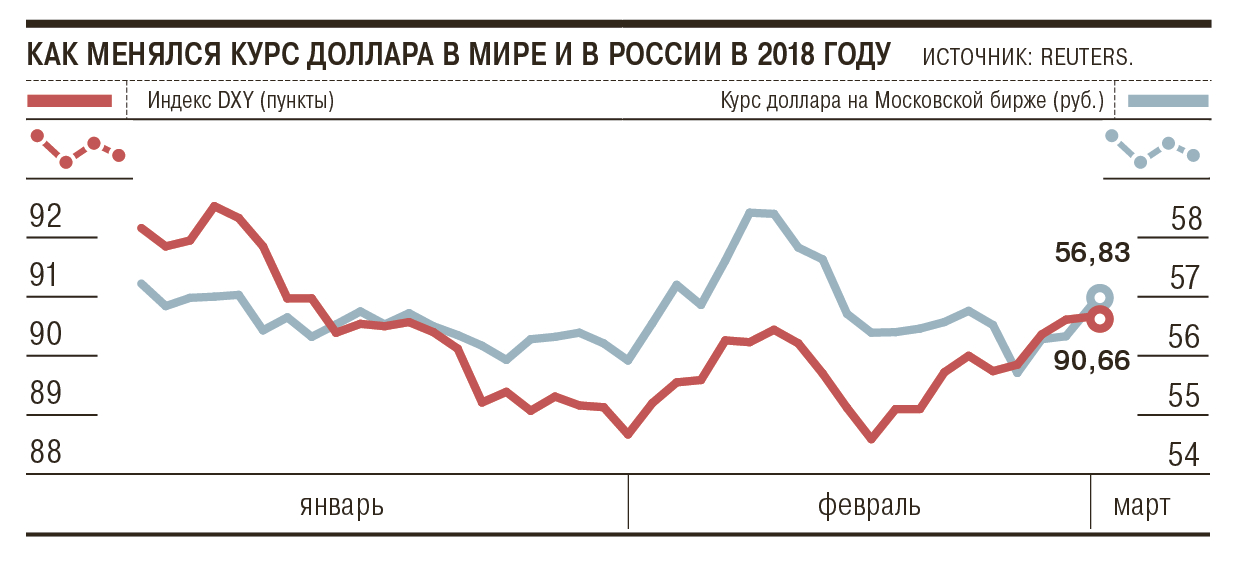

Доллар достиг 3-месячного минимума к началу 2018 года

На самом деле, доллар обесценивался почти весь 2017 год. .

.

Но по сравнению с самыми торгуемыми валютами мира доллар упал почти на 10% в прошлом году. Согласно индексу доллара ICE, с 15 декабря он снизился на 2%.

Политические потрясения, вызванные выборами 2016 года, улучшение глобального экономического роста и неопределенность в отношении того, будет ли вообще принят законопроект о налогах, подтолкнули доллар к понижению до начало прошлого года.

Но в последнее время эксперты говорят, что смутные ожидания относительно влияния законопроекта о налогах на экономику США, наряду с международными факторами, вызвали дальнейшее падение доллара.

По теме: Рабочие видят меньше шансов на продвижение по службе и повышение

«Люди принимают идею о том, что снижение налогов ускоряет рост в краткосрочной перспективе, но не изменит долгосрочный потенциал роста экономики США», — говорит Марк Чендлер, глобальный руководитель валютной стратегии в частном банке Brown Brothers Harriman.

Законопроект о налогах значительно сократил корпоративные налоги и снизил налоги для многих людей, особенно для богатых американцев. Тем не менее, генеральные директора заявили, что не планируют нанимать новых сотрудников или увеличивать расходы из-за снижения налогов. И экономисты часто отмечают, что богатые склонны сберегать, а не тратить дополнительные деньги, которые они получают от более низких налогов.

Более широкая глобальная тенденция также затронула доллар в 2017 году. В течение многих лет после финансового кризиса Соединенные Штаты были одним из немногих ярких пятен в мировой экономике с устойчивым ростом рабочих мест и последовательным, хотя и медленным, экономическим ростом.

По данным индекса ICE, благодаря тому, что США стали основным двигателем глобального восстановления, доллар укрепился почти на 13% в 2014 году, на 9% в 2015 году и еще на 3,5% в 2016 году.

По теме: 2017 год был годом раскаленного рынка труда

Теперь, когда другие регионы набирают обороты, другие валюты снова набирают обороты, толкая доллар вниз после его исторического многолетнего ралли. Рост Китая стабилизировался. Экономика Европы демонстрирует силу. Латинская Америка, особенно Бразилия и Аргентина, восстанавливаются после того, как в предыдущие годы достигли дна.

Рост Китая стабилизировался. Экономика Европы демонстрирует силу. Латинская Америка, особенно Бразилия и Аргентина, восстанавливаются после того, как в предыдущие годы достигли дна.

Глобальный рост в прошлом году, вероятно, был самым высоким с 2007 года (нам еще нужно увидеть цифры экономического роста за четвертый квартал , которые выйдут примерно через месяц) .

В результате более быстрого роста центральные банки, особенно в Великобритании и Европе, догоняют ФРС США, повышая ставки. В течение многих лет ФРС повышала процентные ставки в США, в то время как другие держали их на неизменном или отрицательном уровне. Это расхождение также подтолкнуло доллар вверх. Теперь денежно-кредитная политика сближается — в целом хороший признак — что также влияет на стоимость доллара.

По теме: Потребительское доверие в США остается близким к 17-летнему максимуму

Что касается 2018 года, эксперты говорят, что доллар может продолжать падать, даже несмотря на то, что экономика США находится в хорошей форме.

«Если посмотреть в более широкой [перспективе] — глобальный рост, глобальные процентные ставки — вы можете увидеть дальнейшее ослабление доллара», — говорит Ихаб Салиб, глава отдела международного фиксированного дохода в Federated Investors.

Налоговый законопроект может оказать дополнительное негативное влияние на курс доллара. Если американцы из среднего класса решат потратить деньги, полученные от налоговых сбережений, они почти наверняка купят товары, например, iPhone, произведенные за границей. Если эта тенденция увеличит импорт больше, чем экспорт, доллар может упасть еще немного.

«Где они будут потрачены? Они будут потрачены на покупку вещей преимущественно за пределами Соединенных Штатов», — добавляет Салиб. «Потенциально вы можете увидеть немного больше слабости в первые шесть месяцев или около того».

CNNMoney (Нью-Йорк) Впервые опубликовано 2 января 2018 г.: 12:23 по восточноевропейскому времени. поскольку рост в остальном мире догоняет США, а потенциал роста валюты от налоговой реформы не материализуется.

Доллар США продолжит свое падение в 2018 году, говорят аналитики BMO Capital Markets в Торонто, инвестиционно-банковской дочерней компании Bank of Montreal .

После ослабления по сравнению со всеми основными конкурентами в 2017 году спад будет продолжаться в 2018 году и в течение всего 2018 года. NZD, RUB), в то время как отток капитала из США и других стран развитого мира давит на доллар и другие валюты G10.

Аргумент о том, что укрепление «остального мира» (RoW) ослабит доллар, разделяет ING Group .

«Мы ожидаем, что в течение года история роста остального мира будет доминировать и продлит мягкое снижение доллара», — говорит Крис Тернер, руководитель глобального стратегического отдела ING.

Процентные ставки в США росли быстрее, чем в большинстве других стран в течение 2017 года, и, по прогнозам, это продолжится в 2018 году, при этом ожидается, что Федеральная резервная система США сама повысит процентные ставки в три раза, в общей сложности на 0,75%.

Обычно рост процентных ставок является положительным фактором повышения курса валюты, поскольку они привлекают приток иностранного капитала из-за более высокой доходности предложения, но BMO не видит, что это произойдет в 2018 году.

Их аргумент заключается в том, что рост процентных ставок зависит закон убывающей отдачи, при котором большая часть потенциала роста валюты приходится на начало цикла роста, который для доллара начался в конце 2015 года и продолжался в 2016 и 2017 годах. переходя в фазу ужесточения или смягчения, центральный банк теряет способность шокировать рынок или даже оказывать на него существенное влияние», — говорит Стивен Галло, глава отдела валютной стратегии BMO в Европе.

Учитывая, что Федеральная резервная система уже трижды повышала ставки в 2017 году, сейчас уже миновала та стадия, когда повышение ставок является основным двигателем рынка.

«Мы не думаем, что повышение ФРС два, три или четыре раза будет иметь большое значение для индекса доллара», — добавляет Галло.

Принятие законопроекта о налоговой реформе президента Трампа считается еще одним фактором роста доллара в 2018 году, однако BMO также не разделяет этот оптимизм.

Во-первых, они не видят в этом радикального изменения относительной конкурентоспособности Америки, а во-вторых, они не думают, что это «приведет к стене репатриации». Ожидается, что оба фактора окажут положительное влияние на доллар в предстоящем году.

В самом деле, во всяком случае, огромные расходы на снижение налогов, которые, вероятно, не по карману, должны быть оплачены за счет увеличения государственных займов в будущем. Это может оказать давление на доллар.

Используя диаграмму, воспроизведенную ниже, Галло иллюстрирует, как увеличивающийся бюджетный дефицит в сочетании с более широким счетом текущих операций — который он называет моделью «двойного дефицита» (TwinSin) — является рецептом более слабой валюты с течением времени.

Вверху: графики BMO Capital Markets, показывающие «двойной дефицит» Америки.

Получите до 5% больше иностранной валюты, используя специализированного поставщика, приближаясь к реальному рыночному курсу и избегая огромных спредов, взимаемых вашим банком за международные платежи. Подробнее здесь.

Увеличение государственных заимствований приведет к увеличению дефицита бюджета, поскольку более низкие налоговые поступления не смогут покрыть государственные расходы. И это даже после включения довольно оптимистичных предположений о росте.

«Основной фактор двойного дефицита США (сумма дефицита счета текущих операций и дефицита фискального или федерального бюджета как доли от ВВП) является еще одним негативным фактором для доллара США», — отмечает Галло.

Дефицит, как правило, опережает доллар США на 1-2 года, и, учитывая, что два года назад возник двойной дефицит, это объясняет текущую слабость доллара.

«Фундаментальный показатель двойного дефицита США ухудшался в течение последних двух лет и, вероятно, ухудшится еще больше в 2018 году и далее, отчасти из-за снижения налогов».

Ян фон Герих, аналитик Nordea Markets , отмечает, что налоговая реформа обойдется правительству США примерно в 1 триллион долларов в течение 10 лет.

«В свете этих оценок пакет значительно увеличит государственный долг США и далек от самофинансирования», — говорит фон Герих.

Другой ожидаемый фактор укрепления доллара в 2018 г. также выглядит преувеличенным: репатриация прибыли офшорных корпораций, которая, при условии, что она еще не выражена в долларах, широко приветствовалась как фактор, стимулирующий прямой спрос на доллары США9.0005

Тем не менее, стратеги BMO скептически относятся и к положительному эффекту этого источника, говоря, что сравнения с историческими примерами, в которых доллар вырос в результате репатриации, бесполезны, потому что этот конкретный набор реформ отличается от реформ прошлого в нескольких ключевых аспектах.

«В нем нет пряника, который бы привлекал зарубежные фонды; фирмы будут платить налог независимо от того, репатриируются они или нет», — говорит Галло.