МЭР внесло в кабмин обновленный прогноз социально-экономического развития России

Прогноз по падению ВВП РФ в 2020 году улучшен до 3,9% против 5%, которые ожидались в мае

Здание министерства экономического развития РФ

Фото: Михаил Джапаридзе/ТАСС

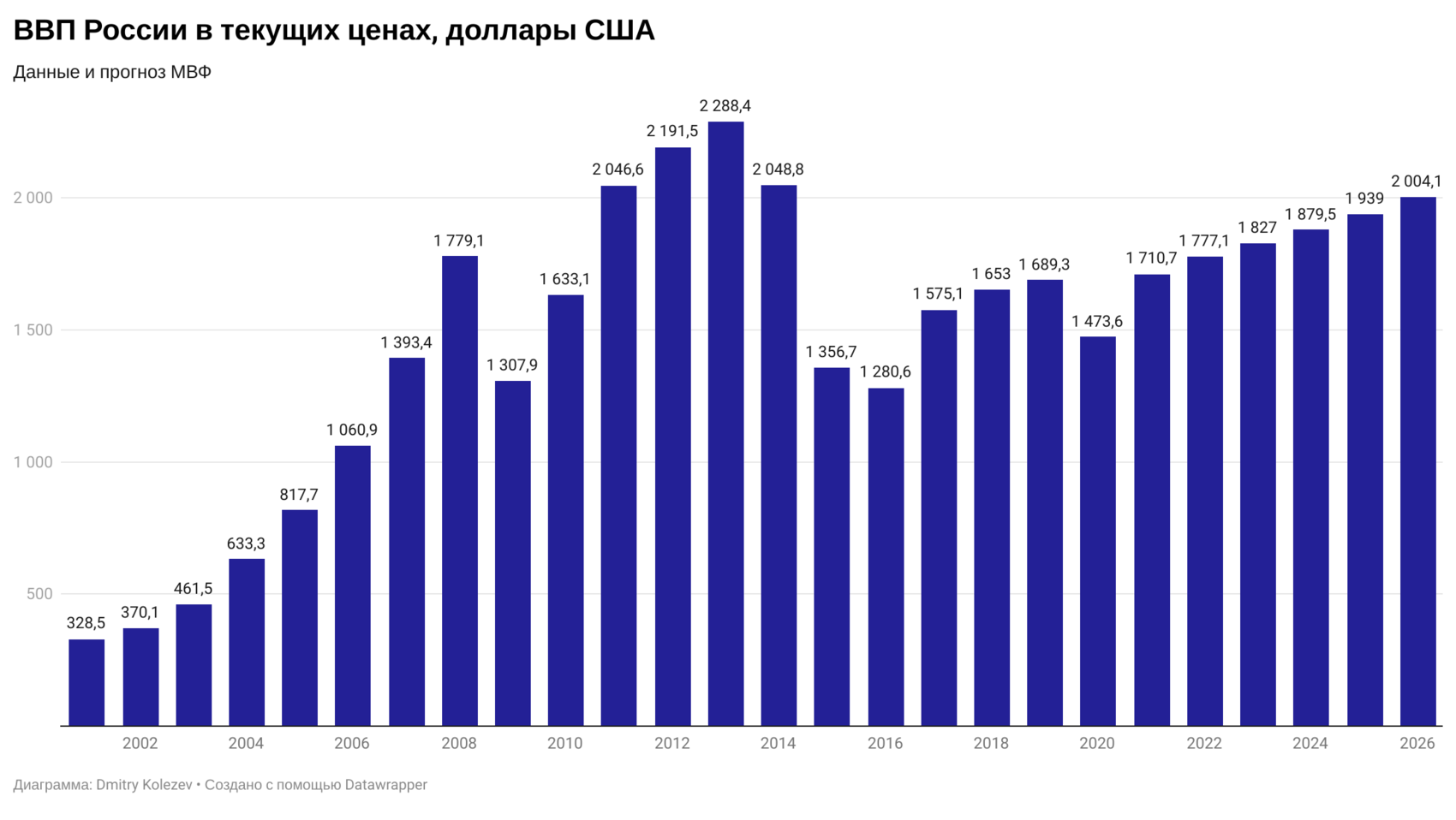

Ситуация в экономике России начинает стабилизироваться после кризиса, вызванного ограничительными мерами и остановкой большей части предприятий из-за карантина, а сам кризис не приобрел системного характера. Согласно базовому варианту обновленного прогноза социально-экономического развития РФ до 2023 года, подготовленного Минэкономразвития (есть в распоряжении ТАСС), ВВП России в текущем году будет падать медленнее, чем прогнозировалось в мае: на 3,9% вместо 5%. В пресс-службе Минэкономразвития журналистам сегодня сообщили, что прогноз внесен в правительство.

Министерство ожидает, что в последующие годы экономика России перейдет к росту: в 2021 году ВВП будет расти на 3,3%, в 2022 году — на 3,4%, в 2023 году — на 3%. Возвращение ВВП РФ к докризисным значениям ожидается в третьем квартале 2021 года.

Возвращение ВВП РФ к докризисным значениям ожидается в третьем квартале 2021 года.

В июле министерство прогнозировало более глубокое падение ВВП — до 4,8% в 2020 году. Ранее, в мае, Минэкономразвития ожидало падение ВВП России в 2020 году на уровне 5%, при этом оценка не учитывала эффект от реализации национального плана восстановления экономики. В первом полугодии, согласно первой оценке Росстата, ВВП страны снизился на 3,4%.

Улучшен прогноз и по другим показателям, в частности, рубль в 2020-2021 годах будет крепче, чем планировалось в мае, а нефть — дороже. Кроме того, министерство улучшило свои оценки по реальным доходам населения и зарплате, потребительскому спросу и инвестициям. Также Минэкономразвития скорректировало в сторону улучшения оценку спада промпроизводства и ожидает не такого глубокого снижения показателей экспорта и импорта.

По словам источника в Минэкономразвития, нынешняя ситуация в экономике не требует новых мер поддержки населения и бизнеса, какие принимались в рамках антикризисного пакета, — обсуждаются лишь меры в рамках существующих бюджетных ограничений. Он отметил, что кризис не приобрел системного характера, а оказался локализован в рамках предприятий малого и среднего бизнеса в ряде отраслей: розничной торговле, общепите, платных услугах, перевозках, производстве потребительских товаров. Кроме того, сложная экономическая ситуация не перешла в кризис неплатежей. По данным министерства, экономический спад затронул в незначительной степени системообразующие организации: в июне в зоне риска было около 400 компаний из списка системообразующих, сейчас это порядка 250 компаний. Восстановление пострадавшего малого и среднего бизнеса, а также потребительского сектора ожидается в 2021 году.

Он отметил, что кризис не приобрел системного характера, а оказался локализован в рамках предприятий малого и среднего бизнеса в ряде отраслей: розничной торговле, общепите, платных услугах, перевозках, производстве потребительских товаров. Кроме того, сложная экономическая ситуация не перешла в кризис неплатежей. По данным министерства, экономический спад затронул в незначительной степени системообразующие организации: в июне в зоне риска было около 400 компаний из списка системообразующих, сейчас это порядка 250 компаний. Восстановление пострадавшего малого и среднего бизнеса, а также потребительского сектора ожидается в 2021 году.

По словам источника в Минэкономразвития, правительство рассмотрит макропрогноз 17 сентября.

Рынок трудаСогласно обновленному прогнозу, Минэкономразвития ожидает снижения реальных располагаемых доходов населения на 3% в 2020 году вместо 3,8%, которые прогнозировались в мае. Уже в 2021 году реальные доходы россиян вырастут на 3% на фоне низкой базы 2020 года, в 2022 году рост составит 2,4%, в 2023 году — 2,5%. Реальная зарплата также будет расти: на 1,5% — в 2020 году, на 2,2% — в 2021 году и в 2022 году, на 2,5% — в 2023 году.

Реальная зарплата также будет расти: на 1,5% — в 2020 году, на 2,2% — в 2021 году и в 2022 году, на 2,5% — в 2023 году.

Оценка по уровню безработицы в 2020 году осталась без изменений: по итогам года безработица будет на уровне 5,7% от числа занятых, в 2021 году прогнозируется снижение уровня безработицы до 5,2%, в 2022 году — до 4,7%, в 2023 году — до 4,6%.

Укрепление рубля и стабильная инфляцияРубль укрепится до 71,2 рубля за доллар в 2020 году и до 72,4 рубля за доллар в 2021 году по сравнению с майским прогнозом (72,6 рубля за доллар и 74,7 рубля за доллар соответственно), ожидают в Минэкономразвития.

«В дальнейшем горизонте курс рубля будет ослабляться в номинальном выражении, в реальном эффективном выражении [курс] остается стабильным», — заявил журналистам источник в министерстве.

В последующие годы, согласно прогнозу, среднегодовой курс рубля составит 73,1 рубля за доллар в 2022 году и 73,8 рубля за доллар в 2023 году.

Также Минэкономразвития не видит существенных инфляционных рисков для российской экономики до 2023 года, заявил источник.

«Нам удалось сохранить макроэкономическую стабильность. Да, инфляция немного выросла, до 3,6% в июле, но это следствие восстановления спроса. И осеннее ослабление рубля инфляцию не раскрутило. В текущей ситуации риски для макроэкономической стабильности со стороны внешних факторов ограничены. Инфляция по-прежнему остается ниже целевого значения ЦБ <…> На прогнозном горизонте не видим существенных инфляционных рисков», — сказал представитель министерства.

Прогноз по инфляции на конец года скорректирован министерством незначительно в пределах таргета ЦБ. Согласно макропрогнозу, в 2020 году инфляция составит 3,8%, 3,7% — в 2021 году и 4% — в 2022 и 2023 годах.

Цены на нефтьСреднегодовая цена нефти марки Urals составит $41,8 за баррель в 2020 году, далее она будет расти до $45,3 за баррель в 2021 году, $46,6 за баррель в 2022 году и $47,5 за баррель в 2023 году, говорится в обновленном прогнозе социально-экономического развития России.

Таким образом, министерство улучшило прогноз по среднегодовой цене нефти по сравнению с майским прогнозом. В его предыдущей версии цена Urals прогнозировалась на уровне $31,1 за баррель в текущем году, $35,4за баррель в 2021 году, $42,2 за баррель в 2022 году и $45,6 за баррель в 2023 году.

В его предыдущей версии цена Urals прогнозировалась на уровне $31,1 за баррель в текущем году, $35,4за баррель в 2021 году, $42,2 за баррель в 2022 году и $45,6 за баррель в 2023 году.

Кроме того, Минэкономразвития заложило в прогноз по ВВП России на 2022-2023 годы окончание сделки ОПЕК+ в 2022 году, которая сейчас ощутимо влияет на показатели экономики. Вклад в ВВП от сделки в этом году может составить от -1,1 до -1,2 процентного пункта, отмечает источник.

Потребительский рынокОборот розничной торговли в России, по оценкам министерства, снизится на 4,2% в 2020 году вместо 5,2%. В то же время в 2021 году оборот розничной торговли вырастет на 5,1%, в 2022 году — на 2,9%, в 2023 году — на 2,8%.

Объем платных услуг населению в текущем году упадет чуть меньше, чем ожидалось ранее, — на 10,3% (вместо 10%).

По данным источника в Минэкономразвития, показатели по потребительскому рынку, несмотря на восстановление, министерство оценивает осторожно. «Хотя и статистика это подтверждает и данные ККТ (контрольно-кассовой техники — прим. ТАСС), но от 8% до 10% в нынешнем потребительском спросе — это непостоянные факторы: отложенный спрос, закрытие границ в период отпусков, и это дополнительные меры поддержки населения. Поэтому мы понимаем, что это все имеет конечную дату», — отметил источник.

ТАСС), но от 8% до 10% в нынешнем потребительском спросе — это непостоянные факторы: отложенный спрос, закрытие границ в период отпусков, и это дополнительные меры поддержки населения. Поэтому мы понимаем, что это все имеет конечную дату», — отметил источник.

Минэкономразвития улучшило оценку по снижению инвестиций в основной капитал в РФ до 6,6% в 2020 году вместо 12% с перспективой роста в 2021-2023 годах (на 3,9%, 5,3% и 5,1% соответственно).

МЭР планировало в мае, что провал по инвестициям будет глубже, а отскок произойдет быстрее, отмечает собеседник в министерстве.

Он добавил, что Минэкономразвития ожидает новый приток инвесторов за счет запуска соглашения по защите и поощрению капиталовложений, которое уже внесено в правительство.

Экспорт товаров из РФ в 2020 году сократится на 23,5% (вместо 36%, прогнозируемых в мае), до 321,3 млрд долларов, импорт снизится на 7,6% (вместо 21,3%), до 235,2 млрд долларов, следует из прогноза.

В последующие три года министерство прогнозирует постепенное восстановление показателей. Так, экспорт товаров из РФ в 2021 году возрастет до $354,6 млрд, в 2022 году — до $381,7 млрд, в 2023 году — до $403,1 млрд. Импорт товаров в РФ в 2021 году составит $249,9 млрд, в 2022 году — $267,3 млрд, в 2023 году — $284,7 млрд.

Следите за нашим Telegram-каналом чтобы быть в курсе последних новостей

Россию ждет еще три года кризиса

Замораживания в экономике могут продлиться до 2020 г. / АР

При таком жестком прогнозе рецессия сохранится или в лучшем случае рост будет близок к нулю, говорит Владимир Тихомиров из БКС. Но Минэкономразвития просто экстраполирует текущую ситуацию, пытаться найти в таких прогнозах ответ на вопрос, какое нас ждет будущее, не стоит, считает он: «Это макроэкономическое упражнение – посмотреть, как будет развиваться ситуация при таких вводных. Сомневаюсь, что реальность будет таковой».

Минэкономразвития определилось с базовыми предпосылками для прогноза социально-экономического развития России (есть у «Ведомостей») на 2016 и 2017–2019 гг. Официальный прогноз на 2016–2018 гг. уже устарел, и к апрелю ведомство должно представить правительству новый документ.

Официальный прогноз на 2016–2018 гг. уже устарел, и к апрелю ведомство должно представить правительству новый документ.

Цена нефти – основное условие для составления и прогноза, и бюджета – все четыре года останется дешевле $50/барр., предполагает министерство. В базовом варианте ее средняя цена в 2016 г. – $35/барр., в следующие три года – $40, $45 и $45/барр. соответственно. В консервативном варианте нефть дешевле, чем в базовом, на $10. Оптимистичный (целевой) вариант совпадает с базовым.

Это еще не прогноз, а просто некоторые условия для обсуждения, уточняет федеральный чиновник. Минфин уже просчитал бюджет и по $25, и по $30, и по $40/барр., говорит другой федеральный чиновник. Правда, по $35/барр. пока еще не считал, знает он.

«Базовые гипотезы прогноза» сохраняют на все четыре года сложившиеся внешние условия и принятые на 2016 г. решения в бюджетной политике. Минэкономразвития предполагает ускорение темпов роста мировой экономики за счет развитых стран; сохранение санкций в отношении России и ответных антисанкций до начала 2020 г.

Бюджет продолжит экономию на социальных расходах. Пенсии, как в 2016 г., будут индексироваться раз в год на целевой уровень инфляции – 4%. Правда, Минэкономразвития ожидает, что эта цель достигнута не будет ни в 2017 г., как рассчитывает Центробанк, ни даже в 2019 г.: к концу нынешнего года она снизится до 7,7%, еще через год – до 6,2%, к концу 2018 г. – до 5,5% и останется на этом уровне по итогам 2019 г. Это означает, что в реальном выражении за 2016–2019 гг. пенсии снизятся примерно на 10%.

Ориентиром «зарплатных указов» президента будет служить пониженный на 12% размер средних по экономике зарплат – ориентир обновился благодаря добавлению Росстатом в расчет средних зарплат дохода от неформальной занятости: в теневом секторе заработки ниже. Таким образом, величина индексации зарплат учителей, врачей, преподавателей и других категорий бюджетников, которым по указу президента ускоренно повышали зарплаты, будет зависеть от ситуации на рынке труда.

Индексация зарплат прочих бюджетников, включая госслужащих, замораживается также до конца 2019 г. при ежегодном сокращении их численности на 5%.

Аналогично на все четыре года замораживается и накопительная часть пенсии.

Бюджетные инвестиции в человеческий капитал – расходы на здравоохранение, образование, культуру – будут поддерживаться в отношении к ВВП на сложившемся уровне, предполагает Минэкономразвития. Это означает, что в реальном выражении они будут снижаться. Прогноза по динамике ВВП в данном документе Минэкономразвития нет, но при прогнозируемой цене нефти экономика России продолжит сокращаться как минимум еще год: в январской версии прогноза Минэкономразвития в 2016 г. ожидался спад на 0,8% при нефти $40/барр.

Представитель Минэкономразвития назвал документ «драфтом для обсуждения»: «Это не прогноз, а первые прикидки». Скорее всего в окончательном варианте цена нефти окажется выше – уже сейчас тренд на $40/барр. , напомнил он слова министра Алексея Улюкаева.

, напомнил он слова министра Алексея Улюкаева.

Сейчас Минэкономразвития должно получить обратную связь от других министерств и ведомств, в том числе по предложенным условиям, и свести общий прогноз, говорит федеральный чиновник.

С предложенным согласятся явно не все: власть обязалась индексировать пенсии на фактическую инфляцию, а не на целевую, напоминает чиновник аппарата правительства. Никаких решений по продлению 4%-ной индексации не то что нет – наоборот, обсуждается вторая индексация в 2016 г. Индексация же на целевую инфляцию в течение всего прогнозного периода приведет к падению уровня жизни пенсионеров, что не принесет пользу экономике, указывает он.

Представитель социального вице-премьера Ольги Голодец отказался комментировать расчеты Минэкономразвития.

Не бывает ничего более постоянного, чем временные решения, рассуждает директор региональной программы Независимого института социальной политики Наталья Зубаревич. Не было никаких иллюзий, что замораживание накопительной части будет отменено, говорит она. Чтобы не терять лицо из-за невозможности выполнить президентские указы, был придуман методический маневр: раз невозможно повысить – опустим планку. А вот сокращение численности бюджетников, как раз наоборот, скорее всего, нереализуемо, считает Зубаревич, тем более в период накануне президентских выборов: «Сделают проще – снимут надбавки, бонусные выплаты. Экономить будут старым дедовским способом – снижением зарплаты».

Чтобы не терять лицо из-за невозможности выполнить президентские указы, был придуман методический маневр: раз невозможно повысить – опустим планку. А вот сокращение численности бюджетников, как раз наоборот, скорее всего, нереализуемо, считает Зубаревич, тем более в период накануне президентских выборов: «Сделают проще – снимут надбавки, бонусные выплаты. Экономить будут старым дедовским способом – снижением зарплаты».

Новости СМИ2

Отвлекает реклама? Подпишитесь, чтобы скрыть еёЭкономические перспективы на 2023 год: взгляды на будущее

Экономические перспективы США на 2023 год определяются замедлением роста, быстрым ужесточением денежно-кредитной политики и замедлением инфляции. Однако относительно здоровые балансы потребителей и бизнеса могут помочь сохранить некоторый импульс.

Экономика США, вероятно, продолжит замедление в 23-м году, войдет в умеренную рецессию

Мы ожидаем, что экономика США будет расти умеренными темпами на 0,5–1% в 2023 году, если измерять по реальному ВВП, который включает наш прогноз о начале умеренной рецессии в конце 2023 года. Это будет означать дальнейшее замедление роста с 1,5-2% в 2022 году, 6% в 2021 году и долгосрочные среднегодовые темпы роста в 1,8%.

Это будет означать дальнейшее замедление роста с 1,5-2% в 2022 году, 6% в 2021 году и долгосрочные среднегодовые темпы роста в 1,8%.

Учитывая основные компоненты ВВП, мы ожидаем, что реальные потребительские расходы увеличатся примерно на 2% в 2023 году, что предполагает рост заработной платы на 4-5%, замедление инфляции до 3-4% и дальнейшее использование избыточных накопленных сбережений, накопленных во время пандемии. Государственные расходы, составляющие 17-18% ВВП, должны быть нейтральными в 2023 году, при этом увеличение расходов, связанных с инфраструктурой и Законом о CHIPS и науке, компенсируется сокращением расходов, связанных с пандемией. Мы прогнозируем, что инвестиции в бизнес увеличатся на 3% в 2023 году, при этом солидные расходы на оборудование и технологии частично компенсируются более низкими расходами на здания, заводы и сооружения. Ожидается, что в 2023 году в условиях более высоких процентных ставок сохранится более слабая активность в сфере инвестиций в жилищное строительство. Это составляет около 5% ВВП и может снизиться на 10-12% в 2023 году после сокращения примерно на 10% в 2022 году. Ожидается, что чистая внешняя торговля будет на 1% меньше ВВП 2023 года, поскольку более сильный доллар, вероятно, повредит экспортному спросу.

Это составляет около 5% ВВП и может снизиться на 10-12% в 2023 году после сокращения примерно на 10% в 2022 году. Ожидается, что чистая внешняя торговля будет на 1% меньше ВВП 2023 года, поскольку более сильный доллар, вероятно, повредит экспортному спросу.

Походный цикл ФРС приближается к финалу; Ожидается, что ставка по терминальным фондам достигнет 5%

В настоящее время ФРС ужесточает денежно-кредитную политику так быстро, как когда-либо, и мы полагаем, что она повысит ставку еще на 100 базисных пунктов, прежде чем приостановить ее следующей весной. Это включает в себя прогноз повышения на 50 б.п. на декабрьском заседании и еще два повышения на 25 б.п. в феврале и марте 2023 года. Если предположить, что мы правы, это приведет к кумулятивному ужесточению до 475 б.п., а целевой диапазон федеральных фондов в конечном итоге составит 4,75-5,00%.

Мы полагаем, что, скорее всего, процентная ставка по фондам будет поддерживаться на этом ограничительном уровне до 2023 года или до тех пор, пока не появятся убедительные доказательства того, что инфляция откатится к своему целевому уровню в 2%. Вероятно, потребуется некоторое смягчение на рынках труда, чтобы инфляция заработной платы замедлилась с нынешних 5% до более комфортных 3,5%. Как только это произойдет, мы полагаем, что ФРС снизит процентные ставки до более нейтрального уровня, вероятно, в 2024 году.5 миллиардов долларов в месяц (казначейские облигации на 60 миллиардов долларов, ценные бумаги с ипотечным покрытием на 35 миллиардов долларов) будут продолжаться до 2023 года. Это эффективно снижает ликвидность в экономике, поскольку частные инвесторы поглощают активы, сходящие с баланса ФРС.

Вероятно, потребуется некоторое смягчение на рынках труда, чтобы инфляция заработной платы замедлилась с нынешних 5% до более комфортных 3,5%. Как только это произойдет, мы полагаем, что ФРС снизит процентные ставки до более нейтрального уровня, вероятно, в 2024 году.5 миллиардов долларов в месяц (казначейские облигации на 60 миллиардов долларов, ценные бумаги с ипотечным покрытием на 35 миллиардов долларов) будут продолжаться до 2023 года. Это эффективно снижает ликвидность в экономике, поскольку частные инвесторы поглощают активы, сходящие с баланса ФРС.

Хотя условия роста процентных ставок до сих пор были наиболее очевидными в замедлении жилищного сектора и укреплении доллара США, мы ожидаем, что кумулятивный эффект более высокой стоимости заимствований и ужесточения финансовых условий приведет к более широкому снижению спроса в экономике в 2023 году.

Потребители вступают в 2023 г. с прочной финансовой базой, но с меньшим запасом прочности, чем в 2022 г.

в течение 2022 года. Хотя увеличение занятости и рост заработной платы помогли поддержать расходы в этом году, также очевидно, что потребители использовали сбережения, накопленные во время пандемии, и покупают больше по кредитным картам. По нашим оценкам, $2-2,4 трлн избыточных сбережений, накопленных во время пандемии, сейчас составляют $1,2-1,8 трлн. В зависимости от динамики инфляции и темпов потребительских расходов в течение следующих нескольких кварталов эти избыточные сбережения могут быть полностью исчерпаны к середине-концу 2023 года9.0003

в течение 2022 года. Хотя увеличение занятости и рост заработной платы помогли поддержать расходы в этом году, также очевидно, что потребители использовали сбережения, накопленные во время пандемии, и покупают больше по кредитным картам. По нашим оценкам, $2-2,4 трлн избыточных сбережений, накопленных во время пандемии, сейчас составляют $1,2-1,8 трлн. В зависимости от динамики инфляции и темпов потребительских расходов в течение следующих нескольких кварталов эти избыточные сбережения могут быть полностью исчерпаны к середине-концу 2023 года9.0003Балансы по кредитным картам быстро выросли за последние шесть месяцев и выросли на 15% по сравнению с прошлым годом в конце третьего квартала, что является самым большим темпом роста за более чем 20 лет. Но даже с учетом скачка остатков абсолютные уровни только что вернулись к показателям четвертого квартала 2019 года, а уровень просроченной задолженности остается исторически низким.

Глядя на потребительские кредиты — ипотечные кредиты, автокредиты, жилищный капитал, кредитные карты и студенческие кредиты — общий уровень вырос на 2,4 триллиона долларов с конца 2019 года. . Приблизительно 90% этого увеличения приходится на ипотечную задолженность, поскольку низкие процентные ставки, модели внутренней миграции и другая динамика пандемии привели к значительной активности на рынке жилья с середины 2020 по начало 2022 года. Важно отметить, что 65–70% ипотечных кредитов, выданных за последние два года, были кредитный рейтинг 760 или выше, и только 2% имели кредитный рейтинг ниже 620, что сильно отличается от лет, предшествовавших кризису ипотечных кредитов в 2008 году. Более высокие автомобильные и студенческие кредиты составляют остальную часть увеличения потребительских кредитов. с 2019 года, при этом кредиты под залог жилья все еще ниже допандемических сумм.

. Приблизительно 90% этого увеличения приходится на ипотечную задолженность, поскольку низкие процентные ставки, модели внутренней миграции и другая динамика пандемии привели к значительной активности на рынке жилья с середины 2020 по начало 2022 года. Важно отметить, что 65–70% ипотечных кредитов, выданных за последние два года, были кредитный рейтинг 760 или выше, и только 2% имели кредитный рейтинг ниже 620, что сильно отличается от лет, предшествовавших кризису ипотечных кредитов в 2008 году. Более высокие автомобильные и студенческие кредиты составляют остальную часть увеличения потребительских кредитов. с 2019 года, при этом кредиты под залог жилья все еще ниже допандемических сумм.

Несмотря на то, что потребительские кредиты находятся на рекордно высоком уровне, совокупный уровень просроченной задолженности остается стабильным шесть кварталов подряд на уровне 2,7%, что близко к историческому минимуму, после резкого снижения в начале пандемии. И хотя стоимость долга выросла, общие коэффициенты обслуживания долга низки по сравнению со стандартами до пандемии и значительно ниже уровней в годы, предшествовавшие финансовому кризису 2008 года.

Встречные ветры производственного сектора нарастают; услуги все еще выигрывают от нормализации

В целом, мы считаем, что реальное потребление в следующем году вырастет на 1-2%. Расходы на услуги, вероятно, превысят расходы на товары, учитывая, что расходы на товары, как правило, более чувствительны к изменениям процентных ставок и укреплению доллара. Кроме того, потребление товаров по-прежнему нуждается в дальнейшем снижении, учитывая его продолжающееся опережение по сравнению с допандемическими нормами.

Потребители направили большую часть расходов на товары, особенно товары длительного пользования, после начала пандемии. Товары увеличились с 31% до 36% в структуре потребительских расходов в 2020-2021 годах, в то время как услуги упали с 69%.% до 64%. Это частично восстановилось в 2022 году, и мы видим дальнейший относительный рост расходов на услуги, такие как рестораны и путешествия, по мере нормализации тенденций спроса и предложения.

Когда речь идет о розничных продажах, мы больше не находимся в ситуации, когда «прилив поднимает все лодки». Рост в нескольких категориях, включая мебель и товары для дома, значительно замедлился за последние шесть месяцев и фактически стал отрицательным в магазинах электроники и бытовой техники, а также в универмагах, поскольку приоритеты расходов сместились.

Рост в нескольких категориях, включая мебель и товары для дома, значительно замедлился за последние шесть месяцев и фактически стал отрицательным в магазинах электроники и бытовой техники, а также в универмагах, поскольку приоритеты расходов сместились.

Продажи автомобилей в последнее время шли лучше, благодаря повышению доступности запасов, что привело к ускорению роста продаж до 6% за последние три месяца по сравнению с падением на 1% за три месяца до этого. Более низкие цены на новые и подержанные автомобили, вероятно, также помогли привлечь покупателей. Мы ожидаем дальнейшего восстановления продаж легковых автомобилей в 2023 г. с учетом сезонных колебаний в годовом исчислении 16,5–17 млн по сравнению с 14 млн в 2022 г. октября и 17,5% с начала года. Что касается поездок, пропускная способность TSA указывает на то, что авиаперевозки восстановились до 95% от уровня 2019 года, даже при сокращенном расписании рейсов и меньшем количестве деловых поездок. Недавний опрос потребительских настроений показал, что почти рекордные 18% респондентов намерены отправиться в отпуск за границу в ближайшие шесть месяцев.

Активность на рынке жилья, вероятно, останется низкой при высоких ставках по ипотечным кредитам

В связи с тем, что в этом году Федеральная резервная система собирается поднять процентные ставки рекордными темпами, мы наблюдаем явное свидетельство замедления на рынке жилья. Как один из наиболее чувствительных секторов к изменениям процентных ставок, жилищная активность значительно снизилась за последние несколько кварталов.

30-летняя ипотека с фиксированной ставкой увеличилась более чем вдвое с 3,25% в начале 2022 года до примерно 7% в середине ноября, а большинство показателей жилищной активности — доступность, настроения застройщиков, ввод жилья и оборот — снизились. резко в результате. Спрос на многоквартирное жилье сохраняется на фоне ограниченного предложения домов на одну семью и проблем с доступностью, при этом запуск многоквартирного жилья все еще близок к пиковым значениям цикла. Тем не менее, общие реальные инвестиции в жилье упали на 16% с учетом сезонных колебаний в годовом исчислении за первые три квартала 2022 года.

Наше предыдущее исследование показывает, что общий объем продаж жилья снижается примерно на 10% на каждые 100 базисных пунктов повышения ставок по ипотечным кредитам. Учитывая увеличение ставок по ипотечным кредитам примерно на 400 базисных пунктов в этом году, мы все еще можем увидеть снижение продаж жилья еще на 15-20%. Строительная деятельность должна последовать этому примеру, и мы ожидаем, что инвестиции в жилье могут сократиться на 10–12% в 2023 году. Чтобы вернуть доступность обратно к историческим нормам, мы думаем, что можем увидеть 10-процентное падение цен на жилье от пика до минимума, причем большая часть этого снижения произойдет в следующем году, а риски будут смещены в сторону снижения.

Инфляция должна быстро снизиться по сравнению с пиковой, но останется выше целевого показателя ФРС в 2% на конец 2023 г. и что это охлаждение со временем станет более заметным. Мы ожидаем, что общая инфляция ИПЦ снизится с 7,7% в годовом исчислении в октябре 2022 г.

до 7,0% в декабре 2022 г. и до 3,4% к сентябрю 2023 г. Для базового ИПЦ мы прогнозируем замедление с 6,3% в сентябре 2022 г. до 5,7% в сентябре 2022 г. декабрь 2022 года и 3,4% в сентябре следующего года. Данные о ценах PCE, предпочтительном показателе инфляции Федеральной резервной системы, также должны быть умеренными.

до 7,0% в декабре 2022 г. и до 3,4% к сентябрю 2023 г. Для базового ИПЦ мы прогнозируем замедление с 6,3% в сентябре 2022 г. до 5,7% в сентябре 2022 г. декабрь 2022 года и 3,4% в сентябре следующего года. Данные о ценах PCE, предпочтительном показателе инфляции Федеральной резервной системы, также должны быть умеренными. Ожидаемая модерация обусловлена несколькими факторами. Во-первых, перекосы, связанные с пандемией, включая узкие места в цепочках поставок, уменьшились, и всплеск неудовлетворенного спроса (первоначально на товары, а в последнее время на услуги, такие как поездки) должен исчезнуть. Цены на энергоносители на 20-30% ниже летних максимумов, а цены на новые и подержанные автомобили снижаются. Во-вторых, ужесточение денежно-кредитной политики привело к значительному укреплению доллара США и более высоким ставкам по ипотечным кредитам. Мы ожидаем, что более высокие процентные ставки вызовут снижение спроса в следующем году, и мы ожидаем ослабления напряженности на рынке труда, что должно привести к снижению роста заработной платы. Состояние рынка труда будет важным фактором инфляции как в ближайшей перспективе, так и в более отдаленной перспективе.

Состояние рынка труда будет важным фактором инфляции как в ближайшей перспективе, так и в более отдаленной перспективе.

Рынки труда должны начать ослабевать в условиях замедления темпов роста

Сейчас, когда многие искажения, связанные с пандемией, явно нормализуются, наибольший дисбаланс сохраняется на рынке труда, где спрос продолжает опережать предложение. Рост заработной платы в последние месяцы остается значительно выше долгосрочных средних показателей, хотя он замедлился по сравнению с более ранними темпами восстановления после пандемии. Октябрьский прирост заработной платы в размере 261 000 человек был самым медленным с конца 2020 года, но значительно превысил среднемесячный показатель в 180 000 за десятилетие, предшествовавшее пандемии. Все секторы, кроме сферы отдыха и гостиничного бизнеса, превзошли уровень занятости до пандемии.

Другими признаками высокого спроса на рабочую силу являются увеличение количества вакансий (10,7 млн. в сентябре), повышенный «уровень увольнений» на 2,9% и сильный рост заработной платы на 5-6%. Между тем, участие в рабочей силе по-прежнему не впечатляет и с начала года держится в узком диапазоне 62,1–62,4%, что ниже 63,4% в феврале 2020 года. Хотя маловероятно, что пожилые работники, ушедшие на пенсию досрочно во время пандемии, вернутся на работу. мы наблюдаем возобновление роста рабочей силы иностранного происхождения после снижения в 2020–2021 годах. Кроме того, возможно, что прекращение отсрочек по выплате студенческих кредитов в январе может побудить молодых работников вернуться на рынок труда в 2023 году.

Между тем, участие в рабочей силе по-прежнему не впечатляет и с начала года держится в узком диапазоне 62,1–62,4%, что ниже 63,4% в феврале 2020 года. Хотя маловероятно, что пожилые работники, ушедшие на пенсию досрочно во время пандемии, вернутся на работу. мы наблюдаем возобновление роста рабочей силы иностранного происхождения после снижения в 2020–2021 годах. Кроме того, возможно, что прекращение отсрочек по выплате студенческих кредитов в январе может побудить молодых работников вернуться на рынок труда в 2023 году.

Сочетание устойчивых тенденций найма и стагнации ВВП означает, что производительность труда продолжает падать. Производительность в 3 квартале была на 1,4% ниже, чем за аналогичный период прошлого года. Тот факт, что предприятия продолжали нанимать сотрудников в условиях замедления спроса, по-видимому, указывает на то, что перераспределение персонала является приоритетом, а не прибылью. Многочисленные анекдоты также предполагают, что фирмы будут более неохотно, чем обычно, увольнять персонал в более слабой экономической ситуации. Тем не менее, мы ожидаем, что значительное замедление спроса в 2023 году в конечном итоге снизит спрос на работников и снизит активность найма. Это может привести к тому, что экономика США потеряет 1 миллион рабочих мест, а уровень безработицы поднимется с 3,6% в конце третьего квартала до 4,3% к концу следующего года.

Тем не менее, мы ожидаем, что значительное замедление спроса в 2023 году в конечном итоге снизит спрос на работников и снизит активность найма. Это может привести к тому, что экономика США потеряет 1 миллион рабочих мест, а уровень безработицы поднимется с 3,6% в конце третьего квартала до 4,3% к концу следующего года.

Укрепление доллара имеет смешанные последствия для экономических перспектив

В реальных условиях, взвешенных по торговле, доллар США вырос примерно на 15% с начала года до максимума за 20 с лишним лет. В отличие от предыдущих циклов, большая часть прироста доллара в этом году была связана с другими валютами развитых рынков, включая евро (9% с начала года), фунт стерлингов (11%) и иену (22%). В 2023 году мы ожидаем, что сила доллара немного укрепится, но в большей степени это будет происходить за счет валют развивающихся рынков.

Сильный доллар имеет смешанные последствия для экономики и бизнеса США. Это удешевляет наш импорт и снижает цены на ряд товаров, номинированных в долларах США, торгуемых по всему миру, таких как нефть, металлы и сельскохозяйственная продукция.

С другой стороны, сильный доллар препятствует экспорту США. Сильный доллар также наносит ущерб доходам и прибылям, полученным на международных рынках для компаний, базирующихся в США. Мы уже начали наблюдать это в сезоне отчетности за третий квартал, поскольку примерно половина компаний S&P 500 генерирует не менее одной трети доходов за пределами США 9.0003

Следует отметить, что эффект повышения курса доллара обычно проявляется довольно долго. Мы ожидаем, что в 2023 г. сильный доллар и замедление глобального роста означают, что чистая внешняя торговля вычтет примерно 1 процентный пункт из роста ВВП в 2023 г., и что это торговое торможение продолжится до 2024 г.

Цепочки поставок возвращаются к new) normal

В области цепочек поставок появились признаки того, что ограничения ослабевают, хотя и не полностью возвращаются к допандемическому нормальному состоянию. Например, морские фрахтовые ставки из Шанхая в Лос-Анджелес снизились на 80 % по сравнению с началом года и на 83 % по сравнению с пиковым значением во 2 кв. 2021 г.средний. В то же время несколько производственных опросов указывают на значительное сокращение сроков поставки. Хотя это можно частично объяснить более низкой активностью заказов, то есть более низким спросом, мы считаем, что ослабление ограничений, связанных с пандемией, на большинстве рынков также улучшает поток товаров. Исключением является политика абсолютной нетерпимости Китая к COVID-19, которая продолжает вызывать неопределенность у предприятий, зависящих от китайского производства.

2021 г.средний. В то же время несколько производственных опросов указывают на значительное сокращение сроков поставки. Хотя это можно частично объяснить более низкой активностью заказов, то есть более низким спросом, мы считаем, что ослабление ограничений, связанных с пандемией, на большинстве рынков также улучшает поток товаров. Исключением является политика абсолютной нетерпимости Китая к COVID-19, которая продолжает вызывать неопределенность у предприятий, зависящих от китайского производства.

Проблемы с доступностью полупроводниковых микросхем с середины 2021 года ограничивают производство широкого спектра электронных и автомобильных продуктов. Хотя уровень производства еще не полностью восстановлен, он постепенно улучшается по мере того, как доступность полупроводников и ограничения в цепочке поставок постепенно ослабевают. Следует отметить, что 52 миллиарда долларов в Законе о чипах и науке, предназначенных для производства полупроводников, составляют лишь 10% от того, что необходимо для полной самодостаточности США в области полупроводников.

Ожидается улучшение условий кредитного рынка в 2023 году, а также более высокие спреды и дефолты

Мы полагаем, что более сложные фундаментальные условия для корпоративных эмитентов приведут к увеличению дисперсии спредов между секторами, снижению рейтингов и расширению спредов по высокодоходным облигациям и кредитам в 2023. Мы видим, что спреды по высокодоходным облигациям увеличатся на 75 б.п. до 575 б.п. (по сравнению со средним значением в период без рецессии 520 б.п., в среднем 970 б.п.), а спреды по кредитам увеличатся на 30 до 600 б.п. часть ожидаемого расширения по сравнению с прошлым годом связана с нашим убеждением в том, что дополнительная премия должна быть отражена в спредах, поскольку рост останавливается, ставки остаются ограничительными, цикл созревает, а неопределенность в отношении ландшафта 2024 года растет.

Учитывая вялые перспективы роста ВВП США, мы полагаем, что кредитные рынки с использованием заемных средств станут более уязвимыми к увеличению числа дефолтов с течением времени на фоне устойчиво более высоких ставок, ограниченных рынков капитала и жестких финансовых условий, оказывающих влияние на фундаментальные показатели с запаздыванием. Мы ожидаем, что процент дефолтов по кредитам с использованием заемных средств будет расти в течение следующих двух лет и колеблется около долгосрочного среднего значения в 3,2%.

Мы ожидаем, что процент дефолтов по кредитам с использованием заемных средств будет расти в течение следующих двух лет и колеблется около долгосрочного среднего значения в 3,2%.

Мы ожидаем повышения активности на рынке капитала для высокодоходных облигаций и кредитов в 2023 г. на фоне более четкого фона для роста и инфляции, более медленных темпов ужесточения ФРС и меньшей волатильности ставок и доходности. Тем не менее, 2023 год должен стать еще одним легким годом для выпуска облигаций и кредитов по сравнению со стандартами прошлого десятилетия. Для сравнения, в 2022 году объем новой эмиссии облигаций (около 115 миллиардов долларов) и кредитов (около 250 миллиардов долларов) был самым низким с 2008 и 2010 годов соответственно. Мы прогнозируем валовой новый выпуск высокодоходных облигаций в 2023 году на сумму $200 млрд, что представляет собой 90% годовой прирост. Несмотря на наше мнение о том, что условия на рынке капитала должны улучшиться, эти объемы примерно на 40% ниже нормы последнего десятилетия. Что касается институциональных кредитов, мы прогнозируем валовые объемы новой эмиссии в 2023 году в размере 300 миллиардов долларов США, что примерно на 30% больше, чем в прошлом году. Тем не менее, эти ожидаемые объемы кредитов на 46% ниже среднего показателя за последнее десятилетие.

Что касается институциональных кредитов, мы прогнозируем валовые объемы новой эмиссии в 2023 году в размере 300 миллиардов долларов США, что примерно на 30% больше, чем в прошлом году. Тем не менее, эти ожидаемые объемы кредитов на 46% ниже среднего показателя за последнее десятилетие.

© 2022 JPMorgan Chase & Co. Все права защищены. JPMorgan Chase Bank, член FDIC в Северной Америке. Chase, J.P. Morgan, JPMorgan и JPMorgan Chase — это маркетинговые названия определенных предприятий JPMorgan Chase & Co. и ее дочерних компаний по всему миру (совместно именуемые «JPMC»). Содержащийся здесь материал предназначен в качестве общего комментария по рынку. Пожалуйста, обратите внимание, что поскольку в этом комментарии используются индексы, напрямую инвестировать в индекс невозможно. Взгляды, мнения, оценки и стратегии, в зависимости от обстоятельств («взгляды»), выраженные здесь, принадлежат Вирджинии Чамблесс и/или другим соответствующим авторам и докладчикам, упомянутым в этом материале, и могут отличаться от взглядов других сотрудников JPMC и филиалы. Эти взгляды часто основаны на текущих рыночных условиях и могут быть изменены без предварительного уведомления. Любые используемые примеры являются общими, гипотетическими и предназначены только для иллюстрации. Эта информация никоим образом не является исследованием J.P. Morgan и не должна рассматриваться как таковая. Кроме того, мнения, выраженные в настоящем документе, могут отличаться от представлений, содержащихся в исследовательских отчетах J.P. Morgan. Приведенные выше сводка/цены/котировки/статистика были получены из источников, считающихся надежными, но мы не гарантируем их точность и полноту. Посетите сайт jpmorgan.com/cb-disclaimer, чтобы ознакомиться с полной информацией и заявлениями об отказе от ответственности, связанными с этим содержанием.

Эти взгляды часто основаны на текущих рыночных условиях и могут быть изменены без предварительного уведомления. Любые используемые примеры являются общими, гипотетическими и предназначены только для иллюстрации. Эта информация никоим образом не является исследованием J.P. Morgan и не должна рассматриваться как таковая. Кроме того, мнения, выраженные в настоящем документе, могут отличаться от представлений, содержащихся в исследовательских отчетах J.P. Morgan. Приведенные выше сводка/цены/котировки/статистика были получены из источников, считающихся надежными, но мы не гарантируем их точность и полноту. Посетите сайт jpmorgan.com/cb-disclaimer, чтобы ознакомиться с полной информацией и заявлениями об отказе от ответственности, связанными с этим содержанием.

Министерство финансов снижает прогнозы экономического роста, поскольку налоговые поступления и инвестиции снижаются в связи с запланированной судебной реформой.

После сильного роста на 6,5% в 2022 году, когда Израиль уверенно вышел из кризиса COVID-19, министерство теперь прогнозирует рост на 2,7% в 2023 году и 3,1% в 2024 году — по сравнению с его январскими оценками в 3% и 3,2% соответственно. Данные, опубликованные Центральным статистическим бюро во вторник, показали, что экономический рост в годовом исчислении замедлился до 2,5% в первые три месяца года с 5,3% в последнем квартале 2022 года9.0003

Данные, опубликованные Центральным статистическим бюро во вторник, показали, что экономический рост в годовом исчислении замедлился до 2,5% в первые три месяца года с 5,3% в последнем квартале 2022 года9.0003

Среди причин обновления министерство назвало замедление налоговых поступлений и резкое падение инвестиций в местный высокотехнологичный сектор в первом квартале этого года, что, по его словам, частично связано с глобальными экономическими тенденциями и в условиях высоких процентных ставок и отчасти из-за неопределенности рынка, связанной с предлагаемым пересмотром судебной системы.

Главный экономист Министерства финансов Шира Гринберг отметила, что пересмотренные прогнозы действительно учитывают волновой эффект на экономику и инвестиции, вызванный неопределенностью и напряженностью вокруг предлагаемой судебной реформы, которая была отложена после нескольких месяцев протесты и политическое давление. Гринберг предупредил, что увеличение премии за страновой риск Израиля в последние месяцы повлияло на привлекательность инвестиций в экономику.

Гринберг предупредил, что увеличение премии за страновой риск Израиля в последние месяцы повлияло на привлекательность инвестиций в экономику.

Подпишитесь на Tech Israel Daily и никогда не пропустите главные технические новости Израиля

Адрес электронной почты для новостной рассылкиРегистрируясь, вы соглашаетесь с условиями

«Чем больше правовая реформа воспринимается рынком как наносящая ущерб прочности независимости государственных институтов, в частности судебной системы и системы сдержек и противовесов между органами власти , и увеличивает неопределенность, ожидается, что это нанесет значительный ущерб росту и экономической активности в экономике и, в частности, иностранным инвестициям», — написал Гринберг в обзоре макроэкономики.

Шира Гринберг, главный экономист Министерства финансов, на пресс-конференции в офисе министерства в Иерусалиме, 23 сентября 2019 г. (Flash90)

Согласно отчету Исследовательского центра IVC и LeumiTech, 70% от $5,8 млрд за первые три месяца 2022 года. Квартал стал самым низким показателем за четыре года. Это произошло после того, как частные инвестиции в местный сектор высоких технологий достигли пика в 2021 году, когда инвестиции составили ошеломляющие 26 миллиардов долларов, а в 2022 году они упали примерно до 15 миллиардов долларов9.0003

Квартал стал самым низким показателем за четыре года. Это произошло после того, как частные инвестиции в местный сектор высоких технологий достигли пика в 2021 году, когда инвестиции составили ошеломляющие 26 миллиардов долларов, а в 2022 году они упали примерно до 15 миллиардов долларов9.0003

Технологический сектор, преподносимый как главный двигатель роста экономики, генерирует около 18% ВВП и отвечает за более 50% экспорта и около 30% налогов на заработную плату. Кроме того, в высокотехнологичном секторе Израиля занято около 11% рабочей силы страны.

Агентство кредитных рейтингов Standard & Poor’s прогнозирует замедление экономического роста Израиля до 1,5% в 2023 году, ссылаясь на текущую политическую неопределенность и более слабые экономические показатели ключевых торговых партнеров Израиля в Европе и США. На прошлой неделе Международный валютный фонд снизил прогноз роста экономики Израиля на 2023 год с 2,9 до 2,5%.%, предупреждая, что длительная неопределенность в отношении пересмотра судебной системы Израиля представляет собой «заметный риск ухудшения» для экономики страны. По прогнозам МВФ, мировая экономика вырастет на 2,8% в 2023 году.

По прогнозам МВФ, мировая экономика вырастет на 2,8% в 2023 году.

Министерство финансов также пересмотрело свои бюджетные прогнозы. В настоящее время министерство ожидает, что Израиль соберет 463,6 млрд шекелей (127 млрд долларов) государственных доходов (в основном за счет налогов и других доходов) в 2023 году, что на 5,3 млрд шекелей (1,5 млрд долларов) меньше, чем в его предыдущем прогнозе в январе. На 2024 год министерство прогнозирует доход в размере 487,2 млрд шекелей (133 млрд долларов США), что составляет 10,9 шекелей.млрд ($3 млрд) ниже январского прогноза.

Гринберг подчеркнул, что большинство рисков для прогноза являются негативными, и вероятность того, что они материализуются, увеличились в последние месяцы, призвав правительство сохранять фискальную сдержанность, которая позволит справиться с будущими изменениями в росте и государственных доходах. прогнозы.

В этом году правительство поставило перед собой цель дефицита бюджета в размере чуть менее 1% от валового внутреннего продукта и 0,8% в 2024 году.