Облигации идеального займа :: Финансы :: Газета РБК

Как новые евробонды спасут от санкций бюджет и крупный бизнес

Владимир Путин поручил начать в 2018 году выпуск специальных еврооблигаций для возврата в страну российских капиталов. В условиях санкций главный вопрос — удастся ли обеспечить анонимность этих инвестиций

Владимир Путин и Антон Силуанов (Фото: Михаил Метцель / ТАСС)

В четверг, 21 декабря, на встрече с представителями крупного бизнеса президент России Владимир Путин поручил обеспечить в 2018 году выпуск специальных валютных облигаций для возвращения капиталов в РФ.

«Правительство и Центральный банк этот вопрос проработали, и мною дано поручение определить необходимые условия и параметры выпуска таких бумаг для российских инвесторов и обеспечить их обращение уже в следующем году», — сказал Путин. «Реализация этого предложения возражений не вызывает ни у кого», — добавил президент.

«В соответствии с поручением президента Минфин проработает вопрос параметров выпуска евробондов, которые смогут приобретать российские инвесторы, желающие вернуть капиталы в российскую юрисдикцию. Мы создадим для них такую возможность в рамках имеющейся программы государственных внешних заимствований без увеличения ее объема», — сообщил глава Минфина Антон Силуанов. По словам министра, которые приводит Reuters, это будут еврооблигации, а не ОФЗ.

Как прошла встреча Путина с предпринимателями в Кремле. Фотогалерея Еще 6 фото

Фотогалерея

Впервые о предложении крупного бизнеса выпустить специальные госбумаги для защиты от расширения американских санкций сообщило 5 декабря агентство Reuters со ссылкой на три осведомленных источника. Как указывало агентство, речь шла о специальных бондах с высокой доходностью и возможностью сохранять анонимность для держателей. Представители крупного бизнеса, обеспокоенные возможным расширением американских санкций, таким образом хотели бы создать для себя благоприятные условия для возвращения капиталов в Россию, писал Reuters.

Как указывало агентство, речь шла о специальных бондах с высокой доходностью и возможностью сохранять анонимность для держателей. Представители крупного бизнеса, обеспокоенные возможным расширением американских санкций, таким образом хотели бы создать для себя благоприятные условия для возвращения капиталов в Россию, писал Reuters.

Однако еще в начале декабря правительство сомневалось, нужен ли новый инструмент. Как ранее сообщал РБК, замминистра финансов Алексей Моисеев, выступая в Госдуме, заявлял, что сейчас нет необходимости в создании новых финансовых инструментов, чтобы создать российскому бизнесу привлекательные условия для возвращения денег в страну. «С точки зрения меня как человека, отвечающего за развитие финансовых рынков, я считаю, что у нас инструментов много хороших и разных», — указывал Моисеев.

Теперь стало понятно, что специальные евробонды будут выпущены. Зачем они нужны государству и кто будет их покупателями, разбирался РБК.

Новый инструмент — удобный для крупного бизнеса механизм возврата валютной ликвидности в Россию. У еще не выпущенных бумаг уже появился и своеобразный «тикер», шутят банкиры. «Фейкономика начала распространяться на рынки капитала — нас ждет появление Bad boys bonds», — говорит топ-менеджер крупного инвестбанка.

У еще не выпущенных бумаг уже появился и своеобразный «тикер», шутят банкиры. «Фейкономика начала распространяться на рынки капитала — нас ждет появление Bad boys bonds», — говорит топ-менеджер крупного инвестбанка.

«Бизнесмены держат средства за рубежом в иностранной валюте и не хотят нести валютные риски в случае девальвации рубля из-за угрозы новых санкций, поэтому предложение выглядит логичным, госбумаги просто заменят бизнесменам их депозиты в иностранных банках», — поясняет генеральный директор УК «Спутник — Управление капиталом» Александр Лосев. «В том, что 90% швейцарской аллокации на самом деле — это российские деньги, никто не сомневается», — добавил еще один собеседник РБК из числа банкиров.

Инструмент будет востребован среди крупного российского бизнеса, считают участники рынка. «Любой, кто окажется под новыми санкциями США — покупатель этих ОФЗ, — сообщил РБК на условиях анонимности крупный бизнесмен. — Потому что куда он принесет деньги? В Сбербанк? Нужны Сбербанку санкционные клиенты? Да и ставки низкие по валютным вкладам.

Бизнес

Без Чубайса и Керимова: как посадили бизнесменов на встрече с Путиным

В 2018 году Минфин уполномочен правительством размещать облигации внешнего займа в эквиваленте до $7 млрд, из них $4 млрд — это обмен существующих евробондов на новые. Это значит, что новым инвесторам могут быть предложены бумаги на сумму до $3 млрд. Но источник в финансово-экономическом блоке правительства сообщил РБК, что в рамках механизма возврата капиталов, скорее всего, будут выпущены евробонды на «небольшую» сумму — точно меньше $3 млрд.

Минфин проработает параметры таких евробондов, чтобы их смогли приобрести российские инвесторы, желающие вернуть капиталы в российскую юрисдикцию, сообщил журналистам Силуанов. Бумаги будут выпущены в рамках утвержденной программы внешних заимствований, ее объем ($7 млрд) не надо будет увеличивать, сказал министр.

Доклад о возможности расширения санкций на российские госбумаги, который Минфин США должен представить в конгресс к февралю, — это ключевой связанный с иностранными инвестициями риск для России в 2018 году, писали Bank of America Merrill Lynch и Deutsche Bank. В рамках этого доклада Минфин США должен оценить «потенциальные эффекты» для российской экономики и западных инвесторов от распространения санкций на российский суверенный долг. Доклад не означает, что эти санкции будут введены. Но если впоследствии по итогам этого доклада санкции будут расширены, они могут принять форму запрета для американских инвесторов на покупку новых российских гособлигаций (и ОФЗ, и евробондов), следует из закона о санкциях CAATSA.

Экономика

США начнут по всему миру преследовать за помощь россиянам под санкциями

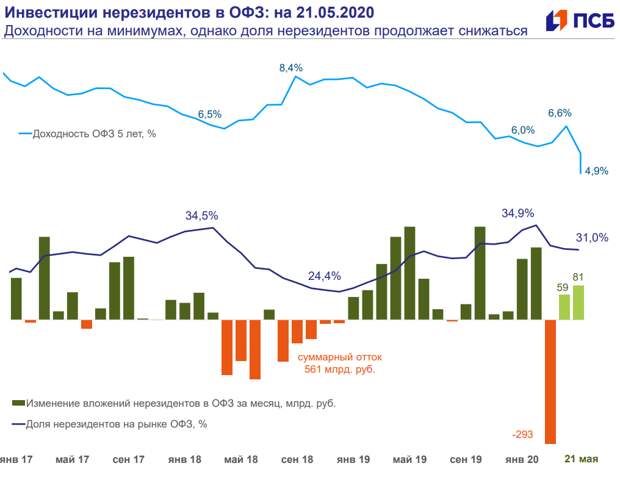

Нерезидентам принадлежит чуть более $51 млрд российского суверенного долга: их доля во внешнем госдолге составляет 36,6% ($14,5 млрд), во внутреннем, то есть в облигациях федерального займа (ОФЗ), — 33,2% ($37,2 млрд), данные на 1 октября 2017 года. Новый инструмент может стать подстраховкой на случай невозможности России занимать в валюте за рубежом через суверенные евробонды. «Этот инструмент позволяет РФ задействовать капитал, который сейчас находится за периметром страны и является одним из резервов, который можно использовать и безотносительно ухудшения внешнего фона в последние годы», — говорит главный экономист ЕАБР Ярослав Лисоволик.

Новый инструмент может стать подстраховкой на случай невозможности России занимать в валюте за рубежом через суверенные евробонды. «Этот инструмент позволяет РФ задействовать капитал, который сейчас находится за периметром страны и является одним из резервов, который можно использовать и безотносительно ухудшения внешнего фона в последние годы», — говорит главный экономист ЕАБР Ярослав Лисоволик.

Возврат в Россию таким способом денег олигархов будет иметь не только антисанкционный, но и макроэкономический эффект, указывают эксперты. Это самый простой из всех возможных вариантов защиты от части рисков, которые могут возникнуть в связи с ожидаемой новой волной санкций, говорит Лосев. «Поскольку российский национальный доход долгие годы формировался в основном в экспортных отраслях и накапливался в иностранной валюте, то предложение выпустить бумаги делается для того, чтобы в случае введения самых жестких мер, вплоть до заморозки счетов и финансовых активов российских юридических и физических лиц по иранскому сценарию, перевести как можно больше средств в более безопасную зону и избежать резкого снижения ВВП, обнуления инвестиций и замедления экономической активности», — полагает Лосев.

Впрочем, правительству и ЦБ еще предстоит подумать над вопросом анонимности покупателей спецбондов — в условиях санкций это, возможно, один из главных вопросов для инвесторов.

«Анонимность будет достигаться, если информация о расчетах по таким бумагам будет проводиться только через Национальный расчетный депозитарий (НРД), без обращения через Euroclear, как в случае с обычными евробондами Минфина. Тогда у иностранных регуляторов не будет информации о держателях этих бумаг», — прокомментировал возможности нового инструмента инвестбанкир на условиях анонимности. По словам еще одного источника РБК, место проведения расчетов по таким бумагам можно предусмотреть в условиях их выпуска.

Финансы

Аналитики предсказали поддержку ОФЗ Центробанком в случае новых санкций

Россия уже умеет размещать еврооблигации без привлечения Euroclear и Clearstream (первые после западных санкций евробонды в мае 2016 года как раз и были выпущены с помощью отечественного центрального депозитария НРД), а Euroclear присоединилась к обслуживанию этих бумаг через два месяца.

Однако этого может оказаться недостаточно. «Любая покупка облигаций с расчетами в валюте проводится через корсчета иностранных банков. То есть анонимность здесь не обеспечивается. А если облигации рублевые, но привязаны к курсу доллара или евро, то либо у покупателя, либо у продавца возникают риски курсовой разницы, — предупреждает партнер TertycnyAgabalyan Иван Тертычный. — Наверное, можно создать специальный механизм для того, чтобы обойти эти правила, например, одновременная покупка облигаций за рубли и такой же суммы валюты на бирже. Тогда информация о владельцах облигаций будет неизвестна иностранным регуляторам».

Авторы:

Светлана Дементьева, Марина Божко, Анна Михеева, Екатерина Литова, Армен Оганесов, Иван Ткачёв.

Доход по облигациям Россия 10-летние — Investing.com

Обзор по доходности облигаций Россия 10-летние

- Пред. закр.

- 10,68

- Стоимость

- 83,936

- Купон

- 7,70

- Дн. диапазон

- 10,67-10,71

- Цена открытия

- 83,78

- Дата погашения

- 23.03.2033

- 52 недель

- 8,61-11,55

- Диапазон цены

- 83,78-84,014

- Изменение за год

- 0%

Каков ваш прогноз по инструменту Россия 10-летние?

В данный момент рынок закрыт. Голосование будет доступно во время торговых часов.

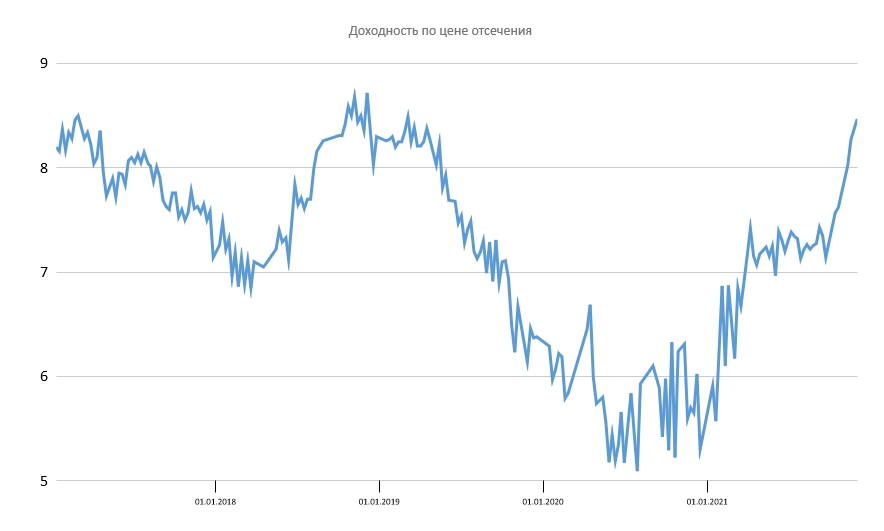

Начало года для российского рынка получилось неважным

ОтЕвгений Коган-

- 4

Доходность по десятилетним облигациям выросла на 5,9%, пара USD/RUB подскочила практически на 7%, а вчерашняя агрессивная коррекция на вечерней сессии, доходившая в моменте до.

..

..Новые драйверы перспективного роста российских акций

ОтМарк Гойхман-

- 1

Достоинства – как продолженье недостатков…И «ужас-ужас» предыдущих санкций,И слабость после яростных упадков –Вот в этом нынче сила наших акций! Прошедшая неделя ещё больше…

Неделя перевернула перспективы фондового рынка России

ОтМарк Гойхман-

Так может, лучше шашлычок, фондю,И ну её, коварную фонду…Но рынок захотел определяться.И осторожно, чтоб не облажаться,Глядим на график акций-облигаций… Для перспектив российского…

Тип | 5 мин | 15 мин | 1 час | 1 день | 1 месяц |

|---|---|---|---|---|---|

Скол. средние средние | Покупать | Покупать | Покупать | Активно покупать | Активно покупать |

| Тех. индикаторы | Активно продавать | Продавать | Активно покупать | Активно покупать | Покупать |

| Резюме | Нейтрально | Нейтрально | Активно покупать | Активно покупать | Активно покупать |

Модель | Временной период | Надежность | Х свечей назад | Время | |

|---|---|---|---|---|---|

| Новые модели | |||||

| Harami Bearish | 5H | Текущая | |||

| Завершенные модели | |||||

| Engulfing Bearish | 1M | 1 | Март ’23 | ||

| Engulfing Bullish | 1H | 3 | 26. 04.2023 18:00 04.2023 18:00 | ||

| Evening Star | 1W | 4 | 26.03.2023 | ||

Сентябрь 2018 г. — TreasuryDirect

В феврале 1997 г. финансовый помощник министра финансов США делегировал Бюро государственного долга (теперь Бюро налоговой службы) ответственность за предоставление подтверждения процентной ставки различные агентства. Министерство финансов США подтверждает эти ставки на сентябрь 2018 года.0004 .

- Таблица 1 и Таблица 2 — Казначейские займы государственным учреждениям

- Таблица 3 – Другие казначейские органы-заемщики

В следующих таблицах приведены тарифы, сертифицированные Министерством финансов США для различных установленных законом целей .

- Таблица 1 и Таблица 2 — Казначейские займы государственным учреждениям

- Таблица 4 – Закон о Фонде развития Гуама

- Таблица 5 – Контроль за экспортом оружия Министерства обороны

- Таблица 6 – Другое специальное законодательство

| Срок погашения | Используется для август 2018 г. | Указано на сентябрь 2018 г. | Изменения |

|---|---|---|---|

| 1 год | 2-3/8% | 2-3/8% | и |

| 5 лет | 2-3/4% | 2-3/4% | и |

| 15 лет | 2-7/8% | 3% | +1/8% |

| 20 лет | 2-7/8% | 3% | +1/8% |

| Начиная с | включительноДо, но НЕ включая | Ставка |

|---|---|---|

| 0 лет — 3 месяца | 0 лет — 4 месяца | 2% |

| 0 лет — 4 месяца | 0 лет — 6 месяцев | 2-1/8% |

| 0 лет — 6 месяцев | 0 лет — 9 месяцев | 2-1/4% |

| 0 лет — 9 месяцев | 1 год — 1 месяц | 2-3/8% |

| 1 год — 1 месяц | 1 год — 7 месяцев | 2-1/2% |

| 1 год — 7 месяцев | 2 года — 5 месяцев | 2-5/8% |

| 2 года — 5 месяцев | 5 лет — 3 месяца | 2-3/4% |

| 5 лет — 3 месяца | 10 лет — 7 месяцев | 2-7/8% |

| 10 лет — 7 месяцев | 25 лет — 3 месяца | 3% |

| 25 лет — 3 месяца | 30 лет — 1 день | 3-1/8% |

| Законодательство | Ставка |

|---|---|

| Федеральная администрация железных дорог – Урегулирование судебных споров | 2,39% |

| Дифференциал морских перевозок | 2,39% |

| Управление долины Теннесси | 2% |

| Диапазон сроков погашения | ||

|---|---|---|

| Начиная с | включительноДо, но НЕ включая | Ставка |

| 0 лет — 3 месяца | 0 лет — 5 месяцев | 2-1/8% |

| 0 лет — 5 месяцев | 0 лет — 7 месяцев | 2-1/4% |

| 0 лет — 7 месяцев | 0 лет — 11 месяцев | 2-3/8% |

| 0 лет — 11 месяцев | 1 год — 7 месяцев | 2-1/2% |

| 1 год — 7 месяцев | 2 года — 10 месяцев | 2-5/8% |

| 2 года — 10 месяцев | 6 лет — 11 месяцев | 2-3/4% |

| 6 лет — 11 месяцев | 18 лет — 11 месяцев | 2-7/8% |

| 18 лет — 11 месяцев | 25 лет — 1 день | 3% |

| Из включительно | До, но НЕ включая | Ставка |

|---|---|---|

| 5 лет — 0 месяцев | 5 лет — 5 месяцев | 2-3/4% |

| 5 лет — 5 месяцев | 11 лет — 3 месяца | 2-7/8% |

| 11 лет — 3 месяца | 12 лет — 1 день | 3% |

| Законодательство | Ставка |

|---|---|

| Сводный закон о развитии ферм и сельских районов | 4-1/8% |

| Жилищный закон 1937 г., государственное и индийское жилье | 2-3/8% |

| Жилищный закон 1949 г., Служба сельского жилья — 25-летняя ставка | 3% |

| Жилищный закон 1949 г., Служба сельского жилья — 5-летняя ставка | 2-3/4% |

| Законы о жилищном строительстве и городском развитии 1968 и 1970 годов | 2-7/8% |

| Программа жилищного строительства и городского развития | 2-3/8% |

Закон Индии о финансировании 1974 г. | 3% |

| Закон об управлении долины Теннесси от 19 г.33 | 2% |

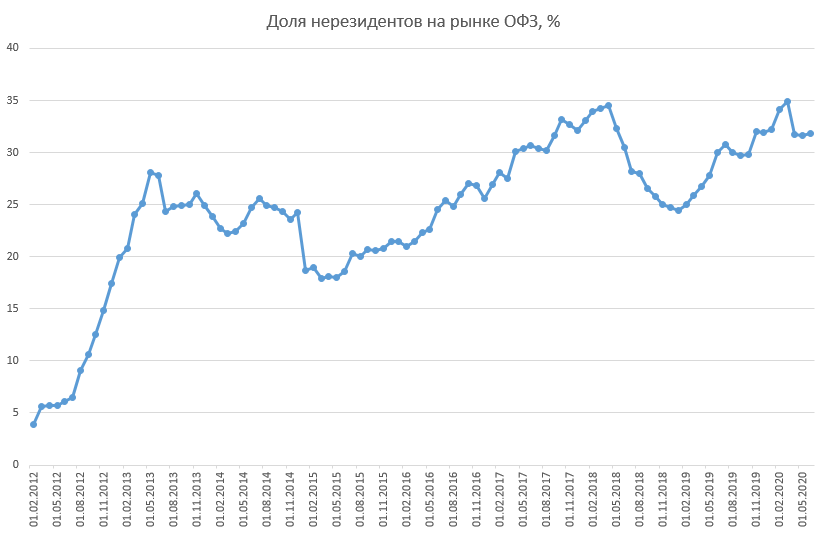

Россия | Рынок облигаций федерального займа (ОФЗ): акции нерезидентов

Облигации федерального займа России (ОФЗ): размер рынка

2011 — 2018 | Ежемесячно | млрд руб | Центральный банк Российской Федерации

Облигации федерального займа (ОФЗ): данные о размере рынка были опубликованы на уровне 7 325 000 млрд руб. в декабре 2018 г. Это отражает увеличение по сравнению с предыдущим показателем в 7 287 000 млрд руб. за ноябрь 2018 г. ): Данные о размере рынка обновляются ежемесячно, в среднем 4 812 000 млрд руб. с декабря 2011 г. по декабрь 2018 г., с 85 наблюдениями. Данные достигли исторического максимума в 7 325 000 млрд руб. в декабре 2018 г. и рекордно низкого уровня в 2,89 млрд руб.7 000 млрд руб. в январе 2012 г. Облигации федерального займа (ОФЗ): данные о размере рынка остаются активными в CEIC и публикуются Центральным банком Российской Федерации. Данные отнесены к категории финансового рынка базы данных Russia Premium — таблица RU.ZD001: Рынок облигаций федерального займа (ОФЗ): доля нерезидентов.

Данные отнесены к категории финансового рынка базы данных Russia Premium — таблица RU.ZD001: Рынок облигаций федерального займа (ОФЗ): доля нерезидентов.

| Последний | Частота | Диапазон |

|---|---|---|

| 7 325 000 декабрь 2018 г. | ежемесячно | декабрь 2011 г. — декабрь 2018 г. — декабрь 2018 г. |

Просмотреть российские облигации федерального займа (ОФЗ): объем рынка с декабря 2011 г. по декабрь 2018 г. на графике:

barlineareasplineareasplinecolumn

Облигации федерального займа России (ОФЗ): вклады нерезидентов

2011 — 2018 | Ежемесячно | млрд руб | Центральный банк Российской Федерации

Облигации федерального займа (ОФЗ): данные об авуарах нерезидентов были представлены на уровне 1 790 000 млрд руб. в декабре 2018 г. Это свидетельствует о снижении по сравнению с предыдущим значением в 1 798 000 млрд руб. за ноябрь 2018 г. Облигации федерального займа (ОФЗ): Данные о холдингах нерезидентов обновляются ежемесячно, в среднем 981 000 млрд руб. с декабря 2011 г. по декабрь 2018 г., с 85 наблюдениями. Данные достигли рекордно высокого уровня в 2 351 000 млрд руб. в марте 2018 г. и рекордно низкого уровня в 107 000 млрд руб. в декабре 2011 г. Банк Российской Федерации. Данные отнесены к категории финансового рынка базы данных Russia Premium — таблица RU.ZD001: Рынок облигаций федерального займа (ОФЗ): доля нерезидентов.

с декабря 2011 г. по декабрь 2018 г., с 85 наблюдениями. Данные достигли рекордно высокого уровня в 2 351 000 млрд руб. в марте 2018 г. и рекордно низкого уровня в 107 000 млрд руб. в декабре 2011 г. Банк Российской Федерации. Данные отнесены к категории финансового рынка базы данных Russia Premium — таблица RU.ZD001: Рынок облигаций федерального займа (ОФЗ): доля нерезидентов.

| Последний | Частота | Диапазон |

|---|---|---|

| 1 790 000 декабрь 2018 г. | ежемесячно | декабрь 2011 г. — декабрь 2018 г. — декабрь 2018 г. |

Просмотреть российские облигации федерального займа (ОФЗ): вклады нерезидентов с декабря 2011 г. по декабрь 2018 г. на графике:

barlineareasplineareasplinecolumn

Облигации федерального займа (ОФЗ) России: доля рынка нерезидентов

2011 — 2018 | Ежемесячно | % | Центральный банк Российской Федерации

Облигации федерального займа (ОФЗ): данные о доле рынка нерезидентов в декабре 2018 года составили 24,400 %. ОФЗ): данные о доле рынка нерезидентов обновляются ежемесячно, в среднем 24 500 % с декабря 2011 г. по декабрь 2018 г., с 85 наблюдениями. Данные достигли рекордно высокого уровня в 34,500 % в марте 2018 года и рекордно низкого уровня в 3,700 % в декабре 2011 года. Облигации федерального займа (ОФЗ): данные о долях рынка нерезидентов остаются активными в CEIC и публикуются Центральным банком. Российской Федерации. Данные отнесены к категории финансового рынка базы данных Russia Premium — таблица RU.ZD001: Рынок облигаций федерального займа (ОФЗ): доля нерезидентов.

Облигации федерального займа (ОФЗ): данные о долях рынка нерезидентов остаются активными в CEIC и публикуются Центральным банком. Российской Федерации. Данные отнесены к категории финансового рынка базы данных Russia Premium — таблица RU.ZD001: Рынок облигаций федерального займа (ОФЗ): доля нерезидентов.

| Последний | Частота | Диапазон |

|---|---|---|

| 24.400 декабрь 2018 г. | ежемесячно | декабрь 2011 г. |

..

..

Другие органы казначейства, занимающиеся заимствованиями

Другие органы казначейства, занимающиеся заимствованиями

Другое специальное законодательство

Другое специальное законодательство