Налог на наследство близких родственников в 2020 – бесплатная консультация юриста

| Главная » Юрист по наследственным делам » Налог с наследства от близких родственников 2020 |

Конечно, все граждане РФ знают, что в нашей стране существует закон, обязующий платить налог с прибыли. Однако очень редко люди задумываются о том, надо ли платить налог с имущества, полученного в наследство, и покроет ли стоимость собственности умершего родственника эти траты, а, следовательно, стоит ли принимать наследство. На все эти вопросы мы постараемся ответить в данной статье.

Налог на наследство

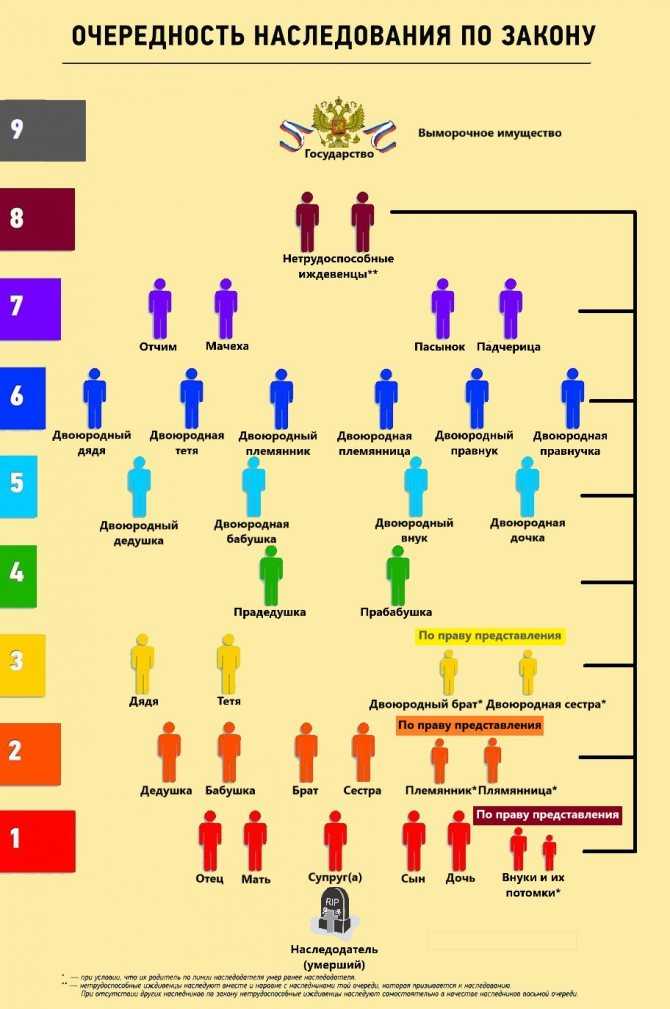

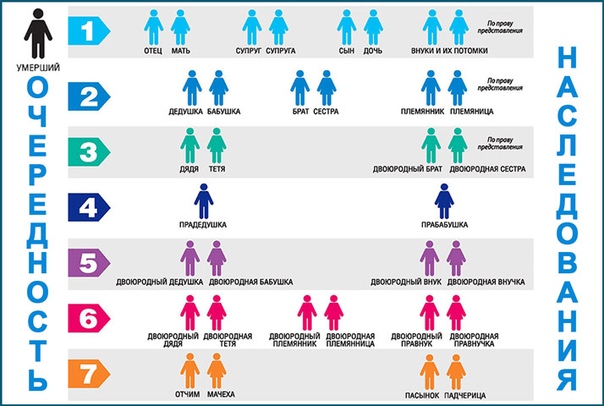

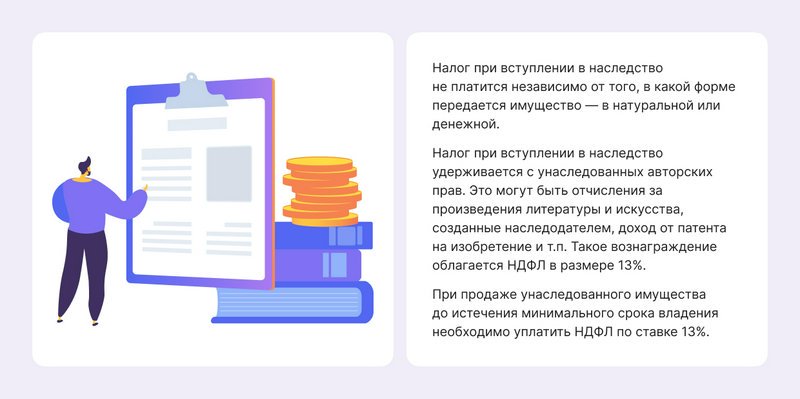

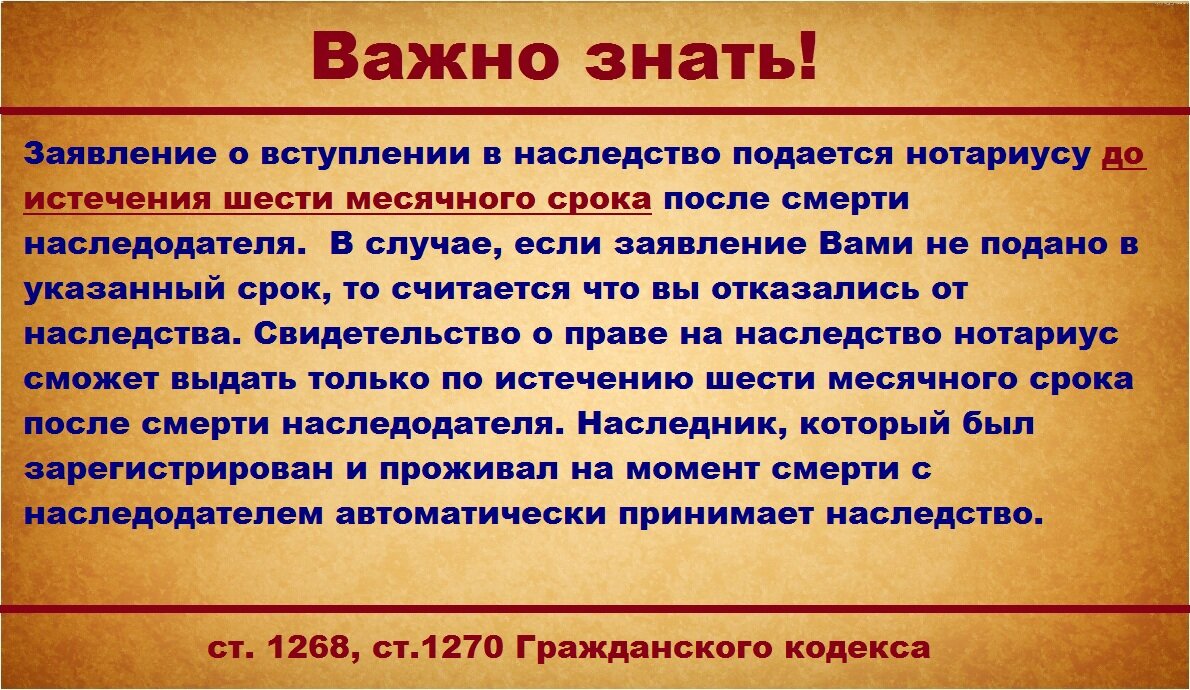

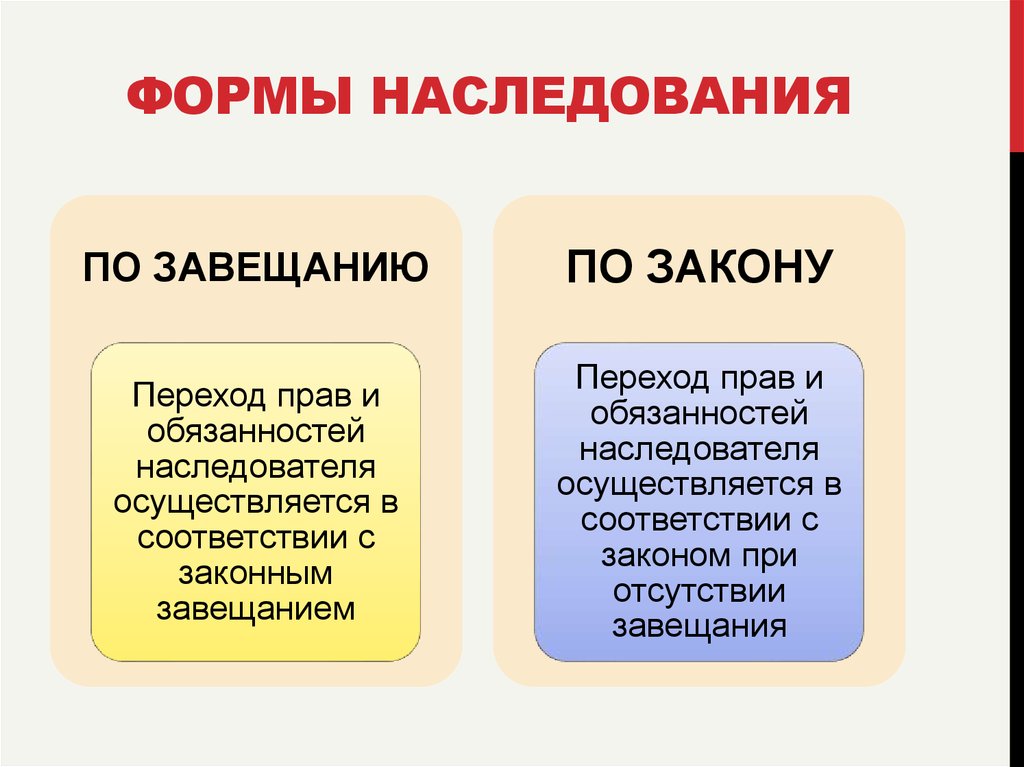

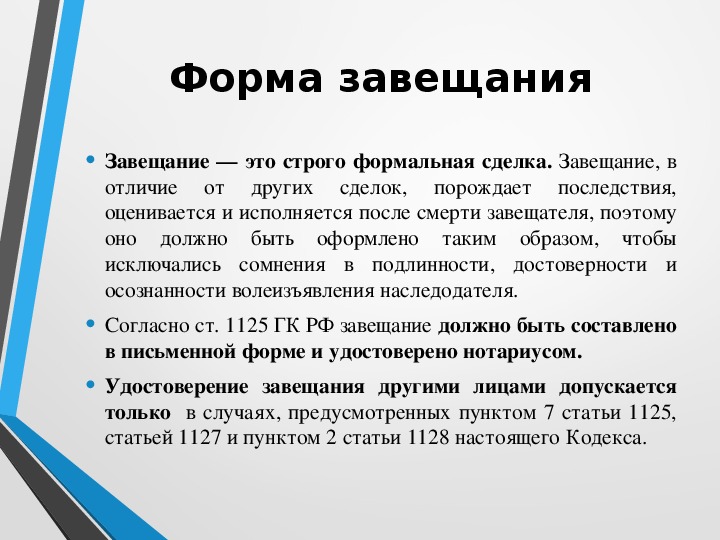

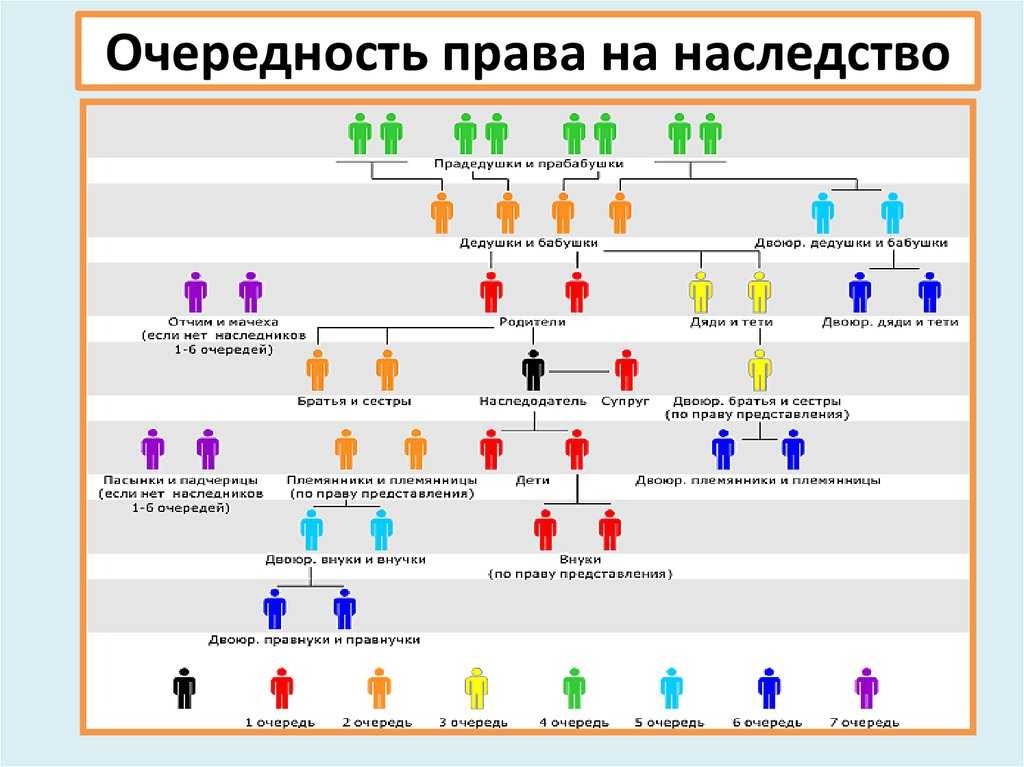

Начиная с января 2006 года, в нашей стране отменен налог на наследство с близких родственников. При этом не имеет значения, каким образом оно было получено: согласно очередности, предусмотренной действующим законодательством или по завещанию. Этот порядок действует до сегодняшнего дня.

Важно! При наследовании квартиры, где вы проживали до момента смерти родственника, которому она принадлежала, то вы будете также освобождены и от уплаты госпошлины за перерегистрацию жилья.

Случаи, когда налог на наследство подлежит уплате

Из этого правила имеются исключения, и в некоторых случаях налог с наследства придется заплатить. К ним относятся вознаграждения авторам:

- произведений культуры;

- научных трудов;

- изобретений и т.п.

Налог, который придется заплатить наследнику, составляет 13 % от суммы полученного вознаграждения.

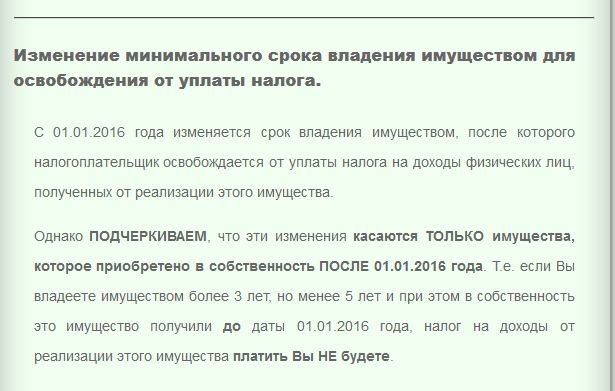

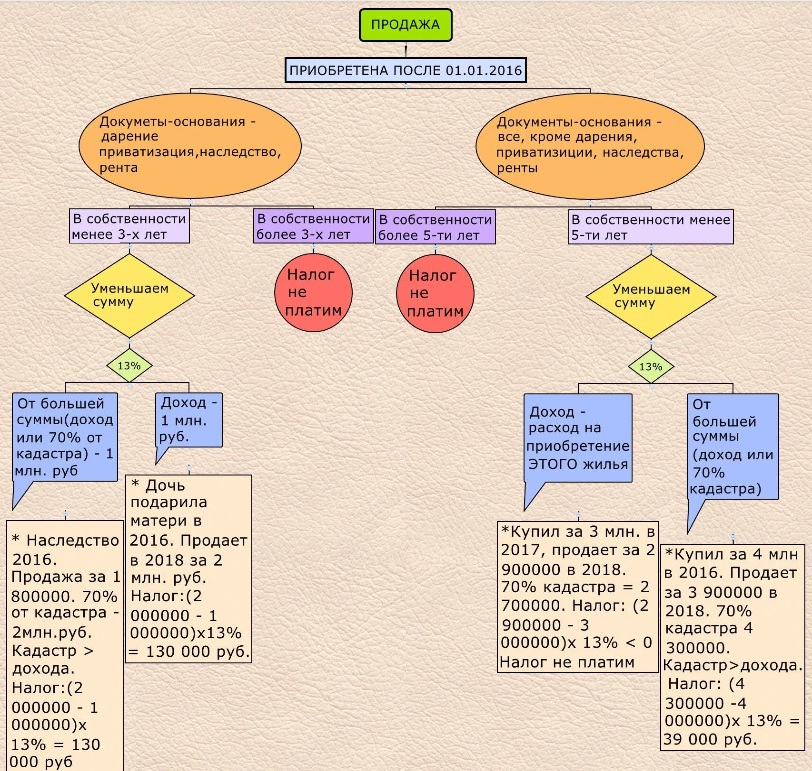

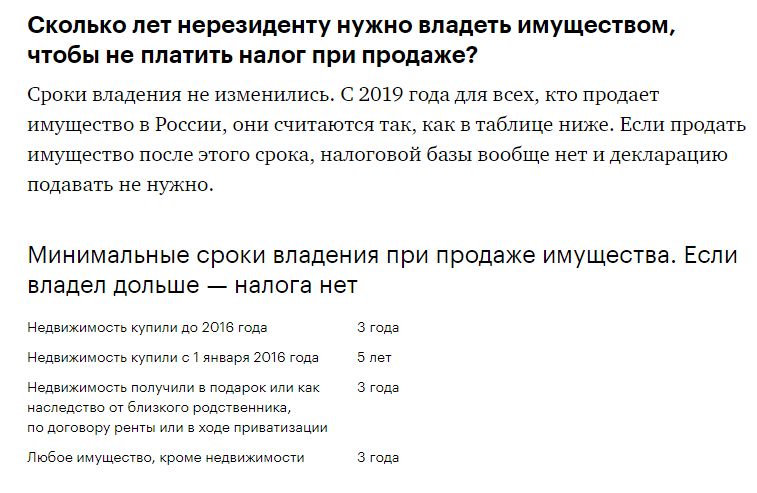

Другая ситуация, когда наследник должен будет уплатить налог. Если он продаст унаследованное имущество раньше, чем через три года, поле его получения, то ему также придется перечислить государству 13 % от суммы продажи собственности.

Важно! Не следует путать налог на прибыль с пошлиной, уплачиваемой нотариусу за получения свидетельства о праве наследования. Это две абсолютно разных статьи расхода, не зависимых друг от друга.

Величина пошлины, и как она рассчитывается

На размер государственной пошлины влияет степень родства наследника и умершего, при этом не важно, как была получена собственность: по закону, в порядке очередности, либо согласно волеизъявлению наследодателя. Кроме того на величину платежа оказывает влияние цена собственности по документу, выданному экспертной комиссией.

Пример. К наследству по завещанию призван сын умершего, которому наследодатель отписал квартиру, и двоюродный брат завещателя, получивший загородный участок с дачным домом. В этом случае сын, являющийся ближайшим родственником, уплатит пошлину, размером 0,3 % от стоимости квартиры, а двоюродному брату придется заплатить 0,6 % от стоимости домика с землей.

Также законом предусмотрен круг лиц, которые освобождаются от платы госпошлины. К ним относятся:

- Ветераны и инвалиды Великой Отечественной войны;

- Полные кавалеры ордена Славы.

Несколько слов о том, как производится расчет пошлины. Как видно из вышесказанного, она напрямую зависит от оценки имущества. То есть необходимо представить документ, в котором бы была указана цена. Для недвижимости эту справку можно получить в БТИ или кадастровой службе, другие виды собственности можно оценить, обратившись в одну из сертифицированных компаний, занимающихся подобной деятельностью.

Как рассчитать налог на наследство, или нужно ли его платить близким родственникам? Совет юриста

Вы поучили наследство, и не знаете, насколько выгодно его принимать, так как даже не подозреваете, как много вам придется уплатить за оформление всех документов, чтобы полностью перевести собственность умершего на свое имя? В такой ситуации стоит проконсультироваться у эксперта как в финансовых, так и в юридических вопросах. Именно такие специалисты работают в компании «Правосфера».

Вы можете круглосуточно обращаться к нам за помощью одним из способов, указанных на сайте, и мы сделаем все возможное, чтобы оказать вам максимальную помощь. Однако, если вам это удобно, то стоит посетить наше агентство с пакетом документов, чтобы юрист мог с ними ознакомиться и вынести свое заключение. Наши рекомендации всегда помогали клиентам в их делах, попробуйте воспользоваться услугами специалистов «Правосфера», и вы сами в этом убедитесь!

Однако, если вам это удобно, то стоит посетить наше агентство с пакетом документов, чтобы юрист мог с ними ознакомиться и вынести свое заключение. Наши рекомендации всегда помогали клиентам в их делах, попробуйте воспользоваться услугами специалистов «Правосфера», и вы сами в этом убедитесь!

Похожие темы:

Наследственные споры — Ответы юристовКто такие недостойные наследники — Ответы юристаПропущены сроки вступления в наследствоКак оспорить завещание на квартиру? Ответы юристовПринятие наследства по истечении срокаОформление наследства после 6 месяцев

СМОТРЕТЬ ВСЕ

Налог на наследство в Испании: условия и тарифы для иностранцев

Какой закон регулирует налогообложение наследства? Что влияет на размер вычетов, скидок и ставки? За что можно получить штраф от агентства по налогам? Может ли государственный сбор достигать 70% от стоимости наследуемого имущества?

Денис Перковский, эксперт компании «Второй Дом», раскрывает нюансы и показывает на примере, как правильно рассчитать налог на наследство.

Шестая часть всех сделок с жилой недвижимостью в Испании происходит с участием иностранных покупателей. Поводов для такого выбора немало: благоприятный климат, аутентичный испанский образ жизни, привлекательные цены на недвижимость, ипотека и, конечно, выгодные условия ВНЖ. Поэтому все чаще наряду с налогами на покупку, владение, сдачу в аренду и продажу недвижимости в Испании покупателей из России интересуют вопросы налогообложения наследства.

Как регулируется

В Испании этот вопрос регулирует закон 29/1987 от 18 декабря «О налоге на наследство и дарение». С его последней редакцией, а также регламентами и директивами можно ознакомиться на сайте Официального государственного бюллетеня Испании.

В этом законе определены субъекты и объекты налогообложения, налогооблагаемая база, размеры и условия получения вычетов, принцип расчета ставки. Он также регламентирует и порядок налогообложения имущества, наследуемого иностранцами.

Ключевое значение здесь имеет наличие или отсутствие статуса налогового резидента Испании у собственника и наследников.

Наследники-иностранцы, являющиеся налоговыми резидентами Испании, обязаны уплатить налог с имущества, вне зависимости от страны его нахождения.

Страна налоговой резиденции также влияет и на размер вычетов, скидок и ставки налога на наследство. На иностранцев, не являющихся налоговыми резидентами Испании, распространяются общие условия, предусмотренные законом 29/1987. Для налоговых резидентов Испании применяются ставки и условия регионального законодательства автономной области, в которой постоянно проживал наследодатель.

Итак, разберемся в порядке налогообложения нерезидентов, получивших в наследство имущество, расположенное на территории Испании.

|

Пример Наследодатель и наследники – граждане и налоговые резиденты России Наследники: супруга и дети (16 и 25 лет) наследодателя Наследуемое имущество: недвижимость в Испании стоимостью €1,2 млн |

Кто платит

Плательщиками налога являются наследники. При этом они, согласно испанскому праву, вступают в наследство в соответствии с законодательством страны, гражданином которой являлся наследодатель.

В рассматриваемом примере доли имущества между наследниками распределяются по российскому законодательству. Наследуемая масса составляет €600 тыс. или 50-процентную долю наследодателя в совместной с супругой недвижимости. При отсутствии завещания эта доля распределяется между наследниками первой очереди в равных долях. В нашем случае – по €200 тыс.

- Читайте также: Как купить недвижимость в Испании по справедливой цене: 5 советов эксперта

Об инвестициях, иммиграции и недвижимости на канале Prian.ru в Telegram Подписаться

Стоимость наследуемого имущества

Каждый наследник обязан уплатить налог с причитающейся ему доли. Поэтому с момента вступления в наследство они должны определить и впоследствии задекларировать стоимость недвижимости.

Налогом на наследство облагается нетто-стоимость имущества. Это реальная стоимость недвижимости минус обременения и долги по объекту. При определении налогооблагаемой базы также могут быть учтены и расходы, связанные с лечением и погребением наследодателя, если только они были за счет наследников.

Реальная стоимость наследуемого имущества должна отражать рыночную ситуацию. В противном случае можно получить перерасчет и штраф от Агентства по налогам Испании. Чтобы его избежать, в декларации необходимо указывать большее из перечисленных значений: кадастровая стоимость, государственная оценка, оценка налогоплательщика, стоимость приобретения имущества. Как это предусмотрено в Законе 19/1991 «О налоге на имущество».

Как это предусмотрено в Законе 19/1991 «О налоге на имущество».

Домашняя утварь также является частью наследуемой массы и предварительно оценивается в 3% от нетто-стоимости имущества. Наследники могут оспорить это, предъявив соответствующие доказательства. Драгоценности, одежда и аксессуары из элитного меха, автомобили, яхты и лодки, произведения искусства и антиквариат не входят в эту группу.

В рассматриваемом кейсе стоимость наследуемой недвижимости (€1,2 млн) соответствует рыночной оценке. Жилье свободно от долгов и обременений. Домашняя утварь оценена в €18 тыс., что составляет 3% от стоимости доли наследодателя (€600 тыс.). В результате стоимость наследуемого имущества каждого из наследников составит €206 тыс.

Налогооблагаемая база

Налогооблагаемая база – это нетто-стоимость имущества с вычетами, установленными законом 29/1987.

Первая категория вычетов предусматривает уменьшение налогооблагаемой базы в зависимости от степени родства наследников.

Степень родства представлена четырьмя группами.

| Группа |

Описание | Вычет |

| 1 | Родные и приемные дети младше 21 года |

€15 956,87 + €3 990,72 за каждый год до 21, |

| 2 | Родные и приемные дети старше 21 года, супруга, родные и приемные родители | €15 956,87 |

| 3 | Родственники второго и третьего колена, дети и родители супруга(и) | €7 993,46 |

| 4 | Все остальные | Нет вычета |

В рассматриваемом кейсе мы имеем дело с наследниками первой и второй групп.

Для совершеннолетнего ребенка и супруги наследодателя (группа 2) налогооблагаемая база уменьшится на €15 956,87. Вычет в отношении 16-летнего ребенка (группа 1) составит €35 910,47. Эта цифра является результатом следующих расчетов: €15 956,87 + €3 990,72 × 5 лет.

Эта цифра является результатом следующих расчетов: €15 956,87 + €3 990,72 × 5 лет.

В результате учета данных вычетов значения налогооблагаемой базы составят:

- для ребенка 16 лет: €206 000 – €35 910,47 = €170 089,53;

- для ребенка 25 лет: €206 000 – €15 956,87 = €190 043,13;

- для супруги: €206 000 – €15 956,87 = €190 043,13.

Существует также и отдельная категория вычетов по инвалидности: от €47 858,59 до €150 253,03 в зависимости от группы инвалидности. Данная категория вычетов суммируется с вышеописанными.

- Читайте также: Процедура приобретения недвижимости в Испании

Специальный вычет для недвижимости

Дополнительно к уже перечисленным вычетам при наследовании жилой недвижимости для первой, второй и третьей групп наследников предусмотрена возможность 95% вычета от ее стоимости. Максимальная величина такого вычета – €122 606,47 на каждого наследника.

Для применения вычета по недвижимости должны соблюдаться следующие ключевые условия.

- Недвижимость должна иметь статус постоянного жилья для наследодателя, то есть недвижимость, в которой он обычно проживал в Испании или по адресу которой был зарегистрирован (вычет не распространяется на вторую и более недвижимость).

- Сохранение наследниками недвижимости в собственности в течение последующих десяти лет.

Применительно к нашему кейсу данный вычет для каждого из наследников составит по €122 606,47. Поскольку 95% от €200 000 – €190 000, что превышает установленный максимум.

Применив все вычеты, получаем следующие значения налогооблагаемой базы:

- для ребенка 16 лет: €170 089,53 – €122 606,47 = €47 483,06;

- для ребенка 25 лет: €190 043,13 – €122 606,47 = €67 436,66;

- для супруги: €190 043,13 – €122 606,47 = €67 436,66.

Ставка налога

При расчете налога на наследство применяется прогрессивная шкала: от 7,65% до 34% в зависимости от величины налогооблагаемой базы. Этот этап расчета налога является самым сложным, поэтому опишем его максимально подробно.

Ниже представлена таблица, в которой перечислены диапазоны налогооблагаемой базы. Поле «База диапазона» представляет собой совокупное значение диапазона – разницу его крайних значений.

| № | От | До | База диапазона | Ставка |

| 1 | €0 | €7 993,46 | €7 993,46 | 7,65% |

| 2 | €7 993,46 | €15 980,91 | €7 987,45 | 8,50% |

| 3 | €15 980,91 | €23 968,36 | €7 987,45 | 9,35% |

| 4 | €23 968,36 | €31 955,81 | €7 987,45 | 10,20% |

| 5 | €31 955,81 | €39 943,26 | €7 987,45 | 11,05% |

| 6 | €39 943,26 | €47 930,72 | €7 987,45 | 11,90% |

| 7 | €47 930,72 | €55 918,17 | €7 987,45 | 12,75% |

| 8 | €55 918,17 | €63 905,62 | €7 987,45 | 13,60% |

| 9 | €63 905,62 | €71 893,07 | €7 987,45 | 14,45% |

| 10 | €71 893,07 | €79 880,53 | €7 987,45 | 15,30% |

| 11 | €79 880,53 | €119 757,67 | €39 877,15 | 16,15% |

| 12 | €119 757,67 | €159 634,83 | €39 877,16 | 18,70% |

| 13 | €159 634,83 | €239 389,13 | €79 754,30 | 21,25% |

| 14 | €239 389,13 | €398 777,54 | €159 388,41 | 25,50% |

| 15 | €398 777,54 | €797 555,08 | €398 777,54 | 29,75% |

| 16 | €797 555,08 | и более | 34,00% |

Каждый диапазон стоимости имеет свою ставку. Величина налога рассчитывается путем сложения значений соответствующих ставок к базе каждого из диапазонов, которые составляют величину налогооблагаемой базы. Данный метод расчета позволяет даже при прогрессивной шкале не дискриминировать налогоплательщиков с низкой и высокой стоимостью наследуемого имущества.

Величина налога рассчитывается путем сложения значений соответствующих ставок к базе каждого из диапазонов, которые составляют величину налогооблагаемой базы. Данный метод расчета позволяет даже при прогрессивной шкале не дискриминировать налогоплательщиков с низкой и высокой стоимостью наследуемого имущества.

В нашем кейсе при определении значения налога для несовершеннолетнего ребенка, порядок расчета выглядит следующим образом.

- Определяем диапазон, которому соответствует значение налогооблагаемой базы: €47 483,06 соответствует диапазону № 6.

- Рассчитываем облагаемую базу диапазона № 6. Для этого из €47 483,06 необходимо вычесть €39 943,26. Результат: €7 539,80.

- Применяем ставку диапазона № 6 к полученному значению: €7 539,80 × 11,90% = €897,23.

- Применяем соответствующие ставки к базам диапазонов, которые составляют налогооблагаемую базу: диапазоны 1-5. Значения складываем между собой: €7 993,46 × 7,65% + €7 987,45 × 8,50% + … + €7 987,45 × 11,05% = €3 734,59.

- Складываем значения из пунктов 3 и 4. Результат: €4 631,82.

Произведя аналогичные расчеты в отношении совершеннолетнего ребенка и супруги наследодателя, получаем следующие значения налога на наследство.

| Наследник | Налогооблагаемая база | Величина налога |

| Ребенок 16 лет | €47 483,06 | €4 631,82 |

| Ребенок 25 лет | €67 436,66 | €7 300,02 |

| Супруга | €67 436,66 | €7 300,02 |

При сопоставлении рассчитанных значений налога с первоначальной оценкой наследуемого имущества каждого из наследников (€206 тыс.) получим реальную величину налоговой нагрузки: 2,25% для несовершеннолетнего ребенка и 3,54% для совершеннолетнего ребенка и супруги наследодателя.

Налог без специального вычета

Для сравнения рассчитаем значения налога для ситуаций, в которых не применяется специальный вычет по недвижимости. А именно, если наследники решают продать объект до истечения десятилетнего срока или он не является основным для наследодателя, например, вторая недвижимость в Испании.

В этом случае значения налогооблагаемых баз наследников следующие: €170 089,53 для несовершеннолетнего ребенка и €190 043,13 для совершеннолетнего ребенка и супруги наследодателя. Произведя расчет налога по вышеописанной инструкции, получаем следующие результаты.

| Наследник | Налогооблагаемая база | Величина налога |

| Ребенок 16 лет | €170 089,53 | €25 284,87 |

| Ребенок 25 лет | €190 043,13 | €29 525,01 |

| Супруга | €190 043,13 | €29 525,01 |

Сопоставление полученных значений налога с первоначальной оценкой имущества каждого из наследников (€206 тыс. ) дает следующие результаты реальной налоговой нагрузки: 14,86% для несовершеннолетнего ребенка и 15,54% для совершеннолетнего ребенка и супруги наследодателя.

) дает следующие результаты реальной налоговой нагрузки: 14,86% для несовершеннолетнего ребенка и 15,54% для совершеннолетнего ребенка и супруги наследодателя.

Мультипликатор

И последнее. Чтобы определить окончательную величину налога, нужно к рассчитанным выше его значениям применить коэффициент. Величина его зависит от стоимости недвижимости и степени родства наследников.

| Стоимость наследуемого имущества | Группы наследников | ||

| 1 и 2 | 3 | 4 | |

| €0 – €402 678,11 | 1,0000 | 1,5882 | 2,0000 |

| €402 678,11 – €2 007 380,43 | 1,0500 | 1,6676 | 2,1000 |

| €2 007 380,43 – €4 020 770,98 | 1,1000 | 1,7470 | 2,2000 |

| €4 020 770,98 и выше | 1,2000 | 1,9059 | 2,4000 |

В рассматриваемом кейсе мультипликатор равен 1, и полученные значения налога остаются прежними.

- Читайте также: Калькулятор: расходы на покупку и содержание новостройки в комплексе с собственной инфраструктурой в Испании

Ставка 70%: это возможно?

В действительности существуют обстоятельства, при которых ставка налога на наследство может составлять 70% и более. Это возможно, когда наследники 3 и 4 групп получают дорогостоящее имущество. Если, например, объект стоимостью €10 млн передается наследникам 4-й группы, налоговая нагрузка составит 79%.

Выводы

Налоговая нагрузка прямо пропорциональна степени реального обогащения наследника.

Чем выше стоимость наследуемого имущества, тем выше реальная ставка налога. В отношении имущества, которое относится к категории «богатство», например, вторая недвижимость, яхты, драгоценности, – не предусмотрено применение вычетов. А дальние родственники и указанные в завещании третьи лица практически не имеют вычетов и обязаны уплачивать налог как минимум в двойном размере.

В случае когда единственная в Испании недвижимость наследуется близкими родственниками, налог на наследство не так велик.

Автор – Денис Перковский

Фото – unsplash.com

Условия цитирования материалов Prian.ru

Как работают налоги на наследство, дарение и переход поколения?

Налоги на передачу имущества

1/7>Индивидуальные налоги

В.

Как действуют налоги на наследство, дарение и передачу без учета поколений?

A.

Федеральный налог на наследство применяется к передаче имущества в случае смерти. Налог на дарение применяется к переводам, сделанным при жизни человека. Налог на передачу с пропуском поколения — это дополнительный налог на передачу собственности, которая пропускает поколение.

Соединенные Штаты облагают налогом наследство наследников с 1916 года. Дарения облагаются налогом с 1924 года, а в 1976 году Конгресс ввел налог на передачу без учета поколения (GST) и связал все три налога в единый налог на наследство и дарение.

Налог применяется только к той части стоимости имущества, которая превышает уровень освобождения. Закон о сокращении налогов и занятости (TCJA) удвоил освобождение от налога на наследство до 11,18 млн долларов для одиноких и 22,36 млн долларов для супружеских пар, но только на период с 2018 по 2025 год. Уровень освобождения индексирован с учетом инфляции, достигшей 11,4 млн долларов в 2019 году.и 11,58 миллиона долларов в 2020 году (и вдвое больше для супружеских пар). 40-процентная максимальная ставка налога остается в силе.

Налоговые ставки и уровни освобождения от налога резко изменились за последние два десятилетия. До принятия Закона об экономическом росте и налоговых льготах от 2001 года (EGTRRA) освобождение от уплаты налога на имущество было установлено на уровне 675 000 долларов США и планировалось постепенно увеличить до 1 миллиона долларов США. EGTRRA резко сократила все три налога, но только до 2010 года. Закон постепенно отменил налоги на наследство и налог на товары и услуги и полностью отменил их на 2010 год, оставив в этом году только налог на дарение (по сниженной ставке) (таблица 1).

Закон о налоговых льготах, повторной авторизации страхования по безработице и создании рабочих мест от 2010 г. восстановил налоги на наследство и налог на товары и услуги на 2010 г. и продлил их до 2012 г. с освобождением от налога на наследство в размере 5 миллионов долларов (индексируется с учетом инфляции после 2011 г.) и максимальной ставкой 35 процентов, но разрешили исполнителям избирать правила EGTRRA для умерших в 2010 году. Правила 2012 года были постоянно расширены Законом о льготах для налогоплательщиков США от 2012 года, но максимальная ставка была увеличена до 40 процентов (таблица 1).

Вот как работает налог на наследство:

- Исполнитель должен подать декларацию по федеральному налогу на наследство в течение девяти месяцев после смерти человека, если валовое имущество этого человека превышает сумму, освобожденную от налога (11,58 миллиона долларов в 2020 году).

- Налог на наследство применяется к валовому имуществу умершего, которое обычно включает все активы умершего, как финансовые (например, акции, облигации и взаимные фонды), так и недвижимое (например, дома, земля и другое материальное имущество).

Он также включает долю умершего в совместно нажитом имуществе и доходы от страхования жизни по полисам, принадлежащим умершему.

Он также включает долю умершего в совместно нажитом имуществе и доходы от страхования жизни по полисам, принадлежащим умершему. - Налоги на наследство и дарение допускают неограниченный вычет на переводы пережившему супругу, на благотворительность и на содержание несовершеннолетнего ребенка. Поместья также могут вычитать долги, расходы на похороны, судебные и административные сборы, благотворительные завещания и налоги на наследство, уплаченные штатам. Налогооблагаемое имущество равно валовому имуществу за вычетом этих вычетов.

- Затем кредит фактически освобождает большую часть имущества: в 2020 году фактическое освобождение составляет 11,58 миллиона долларов. Любая недвижимость стоимостью более 11,58 миллионов долларов обычно облагается налогом по максимальной ставке в 40 процентов.

- Уровень освобождения может переноситься между супругами, в результате чего эффективное освобождение для супружеских пар вдвое превышает освобождение для одиноких. Например, если первый умерший супруг завещал детям и внукам 5 миллионов долларов, освобождение оставшейся в живых увеличится на неиспользованные 6,58 миллионов долларов .

- Хотя налоговые ставки градуированы, все переводы сверх освобождения облагаются налогом по максимальной ставке, поскольку освобождение превышает порог, при котором применяется максимальная ставка.

- Специальные положения снижают налог или распределяют платежи по времени для семейных ферм и частных предприятий. Поместья, отвечающие определенным условиям, могут использовать формулу специального использования для снижения налогооблагаемой стоимости своей недвижимости, часто на 40–70 процентов. Семейные предприятия часто могут претендовать на скидки при оценке, исходя из логики, согласно которой, когда бизнес (в том числе, потенциально, только пассивно инвестирующий в ликвидные активы) делится между многими наследниками, результирующие миноритарные доли могут иметь рыночную стоимость меньше, чем пропорциональную общей сумме. стоимость бизнеса. Когда фермы или предприятия составляют не менее 35 процентов валовой собственности, налог может выплачиваться в рассрочку в течение 14 лет по сниженным процентным ставкам, при этом в течение первых пяти лет выплачиваются только проценты.

- Наследство не является налогооблагаемым доходом получателя по подоходному налогу.

- База для унаследованных активов увеличивается до стоимости на момент смерти, а это означает, что нереализованный прирост капитала от активов, удерживаемых до смерти, никогда не облагается подоходным налогом. (Журналист Майкл Кинсли назвал это «лазейкой ангела смерти».)

Вот как работает налог на дарение:

- Конгресс ввел налог на дарение в 1932 году, чтобы помешать дарителям избежать уплаты налога на наследство путем передачи своего состояния перед смертью.

- Этот налог предусматривает пожизненное освобождение в размере 11,58 млн долларов США на каждого дарителя в 2020 году. Это освобождение такое же, как и в отношении налога на наследство, и интегрировано с ним (т. е. подарки уменьшают сумму освобождения, доступную для целей налога на наследство). Помимо этого освобождения, дарители платят налог на дарение по ставке налога на наследство в размере 40 процентов.

- Ежегодная дополнительная сумма не учитывается как в отношении налога на дарение, так и налога на имущество. Это ежегодное исключение в размере 15 000 долларов США в 2020 году индексируется с учетом инфляции с шагом 1 000 долларов США и предоставляется отдельно для каждого получателя. Таким образом, супружеская пара с тремя детьми могла дать своим детям всего 9 долларов.0 000 долларов США в год (15 000 долларов США от каждого родителя каждому ребенку) без уплаты налогов и без учета пожизненного освобождения.

- Полученные подарки не являются облагаемым налогом доходом для получателя.

Вот как работает трастовый налог без учета поколений:

- Конгресс ввел налог на товары и услуги в 1976 году, чтобы семьи не уклонялись от уплаты налога на наследство в течение одного или нескольких поколений, делая подарки или завещания непосредственно внукам или правнукам. Налог на налог на товары и услуги фактически облагает вторым уровнем налога (используя освобождение и максимальную ставку налога в соответствии с налогом на наследство) на передачу богатства получателям, которые на два или более поколения моложе дарителя.

Обновлено в мае 2020 г.

Источники данных

Налоговый кодекс, 26 USC, подзаголовок B: Налоги на наследство и дарение.

Дополнительная литература

Глекман, Ховард. 2017. «Только 1700 поместий будут платить налог на недвижимость в 2018 году в соответствии с TCJA». TaxVox (блог). 6 декабря.

Харрис, Бенджамин. 2013. «Налоги на недвижимость после ATRA». Налоговые примечания. 25 февраля.

Объединенный комитет по налогам и сборам. 2015. «История, действующее законодательство и анализ федеральной системы передачи материальных ценностей». JCX-52-15. Вашингтон, округ Колумбия: Объединенный комитет по налогообложению.

———. 2018. «Обзор Федеральной налоговой системы, действующей на 2018 год». JCX-3-18. Вашингтон, округ Колумбия: Объединенный комитет по налогообложению.

Индивидуальные налоги

Налоги на недвижимость, дарение и наследство

Налоги на недвижимость и наследство | Urban Institute

Налоги на имущество и наследство — это налоги, взимаемые при передаче имущества после смерти. Налог на наследство взимается с имущества умершего, а налог на наследство взимается с наследников умершего. Только 17 штатов и округ Колумбия в настоящее время взимают налог на имущество или наследство.

Налог на наследство взимается с имущества умершего, а налог на наследство взимается с наследников умершего. Только 17 штатов и округ Колумбия в настоящее время взимают налог на имущество или наследство.

- Какой доход получают государственные и местные органы власти от налогов на недвижимость?

- Чем отличаются налоги на недвижимость в разных штатах?

- Как изменение федерального закона 2001 г. изменило налоги штата на недвижимость

- Дальнейшее чтение

- Примечание

Какой доход получают правительства штата и местные органы власти от налогов на недвижимость?

Государственные и местные органы власти собрали в 2019 году совокупный доход в размере 5,4 млрд долларов США от налогов на имущество и наследство, или 0,2 процента от общего дохода. В 2019 году Нью-Йорк собрал $1,1 млрд доходов от налога на недвижимость., больше, чем в любом штате, но это все же было менее 1 процента его государственного и местного общего дохода. Пенсильвания была единственным другим штатом, который собрал более 1 миллиарда долларов в виде налогов на недвижимость или наследство. В общей сложности 11 штатов собрали в 2019 году более 100 миллионов долларов в виде налогов на наследство или наследство.

Пенсильвания была единственным другим штатом, который собрал более 1 миллиарда долларов в виде налогов на недвижимость или наследство. В общей сложности 11 штатов собрали в 2019 году более 100 миллионов долларов в виде налогов на наследство или наследство.

Многие штаты, отменившие налог на наследство, в 2019 году все же получили небольшую сумму поступлений от налога на наследство. Например, штат Огайо отменил свой налог в 2013 году. но в 2019 году собрал 28 миллионов долларов доходов от налога на недвижимость.от налогов, взимаемых до отмены. В 2019 году 20 штатов не собирали налогов на наследство или наследство.

Насколько различаются налоги на наследство в разных штатах?

В 2022 году 12 штатов и округ Колумбия взимают налог на наследство, а шесть — налог на наследство. Мэриленд взимает и то, и другое.

Нью-Джерси и Делавэр отменили свои налоги на наследство 1 января 2018 года. Однако в Нью-Джерси по-прежнему сохраняется налог на наследство. В 2021 году в Айове был принят закон, согласно которому налог штата на наследство будет постепенно отменяться до тех пор, пока он не будет полностью отменен в 2025 году. Большинство других штатов, где нет налога на наследство, отменили свой налог вскоре после того, как в 2001 году были внесены изменения в федеральный налог на наследство (см. раздел о федеральных изменениях). ниже).

Большинство других штатов, где нет налога на наследство, отменили свой налог вскоре после того, как в 2001 году были внесены изменения в федеральный налог на наследство (см. раздел о федеральных изменениях). ниже).

Как и в случае с федеральным налогом на недвижимость, во всех штатах с налоговой недвижимостью предоставляется освобождение, исключающее большинство видов недвижимости из налогообложения. Самые низкие налоговые льготы штатов в 2021 налоговом году составили 1 миллион долларов в Орегоне и Массачусетсе. Самые высокие исключения в 2021 году были в Коннектикуте (7,1 миллиона долларов), Нью-Йорке (5,93 миллиона долларов), Мэне (5,8 миллиона долларов), Гавайях (5,49 миллиона долларов) и Вермонте (5 миллионов долларов).

В большинстве штатов используется прогрессивная структура ставок (например, см. налоговую таблицу Нью-Йорка) с максимальной ставкой налога на имущество в размере 16 процентов, что является пережитком предыдущей федеральной системы налоговых кредитов на имущество (дополнительную информацию о старой федеральной системе налогообложения см. кредит и как это повлияло на государственные налоги на недвижимость). Однако Коннектикут (12 процентов), Гавайи (20 процентов), Мэн (12 процентов) и Вашингтон (20 процентов) установили свои собственные самые высокие ставки налога на недвижимость.

кредит и как это повлияло на государственные налоги на недвижимость). Однако Коннектикут (12 процентов), Гавайи (20 процентов), Мэн (12 процентов) и Вашингтон (20 процентов) установили свои собственные самые высокие ставки налога на недвижимость.

Налоги штата: максимальные налоговые ставки и пороги освобождения, 2021 г.

- Коннектикут: 12%, 7 100 000 долларов США

- Округ Колумбия: 16%, 4 000 000 долларов США

- Гавайи: 20%, 5 490 000 долларов

- Иллинойс: 16%, 4 000 000 долларов

- Мэн: 12%, 5 800 000 долларов

- Мэриленд: 16%, 5 000 000 долларов

- Массачусетс: 16%, 1 000 000 долларов США

- Миннесота: 16%, 3 000 000 долларов

- Нью-Йорк: 16%, 5 930 000 долларов

- Орегон: 16%, 1 000 000 долларов

- Род-Айленд: 16%, $1 595 156

- Вермонт: 16%, 5 000 000 долларов

- Вашингтон: 20%, 2 193 000 долларов США

В штатах с налогами на наследство (Айова, Кентукки, Небраска, Мэриленд, Нью-Джерси и Пенсильвания) также применяются различные налоговые льготы и ставки. Например, в Нью-Джерси оставшиеся в живых супруги, родители, дети и внуки освобождены от уплаты налога. Однако брат, сестра, племянница или племянник могут платить налог по ставке до 16 процентов на наследство. Между тем, в Пенсильвании оставшийся в живых супруг освобождается от налога, взрослый прямой потомок платит налог в размере 4,5%, брат или сестра платит налог в размере 12%, а остальные наследники платят налог в размере 15%.

Например, в Нью-Джерси оставшиеся в живых супруги, родители, дети и внуки освобождены от уплаты налога. Однако брат, сестра, племянница или племянник могут платить налог по ставке до 16 процентов на наследство. Между тем, в Пенсильвании оставшийся в живых супруг освобождается от налога, взрослый прямой потомок платит налог в размере 4,5%, брат или сестра платит налог в размере 12%, а остальные наследники платят налог в размере 15%.

Каким образом федеральный закон 2001 г. изменил налог на имущество штата?

До 2001 года налог на наследство взимался во всех 50 штатах и округе Колумбия, поскольку федеральный налог на наследство обеспечивал налоговую скидку штата в размере до 16 процентов от стоимости имущества. Таким образом, штаты могли получать доходы, не увеличивая чистую налоговую нагрузку на своих жителей, напрямую связываясь с федеральным кредитом, и все штаты сделали это, установив ставку налога на наследство равной максимальному федеральному кредиту.

Однако изменения в федеральном налоге в 2001 г.

Он также включает долю умершего в совместно нажитом имуществе и доходы от страхования жизни по полисам, принадлежащим умершему.

Он также включает долю умершего в совместно нажитом имуществе и доходы от страхования жизни по полисам, принадлежащим умершему.