рейтинг топ самых выгодных кредитных карт с отзывами владельцев, условиями банков по версии КП

Как выбрать кредитную карту?

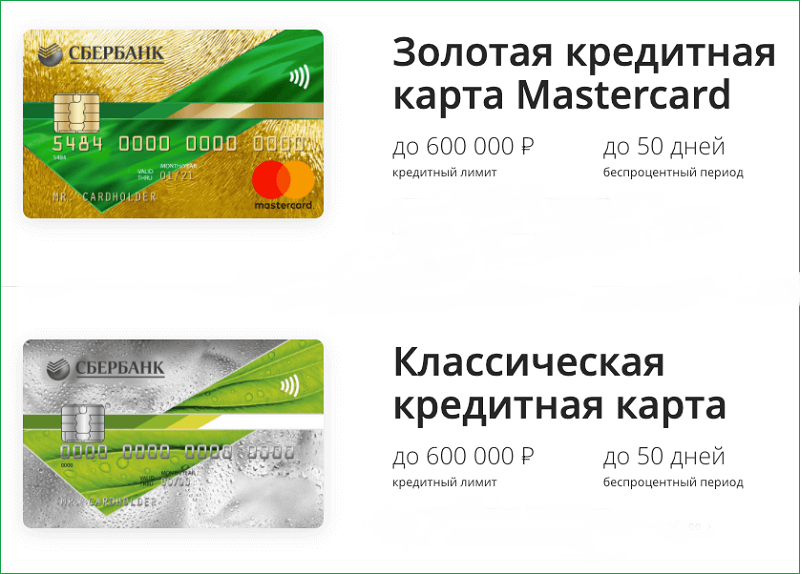

Наибольшей популярностью пользуются кредитные карты с льготным периодом, он также называется грейс-период. Эта опция, благодаря которой банк начинает начислять проценты по долгу не сразу, а через определенное время: месяц, 50 или 100 дней. Вполне можно уложиться с возвратом денег в льготный период и не заплатить ни копейки лишней. Тогда кредит будет для клиента фактически бесплатным, если не считать денег, которые берет банк за обслуживание самой карты. Как раз таким образом и советуют пользоваться кредитками – не доводить до начисления процентов, которые больше, чем по классическим кредитам.

Как оформить кредитную карту?

Получить кредитку – рядовая процедура. Потенциальный держатель карты должен быть совершеннолетним. Все остальное – в руках конкретного банка. Они решают, какой кредитный лимит, льготный период и так далее предоставить конкретному человеку. Подход к каждому клиенту гибкий.

Подход к каждому клиенту гибкий.

Проще всего получить кредитку в том банке, клиентом которого вы уже являетесь. Тогда у менеджера есть доступ к информации о средствах на дебетовой карте: он видит, что, например, вы получаете каждый месяц зарплату, и может рассчитать, с каким долгом справитесь.

Этап 1. Подайте заявку. Большинство крупных банков предлагают сделать это онлайн. Как правило, необходим всего лишь один документ – паспорт. Иногда попросят еще одну бумагу, подтверждающую личность. В других случаях может понадобиться справка с места работы по форме 2-НДФЛ, которая подтвердит доходы.

Этап 2. Дождитесь одобрения. Чаще всего, это формальность – если документы в порядке.

Этап 3. Получите карту. Можно зайти в отделение банка – только уточните, в какой именно офис привезли вашу карту. Кроме того, многие банки предлагают услугу по доставке карты домой или на работу.

Этап 4. Активируйте карту. Сделать это несложно: как правило, потребуется позвонить в банк или зайти на сайт кредитной организации.

Может ли один человек оформить на себя несколько кредитных карт?

Да, это распространенная практика. На одной высокий кэшбэк, на другой длительный льготный период.

Узнает ли один банк о долге по кредитке другого банка?

Банки получают информацию из кредитных бюро. Клиент должен дать на это согласие. Если человек подписал такую бумагу, менеджеру кредитной организации будет доступна вся история его займов.

Можно ли снимать с кредитной карты наличные?

Можно. Но банк наверняка возьмет за такую операцию комиссию и установит на нее повышенные проценты. Это все прописано в договоре. При этом, объективно, с распространением терминалов и удобных способов моментального перевода денег необходимость в снятии наличных становится все меньше.

Как часто нужно пользоваться кредитной картой?

Как правило, никаких требований по максимальному или минимальному числу операций в договорах не прописывается. То есть можно оформить кредитку и не воспользоваться ей ни разу. Но банку это вряд ли понравится, так что в следующий раз он может вовсе не выпустить карту или понизить лимит.

То есть можно оформить кредитку и не воспользоваться ей ни разу. Но банку это вряд ли понравится, так что в следующий раз он может вовсе не выпустить карту или понизить лимит.

Можно ли получить кредитную карту с плохой кредитной историей?

Принимая решение о выпуске кредитной карты для того или иного клиента, банк оценивает его платежеспособность. Главный вопрос для любого менеджера – сможет ли этот человек вернуть деньги. В принципе. И чем хуже кредитная история (непогашенные займы, существенные просрочки платежей, процедура банкротства), тем меньше шансов на положительное решение. Кроме того, кредитку могут выдать, но лимит по ней будет небольшой.

Впрочем, эксперты уверяют, что далеко не всегда есть прямая связь между решением менеджера и кредитной историей.

Что делать при просрочке платежей по кредитной карте?

В первую очередь – не бегать от банка. Если возникли финансовые проблемы, нужно сообщить менеджеру, что вы не сможете внести очередной платеж. Кредитор первый, кто заинтересован в возврате денег, так что вполне можно рассчитывать на согласование нового графика платежей.

Кредитор первый, кто заинтересован в возврате денег, так что вполне можно рассчитывать на согласование нового графика платежей.

Можно ли рефинансировать кредитную карту?

В пределах одного банка – маловероятно, а вот в другом банке такому человеку могут быть рады. Получить кредит на закрытие текущих обязательств – вполне распространенная услуга.

Восемь неудобных вопросов Сбербанку про кредитные карты

Кредитная карта сегодня — распространенный продукт. Но даже банкиры признают, что далеко не все владельцы кредитных карт знают, как пользоваться кредитками грамотно и извлекать максимум выгоды

На что ориентируются банки, создавая новые кредитные карты, рассказали два спикера: Александр Калинкин, исполнительный директор дивизиона «Кошелек клиента», лидер кластера «Кредитные карты» и Денис Охримович, директор по маркетингу розничного бизнеса Сбербанка.

— Есть стереотип, что кредитная карта — зло, и пользоваться ей нужно только в самом крайнем случае. Это так?

Это так?

Александр Калинкин: Этот стереотип все еще жив. Просто с каждым годом становится все меньше тех, кто считает, что кредитные карты — это зло. Повышается общий уровень финансовой грамотности: постепенно люди начинают понимать основные принципы пользования кредитной картой, что такое беспроцентный период и как он работает.

Денис Охримович: Перелом в сознании россиян начал происходить еще несколько лет назад. Если раньше кредитная карта воспринималась скорее как кредитный инструмент для совершения крупных покупок, то сейчас мы видим, что с помощью кредитных карт можно делать ежедневные покупки. На сегодняшний в топ-3 категорий товаров, которые россияне оплачивают кредитками, входят покупки в супермаркетах, товары для дома и одежда. Люди предпочитают использовать кредитные карты для обычных, повседневных расходов благодаря тому, что карты становятся доступнее и понятнее. Многие банки стремятся упростить этот продукт и сделать его более доступным для широкой аудитории. Если у вас есть кредитная карта без оплаты за годовое обслуживание, с длинным беспроцентным периодом и комфортным кредитным лимитом, пользование такой картой для ежедневных покупок становится выгоднее, чем пользование дебетовой картой.

Если у вас есть кредитная карта без оплаты за годовое обслуживание, с длинным беспроцентным периодом и комфортным кредитным лимитом, пользование такой картой для ежедневных покупок становится выгоднее, чем пользование дебетовой картой.

— Тогда в чем заключается выгода банка?

Д.О.: Банк, безусловно, зарабатывает на процентах — не все клиенты успевают гасить долг в течение грейс-периода. Тогда банк заработает на процентах. Кроме того, банк зарабатывает на торговом обороте. Кроме того, при оплате покупок картой торговая точка оплачивает комиссию за эквайринг. Эта комиссия распределяется между банком-эквайером и банком, выпустившим карту. Также банки зарабатывают на комиссии за снятие наличных и за переводы, а некоторые банки все еще берут плату за годовое обслуживание. Но в целом нужно понимать, что перед банками не стоит задача заработать на отдельно взятом продукте. Банку важнее обеспечить широкий выбор таких продуктов, которые максимально закрывали бы потребности клиента. На каких-то продуктах банк заработает больше, а на каких-то не заработает ничего.

На каких-то продуктах банк заработает больше, а на каких-то не заработает ничего.

— На что клиенту важно обращать внимание при выборе кредитной карты, чтобы не разочароваться впоследствии?

Д.О.: Я бы посоветовал клиентам обращать внимание на вещи, которые в конечном итоге отразятся на последующих расходах. Это в первую очередь плата за карту, вернее, ее отсутствие, и беспроцентный период. Когда вы видите рекламу, в которой некий банк обещает достаточно длинный беспроцентный период, вы думаете, что все обещанные рекламой дни вы не будете платить проценты за любую покупку, совершенную в этот период. Зачастую это не так, особенно у банков, которые особенно активно продвигают свои кредитные карты с длинным льготным периодом.

Беспроцентный период у них работает так. Вы совершаете покупку, к примеру, 1 января. В отношении нее беспроцентный период действует до 10 апреля. На следующую покупку, которую вы сделаете, например 1 февраля, беспроцентный период действует также от даты первой покупки и будет уже не 100, а 70 дней. А на покупку, совершенную 5 апреля, ваш беспроцентный период будет 5 дней. В отличие от конкурентов, у кредитной СберКарты совершенно понятный и выгодный беспроцентный период. В аналогичной ситуации на все, что купит клиент в январе, у него будет 90 дней, чтобы вернуть деньги без уплаты процентов. На все покупки, сделанные в феврале, у клиента снова будет 90 дней на возврат задолженности.

А на покупку, совершенную 5 апреля, ваш беспроцентный период будет 5 дней. В отличие от конкурентов, у кредитной СберКарты совершенно понятный и выгодный беспроцентный период. В аналогичной ситуации на все, что купит клиент в январе, у него будет 90 дней, чтобы вернуть деньги без уплаты процентов. На все покупки, сделанные в феврале, у клиента снова будет 90 дней на возврат задолженности.

А.К.: Банки предлагают и третий вариант, когда тот же беспроцентный период в 120 дней выглядит по-другому, а клиенту предлагают вернуть потраченное за три месяца без процентов в течение одного месяца. Звучит это привлекательно, но попробуйте вернуть за месяц все, что потратили в течении трех!

Помимо длинного беспроцентного периода, банки насыщают кредитные карты и другими привлекательными для клиента фишками. Например, дают низкую ставку на ограниченный период времени или за выполнение определенных условий, например, за обороты по карте. Сегодня некоторые банки позволяют клиенту переносить дату платежа по карте, подстраивая ее, к примеру, к дате выдачи зарплаты. Иными словами, условия стали заметно привлекательнее, чем были с десяток лет назад, но разобраться в них стало гораздо сложнее.

Иными словами, условия стали заметно привлекательнее, чем были с десяток лет назад, но разобраться в них стало гораздо сложнее.

— Какие ошибки владельцев кредитных карт чаще всего работают в пользу банка?

А.К.: Первая ошибка — попасть не в тот банк и выбрать не тот продукт, который нужен клиенту. Например, когда человек гонится за самым длинным беспроцентным периодом, а потом оказывается, что предложенный банком беспроцентный период, несмотря на красивые цифры, работает абсолютно неудобно конкретно для вас.

Вторая частая ситуация — снимать с кредитной карты наличные или делать переводы, на которые, как и на наличные, действует комиссия и повышенная процентная ставка. Не критично, когда такие снятия — разовые случаи, поскольку кредитная карта для многих — «палочка-выручалочка» именно на экстренный случай. Ошибкой можно считать, когда, получив кредитную карту с лимитом в 2–3 зарплаты, человек полностью обналичивает этот лимит. По сути, в этой ситуации клиент пользуется кредитной картой как потребкредитом. Такое часто встречалось на первоначальном этапе появления кредиток. Сейчас люди поступают так реже, но время от времени это происходит. Это ситуация, когда клиент сразу платит комиссию, а банк начинает с первого дня начислять повышенную процентную ставку. Взяв потребительский кредит на ту же сумму, можно было бы потратить заметно меньше. Так, у «Сбера» ставка на потребкредиты составляет сейчас около 9,9%.

Такое часто встречалось на первоначальном этапе появления кредиток. Сейчас люди поступают так реже, но время от времени это происходит. Это ситуация, когда клиент сразу платит комиссию, а банк начинает с первого дня начислять повышенную процентную ставку. Взяв потребительский кредит на ту же сумму, можно было бы потратить заметно меньше. Так, у «Сбера» ставка на потребкредиты составляет сейчас около 9,9%.

Третья ошибка владельцев кредитных карт — выводить наличность на разного рода электронные кошельки с целью дальнейшего их использования для участия в тотализаторах и делать ставки на спорт. Как правило, эти операции тоже не попадают в беспроцентный период и на них тоже начинают начислять проценты. Хорошо, когда ставка единая как на снятие наличных, так и на любые покупки. Другое дело, когда ты пользуешься картой банка с заявленной ставкой на покупки в 23%, думаешь, что совершаешь покупку и делаешь ставку на спорт, а банк оценивает эту ставку как снятие наличных и начинает начислять процент, который существенно выше заявленного и может доходить до 50%.

— Может ли клиент перехитрить банк? Какие лайфхаки есть у продвинутых пользователей?

А.К.: Год от года число клиентов, которые понимают, как работает беспроцентный период, растет. Но в пользовании кредиткой есть и другие тонкости. Так, сегодня «золотое правило» пользователя кредитных карт — брать карту, за которую не нужно платить, если ею не пользуешься. Кроме того, важно знать: некоторые банки отказались от платы за обслуживание карты, но при условии, что клиент должен тратить определенную сумму ежемесячно. Это тоже не лучший вариант. В некоторых банках все еще есть ежемесячная комиссия за смс-информирование, которая сопоставима со стоимостью карты. Для тех, кто рассматривает карту как запасной кошелек в наше неспокойное время, эти варианты неприемлемы. В этом случае надо искать карту, которая не будет из тебя вытягивать деньги каждый месяц.

Второй момент — как это ни парадоксально, правильно подобранная кредитная карта позволяет делать накопления и формировать пассивный доход. Например, вы можете откладывать зарплату на накопительный счет или вклад, оплачивая ежедневные покупки по кредитке, что в конце года принесет вам неплохие проценты со вклада. Или покупать вещи на распродажах и по большим скидкам сразу же по кредитной карте, не дожидаясь прихода зарплаты. Или не копить несколько месяцев на большую покупку, сделать ее по кредитке и начать пользоваться, улучшив свое качество жизни уже сейчас. Длинный беспроцентный период позволяет делать это все, пользуясь деньгами банка бесплатно.

Например, вы можете откладывать зарплату на накопительный счет или вклад, оплачивая ежедневные покупки по кредитке, что в конце года принесет вам неплохие проценты со вклада. Или покупать вещи на распродажах и по большим скидкам сразу же по кредитной карте, не дожидаясь прихода зарплаты. Или не копить несколько месяцев на большую покупку, сделать ее по кредитке и начать пользоваться, улучшив свое качество жизни уже сейчас. Длинный беспроцентный период позволяет делать это все, пользуясь деньгами банка бесплатно.

— Выгодно ли банку, когда клиент переходит с более устаревшей кредитки на обновленные предложения? Реклама обещает, что они более выгодны. Получается, что банк улучшает карты себе в убыток?

А.К.: Ни один банк не будет делать продукт «в убыток». Мы четко рассчитываем экономику каждого предложения. В первую очередь, банку выгодно, когда клиент активно пользуется картой. Когда более «дорогой» продукт лежит у клиента в столе, банку это не приносит выгоды. Иными словами, банку выгоднее заработать чуть меньше на каждом клиенте, который заинтересуется усовершенствованным продуктом, чем не заработать ничего. Поэтому здесь идет речь о ситуации, когда выгода банка — в увеличении активных клиентов, пусть и за счет снижения собственной комиссии в каждом отдельном случае.

Иными словами, банку выгоднее заработать чуть меньше на каждом клиенте, который заинтересуется усовершенствованным продуктом, чем не заработать ничего. Поэтому здесь идет речь о ситуации, когда выгода банка — в увеличении активных клиентов, пусть и за счет снижения собственной комиссии в каждом отдельном случае.

— Сейчас многие стараются иметь в кошельке несколько кредитных карт. Есть ли в этом смысл? Можно ли одновременно иметь две карты «Сбера»?

А.К.: Некоторым кажется, что несколько кредитных карт — это такой лайфхак, который позволяет «обхитрить систему», снимать с одной кредитки и перекладывать на другую. Но, во-первых, у человека в любом случае формируется долг перед банком в самом начале, а во-вторых, так можно обхитрить самого себя: разные даты платежа, разный подход к подсчету беспроцентного периода у банков — все это нужно держать в голове, выше риск что-то забыть, уйти в просрочку или вылететь за пределы беспроцентного периода. В «Сбере» есть условие — одна кредитная карта на одного клиента. Мы считаем, что две и более кредитки усложняют клиентский путь: выше шанс получить негативный опыт, попав в серьезную просрочку.

В «Сбере» есть условие — одна кредитная карта на одного клиента. Мы считаем, что две и более кредитки усложняют клиентский путь: выше шанс получить негативный опыт, попав в серьезную просрочку.

— О каких еще возможностях кредитных карт пока не догадываются клиенты, но над ними уже работают банки?

Д.О.: Высокая конкуренция на этом рынке привела к тому, что пока мы не видим смысла конкурировать, меняя беспроцентный период или процентную ставку. Скорее, банки будут работать над тем, чтобы наполнить свои кредитки максимальным количеством бонусов. В частности, как крупный банк, работающий над созданием своей экосистемы, «Сбер» нацелен максимально интегрировать свою кредитную СберКарту во все сервисы экосистемы и обеспечивать таким образом дополнительные выгоды клиенту в рамках этой экосистемы. С нашей картой можно прийти в любой магазин и купить стиральную машину. А можно купить ту же машинку в «СберМегаМаркете», получить за это бонусы, пониженную ставку по кредитной карте на эту покупку или уложиться в беспроцентный период и, по сути, купить эту машинку в рассрочку, не переплачивая ни рубля.

отзывов о кредитных картах от CreditCards.com

Если вы хотите сэкономить деньги на процентах и комиссиях, получайте максимальные вознаграждения и бонусы, или побалуйте себя роскошью с эксклюзивными привилегиями и обновления, есть кредитная карта для вас. Но какой? Наши отзывы поможет вам разобраться в предложениях, чтобы выбрать лучший вариант.

Узнайте больше о нашем процессе оценки

Авиакомпания

Обзоры кредитных карт

Перевод баланса

Обзоры кредитных карт

Бизнес

Обзоры кредитных карт

Кэшбэк

Обзоры кредитных карт

Credit Building

Обзоры кредитных карт

Отель

Обзоры кредитных карт

Низкие проценты

Обзоры кредитных карт 9000 3

Luxury

Отзывы о кредитных картах

Годовая плата не взимается

Обзоры кредитных карт

Розничная торговля

Обзоры кредитных карт

Вознаграждения

Обзоры кредитных карт

Студент

Обзоры кредитных карт

Путешествия

Обзоры кредитных карт

Карты с самым высоким рейтингом

Обзор карты Chase Sapphire Reserve

Долгое время считавшаяся одной из лучших кредитных карт для путешествий на рынке, Chase Sapphire Reserve может похвастаться одними из самых щедрых…

Читать полный обзор

Chase Freedom Unlimited обзор: Лучшая карта возврата денег от Chase для повседневных потребителей?

Давний фаворит любителей кэшбэка, Chase Freedom Unlimited недавно обновил свою программу вознаграждений и теперь предлагает даже…

Читать обзор полностью

Обзор American Airlines AAdvantage® MileUp®

Для новичков, опасающихся платить ежегодную плату, American Airlines наконец-то ввела в свой арсенал карту без годовой платы. С…

С…

Читать полный обзор

Самые популярные обзоры карт

Обзор карты Chase Sapphire Preferred

Если вы часто путешествуете, Chase Sapphire Preferred — одна из лучших кредитных карт для путешествий в своем классе. Яркая металлическая машина…

Читать полный обзор

Обзор карты Visa Signature Amazon Prime Rewards

Найдите предложения по картам для вас: эта карта в настоящее время недоступна на CreditCards.com, но вы все равно можете найти отличное предложение по карте для вас…

Читать полный обзор

Обзор кредитной карты Capital One Savor Cash Rewards

Найдите предложения по картам для вас: Эта карта в настоящее время недоступна на CreditCards.com, но вы все равно можете найти отличное предложение по карте для вас…

Читать отзыв полностью

Недавние обзоры карт

Обзор кредитной карты Capital One Quicksilver Cash Rewards

Обзор Capital One Quicksilver: Подробнее Прежде чем подать заявку на получение кредитной карты Capital One Quicksilver Cash Rewards, вы должны…

Читать весь обзор

Обзор карты Citi Rewards+®

Карта Citi Rewards+, разработанная с учетом моделей расходов среднего потребителя, дает держателям карт отличный шанс заработать…

Читать отзыв полностью

Обзор United℠ Business Card

Карта United Business Card, лучше всего подходящая для случайных деловых путешественников, предлагает солидную ставку вознаграждения в категориях практических расходов.

Читать отзыв полностью -поддерживаемый сервис сравнения. Предложения, которые появляются на этом сайте, исходят от компаний, от которых CreditCards.com получает компенсацию. Эта компенсация может повлиять на то, как и где продукты отображаются на этом сайте, включая, например, порядок, в котором они могут отображаться в категориях списка. Другие факторы, такие как правила нашего собственного веб-сайта и вероятность одобрения кредита заявителями, также влияют на то, как и где продукты отображаются на этом сайте. CreditCards.com не включает в себя всю совокупность доступных финансовых или кредитных предложений.

Должен ли я получить кредитную карту?

Получение кредитной карты является чем-то вроде обряда посвящения. Нет ничего, что заставляет вас чувствовать себя более взрослым, чем копаться в кошельке и вытаскивать кусок пластика со своим именем.

Но помимо мимолетного момента свершения, является ли открытие счета действительно хорошей идеей? Это зависит от того, как вы ее используете и соответствует ли карта, которую вы получаете, вашим конкретным потребностям. Как многие потребители узнали на собственном горьком опыте, это решение может иметь долгосрочные последствия. С другой стороны, действуйте правильно, и это важный шаг на пути к созданию хорошей кредитной истории, которая в конечном итоге позволит вам получить лучшие ставки по автокредитам, ипотечным кредитам и многим другим финансовым инструментам, которые вам понадобятся в будущем.

Перед регистрацией убедитесь, что вы понимаете, во что ввязываетесь. Вот некоторые из последствий, которые вы должны учитывать.

Нажмите «Играть», чтобы узнать о заявках на кредитные карты и их утверждении

Плюсы открытия кредитной карты

Открытие кредитной карты означает получение доступа к возобновляемой кредитной линии от банка-эмитента. Учетная запись имеет заранее определенный кредитный лимит, основанный на оценке вашей кредитоспособности эмитентом. Пока ваш непогашенный остаток остается в пределах этого лимита, вы можете продолжать накапливать платежи.

Пока ваш непогашенный остаток остается в пределах этого лимита, вы можете продолжать накапливать платежи.

Наличие этого дополнительного варианта оплаты в заднем кармане имеет свои преимущества. Во-первых, у вас будет подстраховка на случай, если вы столкнетесь с краткосрочным бюджетным кризисом. Если вам не хватает наличных, а вашему автомобилю нужен новый комплект тормозов, вы можете просто открыть кошелек и снять деньги со своей карты.

Поскольку большинство счетов кредитных карт являются «необеспеченными», процентные ставки по ним, как правило, выше, чем по другим кредитам.

Даже если у вас много средств на сберегательном счете, использование карты может быть отличным способом получить вознаграждение. Некоторые продукты, такие как флагманская карта Discover, Discover it®, предлагают возврат наличных — обычно в виде процента от суммы, которую вы взимаете. И, конечно же, карты, которые начисляют авиамили в зависимости от того, как вы тратите деньги, уже давно стали популярным вариантом среди дальних путешественников.

Если вы время от времени несете расходы, связанные с работой, и у вас нет карты, выпущенной компанией, наличие специальной карты для этих расходов может быть находкой. Это значительно упрощает ведение документации, и вам не придется копаться в личных финансах, чтобы, скажем, забронировать рейс в другой город для встречи. Кроме того, вы можете сохранить все полученные вознаграждения на своей личной карте.

Если ваш работодатель возместит вам расходы в установленный срок, с вас не будут взиматься проценты. Просто убедитесь, что у вас есть четкое понимание политики возмещения расходов вашего работодателя. Последнее, что вы хотите сделать, это начать платить за обеденные встречи, которые не покрываются.

Еще одна причина открыть свою первую карту — начать строить кредитную историю. Без послужного списка вас будут рассматривать как человека с более высоким риском, когда придет время брать автомобиль или ипотечный кредит.

Кредитные карты сообщают историю ваших платежей в бюро кредитных историй каждый месяц. Если вы сможете постоянно соблюсти сроки погашения, вы сможете творить чудеса с кредитным рейтингом. Вы добьетесь еще большего успеха, если будете поддерживать использование кредита — размер вашего баланса по отношению к вашему кредитному лимиту — на довольно низком уровне. Уровень использования ниже 30% для каждой учетной записи считается идеальным.

Длина вашей кредитной истории имеет прямое отношение к вашему кредитному рейтингу. Чем дольше вы держите учетную запись, тем лучше это будет для вашего счета.

Чем вы рискуете, открывая кредитную карту

Как бы ни было удобно иметь в своем распоряжении дополнительный источник средств, кредитные карты также сопряжены со значительными потенциальными рисками. Большинство карт являются необеспеченной формой кредита, что означает, что ваш долг не подкреплен какой-либо формой залога. Поскольку эмитенты карт не могут окупить свои расходы, если вы не погасите свой баланс, они, как правило, взимают более высокие процентные ставки, чем другие кредиты.

Это не имеет большого значения, если вы регулярно выплачиваете свой полный баланс с установленной даты. В этом случае вы не заплатите ни копейки процентов. Однако, начиная с установленной вами даты, банк начнет оценивать финансовые расходы на основе остатка, который вы перенесли.

Key Takeaways

● Кредитные карты могут помочь вам улучшить свой кредитный рейтинг, но только если вы используете их ответственно.

● Ваша платежная история и сумма займа являются двумя самыми важными факторами, влияющими на ваш кредитный рейтинг.

● Обеспеченные кредитные карты являются вариантом для заемщиков с плохой кредитной историей.

По данным Федерального резервного банка Сент-Луиса, по состоянию на ноябрь 2022 года средняя процентная ставка по картам составляла 20,4%. Однако более молодые заемщики с ограниченной кредитной историей и лица с черными отметками в отчете часто будут платить еще более высокие ставки.

В результате вы можете платить много денег своему банку-эмитенту только за финансовые расходы.

Как избежать ловушек с кредитными картами

В эти дни многие компании карты предлагают вводную ставку 0% годовых, чтобы соблазнить заемщиков. Это может звучать как много, но в долгосрочной перспективе ваша кредитная линия совсем не бесплатна. Как только рекламный период закончится — обычно между девятью и 15 месяцами — начнутся настоящие финансовые расходы. Вы можете внезапно обнаружить, что платите бешеные деньги.

Помните, что эти процентные сборы являются основным источником дохода для банков. Следовательно, у них есть стимул держать ваши балансы высокими (хотя и не слишком высокими). Как именно они это делают? Отчасти за счет смехотворно низких минимальных платежей каждый месяц.

Wells Fargo, например, устанавливает минимальный платеж в размере 15 долларов США или 1% от вашего баланса плюс любые проценты, которые вы накопили за этот месяц, в зависимости от того, что больше. Пока вы платите эту сумму в установленный срок, технически вы делаете платежи вовремя. Но вы платите проценты на всю оставшуюся часть вашего баланса — до 99%, — которая переносится на следующий платежный цикл.

Это только одна из ловушек, в которые могут легко попасть пользователи карт. Другой использует свои карты для выдачи наличных, которые по сути являются личными кредитами, взятыми против вашего доступного кредита. Все, что вам нужно сделать, это подойти к ближайшему банкомату и вставить карту. Внезапно у вас в руке оказывается приличная стопка наличных.

Хотя денежный аванс, безусловно, легко получить — нет никакого дополнительного процесса утверждения — это также дорого. Банки взимают комиссию за обработку каждый раз, когда вы снимаете деньги, обычно от 3% до 5% от аванса. Они также навязывают процентные ставки, которые, вероятно, выше, чем ваш годовой доход для покупок. Кроме того, эти проценты обычно начинают начисляться с того момента, как вы берете деньги, а не с даты погашения.

Они также навязывают процентные ставки, которые, вероятно, выше, чем ваш годовой доход для покупок. Кроме того, эти проценты обычно начинают начисляться с того момента, как вы берете деньги, а не с даты погашения.

Если вам не хватает средств, подумайте об уменьшении бюджета или о подработке, чтобы заработать немного дополнительных денег. Кредитные карты могут показаться хорошим решением для вашего денежного кризиса, но в долгосрочной перспективе они будут стоить вам огромных комиссий и более низких кредитных рейтингов.

Жестокая ирония кредитных карт заключается в том, что люди, которые действительно в них нуждаются, как правило, наиболее уязвимы для своих рисков. Если, с другой стороны, у вас есть деньги, чтобы ежемесячно погашать свой баланс, возможность зарабатывать вознаграждения и создавать хорошую кредитную историю может оправдать открытие счета.

Безопасный способ получить кредит

У клиентов с плохой кредитной историей могут возникнуть проблемы с получением традиционной кредитной карты. К сожалению, без кредитного счета, который вы используете ответственно, трудно снова поднять свой балл FICO.

К сожалению, без кредитного счета, который вы используете ответственно, трудно снова поднять свой балл FICO.

Одним из решений, которое вы могли бы рассмотреть, является получение обеспеченной кредитной карты, для которой андеррайтинг намного проще. В отличие от других счетов, заемщик должен внести авансовый депозит, который защищает банк в случае, если вы не погасите свой долг. Во многих случаях ваш кредитный лимит равен сумме вашего депозита.

Как и в случае с традиционными картами, банки сообщают о ваших платежах в бюро кредитных историй, что дает вам возможность со временем повысить свой кредитный рейтинг. А поскольку ваша кредитная линия привязана к вашему депозиту, меньше риск того, что ваши расходы будут слишком большими.

Покупки Около

Закон CARD, часть федерального законодательства, вступившего в силу в 2010 году, ограничил возможности карточных компаний продавать напрямую студентам колледжей. Например, закон запрещает продвижение по службе на территории кампуса и требует, чтобы соискатели в возрасте до 21 года доказали свою способность выплачивать кредит (или, по крайней мере, минимальные платежи).

Тем не менее, дело в том, что молодые потребители по-прежнему являются главной целью для эмитентов карт. В конце концов, первая карта, которую вы получаете, часто является той, которую вы будете использовать чаще всего. Если вы относитесь к этой демографической группе, вы, вероятно, получали предложения через социальные сети или на мероприятиях за пределами кампуса.

Какими бы привлекательными ни звучали эти предложения, будьте готовы сопротивляться. Если вы решите получить карту, убедитесь, что это потому, что вы сначала серьезно обдумали этот вопрос. Не подписывайтесь, потому что вам предлагают определенное количество миль для часто летающих пассажиров или потому что вы получаете футболку по акции. В итоге может получиться очень дорогая одежда.

Походите по магазинам. Посмотрите мимо мимолетной вводной ставки на то, какой будет обычная годовая процентная ставка и есть ли ежегодная плата. Вы также хотите убедиться, что места, в которых вы делаете покупки, принимают вашу карточную сеть. Например, если вы время от времени путешествуете по Европе, вам может повезти с Mastercard или Visa, так как меньше мест принимают American Express, а Discover практически неизвестен.

Например, если вы время от времени путешествуете по Европе, вам может повезти с Mastercard или Visa, так как меньше мест принимают American Express, а Discover практически неизвестен.

И если вы открываете карту в первую очередь для вознаграждения, обязательно прочитайте мелкий шрифт. Карты, связанные с авиакомпаниями, могут показаться удобными, но стоит проверить их политику в отношении дат отключения и убедиться, что они летают в ваши предпочтительные пункты назначения.

Каковы риски кредитной карты?

Поскольку кредитные карты обычно не имеют обеспечения, существует больший риск. В худшем случае, если вы накопите кучу долгов и не вернете их вовремя, на вас могут подать в суд. Что касается других рисков, кредитные карты также побуждают вас тратить больше, обещая вознаграждение и баллы. Счета по кредитной карте могут вызвать стресс, если у вас нет денег, чтобы оплатить их вовремя.

Должен ли я получить кредитную карту в 18 лет?

Кредитная карта может быть для вас правильным выбором, но вы должны рассматривать ее как очень серьезное финансовое решение.