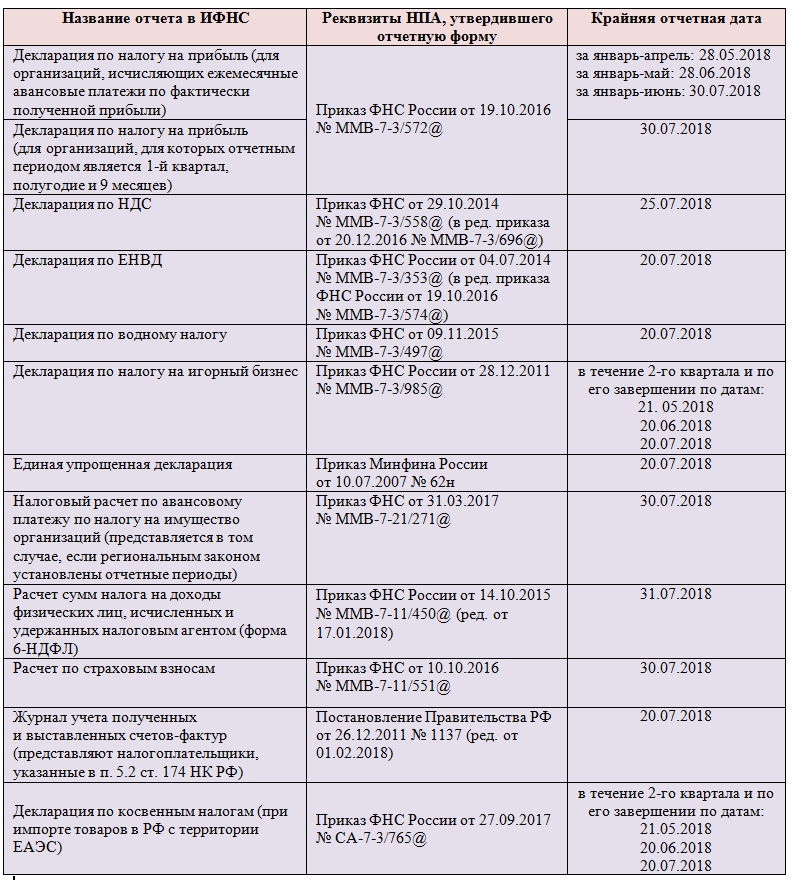

Таблица по срокам сдачи бухгалтерской отчетности в 2018 году — Контур.Экстерн

Данный график поможет заложить в смету расходов примерные суммы налогов. В налоговом календаре 2018 вы найдете важные сроки сдачи отчетности в ФНС. Календарь отчетности на 2018 год разбит на кварталы, а кварталы — на месяцы. Здесь вы найдете календарь бухгалтера на январь 2018 года, на февраль, июль и т.п.

Бухгалтерский календарь 2018 описывает точные даты сдачи, названия форм и лиц, которые обязаны отчитаться.

График сдачи отчетности в 2018 году представлен в виде таблицы для удобства тех, кто лучше воспринимает информацию в виде таблиц.

В первом и втором кварталах компании и ИП помимо квартальной отчетности будут сдавать и годовую.

Существуют компании, которые успевают отправить годовую отчетность в конце декабря. Но это, скорее, исключение из правил. Основная масса налогоплательщиков сдает годовую отчетность в период с января по апрель.

| Когда сдавать | Что сдается | Кто сдает |

|---|---|---|

| 15 января (понедельник) | СЗВ-М за декабрь 2017 года — первый отчет, который нужно сдать в 2018 году | Все страхователи |

| 22 января (понедельник) | Единая упрощенная налоговая декларация за минувший год | Организации, у которых нет объектов налогообложения и нет оборотов по банку и кассе |

| Сведения о среднесписочной численности за минувший год | Все организации | |

| Декларация по водному налогу за IV квартал 2017 года | Компании и ИП, перечисленные в ст. | |

| Бумажный 4-ФСС за минувший год | Все страхователи, у которых трудится менее 25 человек | |

| ДСВ-3 за октябрь — декабрь 2017 года | Страхователи, уплачивающие дополнительные взносы | |

| Журнал учета счетов-фактур за IV квартал 2017 года в электронной форме | Экспедиторы, посредники и застройщики | |

| Декларация по ЕНВД за IV квартал 2017 года | Все компании на ЕНВД | |

| 25 января (четверг) | Декларация по НДС за IV квартал 2017 года | Плательщики НДС и налоговые агенты (ст. 143 НК РФ) |

| Электронный 4-ФСС за минувший год | Страхователи, у которых трудится более 25 человек | |

| 30 января (вторник) | Расчет по страховым взносам за минувший год | Все страхователи |

| 1 февраля (четверг) | Декларация по транспортному налогу за минувший год | Компании, имеющие транспорт |

| Декларация по земельному налогу за минувший год | Собственники земельных участков | |

| 15 февраля (четверг) | СЗВ-М за январь 2018 года | Все страхователи |

| 28 февраля (среда) | Декларация по налогу на прибыль за январь 2018 года | |

| Налоговый расчет по налогу на прибыль за январь 2018 года | Налоговые агенты, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли | |

| 1 марта (четверг) | 2-НДФЛ по налогу, который не удалось удержать в прошедшем году | Налоговые агенты по НДФЛ |

| СЗВ-СТАЖ | Все страхователи | |

| 15 марта (четверг) | СЗВ-М за февраль | Все страхователи |

| 28 марта (среда) | Декларация по налогу на прибыль за 2017 год | Компании на ОСНО |

| Декларация по налогу на прибыль за февраль | Компании на ОСНО с ежемесячной отчетностью | |

| Налоговый расчет по налогу на прибыль за февраль | Налоговые агенты, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли | |

| 30 марта (пятница) | Декларация по налогу на имущество организаций за 2017 год | Собственники имущества |

14 дней бесплатно пользуйтесь всеми возможностями Экстерна

Попробовать бесплатно

Состав отчетности во II квартале в принципе аналогичен составу в предыдущем квартале.

| Когда сдавать | Что сдается | Кто сдает |

|---|---|---|

| 2 апреля (понедельник) | Бухгалтерская отчетность за 2017 год (баланс и приложения к нему, отчет о финансовых результатах) | Все компании, которые ведут бухучет |

| Декларация по УСН за минувший год | Организации на УСН | |

| 6-НДФЛ за минувший год | Налоговые агенты | |

| 2-НДФЛ за минувший год | ||

| 13 апреля (пятница) | Подтверждение вида деятельности в ФСС | Все организации |

| 16 апреля (понедельник) | СЗВ-М за март | Все страхователи |

| 20 апреля (пятница) | Декларация по водному налогу за первые три месяца 2018 года | Компании и ИП, перечисленные в ст. 333.8 НК РФ 333.8 НК РФ |

| Декларация по ЕНВД за первые три месяца 2018 года | Компании и ИП | |

| Журнал учета счетов-фактур за I квартал 2018 года в электронном виде | Экспедиторы, посредники и застройщики | |

| Единая упрощенная налоговая декларация за первые три месяца 2018 года | Организации, у которых нет объектов налогообложения и нет оборотов в банке и в кассе | |

| ДСВ-3 за январь — март | Страхователи, уплачивающие дополнительные взносы | |

| Бумажный 4-ФСС за первые три месяца 2018 года | Работодатели, у которых трудится не более 25 человек | |

| 25 апреля (среда) | Декларация по НДС за первые три месяца 2018 года | Плательщики НДС и налоговые агенты (ст. 143 НК РФ) |

| 4-ФСС за I квартал 2018 года в электронной форме | Работодатели, у которых трудится более 25 человек | |

| 28 апреля (суббота) | Декларация по налогу на прибыль за I квартал 2018 года | Компании на ОСНО |

| Декларация по налогу на прибыль за март 2018 года | Компании на ОСНО при ежемесячной отчетности | |

| Налоговый расчет по налогу на прибыль за март или I квартал 2018 года | Налоговые агенты по налогу на прибыль | |

| 3 мая (четверг) | 6-НДФЛ за I квартал 2018 года | Налоговые агенты |

| 3-НДФЛ за прошедший год | ИП | |

| Расчет по страховым взносам за I квартал 2018 года | Все работодатели | |

| Декларация по УСН за минувший год | ИП на УСН | |

| Расчет по налогу на имущество по авансовым платежам за I квартал 2018 года | Организации, которые платят налог | |

| 15 мая (вторник) | СЗВ-М за апрель | Все работодатели |

| 28 мая (понедельник) | Декларация по налогу на прибыль за апрель | Компании на ОСНО при ежемесячной отчетности |

| Налоговый расчет по налогу на прибыль за апрель | Налоговые агенты, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли | |

| 15 июня (пятница) | СЗВ-М за май | Все работодатели |

| 28 июня (четверг) | Декларация по налогу на прибыль за май | Компании на ОСНО при ежемесячной отчетности |

| Налоговый расчет по налогу на прибыль за май | Налоговые агенты, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли |

14 дней бесплатно пользуйтесь всеми возможностями Экстерна

Попробовать бесплатно

Состав отчетности в III квартале близок к составу отчетности в предыдущем квартале.

| Когда сдавать | Что сдается | Кто сдает |

|---|---|---|

| 16 июля (понедельник) | СЗВ-М за июнь | Все работодатели-страхователи |

| 20 июля (пятница) | Бумажный 4-ФСС за полугодие | Работодатели, у которых трудится не более 25 человек |

| ДСВ-3 за апрель — июнь 2017 года | Страхователи, уплачивающие дополнительные взносы | |

| Декларация по водному налогу за II квартал | Компании и ИП, перечисленные в ст. 333.8 НК РФ | |

| Единая упрощенная налоговая декларация за II квартал | Организации, у которых нет объектов налогообложения и нет оборотов в банке и в кассе | |

| Декларация по ЕНВД за II квартал | Плательщики ЕНВД | |

| Электронный журнал учета счетов-фактур за II квартал | Экспедиторы, посредники, застройщики | |

| 25 июля (среда) | Электронный 4-ФСС за шесть месяцев | Работодатели, у которых трудится более 25 человек |

| Декларация по НДС за II квартал | Плательщики НДС и налоговые агенты (ст. 143 НК РФ) 143 НК РФ) | |

| 30 июля (понедельник) | Декларация по налогу на прибыль за полугодие | Компании на ОСНО |

| Декларация по налогу на прибыль за июнь | Компании, которые отчитываются ежемесячно | |

| Налоговый расчет по налогу на прибыль за июнь или II квартал | Налоговые агенты по налогу на прибыль | |

| Расчет по страховым взносам за полугодие | Все работодатели | |

| Расчет по налогу на имущество по авансовым платежам за II квартал | Плательщики налога | |

| 31 июля (вторник) | 6-НДФЛ за полугодие | Налоговые агенты по НДФЛ |

| 15 августа (среда) | СЗВ-М за июль | Все работодатели |

| 28 августа (вторник) | Декларация по налогу на прибыль за июль | Организации, которые отчитываются ежемесячно |

| Налоговый расчет по налогу на прибыль за июль | Налоговые агенты по налогу на прибыль | |

| 17 сентября (понедельник) | СЗВ-М за август | Все работодатели |

| 28 сентября (пятница) | Декларация по налогу на прибыль за август | Организации, которые отчитываются ежемесячно |

| Налоговый расчет по налогу на прибыль за август | Налоговые агенты по налогу на прибыль |

14 дней бесплатно пользуйтесь всеми возможностями Экстерна

Попробовать бесплатно

Состав отчетности в IV квартале близок к составу отчетности в предыдущем квартале. Годовая отчетность будет сдаваться уже в 2019 году.

Годовая отчетность будет сдаваться уже в 2019 году.

| Когда сдавать | Что сдается | Кто сдает |

|---|---|---|

| 15 октября (понедельник) | СЗВ-М за сентябрь | Все работодатели |

| 22 октября (понедельник) | Единая упрощенная налоговая декларация за III квартал | Организации, у которых нет объектов налогообложения и нет оборотов в банке и в кассе |

| Декларация по водному налогу за III квартал | Компании и ИП, перечисленные в ст. 333.8 НК РФ | |

| Декларация по ЕНВД за III квартал | Плательщики ЕНВД | |

| Электронный журнал учета счетов-фактур за III квартал | Экспедиторы посредники и застройщики | |

| ДСВ-3 за июль — сентябрь | Страхователи, уплачивающие дополнительные взносы | |

| Бумажный 4-ФСС за девять месяцев 2018 года | Работодатели-страхователи, у которых трудится не более 25 человек | |

| 25 октября (четверг) | Декларация по НДС за III квартал | Плательщики НДС и налоговые агенты (ст. 143 НК РФ) 143 НК РФ) |

| Электронный 4-ФСС за девять месяцев | Работодатели-страхователи, у которых трудится более 25 человек | |

| 29 октября (понедельник) | Декларация по налогу на прибыль за сентябрь или за девять месяцев | Организации на ОСНО |

| Налоговый расчет по налогу на прибыль за сентябрь или за девять месяцев | Компании на ОСНО в отношении доходов и налогов иностранных компаний | |

| 30 октября (вторник) | Расчет по страховым взносам за девять месяцев | Все работодатели-страхователи |

| Расчет по налогу на имущество по авансовым платежам за III квартал | Плательщики налога | |

| 31 октября (среда) | 6-НДФЛ за девять месяцев | Налоговые агенты |

| 15 ноября (четверг) | СЗВ-М за октябрь | Все работодатели-страхователи |

| 28 ноября (среда) | Декларация по налогу на прибыль за октябрь | Организации, которые отчитываются ежемесячно |

| Налоговый расчет по налогу на прибыль за ноябрь | Налоговые агенты по налогу на прибыль | |

| 17 декабря (понедельник) | СЗВ-М за ноябрь | Все работодатели-страхователи |

| 28 декабря (пятница) | Декларация по налогу на прибыль за ноябрь | Организации, которые отчитываются ежемесячно |

| Налоговый расчет по налогу на прибыль за ноябрь | Налоговые агенты по налогу на прибыль |

В данной таблице мы отметили все сроки сдачи отчетности в 2018 году. Календарь со сроками поможет избежать штрафов за несвоевременную сдачу.

Календарь со сроками поможет избежать штрафов за несвоевременную сдачу.

Налоговые ставки | Налогово-таможенный департамент

На этой странице вы найдёте ставки подоходного налога, социального налога, по платежам обязательной накопительной пенсии и страхованию от безработицы, действующие в 2019–2023 годах и минимальные ставки заработной платы начиная с 1996 года.

Налоговые ставки и размер не облагаемого подоходным налогом дохода

- Ставка подоходного налога при удержании — 20%.

- Сумма не облагаемого подоходным налогом дохода зависит от получаемого дохода (до 654 евро в месяц и до 7848 евро в год). Чтобы применить не облагаемый налогом доход, человек должен подать письменное заявление работодателю или лицу, производящему выплаты.

Подробнее об учёте не облагаемого налогом дохода резидента и не облагаемого налогом дохода нерезидента. - Не облагаемый налогом доход в пенсионном возрасте по старости не зависит от дохода человека (до 704 евро в месяц и 8448 евро в год).

Для учёта не облагаемого налогом дохода человеку не надо подавать заявление в Департамент социального страхования и Пенсионный центр. Департамент социального страхования автоматически рассчитывает не облагаемый налогом доход и переводит неиспользованный остаток не облагаемого налогом дохода в Пенсионный центр. Более подробная информация о расчёте необлагаемого дохода в пенсионном возрасте по старости.

Для учёта не облагаемого налогом дохода человеку не надо подавать заявление в Департамент социального страхования и Пенсионный центр. Департамент социального страхования автоматически рассчитывает не облагаемый налогом доход и переводит неиспользованный остаток не облагаемого налогом дохода в Пенсионный центр. Более подробная информация о расчёте необлагаемого дохода в пенсионном возрасте по старости. - Расходы на поддержание здоровья работника в размере до 100 евро на одного работника в квартал не облагаются налогом. Подробнее о здоровье и спорте.

- Ставка подоходного налога юридического лица, применяемая к распределяемой в виде дивидендов прибыли, составляет 20/80. Ставка подоходного налога юридического лица, применяемая к регулярно распределяемой в виде дивидендов прибыли, составляет 14/86, и дополнительно с выплачиваемых физическому лицу дивидендов удерживается подоходный налог по ставке 7%.

- Ставка социального налога — 33%. Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 654 евро (вместо 584 евро в 2022 году), соответственно, минимальная обязанность по социальному налогу — 215,82 евро в месяц.

- Ставки платежей по страхованию от безработицы: для работника — 1,6%, для работодателя — 0,8% (как в 2022 году).

Обязанность по удержанию платежа по страхованию от безработицы с работника (1,6%) заканчивается в последний день месяца при достижении работником возраста пенсии по старости или при назначении досрочной пенсии по старости или гибкой пенсии по старости. При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости или гибкая пенсия по старости, с выплаченной заработной платы платить платёж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

Подробнее: Удержание платежей по страхованию от безработицы из выплат лицам пенсионного возрастa - Ставка платежа по обязательной накопительной пенсии составляет 2%.

Обязанность удерживать взносы может меняться 3 раза в год: 1 января, 1 мая и 1 сентября. Это не зависит от того, покидает ли человек вторую ступень, приостанавливает взносы во вторую ступень, выходит на пенсию из второй ступени или присоединяется ко второй ступени.

Обязательства по удержанию платежа обязательной накопительной пенсии можно проверить по личному коду на сайте Пенсионного центра — проверка присоединения по простому или массовому запросу:

Обязательства по удержанию платежа обязательной накопительной пенсии можно проверить по личному коду на сайте Пенсионного центра — проверка присоединения по простому или массовому запросу:- заявления, поданные в период 01.04.2022–31.07.2022, приостанавливают обязанность по взносам с 01.01.2023 — эта информация будет добавлена в простой запрос Пенсионного центра 01.12.2022;

- заявления, поданные в период 01.08.2022–30.11.2022, приостанавливают обязанность по взносам 01.05.2023 — эта информация будет добавлена в запрос Пенсионного центра 01.04.2023;

- заявления, поданные в период 01.12.2022–31.03.2023, приостанавливают обязанность по взносам 01.09.2023 — эта информация будет добавлена 01.08.2023.

NB! Поскольку заявитель имеет право отозвать заявление не позднее, чем за месяц до приостановления обязательства по взносам, Пенсионный центр не предоставляет информацию об обязательстве по взносам раньше, чем за 1 месяц до срока приостановления.

Поэтому бухгалтерам рекомендуется проверять обязательства по удержанию взносов в накопительную пенсию в декабре, апреле и августе.

Поэтому бухгалтерам рекомендуется проверять обязательства по удержанию взносов в накопительную пенсию в декабре, апреле и августе. - С 01.01.2023 года начнётся удержание 2% взноса в накопительную пенсию для работников, достигших 18 лет в 2022 году (если они в 2022 году не подали заявление о прекращении взносов).

- При начислении заработной платы и прочих выплат за декабрь 2022 год и при расчёте налогов (платежей), начисляемых/удерживаемых с этих выплат, следует помнить, что расчёт налогов производится по кассовому принципу. Если заработная плата за декабрь 2022 года выплачивается в январе 2023 года, то налоги и платежи следует начислять по ставкам, действующим в 2023 году, и декларировать в декларации TSD за январь (срок представления — 10 февраля 2023 года). Если же заработная плата за декабрь 2022 года выплачивается в декабре 2022 года, то налоги и платежи рассчитываются по ставкам, действующим в 2022 году, и декларируются в декларации TSD за декабрь 2022 (срок представления — 10 января 2023 года).

- Ставка подоходного налога при удержании — 20%.

- Сумма необлагаемого подоходным налогом дохода зависит от получаемого дохода (до 500 евро в месяц и до 6000 евро в год). Для применения необлагаемого подоходным налогом дохода является заявление от получателя выплаты.

Подробнее: об учёте не облагаемого налогом дохода резидента и не облагаемого налогом дохода нерезидента. - Ставка подоходного налога юридического лица, применяемая к распределяемой в виде дивидендов прибыли, составляет 20/80. Ставка подоходного налога юридического лица, применяемая к регулярно распределяемой в виде дивидендов прибыли, составляет 14/86 , и дополнительно с выплачиваемых физическому лицу дивидендов удерживается подоходный налог по ставке 7%.

- Ставка социального налога — 33%. Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 584 евро (как в 2021 году), соответственно, минимальная обязанность по социальному налогу — 192,72 евро в месяц.

- Ставки платежей по страхованию от безработицы: для работника — 1,6%, для работодателя — 0,8% (как в 2021 году, до конца 2025 г.).

Обязанность по удержанию платежа по страхованию от безработицы с работника (1,6%) заканчивается в последний день месяца при достижении работником возраста пенсии по старости или при назначении досрочной пенсии по старости или гибкой пенсии по старости. При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости или гибкая пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

Подробнее: Удержание платежей по страхованию от безработицы из выплат лицам пенсионного возрастa - Ставка платежа по обязательной накопительной пенсии составляет 2%.

Обязанность удерживать взносы может меняться 3 раза в год: 1 января, 1 мая и 1 сентября.

Это не зависит от того, покидает ли человек вторую ступень, приостанавливает взносы во вторую ступень, выходит на пенсию из второй ступени или присоединяется ко второй ступени. Обязательства по удержанию платежа обязательной накопительной пенсии можно проверить по личному коду на сайте Пенсионного центра — проверка присоединения по простому или массовому запросу:

Это не зависит от того, покидает ли человек вторую ступень, приостанавливает взносы во вторую ступень, выходит на пенсию из второй ступени или присоединяется ко второй ступени. Обязательства по удержанию платежа обязательной накопительной пенсии можно проверить по личному коду на сайте Пенсионного центра — проверка присоединения по простому или массовому запросу:- заявления, поданные в период 01.04.2021–31.07.2021, приостанавливают обязанность по взносам с 01.01.2022 — эта информация будет добавлена в простой запрос Пенсионного центра 01.12.2021;

- заявления, поданные в период 01.08.2021–30.11.2021, приостанавливают обязанность по взносам 01.05.2022 — эта информация будет добавлена в простой запрос Пенсионного центра 01.04.2022;

- заявления, поданные в период 01.12.2021–31.03.2022, приостанавливают обязанность по взносам 01.09.2022 — эта информация будет добавлена в простой запрос Пенсионного центра 01.08.2022.

NB! Поскольку заявитель имеет право отозвать заявление не позднее, чем за месяц до приостановления обязательства по взносам, Пенсионный центр не предоставляет информацию об обязательстве по взносам раньше, чем за 1 месяц до срока приостановления. Поэтому бухгалтерам рекомендуется проверять обязательства по удержанию взносов в накопительную пенсию в декабре, апреле и августе.

Поэтому бухгалтерам рекомендуется проверять обязательства по удержанию взносов в накопительную пенсию в декабре, апреле и августе.

- С 01.01.2022 года начнется удержание 2% взноса в накопительную пенсию для работников, достигших 18 лет в 2021 году (если они в 2021 году не подали заявление о прекращении взносов).

- При начислении заработной платы и прочих выплат за декабрь 2021 год и при расчете налогов (платежей), начисляемых/удерживаемых с этих выплат, следует помнить, что расчет налогов производится по кассовому принципу. Если заработная плата за декабрь 2021 года выплачивается в январе 2022 года, то налоги и платежи следует начислять по ставкам, действующим в 2022 году, и декларировать в декларации TSD за январь (срок представления — 10 февраля 2022 года). Если же заработная плата за декабрь 2021 года выплачивается в декабре 2021 года, то налоги и платежи рассчитываются по ставкам, действующим в 2021 году, и декларируются в декларации TSD за декабрь 2021 (срок представления — 10 января 2022 года).

Ставка подоходного налога при удержании — 20%.

Ставка подоходного налога юридического лица, применяемая к распределяемой в виде дивидендов прибыли, составляет 20/80. Ставка подоходного налога юридического лица, применяемая к регулярно распределяемой в виде дивидендов прибыли, составляет 14/86, и дополнительно с выплачиваемых физическому лицу дивидендов удерживается подоходный налог по ставке 7%.

Сумма необлагаемого подоходным налогом дохода зависит от получаемого дохода (до 500 евро в месяц и до 6000 евро в год). Для применения необлагаемого подоходным налогом дохода является заявление от получателя выплаты). Читать подробнее: Учёт не облагаемого налогом дохода

Ставка социального налога — 33%. Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 584 евро (вместо действовавшей в 2020 году 540 евро), соответственно, минимальная обязанность по социальному налогу — 192,72 евро в месяц.

Ставки платежей по страхованию от безработицы: для работника — 1,6%, для работодателя — 0,8%. Обязанность по удержанию платежа по страхованию от безработицы с работника (1,6%) заканчивается в последний день месяца при достижении работником возраста пенсии по старости или при назначении досрочной пенсии по старости или гибкой пенсии по старости. При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости или гибкая пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

Пример

Если личный код начинается цифрами 35701… или 45701…, то обязанность по удержанию платежа по страхованию от безработицы заканчивается 01.02.2021 (возраст пенсии по старости — 64 года вне зависимости от пола).

Ставка платежа по обязательной накопительной пенсии составляет 2%.

Дату начала или окончания обязательства по удержанию накопительной пенсии можно проконтролировать на ссылке проверки присоединения ко 2-ой ступени Пенсионного центра с помощью простого или массового запроса по личному коду человека.

Дату начала или окончания обязательства по удержанию накопительной пенсии можно проконтролировать на ссылке проверки присоединения ко 2-ой ступени Пенсионного центра с помощью простого или массового запроса по личному коду человека.C 01.12.2020 было приостановлено удержание 2% платежа с выплат работникам, которые представили в октябре 2020 года заявление о временном прекращении уплаты взносов. Удержание 2% платежа приостанавливается временно с 01.12.2020 по 31.08.2021.

С 01.01.2021 прекращается удержание 2% платежа у достигших пенсионного возраста работников, которым накопительные пенсионные выплаты начались в 2020 году. Для сотрудников, которые достигли пенсионного возраста и которые продолжают работать и не начинают получать выплаты накопительной пенсии, накопительная пенсия будет по-прежнему рассчитываться на общих основаниях.

C 01.01.2021 начнется удержание 2% платежа у 18-летних работников (если они не представили в октябре 2020 года заявление о временном прекращении взносов).

- С 01.05.2021 прекращается удержание 2% платежа у работников, подавших заявление о выходе на пенсию II ступени в ноябре 2020 года (с 6 ноября 2020 года, когда вступил в силу закон о реформе II ступени).

C 01.09.2021 прекращается удержание 2% платежа в отношении работников, которые представили с января по март 2021 года заявление о выходе из II ступени. В связи с этим следует бухгалтерам перепроверить присоединение на сайте Пенсионного центра в августе 2021 года всех своих работников, чтобы быть уверенными, у кого удерживать начиная с сентября платеж второй ступени, а у кого нет.

C 01.01.2021 начнется удержание 2% платежа у таких работников 1970–1982 года рождения, которые представили с января по ноябрь 2020 года заявление о добровольном присоединении ко II ступени.

Читать подробнее: Изменения во второй ступени накопительной пенсии.

При начислении заработной платы и прочих выплат за декабрь 2020 год и при расчете налогов (платежей), начисляемых/удерживаемых с этих выплат, следует помнить, что расчет налогов производится по кассовому принципу.

Если заработная плата за декабрь 2020 года выплачивается в январе 2020 года, то налоги и платежи следует начислять по ставкам, действующим в 2021 году (в т. ч. минимальная обязанность по социальному налогу с 584 евро, то есть 192,72 евро), и декларировать в декларации TSD за январь (срок представления — 10 февраля 2021 года). Если же заработная плата за декабрь 2020 года выплачивается в декабре 2020 года, то налоги и платежи рассчитываются по ставкам, действующим в 2020 году, и декларируются в декларации TSD за декабрь 2020 (срок представления — 10 января 2021 года).

Если заработная плата за декабрь 2020 года выплачивается в январе 2020 года, то налоги и платежи следует начислять по ставкам, действующим в 2021 году (в т. ч. минимальная обязанность по социальному налогу с 584 евро, то есть 192,72 евро), и декларировать в декларации TSD за январь (срок представления — 10 февраля 2021 года). Если же заработная плата за декабрь 2020 года выплачивается в декабре 2020 года, то налоги и платежи рассчитываются по ставкам, действующим в 2020 году, и декларируются в декларации TSD за декабрь 2020 (срок представления — 10 января 2021 года).Исключением является учёт льготы по социальному налогу в случае работника с пониженной трудоспособностью: если налоговым периодом (отчётным месяцем) Кассы по безработице является декабрь, а налоговый период работодателя (месяц выплаты) — январь, то при выплате в январе зарплаты за декабрь и её декларировании в форме TSD за январь у работодателя есть право уменьшить облагаемую социальным налогом зарплату такого работника на сумму, с которой Касса по безработице декларировала социальный налог в декабре (до 540 евро).

Дополнительная информация: Льгота по социальному налогу для работодателя лица, у которого пониженная трудоспособность (с 1 июля 2016 года).

Ставка подоходного налога при удержании — 20%.

Ставка подоходного налога юридического лица, применяемая к распределяемой в виде дивидендов прибыли, составляет 20/80. Ставка подоходного налога юридического лица, применяемая к регулярно распределяемой в виде дивидендов прибыли, составляет 14/86, и дополнительно с выплачиваемых физическому лицу дивидендов удерживается подоходный налог по ставке 7%.

Сумма необлагаемого подоходным налогом дохода зависит от получаемого дохода (до 500 евро в месяц и до 6000 евро в год). Для применения необлагаемого подоходным налогом дохода является заявление от получателя выплаты). Подробная информация: Учёт не облагаемого налогом дохода

Ставка социального налога — 33%.

Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 540 евро (вместо действовавшей в 2019 году 500 евро), соответственно, минимальная обязанность по социальному налогу — 178,20 евро в месяц.

Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 540 евро (вместо действовавшей в 2019 году 500 евро), соответственно, минимальная обязанность по социальному налогу — 178,20 евро в месяц.Ставки платежей по страхованию от безработицы: для работника — 1,6%, для работодателя — 0,8%. Обязанность по удержанию платежа по страхованию от безработицы с работника (1,6%) заканчивается в последний день месяца при достижении работником возраста пенсии по старости или при назначении досрочной пенсии по старости. При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

Пример

Если личный код начинается цифрами 35603. .. или 45603…, то обязанность по удержанию платежа по страхованию от безработицы заканчивается 01.01.2020 (возраст пенсии по старости — 63 года и 9 месяцев вне зависимости от пола).

.. или 45603…, то обязанность по удержанию платежа по страхованию от безработицы заканчивается 01.01.2020 (возраст пенсии по старости — 63 года и 9 месяцев вне зависимости от пола).Ставка платежа по обязательной накопительной пенсии составляет 2%. Обязанность по удержанию платежа по обязательной накопительной пенсии можно проконтролировать по личному коду или по массовому запросу. По этому же адресу следует проконтролировать последнюю дату при удержании платежа по обязательной накопительной пенсии (обязанность платить платеж по обязательной накопительной пенсии заканчивается 31 декабря 2018 года, на который приходится первый день обратного выкупа паев обязательного пенсионного фонда, принадлежащих обязанному лицу). Это значит, если у работника, достигшего пенсионного возраста выплаты накопительной пенсии начались в 2019 году, тогда с выплат, произведенных до 31 декабря 2019 года, удерживают платеж по обязательной накопительной пенсии (II ступень) и начиная с 1 января 2020 года с произведенных выплат платеж больше не удерживается.

За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку.

За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку.

Дополнительная информация: Изменения во второй ступени накопительной пенсииПри начислении заработной платы и прочих выплат за декабрь 2019 год и при расчете налогов (платежей), начисляемых/удерживаемых с этих выплат, следует помнить, что расчет налогов производится по кассовому принципу. Если заработная плата за декабрь 2019 года выплачивается в январе 2020 года, то налоги и платежи следует начислять по ставкам, действующим в 2020 году (в т. ч. минимальная обязанность по социальному налогу с 540 евро, то есть 178,20 евро), и декларировать в декларации TSD за январь (срок представления — 10 февраля 2020 года). Если же заработная плата за декабрь 2019 года выплачивается в декабре 2019 года, то налоги и платежи рассчитываются по ставкам, действующим в 2019 году, и декларируются в декларации TSD за декабрь 2019 (срок представления — 10 января 2020 года).

Исключением является учёт льготы по социальному налогу в случае работника с пониженной трудоспособностью: если налоговым периодом (отчётным месяцем) Кассы по безработице является декабрь, а налоговый период работодателя (месяц выплаты) — январь, то при выплате в январе зарплаты за декабрь и её декларировании в форме TSD за январь у работодателя есть право уменьшить облагаемую социальным налогом зарплату такого работника на сумму, с которой Касса по безработице декларировала социальный налог в декабре (до 500 евро).

Читать подробнее: Льгота по социальному налогу для работодателя лица, у которого пониженная трудоспособность (с 1 июля 2016 года).

- Ставка подоходного налога при удержании — 20%.

Ставка подоходного налога юридического лица, применяемая к распределяемой в виде дивидендов прибыли, составляет 20/80. Ставка подоходного налога юридического лица, применяемая к регулярно распределяемой в виде дивидендов прибыли, составляет 14/86, и дополнительно с выплачиваемых физическому лицу дивидендов удерживается подоходный налог по ставке 7%.

Сумма необлагаемого подоходным налогом дохода зависит от получаемого дохода (до 500 евро в месяц и до 6000 евро в год). Для применения необлагаемого подоходным налогом дохода является заявление от получателя выплаты). Подробная информация: Необлагаемый налогом доход начиная с 1 января 2018

Ставка социального налога — 33%. Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 500 евро (вместо действовавшей в 2018 году 470 евро), соответственно, минимальная обязанность по социальному налогу — 165 евро в месяц.

Ставки платежей по страхованию от безработицы: для работника — 1,6%, для работодателя — 0,8%. Обязанность по удержанию платежа по страхованию от безработицы с работника (1,6%) заканчивается в последний день месяца при достижении работником возраста пенсии по старости или при назначении досрочной пенсии по старости.

При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

Пример

В связи с повышением пенсионного возраста (в 2017 году), если личный код начинается цифрами 35506… или 45506…, обязанность по удержанию платежа по страхованию от безработицы заканчивается 01.01.2019 (возраст пенсии по старости — 63 года и 6 месяцев вне зависимости от пола).Ставка платежа по обязательной накопительной пенсии составляет 2%. Обязанность по удержанию платежа по обязательной накопительной пенсии можно проконтролировать по личному коду или по массовому запросу. По этому же адресу следует проконтролировать последнюю дату при удержании платежа по обязательной накопительной пенсии (обязанность платить платеж по обязательной накопительной пенсии заканчивается 31 декабря 2018 года, на который приходится первый день обратного выкупа паев обязательного пенсионного фонда, принадлежащих обязанному лицу).

Это значит, если у работника, достигшего пенсионного возраста выплаты накопительной пенсии начались в середине 2018 года, тогда с выплат, произведенных до 31 декабря 2018 года, удерживают платеж по обязательной накопительной пенсии (II ступень) и начиная с 1 января 2019 года с произведенных выплат платеж больше не удерживается. За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку.

Это значит, если у работника, достигшего пенсионного возраста выплаты накопительной пенсии начались в середине 2018 года, тогда с выплат, произведенных до 31 декабря 2018 года, удерживают платеж по обязательной накопительной пенсии (II ступень) и начиная с 1 января 2019 года с произведенных выплат платеж больше не удерживается. За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку.При начислении заработной платы и прочих выплат за декабрь 2018 год и при расчете налогов (платежей), начисляемых/удерживаемых с этих выплат, следует помнить, что расчет налогов производится по кассовому принципу. Если заработная плата за декабрь 2018 года выплачивается в январе 2019 года, то налоги и платежи следует начислять по ставкам, действующим в 2019 году (в т. ч. минимальная обязанность по социальному налогу с 500 евро, то есть 165 евро), и декларировать в декларации TSD за январь (срок представления — 11 февраля 2019 года).

Если же заработная плата за декабрь 2018 года выплачивается в декабре 2018 года, то налоги и платежи рассчитываются по ставкам, действующим в 2018 году, и декларируются в декларации TSD за декабрь 2018 (срок представления — 10 января 2019 года).

Если же заработная плата за декабрь 2018 года выплачивается в декабре 2018 года, то налоги и платежи рассчитываются по ставкам, действующим в 2018 году, и декларируются в декларации TSD за декабрь 2018 (срок представления — 10 января 2019 года).Исключением является учёт льготы по социальному налогу в случае работника с пониженной трудоспособностью: если налоговым периодом (отчётным месяцем) Кассы по безработице является декабрь, а налоговый период работодателя (месяц выплаты) — январь, то при выплате в январе зарплаты за декабрь и её декларировании в форме TSD за январь у работодателя есть право уменьшить облагаемую социальным налогом зарплату такого работника на сумму, с которой Касса по безработице декларировала социальный налог в декабре (до 470 евро).

Дополнительная информация: „Льгота по социальному налогу для работодателя лица, у которого пониженная трудоспособность (с 1 июля 2016 года)».

Минимальные ставки заработных плат

Минимальная ставка заработной платы с 1 января 2023 года составляет 4,30 евро в час.

Минимальная ставка заработной платы при полном рабочем дне составляет 725 евро в месяц.

Минимальная ставка заработной платы при полном рабочем дне составляет 725 евро в месяц.| Начиная с | Минимальная ставка заработной платы в час | Минимальная ставка заработной платы в месяц | Основание |

|---|---|---|---|

| 01.01.2023 | 4,30 евро | 725 евро | Постановление Правительства Республики от 09.12.2022 г. № 124 |

| 01.01.2022 | 3,86 евро | 654 евро | Постановление Правительства Республики от 09.12.2021 г. № 116 |

| 01.01.2021 | 3,48 евро | 584 евро | Постановление Правительства Республики от 19.12.2019 г. № 115 |

| 01.01.2020 | 3,48 евро | 584 евро | Постановление Правительства Республики от 19. 12.2019 г. № 115 12.2019 г. № 115 |

| 01.01.2019 | 3,21 евро | 540 евро | Постановление Правительства Республики от 13.12.2018 г. № 117 |

| 01.01.2018 | 2,97 евро | 500 евро | Постановление Правительства Республики от 21.12.2017 г. № 189 |

| 01.01.2017 | 2,78 евро | 470 евро | Постановление Правительства Республики от 18.12.2015 г. № 139 |

| 01.01.2016 | 2,54 евро | 430 евро | Постановление Правительства Республики от 18.12.2015 г. № 139 |

| 01.01.2015 | 2,34 евро | 390 евро | Постановление Правительства Республики от 28.11.2013 г. № 166 |

| 01.01.2014 | 2,13 евро | 355 евро | Постановление Правительства Республики от 28.11.2013 г. № 166 |

| 01.01.2013 | 1,90 евро | 320 евро | Постановление Правительства Республики от 10. 01.2013 г. № 6 01.2013 г. № 6 |

| 01.01.2012 | 1,80 евро | 290 евро | Постановление Правительства Республики от 22.12.2011 г. № 169 |

| 01.01.2011 | 1,73 евро | 278,02 евро | Постановление Правительства Республики от 23.08.2010 г. № 118 (ст. 81) |

| 01.01.2008 | 27 крон | 4350 крон | Постановление Правительства Республики от 11.06.2009 г. № 90 Постановление Правительства Республики от 20.12.2007 г. № 254 |

| 01.01.2007 | 21 крон и 50 сентов | 3600 крон | Постановление Правительства Республики от 21.12.2006 г. № 273 |

| 01.01.2006 | 17 крон и 80 сентов | 3000 крон | Постановление Правительства Республики от 22.12.2005 г. № 328 |

| 01.01.2005 | 15 крон 90 сентов | 2690 крон | Постановление Правительства Республики от 23.12.2004 г. № 374 № 374 |

| 01.01.2004 | 14 крон и 60 сентов | 2480 крон | Постановление Правительства Республики от 18.12.2003 г. № 323 |

| 01.01.2003 | 12 крон и 90 сентов | 2160 крон | Постановление Правительства Республики от 03.12.2002 г. № 366 |

| 01.01.2002 | 10 крон 95 сентов | 1850 крон | Постановление Правительства Республики от 18.12.2001 г. № 396 |

| 01.01.2001 | 9 крон 40 сентов | 1600 крон | Постановление Правительства Республики от 19.12.2000 г. № 428 |

| 01.01.2000 | 8 крон 25 сентов | 1400 крон | Постановление Правительства Республики от 23.11.1999 г. № 360 |

| 01.01.1999 | 7 крон 35 сентов | 1250 крон | Постановление Правительства Республики от 08.12.1998 г. № 270 |

| 01.01.1998 | 6 крон 50 сентов | 1100 крон | Постановление Правительства Республики от 18. 12.1997 г. № 245 12.1997 г. № 245 |

| 01.02.1997 | 5 крон | 845 крон | Постановление Правительства Республики от 06.03.1997 г. № 52 |

| 01.01.1996 | 4 крон | 680 крон | Постановление Правительства Республики от 16.01.1996 г. № 14 |

частный клиент

Последнее обновление 12.12.2022

Вы должны включить JavaScript чтобы использовать эту форму.

Вам помогла информация на этой странице?

Если желаете получить ответ, то укажите адрес э-почты

Article

Ставки налога для физических лиц

На этой странице вы увидите Таблица налогов для физических лиц , а также Налоговые льготы и Налоговые пороги – прокрутите вниз.

2024 налоговый год (1 марта 2023 г. – 29 февраля 2024 г.)22 февраля 2023 г. – См. изменения по сравнению с прошлым годом:

| 1 – 237 100 | 18% от налогооблагаемого дохода |

| 237 101 – 370 500 | 42 678 + 26% от налогооблагаемого дохода свыше 237 100 |

| 370 501 – 512 800 | 77 362 + 31% от налогооблагаемого дохода свыше 370 500 |

| 512 801 – 673 000 900 21 | 121 475 + 36% от налогооблагаемого дохода свыше 512 800 |

| 673 001 – 857 900 | 179 147 + 39% от налогооблагаемого дохода свыше 673 000 |

| 857 901 – 1 817 000 | 251 258 + 41% от налогооблагаемого дохода свыше 8 57 900 |

— 28 февраля 2023 г.)

— 28 февраля 2023 г.) 23 февраля 2022 г. – См. изменения по сравнению с предыдущим годом:

| 1 – 226 000 | 18% от налогооблагаемой прибыли | 226 001 – 353 100 | 40 680 + 26 % налогооблагаемого дохода свыше 226 000 |

| 353 101 – 488 700 | 73 726 + 31% налогооблагаемого дохода свыше 353 100 | 488 701– 641 400 | 115 762 + 36% налогооблагаемый доход свыше 488 700 |

| 641 401 – 817 600 | 170 734 + 39% от налогооблагаемого дохода свыше 641 400 |

| 8 17 601 – 1 731 600 | 239 452 + 41% от налогооблагаемого дохода свыше 817 600 |

См. изменения по сравнению с предыдущим годом:

| 1 – 216 200 | 18% от налогооблагаемого дохода |

| 216 201 – 337 800 | 38 916 + 26% от налогооблагаемого дохода свыше 216 200 |

| 337 801 – 467 500 9 0004 | 70 532 + 31% от налогооблагаемого дохода свыше 337 800 |

| 467 501 – 613 600 | 110 739 + 36% от налогооблагаемого дохода свыше 467 500 |

| 613 601 – 782 200 | 9 0020 163 335 + 39 % от налогооблагаемого дохода свыше 613 600|

| 782 201 – 1 656 600 | 229 089 + 41% от налогооблагаемого дохода свыше 782 200 |

2021 налоговый год (1 марта 2020 г.

– 28 февраля 2021 г.)

– 28 февраля 2021 г.) См. изменения по сравнению с прошлым годом:

| 1 – 205 900 | 18% от налогооблагаемого дохода |

| 205 901 – 321 600 | 37 062 + 26% налога Стабильный доход свыше 205 900 |

| 321 601 – 445 100 | 67 144 + 31% налогооблагаемого дохода старше 321 600 |

| 445 101 – 584 200 | 105 429 + 36% налогооблагаемого дохода старше 44 лет 5 100 |

| 584 201 – 744 800 | 155 505 + 39% от налогооблагаемого дохода свыше 584 200 |

| 744 801 – 1 577 300 | 218 139 + 41% от налогооблагаемого дохода свыше 744 800 90 021 |

Без изменений по сравнению с предыдущим годом:

| 1– 195 850 | 18% от налогооблагаемой прибыли |

| 195 851 – 305 850 | 35 253 + 26% от налогооблагаемого дохода выше 195 850 |

| 305 851 – 423 300 | 63 853 + 31% от налогооблагаемого дохода свыше 305 850 |

| 423 301 – 555 600 | 100 263 + 36% от налогооблагаемого дохода свыше 423 300 |

| 555 601 – 708 310 | 147 891 + 39% от налогооблагаемого дохода свыше 555 600 |

| 7 08 311 – 1 500 000 | 207 448 + 41% от налогооблагаемого дохода свыше 708 310 |

| 1 – 195 850 | 18% от налогооблагаемого дохода |

| 195 851 – 305 850 | 35 253 + 26% от налогооблагаемого дохода свыше 195 850 |

| 305 851 – 423 300 | 63 853 + 31% от налогооблагаемого дохода свыше 305 850 9 0021 |

| 423 301 – 555 600 | 100 263 + 36% от налогооблагаемого дохода свыше 423 300 |

| 555 601 – 708 310 | 147 891 + 39% от налогооблагаемого дохода свыше 555 600 | 90 024

| 708 311 – 1 500 000 | 207 448 + 41% от налогооблагаемого дохода свыше 708 310 |

2018 налоговый год (1 марта 2017 г.

– 28 февраля 2018 г.)

– 28 февраля 2018 г.) | 9000 3 1 – 189 880 | 18% от налогооблагаемого дохода |

| 189 881 – 296 540 | 34 178 + 26% от налогооблагаемого дохода свыше 189 880 |

| 296 541 – 410 460 | 61 910 + 31% налога доход выше 296 540 |

| 410 461 – 555 600 | 97 225 + 36% налогооблагаемого дохода старше 410 460 |

| 555 601 – 708 310 | 149 475 + 39% налогооблагаемого дохода старше 55 лет 5 600 |

| 708 311 – 1 500 000 | 209 032 + 41% от налогооблагаемого дохода свыше 708 310 |

| 1 – 188 000 | 18% от налогооблагаемого дохода |

| 188 001 – 293 600 | 33 840 + 26% от налогооблагаемого дохода свыше 188 000 |

| 293 601 – 406 4 00 | 61 296 + 31% от налогооблагаемого дохода свыше 293 600 |

| 406 401 – 550 100 | 96 264 + 36% от налогооблагаемого дохода свыше 406 400 |

| 550 101 – 701 300 90 021 | 147 996 + 39% от налогооблагаемого дохода свыше 550 100 |

| 701 301 и выше | 206 964 + 41% от налогооблагаемого дохода свыше 701 300 |

– 28 февраля 2015 г.)

– 28 февраля 2015 г.) | 1 – 174 550 | 18% от каждого R1 |

| 174 551 – 272 700 | 31 419 + 25% от суммы выше 174 550 |

| 272 701 – 377 450 | 55 957 +30% от вышеуказанной суммы 272 700 |

| 377 451 – 528 000 | 87 382 + 35% от суммы выше 377 450 |

| 140 074 +38% от сумма свыше 528 000 | |

| 673 101 и более | 195 212 + 40% от суммы выше 673 100 |

Налоговые льготы

22 Февраль 2023 г. См. изменения по сравнению с прошлым годом:

| 2024 | 2023 | 2022 | 2021 | 2020 90 004 | 2019 | 2018 | 2017 | 2016 | 2015 | |

| Основная | R17 235 | R16 425 | R15 714 | R14 9 58 | R14 220 | R14 067 | R13 635 | R13 500 | R13 257 | R12 726 |

| Вторичное (65 лет и старше) | R9 444 | R9 000 | R8 613 | R8 199 | R7 794 | R7 713 | R7 479 | R7 407 | R7 407 | R7 110 |

| Третичный (75 и старше) | R3 145 | R2 997 | R2 871 | R2 736 | R2 601 | R2 574 | R2 493 | R2 466 | R2 466 | R2 367 |

Налоговые пороги

9 0002 22 февраля 2023 г. См. изменения по сравнению с прошлым годом:

См. изменения по сравнению с прошлым годом:| 2024 | 2023 | 2022 | 2021 | 2020 9002 1 | 2019 | 2018 | 2017 | 2016 | 2015 | |

| До 65 лет | R95 750 | R91 250 9002 1 | R87 300 | R83 100 | R79 000 | R78 150 | R75 750 | R75 000 | R73 650 | R70 700 |

| 65 старше | R148 217 | R14 1 250 | R135 150 | R128 650 | R 122 300 | R121 000 | R117 300 | R116 150 | R114 800 | R110 200 |

| 75 и старше | R165 689 | R157 900 | R151 100 | R143 850 | R136 750 | R135 300 | R131 150 | R129 850 | R128 500 | R123 350 |

Таблицы налога на недвижимость | Департамент доходов штата Вашингтон

- Дом

- Налоги и ставки

- Другие налоги

- Таблицы налога на недвижимость

Пороги подачи и суммы исключения

Таблица W – Расчет налога на имущество штата Вашингтон (для дат смерти 1 января 2014 г. и позже)

и позже)

Процентные ставки

Пороги подачи и суммы исключения

| Порог заполнения | Применимая сумма исключения | |

|---|---|---|

| 2023 | То же, что и сумма исключения | 2 193 000 |

| 2022 | То же, что и сумма исключения | 2 193 000 |

| 2021 | То же, что и сумма исключения | 2 193 000 |

| 2020 | То же, что и сумма исключения | 2 193 000 |

| 2019 | То же, что и сумма исключения | 2 193 000 |

| 2018 | То же, что и сумма исключения | 2 193 000 |

| 2017 | То же, что и сумма исключения | 2 129 000 |

С 23. 10.16 по 31.12.16 10.16 по 31.12.16 | То же, что и сумма исключения | 2 079 000 |

| с 01.01.16 по 22.10.16 | 2 000 000 | 2 079 000 |

| 2015 | 2 000 000 | 2 054 000 |

| 2014 | 2 000 000 | 2 012 000 |

| с 2006 по 2013 год | 2 000 000 | 2 000 000 |

Примечание: Для деклараций, поданных 23 июля 2017 г. или позднее, подача декларации по налогу на имущество не требуется, за исключением случаев, когда общее имущество равно или превышает применимую сумму исключения.

Таблица W – Расчет налога на наследство штата Вашингтон

Для дат смерти 1 января 2014 г. и после

Примечание: Налогооблагаемое имущество штата Вашингтон представляет собой сумму после всех допустимых вычетов, включая применимую сумму исключения.

* Налогооблагаемая сумма | Ставка | Задолженность по налогам |

|---|---|---|

| от 0 до 1 000 000 долларов | 10,0% | $10% от налогооблагаемой суммы |

| от 1 000 000 до 2 000 000 долларов | 14,0% | 100 000 долларов плюс 14% от суммы свыше 1 000 000 долларов |

| от 2 000 000 до 3 000 000 долларов | 15,0% | 240 000 долларов плюс 15% от суммы свыше 2 000 000 долларов |

| от 3 000 000 до 4 000 000 долларов | 16,0% | 390 000 долларов плюс 16% от суммы свыше 3 000 000 долларов |

| от 4 000 000 до 6 000 000 долларов | 18,0% | 550 000 долларов плюс 18% от суммы свыше 4 000 000 долларов |

| от 6 000 000 до 7 000 000 долларов | 19,0% | 910 000 долларов плюс 19% от суммы свыше 6 000 000 долларов |

| от 7 000 000 до 9 000 000 долларов | 19. |

Для учёта не облагаемого налогом дохода человеку не надо подавать заявление в Департамент социального страхования и Пенсионный центр. Департамент социального страхования автоматически рассчитывает не облагаемый налогом доход и переводит неиспользованный остаток не облагаемого налогом дохода в Пенсионный центр. Более подробная информация о расчёте необлагаемого дохода в пенсионном возрасте по старости.

Для учёта не облагаемого налогом дохода человеку не надо подавать заявление в Департамент социального страхования и Пенсионный центр. Департамент социального страхования автоматически рассчитывает не облагаемый налогом доход и переводит неиспользованный остаток не облагаемого налогом дохода в Пенсионный центр. Более подробная информация о расчёте необлагаемого дохода в пенсионном возрасте по старости.

Обязательства по удержанию платежа обязательной накопительной пенсии можно проверить по личному коду на сайте Пенсионного центра — проверка присоединения по простому или массовому запросу:

Обязательства по удержанию платежа обязательной накопительной пенсии можно проверить по личному коду на сайте Пенсионного центра — проверка присоединения по простому или массовому запросу:.jpg) Поэтому бухгалтерам рекомендуется проверять обязательства по удержанию взносов в накопительную пенсию в декабре, апреле и августе.

Поэтому бухгалтерам рекомендуется проверять обязательства по удержанию взносов в накопительную пенсию в декабре, апреле и августе.

Это не зависит от того, покидает ли человек вторую ступень, приостанавливает взносы во вторую ступень, выходит на пенсию из второй ступени или присоединяется ко второй ступени. Обязательства по удержанию платежа обязательной накопительной пенсии можно проверить по личному коду на сайте Пенсионного центра — проверка присоединения по простому или массовому запросу:

Это не зависит от того, покидает ли человек вторую ступень, приостанавливает взносы во вторую ступень, выходит на пенсию из второй ступени или присоединяется ко второй ступени. Обязательства по удержанию платежа обязательной накопительной пенсии можно проверить по личному коду на сайте Пенсионного центра — проверка присоединения по простому или массовому запросу:

Дату начала или окончания обязательства по удержанию накопительной пенсии можно проконтролировать на ссылке проверки присоединения ко 2-ой ступени Пенсионного центра с помощью простого или массового запроса по личному коду человека.

Дату начала или окончания обязательства по удержанию накопительной пенсии можно проконтролировать на ссылке проверки присоединения ко 2-ой ступени Пенсионного центра с помощью простого или массового запроса по личному коду человека.

Если заработная плата за декабрь 2020 года выплачивается в январе 2020 года, то налоги и платежи следует начислять по ставкам, действующим в 2021 году (в т. ч. минимальная обязанность по социальному налогу с 584 евро, то есть 192,72 евро), и декларировать в декларации TSD за январь (срок представления — 10 февраля 2021 года). Если же заработная плата за декабрь 2020 года выплачивается в декабре 2020 года, то налоги и платежи рассчитываются по ставкам, действующим в 2020 году, и декларируются в декларации TSD за декабрь 2020 (срок представления — 10 января 2021 года).

Если заработная плата за декабрь 2020 года выплачивается в январе 2020 года, то налоги и платежи следует начислять по ставкам, действующим в 2021 году (в т. ч. минимальная обязанность по социальному налогу с 584 евро, то есть 192,72 евро), и декларировать в декларации TSD за январь (срок представления — 10 февраля 2021 года). Если же заработная плата за декабрь 2020 года выплачивается в декабре 2020 года, то налоги и платежи рассчитываются по ставкам, действующим в 2020 году, и декларируются в декларации TSD за декабрь 2020 (срок представления — 10 января 2021 года).

Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 540 евро (вместо действовавшей в 2019 году 500 евро), соответственно, минимальная обязанность по социальному налогу — 178,20 евро в месяц.

Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 540 евро (вместо действовавшей в 2019 году 500 евро), соответственно, минимальная обязанность по социальному налогу — 178,20 евро в месяц. .. или 45603…, то обязанность по удержанию платежа по страхованию от безработицы заканчивается 01.01.2020 (возраст пенсии по старости — 63 года и 9 месяцев вне зависимости от пола).

.. или 45603…, то обязанность по удержанию платежа по страхованию от безработицы заканчивается 01.01.2020 (возраст пенсии по старости — 63 года и 9 месяцев вне зависимости от пола). За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку.

За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку.

При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%. Это значит, если у работника, достигшего пенсионного возраста выплаты накопительной пенсии начались в середине 2018 года, тогда с выплат, произведенных до 31 декабря 2018 года, удерживают платеж по обязательной накопительной пенсии (II ступень) и начиная с 1 января 2019 года с произведенных выплат платеж больше не удерживается. За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку.

Это значит, если у работника, достигшего пенсионного возраста выплаты накопительной пенсии начались в середине 2018 года, тогда с выплат, произведенных до 31 декабря 2018 года, удерживают платеж по обязательной накопительной пенсии (II ступень) и начиная с 1 января 2019 года с произведенных выплат платеж больше не удерживается. За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку. Если же заработная плата за декабрь 2018 года выплачивается в декабре 2018 года, то налоги и платежи рассчитываются по ставкам, действующим в 2018 году, и декларируются в декларации TSD за декабрь 2018 (срок представления — 10 января 2019 года).

Если же заработная плата за декабрь 2018 года выплачивается в декабре 2018 года, то налоги и платежи рассчитываются по ставкам, действующим в 2018 году, и декларируются в декларации TSD за декабрь 2018 (срок представления — 10 января 2019 года).