Налоговые ставки НДФЛ в 2022-2023 годах

Ставки НДФЛ имеют разные значения в зависимости от ситуации, которая определяет возникновение объекта налогообложения. Рассмотрим возможные варианты ставок НДФЛ в рубрике «Налоговая ставка».

Подробнее

- Все материалы

- Новости

- Статьи

Налоговые ставки НДФЛ в 2022-2023 годах

04 апр 2023

Сервис ФНС для подтверждения статуса налогового резидента РФ

Налоговые ставки НДФЛ в 2022-2023 годах

03 апр 2023

Ставки НДФЛ: таблица на 2023 год

Налоговые ставки НДФЛ в 2022-2023 годах

24 фев 2023

Налоговый резидент РФ — это…

Налоговый резидент — это человек, находящийся под налоговой юрисдикцией определенного государства. От того, является физлицо резидентом РФ или нет, зависит налогообложение его доходов. Причем важно это не только для самого налогоплательщика, но и для налогового агента, поскольку за правильность расчета НДФЛ отвечает именно он. Как определить, подпадает ли сотрудник под статус резидента РФ, а также каковы нюансы отечественного законодательства в области налогового резидентства, читайте в нашей статье.

От того, является физлицо резидентом РФ или нет, зависит налогообложение его доходов. Причем важно это не только для самого налогоплательщика, но и для налогового агента, поскольку за правильность расчета НДФЛ отвечает именно он. Как определить, подпадает ли сотрудник под статус резидента РФ, а также каковы нюансы отечественного законодательства в области налогового резидентства, читайте в нашей статье.

20 фев 2023

Нерезидент стал резидентом или наоборот: перерасчет НДФЛ (примеры)

Ставка налога на прибыль в 2022-2023 годах

07 фев 2023

Промежуточные дивиденды: какой сейчас подход к налогам

Налоговые ставки НДФЛ в 2022-2023 годах

04 фев 2023

Сколько процентов составляет НДФЛ в 2022 — 2023 годах

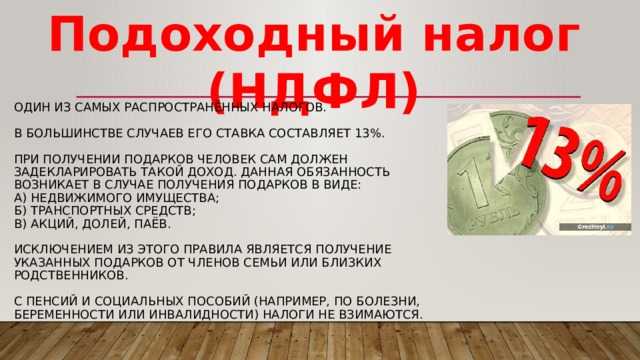

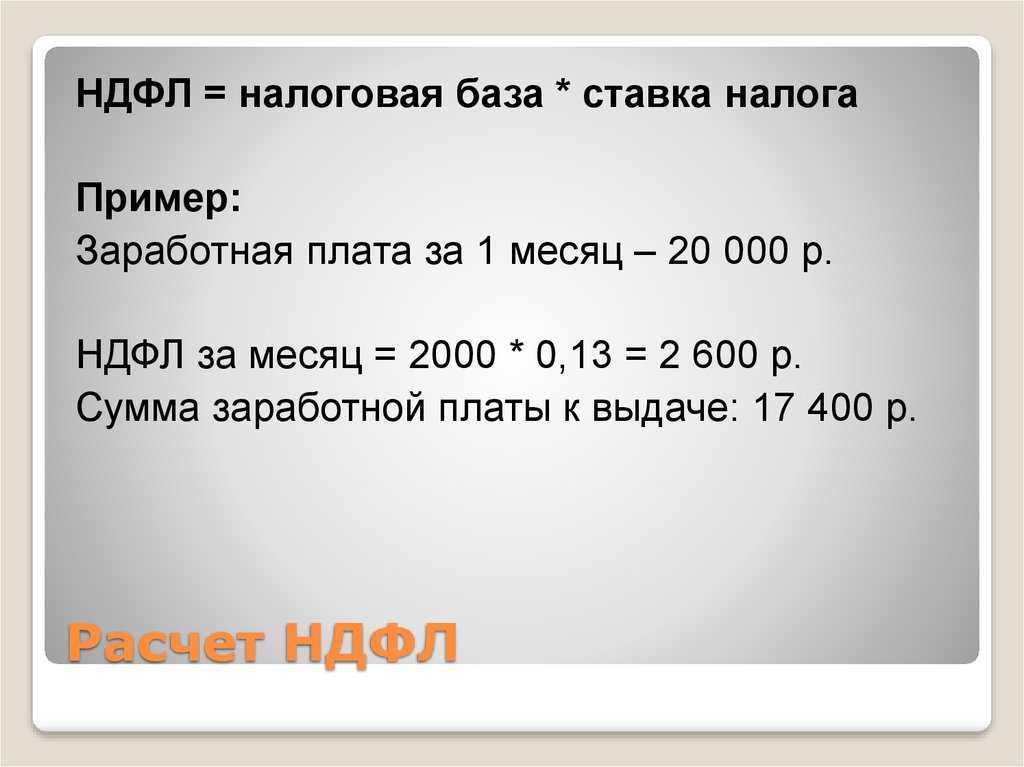

НДФЛ сколько процентов составляет с сумм полученных доходов? Как необходимо уплачивать этот налог и от чего зависит его размер? Эти и другие вопросы, связанные с налогом с заработной платы и других доходов физического лица, рассматриваются в данной статье.

Налоговые ставки НДФЛ в 2022-2023 годах

30 янв 2023

НДФЛ с нерезидентов РФ в 2023 году

НДФЛ нерезиденты в 2023 году должны платить по ставке, утвержденной п. 3 ст. 224 НК РФ. Однако для некоторых случаев и отдельных налогоплательщиков есть исключения из правил. Рассмотрим их в статье

Налоговые ставки НДФЛ в 2022-2023 годах

06 янв 2023

НДФЛ с выигрыша в некоторых случаях уплачивает сам счастливчик, а в некоторых — налоговый агент — организатор лотереи. Рассмотрим все эти случаи, выясним общий порядок перечисления налога в госказну, а также ответим на самый интересный вопрос: какова ставка НДФЛ с выигрыша в лотерею.

Налоговые ставки НДФЛ в 2022-2023 годах

30 дек 2022

НДФЛ 15%: как считать, если доходы выплачивают несколько налоговых агентов

Справка 2-НДФЛ в 2022-2023 годах (бланк и образец)

29 дек 2022

НДФЛ за граждан ЕАЭС: срочно проверьте статус и ставку!

1 2 3

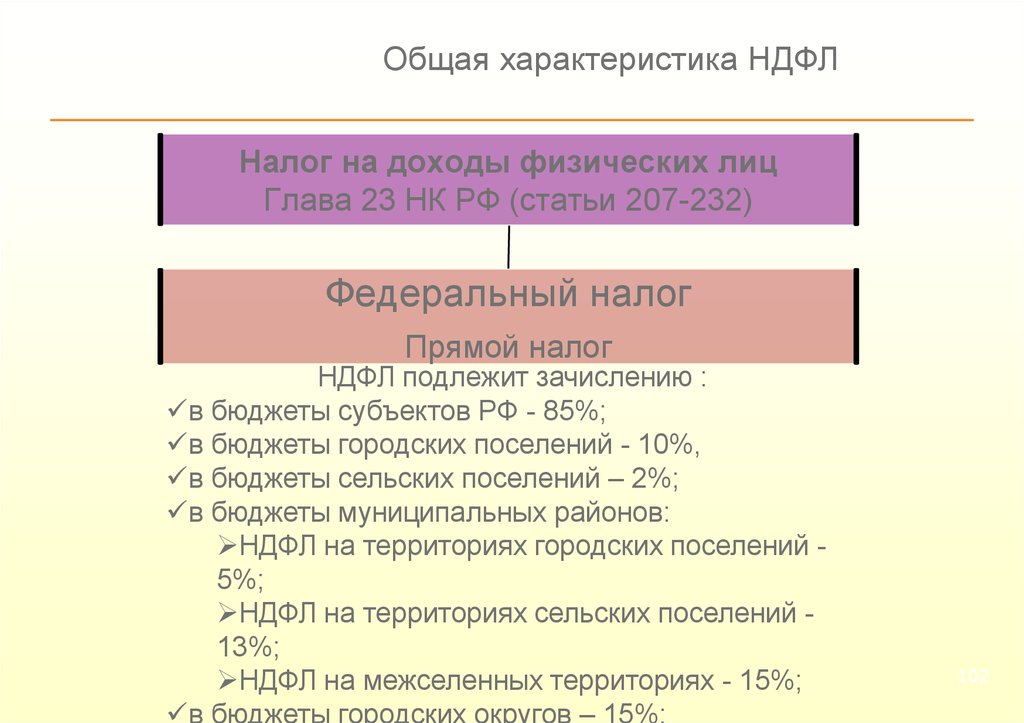

Изменения в ставках НДФЛ за последние годы

Виды ставок НДФЛ в 2022-2023 годах

Налоговые ставки НДФЛ при переходе нерезидентов в резиденты

Изменения в ставках НДФЛ за последние годы

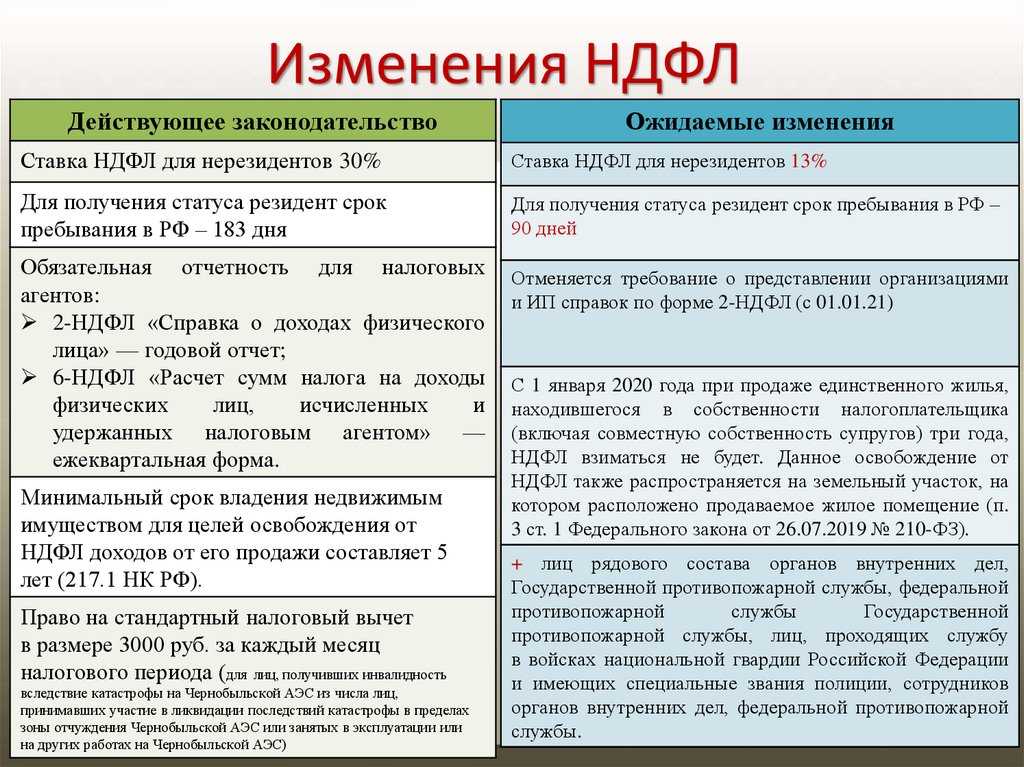

Последний раз налоговые ставки изменялись в 2015 году:

- Увеличились ставки НДФЛ по дивидендам.

Подробнее об этом — в нашем материале «Ст. 224 НК РФ (2017): вопросы и ответы».

Подробнее об этом — в нашем материале «Ст. 224 НК РФ (2017): вопросы и ответы». - Уменьшились ставки по доходам некоторых иностранных граждан. Об их применении читайте в нашей статье.

О планах законодателей по изменению ставок НДФЛ в 2018 году узнайте из сообщения «Депутаты обещали подумать о прогрессивной ставке НДФЛ».

Виды ставок НДФЛ в 2022-2023 годах

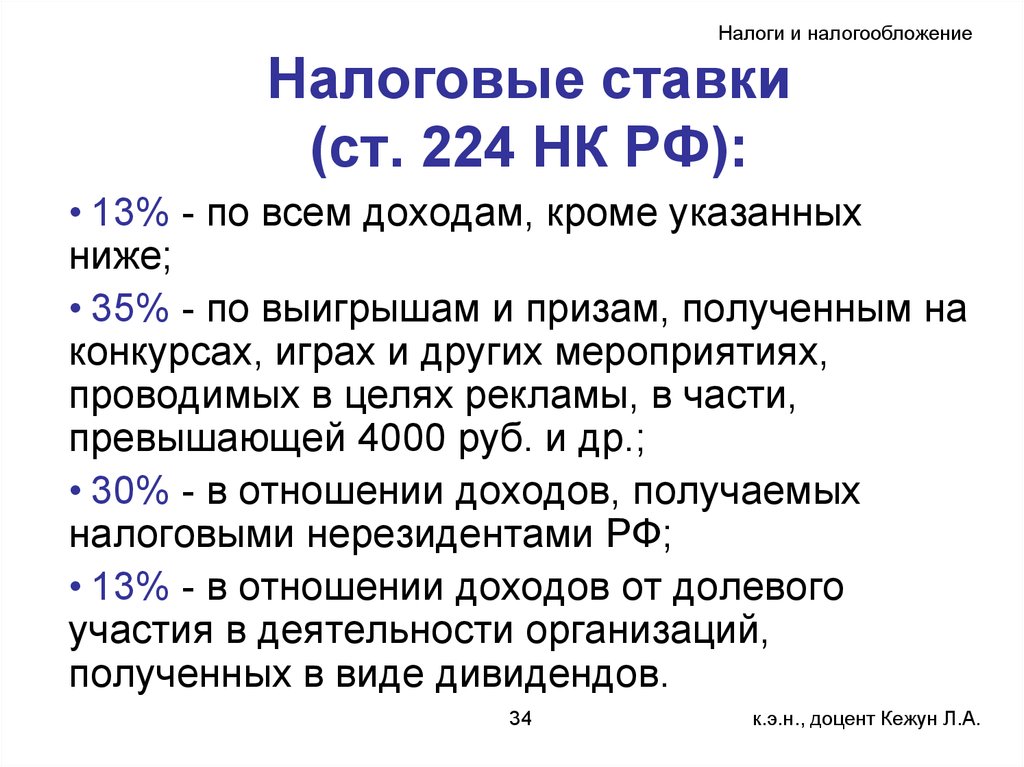

В соответствии со ст. 224 НК РФ ставки НДФЛ могут быть следующими:

- 13% — по выплатам резидентам по трудовым контрактам, а также:

- Нерезидентам высокой квалификации. Читайте об этом материал «По ставке 13% облагаются только трудовые доходы высококвалифицированных иностранных специалистов».

- Переселенцам. Подробнее о них читайте в статье «Ставка НДФЛ с доходов беженцев — 13%».

- Сотрудникам из ЕАЭС.

- 30% — по выплатам нерезидентам. Пример таких выплат вы найдете в материале «Длительная зарубежная командировка может быть невыгодна работнику с точки зрения НДФЛ».

в частности:

- По прочим доходам специалиста с высокой квалификацией. Читайте статью «По какой ставке НДФЛ облагаются доходы высококвалифицированного иностранного сотрудника?».

- По доходам бывшего переселенца. Об этом наш материал «Какую ставку НДФЛ применять при утрате работником статуса беженца?».

О прочих ставках вы сможете узнать из нашей публикации.

Подробнее остановимся на вопросе разграничения ставок НДФЛ для иностранцев.

Налоговые ставки НДФЛ при переходе нерезидентов в резиденты

Понятие «налоговый резидент» определено в п. 2 ст. 207 НК РФ. Для указанных лиц удержание НДФЛ осуществляется по более низким ставкам. Резидентом становятся при выполнении условий, которые перечислены в статье «Налоговый резидент РФ — это …».

2 ст. 207 НК РФ. Для указанных лиц удержание НДФЛ осуществляется по более низким ставкам. Резидентом становятся при выполнении условий, которые перечислены в статье «Налоговый резидент РФ — это …».

Среди отмеченных в этом материале требований к налоговому резиденту важным фактором является подтверждение указанного статуса. О том, как это можно сделать, читайте в публикации «Чем подтвердить налоговое резидентство работника-иностранца, если в его паспорте нет отметок о въезде и выезде из страны».

О современном способе подтверждения статуса налогового резидента РФ узнайте здесь.

Как мы уже выяснили, выплаты нерезидентам облагаются по ставке 30%. Однако на практике бывают случаи, когда иностранный гражданин получает статут резидента РФ в середине года. В этом случае необходимо сделать перерасчет налога с учетом изменившейся ставки НДФЛ. Подробнее о том, как осуществить эту процедуру, вы узнаете из статьи «Как пересчитать НДФЛ в случае, когда нерезидент стал резидентом (на примере гражданина Украины)».

Чтобы не завысить (или, наоборот, не занизить) налог, нужно точно разграничить сроки, на которые приходились выплаты в качестве нерезидента и резидента. Разобраться в этом поможет материал «Как правильно определить период, необходимый для придания гражданину статуса налогового резидента».

Существует исключение, при котором иностранцу можно применять пониженную ставку НДФЛ. Для этого нужно быть нерезидентом из ЕАЭС. Период возникновения данной преференции указан в этом сообщении.

О том, какой еще может быть ставка НДФЛ по доходам нерезидентов, читайте в материале «НДФЛ с нерезидентов РФ в 2017-2018 году».

О том, что, по мнению ФНС, не влияет на статус НДФЛ-резидента, читайте тут.

Как видим, налоговые ставки по НДФЛ имеют большое разнообразие. Следите за обновлением нашей рубрики «Налоговая ставка», которая поможет разобраться в правильном применении того или иного их значения.

| Вид дохода | Ставка налога | Ссылка на НКУ (IV раздел) |

|---|---|---|

| Доходы, полученные в форме заработной платы, других поощрительных и компенсационных выплат или других выплат и вознаграждений, выплачиваемые плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам | 18% | п.167.1 |

| Стипендия, выплачиваемая из бюджета ученику, студенту, ординатору, аспиранту или адъюнкту (в сумме превышения над значением прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 18% | п. 165.1.26 165.1.26 |

| Доходы, полученные физическим лицом – предпринимателем от осуществления хозяйственной деятельности | 18% | п.177.1 |

| Доходы граждан, полученные от осуществления независимой профессиональной деятельности | 18% | п.178.2 |

| Суммы излишне потраченных средств, полученных на командировку или под отчет, и не возвращенных в установленный срок | 18% | п.170.9 |

| Доходы, полученные от предоставления имущества в лизинг, аренду или субаренду | 18% | п.170.1 |

| Инвестиционный доход от проведения налогоплательщиком операций с ценными бумагами, деривативами и корпоративными правами, выпущенными в отличных от ценных бумаг формах (кроме дохода от операций, отмеченных в пп. 165.1.2 и 165.1.40 НКУ) | 18% | п.170.2 |

| 60% суммы одноразовой страховой выплаты по договору долгосрочного страхования жизни в случае достижения застрахованным лицом определенного возраста, обусловленного в страховом договоре, или окончанием срока действия договора | 18% | п. 170.8.2 170.8.2 |

| Выкупная сумма в случае досрочного расторжения страхователем договора долгосрочного страхования жизни | 18% | п.170.8.2 |

| Сумма средств, из которой не был удержан налог, выплачиваемая вкладчику из его пенсионного вклада или счета участника фонда банковского управления в связи с досрочным расторжением договора пенсионного вклада, доверительного управления, или негосударственного пенсионного обеспечения | 18% | п.170.8.2 |

| Средства, предоставляемые работодателем как помощь на захоронение (в сумме превышения над значением двойного размера прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 18% | п.165.1.22 |

| Часть благотворительной помощи, подлежащая налогообложению с учетом норм п.170.7 НКУ | 18% | п.170. 7 7 |

| Доход за сданный утиль драгоценных металлов (кроме дохода, полученного за утиль драгоценных металлов, проданный НБУ) | 18% | п.164.2.18 |

| Стоимость путевок (на территории Украины) на отдых, оздоровление и лечение, в т.ч. на реабилитацию инвалидов, плательщика налога и/или членов его семьи первой степени родства, предоставляемых его работодателем – плательщиком налога на прибыль – безвозмездно или со скидкой (в размере такой скидки) один раз в год, (при условии, что стоимость путевки или скидки не превышает 5 размеров минимальной зарплаты) | не облагается | п.165.1.35 |

| Выигрыши, призы, подарки | ||

| Выигрыш или приз (кроме выигрышей и призов в лотерею) в пользу резидентов или нерезидентов | 18% | п.167.1 |

| Выигрыш или приз в лотерею | 18% | п. 167.1 167.1 |

| Прочие выигрыши и призы | 18% | п.167.1 |

| Подарки (а также призы победителям и призерам спортивных соревнований), если их стоимость не превышает 25% минимальной зарплаты, за исключением денежных выплат в любой сумме | не облагается | п.165.1.39 |

| Денежные выигрыши в спортивных соревнованиях (кроме вознаграждений спортсменам – чемпионам Украины, призерам спортивных международных соревнований, в том числе спортсменам-инвалидам, определенных в пп. «б» п.165.1.1 НКУ) | 18% | п.167.1 |

| Средства, имущество, имущественные или неимущественные права, стоимость работ, услуг, подаренные плательщику налога, облагаются налогом по правилам для налогообложения наследства (см. раздел «Наследство») | 0% 5% 18% | п.174.6 |

| Проценты | ||

| Процент на текущий или депозитный банковский счет | 18% | п. 167.5.1 167.5.1 |

| Процентный или дисконтный доход по именным сберегательным (депозитным) сертификатам | 18% | п.167.5.1 |

| Процент на вклад (депозит) в кредитных союзах | 18% | п.167.5.1 |

| Плата (процент), которая распределяется на паевые членские взносы членов кредитного союза | 18% | п.167.5.1 |

| Доход, который выплачивается компанией, управляющей активами института совместного инвестирования | 18% | п.167.5.1 |

| Доход по ипотечным ценным бумагам (ипотечным облигациям и сертификатам) | 18% | п.167.5.1 |

| Доход в виде процентов (дисконта), полученный владельцем облигаций от их эмитента | 18% | п.167.5.1 |

| Доход по сертификатам фонда операций с недвижимостью и доход, полученный в результате выкупа (погашения) сертификатов фонда операций с недвижимостью | 18% | п. 167.5.1 167.5.1 |

| Проценты и дисконтные доходы, начисленные физическим лицам по любым другим основаниям (кроме перечисленных в п.170.4.1 НКУ) | 18% | п.170.4.3 |

| Дивиденды, роялти | ||

| Дивиденды, начисленные в виде акций (частей, паев), эмитированных юрлицом-резидентом, при условии, что такое начисление не изменяет частей участия всех акционеров (владельцев) в уставном фонде эмитента, и в результате которого увеличивается уставный фонд эмитента на совокупную стоимость начисленных дивидендов | не облагается | п.165.1.18 |

| Дивиденды по акциям и корпоративным правам, начисленные резидентами – плательщиками налога на прибыль предприятий (кроме доходов по акциям и/или инвестиционным сертификатам, выплачиваемых институтами совместного инвестирования) | 5% | п.167.5.2 |

| Дивиденды по акциям и/или инвестиционным сертификатам и корпоративным правам, начисленные нерезидентами, институтами совместного инвестирования, а также субъектами хозяйствования – неплательщиками налога на прибыль | 9% | п. 167.5.4 167.5.4 |

| Роялти | 18% | п.170.3.1 |

| Продажа недвижимости | ||

| Доход от продажи (обмена) не чаще, чем один раз в течение отчетного года жилого дома, квартиры или их части, комнаты, садового (дачного) дома, а также земельного участка, и при условии пребывания такого имущества в собственности плательщика налога свыше 3 лет | не облагается | п.172.1 |

| Доход от продажи в течение отчетного года более чем одного из объектов недвижимости, указанных в п. 172.1, а также доход от продажи объекта недвижимости, не отмеченного в п.172.1 | 5% | п.172.2 |

| Доход от продажи (обмена) объекта незавершенного строительства | 5% | п.172.2 |

| Продажа движимого имущества | ||

Доход от продажи (обмена) объекта движимого имущества (кроме исключения, см. ниже) ниже) | 5% | п.173.1 |

| Доход от продажи (обмена) в течение отчетного года одного из объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда), не подлежит налогообложению (как исключение из предыдущего) | не облагается | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года двух и более объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 5% | п.173.2 |

| Наследство | ||

| Стоимость собственности, которая наследуется членами семьи первой степени родства | 0% | п.174.2.1 |

Стоимость собственности, отмеченной в пп. «а», «б», «г» п.174.1 НКУ, наследуемой инвалидом I группы, либо имеет статус ребенка-сироты или ребенка, лишенного родительской заботы, а также стоимость собственности, отмеченной в пп. «а», «б» п.174.1 НКУ, наследуемой ребенком-инвалидом «а», «б» п.174.1 НКУ, наследуемой ребенком-инвалидом | 0% | п.174.2.1 |

| Денежные сбережения, помещенные до 02.01.1992 в учреждения Сбербанка СССР и государственного страхования СССР, действовших на территории Украины, либо в государственные ценные бумаги, и денежные сбережения граждан Украины, помещенные в учреждения Ощадбанка Украины и бывшего Укргосстраха в течение 1992–1994 гг., погашение которых не состоялось | 0% | п.174.2.1 |

| Стоимость любого объекта наследства, полученного наследниками, которые не являются членами семьи наследодателя первой степени родства | 5% | п.174.2.2 |

| Наследство, полученное любым наследником от наследодателя – нерезидента, и любой объект наследства, которое наследуется наследником – нерезидентом | 18% | п.174.2.3 |

| Доходы нерезидентов и иностранные доходы | ||

| Доходы с источником их происхождения в Украине, которые насчитываются или выплачиваются нерезидентам | по ставкам, определенным для резидентов | п. 170.10.1 170.10.1 |

| Иностранные доходы | 18% | п.170.11.1 |

| Пенсии | ||

| Суммы пенсий или ежемесячного пожизненного денежного содержания, получаемых налогоплательщиком из ПФУ или бюджета, если их размер превышает 10 размеров прожиточного минимума в месяц для лиц, утративших трудоспособность, установленного на 1 января отчетного года | 18% суммы превышения | п.164.2.19 |

| Пенсии из иностранных источников, согласие на обязательность которых предоставлено ВРУ, подлежат налогообложению или облагаются в стране их выплаты | 18% | п.164.2.19 |

| Пенсии, назначенные участникам боевых действий в период Второй мировой войны, инвалидам войны и лицам, на которых распространяется действие ст.10 Закона Украины «О статусе ветеранов войны, гарантии их социальной защиты» | не облагается | п. 164.2.19 164.2.19 |

Ваш путеводитель по налоговым категориям в 2018 году

Вы читаете бесплатную статью с мнениями, которые могут отличаться от премиальных инвестиционных услуг The Motley Fool. Станьте участником Motley Fool сегодня, чтобы получить мгновенный доступ к рекомендациям лучших аналитиков, углубленным исследованиям, инвестиционным ресурсам и многому другому. Узнать больше

IRS по-прежнему имеет семь налоговых категорий (на данный момент), но пороги доходов были увеличены на 2018 год. 2018. Структура с семью скобками осталась прежней, но большая часть налоговых ставок и пороговых значений дохода изменилась. Хотя есть вероятность, что эти налоговые категории могут измениться, если усилия Республиканской партии по налоговой реформе увенчаются успехом, вот руководство по текущим налоговым категориям 2018 года и тому, что они могут значить для вас.

Как работают налоговые категории

Прежде всего, важно обсудить, что подразумевается под «налоговыми категориями». Также известные как предельные налоговые ставки , налоговые скобки сообщают вам налоговую ставку, которую вы платите за каждый доллар вашего дохода.

Также известные как предельные налоговые ставки , налоговые скобки сообщают вам налоговую ставку, которую вы платите за каждый доллар вашего дохода.

Источник изображения: Getty Images.

Другими словами, если ваш налогооблагаемый доход попадает в 22-процентную налоговую категорию для вашего статуса подачи документов, это не означает, что вы будете платить IRS 22% от вашего налогооблагаемого дохода. Вместо этого вы будете платить 10% от части вашего дохода, 12% от другой части вашего дохода и 22% от дохода выше определенного порога. Иными словами, ваша предельная ставка налога — это ставка, которую вы будете платить за самый высокий доллар дохода, а не общая ставка налога.

Налоговые скобки за 2018 год относятся к ставкам, которые вы будете платить с доходов, полученных в 2018 году, которые вы укажете в налоговой декларации, подаваемой в 2019 году. декларацию, которую вы подадите в 2018 году, вам нужны налоговые скобки за 2017 год. А также ознакомьтесь с нашим полным руководством по новым налоговым изменениям, чтобы узнать, как еще могут повлиять на ваш налоговый счет за 2018 год.

Налоговые категории за 2018 год

На 2018 год существует семь налоговых категорий IRS. Вот как они выглядят на момент написания этой статьи, а также быстрый способ расчета собственного налога.

Для одиночных фильтров:

Предельная налоговая ставка | Диапазон налогооблагаемого дохода | Если ваш доход попадает в этот диапазон, ваш подоходный налог составляет… |

|---|---|---|

10% | 0–9 525 долл. США | 10% от вашего налогооблагаемого дохода |

12% | 9 525–38 700 долл. США | 952,50$ + 12% от суммы свыше 9525$ |

22% | 38 700–82 500 долл. США | 4 453,50 долл. США + 22% от суммы свыше 38 700 долл. |

24% | 82 500–157 500 долл. США | 14 089,50 долларов США + 24% от суммы свыше 82 500 долларов США |

32% | 157 500–200 000 долл. США | 32 089,50 долларов США + 32% от суммы свыше 157 500 долларов США |

35% | 200 000–500 000 долл. США | 45 689,50 долларов США + 35% от суммы свыше 200 000 долларов США |

37% | Более 500 000 долларов США | 150 689,50 долларов США + 37% от суммы свыше 500 000 долларов США |

Источник данных: IRS.

Для глав домохозяйств:

Предельная налоговая ставка | Диапазон налогооблагаемого дохода | Если ваш доход находится в этом диапазоне, ваш налог составляет. |

|---|---|---|

10% | $0-$13 600 | 10% от вашего налогооблагаемого дохода |

12% | 13 600–51 800 долл. США | 1 360 долларов США + 12% от суммы свыше 13 600 долларов США |

22% | 51 800–82 500 долл. США | 5 944 долл. США + 22% от суммы свыше 51 800 долл. США |

24% | 82 500–157 500 долл. США | 12 698 долларов США + 24% от суммы свыше 82 500 долларов США |

32% | 157 500–200 000 долл. США | 30 698 долларов США + 32% от суммы свыше 157 500 долларов США |

35% | 200 000–500 000 долл. США | 44 298 долларов США + 35% от суммы свыше 200 000 долларов США |

37% | Более 500 000 долларов США | 149 298 долларов США + 37% от суммы свыше 500 000 долларов США |

Источник данных: IRS.

Для супружеских пар, подающих документы совместно:

Предельная налоговая ставка | Диапазон налогооблагаемого дохода | Если ваш доход попадает в этот диапазон, ваш налог составляет… |

|---|---|---|

10% | $0- $19 050 | 10% от вашего налогооблагаемого дохода |

12% | 19 050–77 400 долл. США | 1 905 долларов США + 12% от суммы свыше 19 050 долларов США |

22% | 77 400–165 000 долл. США | 8 907 долларов США + 22% от суммы свыше 77 400 долларов США |

24% | 165 000–315 000 долл. США | 28 179 долларов США + 24% от суммы свыше 165 000 долларов США |

32% | 315 000–400 000 долл. | 64 179 долларов США + 32% от суммы свыше 315 000 долларов США |

35% | 400 000–600 000 долл. США | 91 379 долларов США + 35% от суммы свыше 400 000 долларов США |

37% | Более 600 000 долларов США | 161 379 долларов США + 37% от суммы свыше 600 000 долларов США |

Источник данных: IRS.

Для супружеских пар, подающих отдельно:

Предельная налоговая ставка | Диапазон налогооблагаемого дохода | Если ваш доход попадает в этот диапазон, ваш подоходный налог составляет… |

|---|---|---|

10% | 0–9 525 долл. США | 10% от вашего налогооблагаемого дохода |

12% | 9 525–38 700 долл. | 952,50$ + 12% от суммы свыше 9525$ |

22% | 38 700–82 500 долл. США | 4 453,50 долл. США + 22% от суммы свыше 38 700 долл. США |

24% | 82 500–157 500 долл. США | 14 089,50 долларов США + 24% от суммы свыше 82 500 долларов США |

32% | 157 500–200 000 долл. США | 32 089,50 долларов США + 32% от суммы свыше 157 500 долларов США |

35% | 200 000–300 000 долл. США | 45 689,50 долларов США + 35% от суммы свыше 200 000 долларов США |

37% | Более 300 000 долларов США | 80 689,50 долларов США + 37% от суммы свыше 300 000 долларов США |

Источник данных: IRS.

Стандартные отчисления увеличиваются почти вдвое

В 2018 году стандартный вычет значительно увеличивается. Стандартный вычет снижает сумму вашего дохода, который может считаться подлежащим налогообложению, и почти любой налогоплательщик, который не детализирует свои налоговые вычеты, может претендовать на него.

Стандартный вычет снижает сумму вашего дохода, который может считаться подлежащим налогообложению, и почти любой налогоплательщик, который не детализирует свои налоговые вычеты, может претендовать на него.

Статус налоговой декларации | 2017 Стандартный вычет | 2018 Стандартный вычет |

|---|---|---|

Одноместный | 6 350 долларов США | 12 000 долларов США |

Глава семьи | 9 350 долларов США | 18 000 долларов США |

Совместная регистрация в браке | 12 700 долларов США | 24 000 долларов США |

Замужние подают отдельно | 6 350 долларов США | 12 000 долларов |

Источник данных: IRS.

В «Пестром дураке» действует политика раскрытия информации.

Связанные статьи

3 раза, когда на самом деле может быть нормально занять деньги из вашей 401(k) до выхода на пенсию

2 способа увеличить пенсионные накопления со 100 000 долларов до 1 миллиона долларов

Я склоняюсь к этой стратегии социального обеспечения по одной большой причине

5 глупых ошибок, которые могут помешать вам уйти на пенсию раньше

4 инвестиционных стратегии Уоррена Баффета, которые помогут увеличить ваши пенсионные сбережения

404%

Наши самые популярные статьи

Только в четвертый раз за 63 года этот экономический индикатор предлагает зловещее предупреждение для Уолл-Стрит

ФРС говорит, что грядет рецессия: история говорит, что фондовый рынок сделает это в следующий раз

3 неудержимых акции, которые могут безопасно превратить 325 000 долларов в 1 миллион долларов к 2033 году

3 акции, которые легко купить за 300 долларов прямо сейчас

Таблица ставок подоходного налога с физических лиц

Как использовать:

Рассчитайте налоговую ставку на основе вашего налогооблагаемого дохода (первые два столбца).

Год 2022

(Формула индекса: 1,662)

Одноместный| At минимум | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 1662 долл. США | 0,00 долл. США | плюс 1,0% от суммы свыше 0 долл. США |

| 1 662 долл. США | 4 987 долл. США | 16,62 долл. США | плюс 3,0% от суммы свыше 1 662 долл. США |

| 4 987 долл. США | 8 311 долл. США | 116,36 долл. США | плюс 4,5% от суммы свыше 4 987 долл. США |

| 8 311 долл. США | 265,96 долл. США | плюс 6,0% от суммы свыше 8 311 долл. США |

Женат

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

1 долл. США США | 3324 долл. США | 0,00 долл. США | плюс 1,0% от суммы свыше $0 |

| 3 324 долл. США | 9 974 долл. США | 33,24 долл. США | плюс 3,0% от суммы свыше 3 324 долл. США |

| 9 974 долл. США | 16 622 долл. США | 232,72 долл. США | плюс 4,5% от суммы свыше 9 974 долл. США |

| 16 622 долл. США | 531,92 долл. США | плюс 6,0% от суммы свыше 16 622 долл. США |

Год 2021

(Формула индекса: 1,588)

Одноместный| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 1588 долл. США | 0,00 долл. США | плюс 1,0% от суммы свыше 0 долл. США |

| 1 588 долл. США | 4 763 долл. США США | 15,88 долл. США | плюс 3,1% от суммы свыше 1 588 долл. США |

| 4 763 долл. США | 6 351 долл. США | 114,32 долл. США | плюс 4,5% от суммы свыше 4 763 долл. США |

| 6 351 долл. США | 7 939 долл. США | 185,77 долл. США | плюс 5,5% от суммы свыше 6 351 долл. США |

| 7 939 долл. США | 273,10 долл. США | плюс 6,5% от суммы свыше 7 939 долл. США |

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 3176 долл. США | 0,00 долл. США | плюс 1,0% от суммы свыше 0 долл. США |

| 3 176 долл. США | 9 526 долл. США | 31,76 долл. США | плюс 3,1% от суммы свыше 3 176 долл. США США |

| 9 526 долл. США | 12 702 долл. США | 228,64 долл. США | плюс 4,5% от суммы свыше 9 526 долл. США |

| 12 702 долл. США | 15 878 долл. США | 371,54 долл. США | плюс 5,5% от суммы свыше 12 702 долл. США |

| 15 878 долл. США | 546,20 долл. США | плюс 6,5% от суммы свыше 15 878 долл. США |

Год 2020

(Формула индекса: 1,568)

Одноместный| Не менее 9003 8 | Менее | Налог | Ставка |

|---|---|---|---|

| 1 доллар США | 1568 долларов США | 0,00 долларов США | плюс 1,125% от суммы свыше 0 долларов США |

| 1568 долларов США | 3136 долларов США | 17,64 долларов США | плюс 3,125% от суммы, превышающей 1568 долларов США |

| 3136 долларов США | 4704 долларов США | 66,64 долларов США | плюс 3,625% от суммы, превышающей 3136 долларов США |

4 704 долл. США США | 6 272 долл. США | 123,48 долл. США | плюс 4,625% от суммы свыше 4704 долларов США |

| 6 272 долл. США | 7 840 долл. США | 196,00 долл. США | плюс 5,625% от суммы, превышающей 6 272 долл. США |

| 7 840 долл. США | 11 760 долл. США | 284,20 долл. США | плюс 6,625% от суммы, превышающей 7 840 долл. США |

| 11 760 долларов США | 543,90 долларов США | плюс 6,925% от суммы свыше 11 760 долларов США |

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 3136 долл. США | 0,00 долл. США | плюс 1,125% от суммы свыше 0 долл. США |

| 3 136 долл. США | 6 272 долл. США | 35,28 долл. США США | плюс 3,125% от суммы свыше 3 136 долл. США |

| 6 272 долл. США | 9 408 долл. США | 133,28 долл. США | плюс 3,625% от суммы свыше 6 272 долларов США |

| 9 408 долл. США | 12 544 долл. США | 246,96 долл. США | плюс 4,625% от суммы свыше 9 408 долл. США |

| 12 544 долл. США | 15 680 долл. США | 392,00 долл. США | плюс 5,625% от суммы свыше 12 544 долл. США |

| 15 680 долл. США | 23 520 долл. США | 568,40 долл. США | плюс 6,625% от суммы свыше 15 680 долл. США |

| 23 520 долл. США | 1 087,80 долл. США | плюс 6,925% от суммы свыше 23 520 долл. США |

Год 2019

(Формула индекса: 1,541)

Одноместный

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

1 долл. США США | 1541 долл. США | 0,00 долл. США | плюс 1,125% от суммы свыше 0 долл. США |

| 1541 долл. США | 3081 долл. США | 17,33 долл. США | плюс 3,125% от суммы свыше 1541 долл. США |

| 3 081 долл. США | 4 622 долл. США | 65,47 долл. США | плюс 3,625% от суммы свыше 3 081 долл. США |

| 4 622 долл. США | 6 162 долл. США | 121,32 долл. США | плюс 4,625% от суммы свыше 4 622 долл. США |

| 6 162 долл. США | 7 703 долл. США | 192,57 долл. США | плюс 5,625% от суммы свыше 6 162 долларов США |

| 7 703 долл. США | 11 554 долл. США | 279,22 долл. США | плюс 6,625% от суммы свыше 7 703 долл. США |

| 11 554 долл. США | 534,37 долл. США | плюс 6,925% от суммы свыше 11 554 долл. США США |

Женат

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| $1 | $3,082 | $0,00 | плюс 1,125% от суммы свыше $0 |

| 3 082 долл. США | 6 162 долл. США | 34,66 долл. США | плюс 3,125% от суммы свыше 3 082 долл. США |

| 6 162 долл. США | 9 244 долл. США | 130,94 долл. США | плюс 3,625% от суммы свыше 6 162 долл. США |

| 9 244 долл. США | 12 324 долл. США | 242,64 долл. США | плюс 4,625% от суммы свыше 9 долл. США,244 |

| 12 324 долл. США | 15 406 долл. США | 385,14 долл. США | плюс 5,625% от суммы свыше 12 324 долл. США |

| 15 406 долл. США | 23 108 долл. США | 558,44 долл. США | плюс 6,625% от суммы свыше 15 406 долл. США США |

| 23 108 долл. США | 1 068,74 долл. США | плюс 6,925% от суммы свыше 23 108 долл. США |

Год 2018

(Индексная формула: 1,504)

Синг

| не менее | Менее | Налог | |

|---|---|---|---|

| 1 долл. США | 1504 долл. США | 0,00 долл. США | плюс 1,125% от суммы свыше 0 долл. США |

| 1 504 долл. США | 3 008 долл. США | 16,92 долл. США | плюс 3,125% от суммы свыше 1 504 долл. США |

| 3 008 долл. США | 4 511 долл. США | 63,91 долл. США | плюс 3,625% от суммы свыше 3008 долл. США |

| 4 511 долл. США | 6 015 долл. США | 118,42 долл. США | плюс 4,625% от суммы свыше 4 511 долл. США |

6 015 долл. США США | 7 519 долл. США | 187,97 долл. США | плюс 5,625% от суммы свыше 6 015 долл. США |

| 7 519 долл. США | 11 279 долл. США | 272,56 долл. США | плюс 6,625% от суммы свыше 7 519 долл. США |

| 11 279 долл. США | 521,63 долл. США | плюс 6,925% от суммы свыше 11 279 долл. США |

Женат

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 3008 долл. США | 0,00 долл. США | плюс 1,125% от суммы свыше 0 долл. США |

| 3 008 долл. США | 6 016 долл. США | 33,84 долл. США | плюс 3,125% от суммы свыше 3008 долларов США |

| 6 016 долл. США | 9 022 долл. США | 127,82 долл. США | плюс 3,625% от суммы свыше 6 016 долл. США США |

| 9 022 долл. США | 12 030 долл. США | 236,84 долл. США | плюс 4,625% от суммы свыше 9 022 долл. США |

| 12 030 долл. США | 15 038 долл. США | 375,94 долл. США | плюс 5,625% от суммы свыше 12 030 долл. США |

| 15 038 долларов | 22 558 долларов | 545,12 долларов | плюс 6,625% от суммы свыше 15 038 долларов |

| 22 558 долл. США | 1 043,26 долл. США | плюс 6,925% от суммы свыше 22 558 долл. США |

Год 2017

(Формула индекса: 1,472)

Одноместный

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 1472 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше 0 долл. США США |

| 1 472 долл. США | 2 945 долл. США | 23,56 долл. США | плюс 3,6% от суммы свыше 1 472 долл. США |

| 2 945 долл. США | 4 417 долл. США | 76,57 долл. США | плюс 4,1% от суммы свыше 2 945 долл. США |

| 4 417 долл. США | 5 890 долл. США | 136,94 долл. США | плюс 5,1% от суммы свыше 4 417 долларов США |

| 5 890 долл. США | 7 362 долл. США | 212,03 долл. США | плюс 6,1% от суммы свыше 5 890 долл. США |

| 7 362 долл. США | 11 043 долл. США | 301,85 долл. США | плюс 7,1% от суммы свыше 7 362 долл. США |

| 11 043 долл. США | 563,21 долл. США | плюс 7,4% от суммы свыше 11 043 долл. США |

Женат

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

1 долл. США США | 2944 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше 0 долл. США |

| 2 944 долл. США | 5 890 долл. США | 47,12 долл. США | плюс 3,6% от суммы свыше 2 944 долл. США |

| 5 890 долл. США | 8 834 долл. США | 153,14 долл. США | плюс 4,1% от суммы свыше 5,89 долл. США0 |

| 8 834 долл. США | 11 780 долл. США | 273,88 долл. США | плюс 5,1% от суммы свыше 8 834 долл. США |

| 11 780 долл. США | 14 724 долл. США | 424,06 долл. США | плюс 6,1% от суммы свыше 11 780 долл. США |

| 14 724 долл. США | 22 086 долл. США | 603,70 долл. США | плюс 7,1% от суммы свыше 14 724 долл. США |

| 22 086 долл. США | 1 126,42 долл. США | плюс 7,4% от суммы свыше 22 086 долларов США |

Год 2016

(Формула индекса: 1,454)

Одноместный

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

1 долл. США США | 1454 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше 0 долл. США |

| 1 454 долл. США | 2 908 долл. США | 23,26 долл. США | плюс 3,6% от суммы свыше 1454 долл. США |

| 2 908 долл. США | 4 362 долл. США | 75,60 долл. США | плюс 4,1% от суммы свыше 2 908 долл. США |

| 4 362 долл. США | 5 816 долл. США | 135,21 долл. США | плюс 5,1% от суммы свыше 4 362 долл. США |

| 5 816 долл. США | 7 270 долл. США | 209,36 долл. США | плюс 6,1% от суммы свыше 5 816 долл. США |

| 7 270 долл. США | 10 905 долл. США | 298,05 долл. США | плюс 7,1% от суммы свыше 7 270 долл. США |

| 10 905 долл. США | 556,14 долл. США | плюс 7,4% от суммы свыше 10 905 долл. США США |

Женат

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 2908 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше $0 |

| 2 908 долл. США | 5 816 долл. США | 46,52 долл. США | плюс 3,6% от суммы свыше 2 908 долл. США |

| 5 816 долл. США | 8 724 долл. США | 151,20 долл. США | плюс 4,1% от суммы свыше 5 816 долл. США |

| 8 724 долл. США | 11 632 долл. США | 270,42 долл. США | плюс 5,1% от суммы свыше 8 724 долл. США |

| 11 632 долл. США | 14 540 долларов | 418,72 долларов | плюс 6,1% от суммы свыше 11 632 долларов |

| 14 540 долл. США | 21 810 долл. США | 596,10 долл. США США | плюс 7,1% от суммы свыше 14 540 долл. США |

| 21 810 долл. США | 1 112,28 долл. США | плюс 7,4% от суммы свыше 21 810 долл. США |

Год 2015

(Формула индекса: 1,452)

Одноместный

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 1452 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше 0 долл. США |

| 1 452 долл. США | 2 904 долл. США | 23,23 долл. США | плюс 3,6% от суммы свыше 1 452 долл. США |

| 2 904 долл. США | 4 356 долл. США | 75,50 долл. США | плюс 4,1% от суммы свыше 2,9 долл. США04 |

| 4 356 долл. США | 5 808 долл. США | 135,03 долл. США | плюс 5,1% от суммы свыше 4 356 долл. США США |

| 5 808 долл. США | 7 260 долл. США | 209,08 долл. США | плюс 6,1% от суммы свыше 5 808 долл. США |

| 7 260 долл. США | 10 890 долл. США | 297,65 долл. США | плюс 7,1% от суммы свыше 7 260 долл. США |

| 10 890 долл. США | 555,38 долл. США | плюс 7,4% от суммы свыше 10 890 долларов США |

Женат

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 2 904 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше 0 долл. США |

| 2 904 долл. США | 5 808 долл. США | 46,46 долл. США | плюс 3,6% от суммы свыше 2 904 долл. США |

| 5 808 долл. США | 8 712 долл. США | 151,00 долл. США США | плюс 4,1% от суммы свыше 5 808 долл. США |

| 8 712 долл. США | 11 616 долл. США | 270,06 долл. США | плюс 5,1% от суммы свыше 8 712 долл. США |

| 11 616 долларов | 14 520 долларов | 418,16 долларов | плюс 6,1% от суммы свыше 11 616 долларов |

| 14 520 долл. США | 21 780 долл. США | 595,30 долл. США | плюс 7,1% от суммы свыше 14 520 долларов США |

| 21 780 долл. США | 1 110,76 долл. США | плюс 7,4% от суммы свыше 21 780 долл. США |

Год 2014

(Формула индекса: 1,429)

Одноместный

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 1429 долл. США | 0,00 долл. США США | плюс 1,6% от суммы свыше $0 |

| 1 429 долл. США | 2 858 долл. США | 22,86 долл. США | плюс 3,6% от суммы свыше 1 429 долл. США |

| 2 858 долл. США | 4 287 долл. США | 74,30 долл. США | плюс 4,1% от суммы свыше 2 858 долл. США |

| 4 287 долл. США | 5 716 долл. США | 132,89 долл. США | плюс 5,1% от суммы свыше 4 287 долл. США |

| 5 716 $ | 7 145 долл. США | 205,77 долл. США | плюс 6,1% от суммы свыше 5 716 долл. США |

| 7 145 долл. США | 10 718 долл. США | 292,94 долл. США | плюс 7,1% от суммы свыше 7 145 долл. США |

| 10 718 долларов | 546,59 долларов | плюс 7,4% от суммы свыше 10 718 долларов |

Женат

| Не менее | Менее | Налог | Тариф |

|---|---|---|---|

1 долл. США США | 2858 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше 0 долл. США |

| 2 858 долл. США | 5 716 долл. США | 45,72 долл. США | плюс 3,6% от суммы свыше 2 858 долл. США |

| 5 716 долл. США | 8 574 долл. США | 148,60 долл. США | плюс 4,1% от суммы свыше 5 716 долл. США |

| 8 574 долл. США | 11 432 долл. США | 265,78 долл. США | плюс 5,1% от суммы свыше 8 574 долл. США |

| 11 432 долл. США | 14 290 долл. США | 411,54 долл. США | плюс 6,1% от суммы свыше 11 432 долл. США |

| 14 290 долл. США | 21 436 долл. США | 585,88 долл. США | плюс 7,1% от суммы свыше 14 290 долл. США |

| 21 436 долл. США | 1 093,18 долл. США | плюс 7,4% от суммы свыше 21 436 долл. США США |

Год 2013

(Формула индекса: 1,409)

Одноместный

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 1409 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше 0 долл. США |

| 1 409 долл. США | 2 818 долл. США | 22,54 долл. США | плюс 3,6% от суммы свыше 1 409 долл. США |

| 2 818 долл. США | 4 227 долл. США | 73,26 долл. США | плюс 4,1% от суммы свыше 2 818 долл. США |

| 4 227 долл. США | 5 636 долл. США | 131,03 долл. США | плюс 5,1% от суммы свыше 4 227 долл. США |

| 5 636 долл. США | 7 045 долл. США | 202,89 долл. США | плюс 6,1% от суммы свыше 5 636 долл. США США |

| 7 045 долл. США | 10 568 долл. США | 288,84 долл. США | плюс 7,1% от суммы свыше $7045 |

| 10 568 долл. США | 538,94 долл. США | плюс 7,4% от суммы свыше 10 568 долл. США |

Женат

| Не менее | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 2818 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше 0 долл. США |

| $2,818 | $5,636 | $45,08 | плюс 3,6% от суммы свыше $2,818 |

| 5 636 долл. США | 8 454 долл. США | 146,52 долл. США | плюс 4,1% от суммы свыше 5 636 долл. США |

| 8 454 долл. США | 11 272 долл. США | 262,06 долл. США | плюс 5,1% от суммы свыше 8 454 долл. США США |

| 11 272 долл. США | 14 090 долл. США | 405,78 долл. США | плюс 6,1% от суммы свыше 11 272 долл. США |

| 14 090 долл. США | 21 136 долл. США | 577,68 долл. США | плюс 7,1% от суммы свыше 14 090 долл. США |

| 21 136 долл. США | 1 077,88 долл. США | плюс 7,4% от суммы свыше 21 136 долл. США |

Год 2012

(Формула индекса: 1,380)

Одноместный

| Не менее | Менее | Налоги | Ставка |

|---|---|---|---|

| 1 долл. США | 1380 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше 0 долл. США |

| 1 380 долл. США | 2 760 долл. США | 22,08 долл. США | плюс 3,6% от суммы свыше 1 380 долл. США |

| 2760 долларов | 4140 долларов | 71,76 долларов | плюс 4,1% от суммы свыше 2760 долларов |

4 140 долл. США США | 5 520 долл. США | 128,34 долл. США | плюс 5,1% от суммы свыше 4140 долларов США |

| 5 520 долл. США | 6 900 долл. США | 198,72 долл. США | плюс 6,1% от суммы свыше 5 520 долл. США |

| 6 900 долл. США | 10 350 долл. США | 282,90 долл. США | плюс 7,1% от суммы свыше 6 900 долл. США |

| 10 350 долларов США | 527,85 долларов США | плюс 7,4% от суммы свыше 10 350 долларов США |

Женат

| Не моложе | Менее | Налог | Ставка |

|---|---|---|---|

| 1 долл. США | 2760 долл. США | 0,00 долл. США | плюс 1,6% от суммы свыше 0 долл. США |

| 2760 долларов | 5520 долларов | 44,16 долларов | плюс 3,6% от суммы свыше 2760 долларов |

5 520 долл. |

Подробнее об этом — в нашем материале «Ст. 224 НК РФ (2017): вопросы и ответы».

Подробнее об этом — в нашем материале «Ст. 224 НК РФ (2017): вопросы и ответы».

США

США ..

..  США

США США

США