как оформить ипотеку на вторичную квартиру| Райффайзен Банк

Для жизни

Малому бизнесу

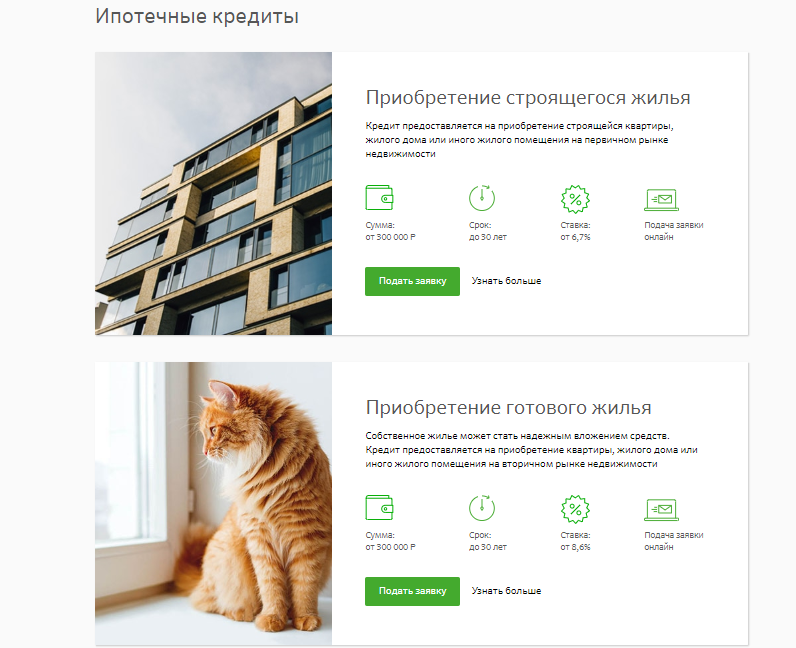

Банковские программы ипотечного кредитования разрешают покупку жилья на вторичном рынке. Это доступный и распространенный способ приобретения собственного жилья.

Стать клиентом

Ипотека подразумевает выдачу кредита под залог приобретаемой квартиры. Чтобы банк одобрил ипотеку на вторичное жилье, нужно ответственно подойти к выбору объекта и подготовке документов. Покупка квартиры на вторичном рынке отличается от сделки на первичном. На что обратить внимание?

Что такое вторичное жильё

К вторичному рынку относят все квартиры, у которых есть собственник. При этом неважно, живет он в этой квартире или нет. Как только дом сдан в эксплуатацию и владелец оформил право собственности, жилье автоматически переводится во вторичный фонд.

При этом неважно, живет он в этой квартире или нет. Как только дом сдан в эксплуатацию и владелец оформил право собственности, жилье автоматически переводится во вторичный фонд.

У вторичного жилья есть свои плюсы:

- цена на некоторые объекты ниже;

- можно купить квартиру с ремонтом;

- не надо ждать окончания строительства, можно переехать сразу после оформления договора купли-продажи;

- зарегистрироваться можно тоже сразу: приписаться к поликлинике, оформить детей в детский сад или школу по месту прописки, получить социальные льготы можно без ожидания;

- жильё на вторичном рынке находится в районах с развитой инфраструктурой.

Что учесть при покупке вторичного жилья в ипотеку

При подборе объекта недвижимости нужно проверить:

- Документы на право собственности.

До внесения задатка и каких-либо договоренностей запросите у продавца свидетельство о праве собственности. В нем указано, кто настоящий владелец и на каком основании возникло право. Внимательно сравните паспортные данные с указанными в документе.

До внесения задатка и каких-либо договоренностей запросите у продавца свидетельство о праве собственности. В нем указано, кто настоящий владелец и на каком основании возникло право. Внимательно сравните паспортные данные с указанными в документе. - Выписку из ЕГРН. Этот документ расскажет об истории квартиры: сколько раз она продавалась, есть ли обременения, была ли она под арестом, нет ли запрета на совершение сделок. Если за последние 3 года в отношении жилья проводились какие-либо споры или судебные разбирательства, возможно, продавец не является законным владельцем. Если квартира не зарегистрирована в ЕГРН, значит после приватизации никаких сделок с объектом не совершалось.

- Состояние квартиры и возможные перепланировки. Запросите у продавца справку из БТИ и кадастровый паспорт. Сравните схему на документе с реальной планировкой. Если были проведены какие-то изменения без согласования с архитектурным отделом — это административное нарушение. При продаже и переоформлении возникнут проблемы.

В справке из БТИ обратите внимание на дату ввода дома в эксплуатацию.

В справке из БТИ обратите внимание на дату ввода дома в эксплуатацию. - Выписку из домовой книги. В документе указано, сколько человек прописано в квартире, есть ли несовершеннолетние дети. При продаже квартиры продавцу нужно предоставить нотариально заверенное согласие супруга на сделку. Если есть дети — разрешение органов опеки и отказ от выделения доли

Требования к квартире

При выдаче ипотеки на вторичное жилье банки выдвигают ряд требований к объекту недвижимости. Подозрения вызывает недвижимость, если она:

- продавалась много раз или участвовала более чем в 2 сделках за последний год

- оформлена в наследство до истечения 6 месяцев

- находится в собственности у нескольких лиц

- находится в доме, который предназначен под снос, реконструкцию или относится к аварийному фонду

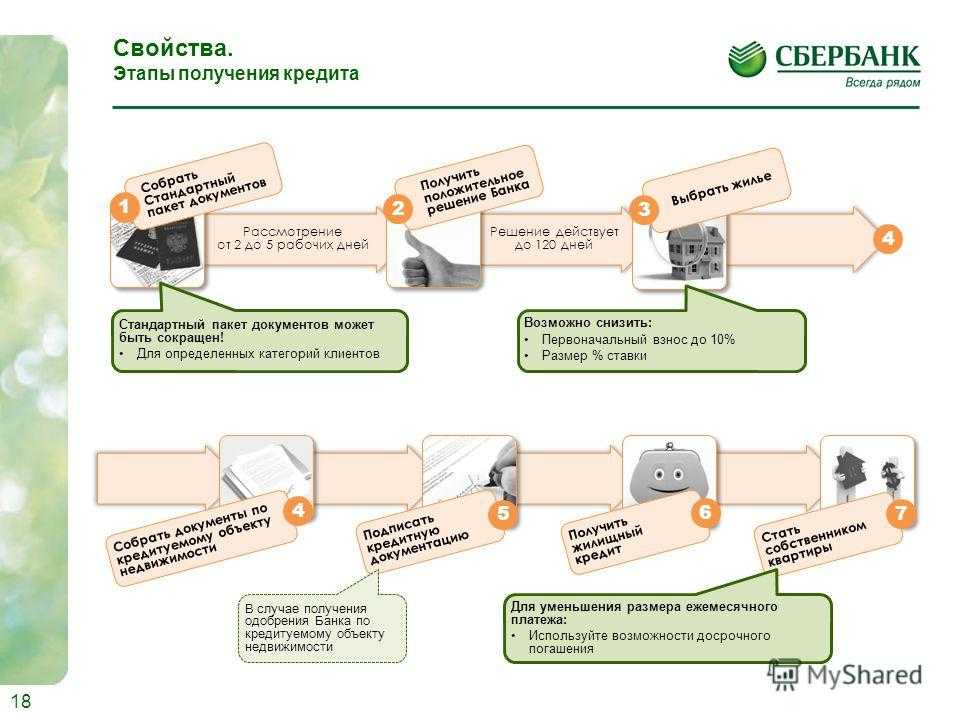

Этапы получения ипотеки на вторичное жилье

Покупка жилья на вторичном рынке проходит в несколько этапов:

- Подача предварительной заявки. Чтобы получить предварительное одобрение ипотеки — оформите заявку на сайте банка. В форме укажите ФИО, паспортные данные, сведения о доходах и приложите подтверждающий документ. Для физлиц это справка 2-НДФЛ или 3-НДФЛ, для ИП — налоговая декларация за последний отчетный период, для пенсионеров — выписка со счета о пенсионных начислениях. При оценке потенциального заемщика банки учитывают кредитную историю, платежеспособность, возраст, существующие кредитные нагрузки.

В течение 3 дней банк рассмотрит заявку и вынесет предварительное решение.

В течение 3 дней банк рассмотрит заявку и вынесет предварительное решение. - Поиск жилья и сбор пакета документов. Когда квартира найдена, необходимо заявить о ней сведения в банк и подтвердить ипотеку. Понадобятся личные документы заемщика, продавца и документы на квартиру, договор купли-продажи. На этом этапе проводят оценку жилья. Для этого привлекают независимого эксперта. От правильности заполнения документов, полноты пакета и достоверности оценки объекта недвижимости будет зависеть окончательное решение банка.

- Заключение сделки по ипотеке. Стороны подписывают договор купли-продажи. Заемщик заключает договор с банком. На его основании ему на счет поступают деньги, которые после регистрации кредитного договора в Росреестре следует передать продавцу. Это можно сделать лично, сняв деньги со счета, или через Сервис Безопасных Расчетов банка.Регистрация прав собственности и наложение обременения. Заемщик оформляет свидетельство о праве собственности, после чего банк оформляет приобретенное жилье в залог.

Квартира будет под обременением до полного погашения займа.

Квартира будет под обременением до полного погашения займа.

Документы для оформления ипотеки на вторичное жилье

Договор ипотечного кредитования составляет банк на основании документов, которые предоставляет заемщик. Помимо личных документов, нужно предоставить:

- паспорт, справки о доходах созаемщика и поручителя, если они участвуют в сделке

- паспорт продавца, справку о составе его семьи, согласие второго супруга на продажу квартиры

- свидетельство права собственности и документ, подтверждающий его (договор купли-продажи, наследования, дарения), выписку из ЕГРН

- справки из БТИ и об отсутствии задолженностей по коммунальным платежам, кадастровый паспорт на жилье

- разрешение органов опеки, если у продавца есть малолетние дети

- договор купли-продажи

- подтверждение отсутствия обременения на квартире

- заключение оценочной экспертизы

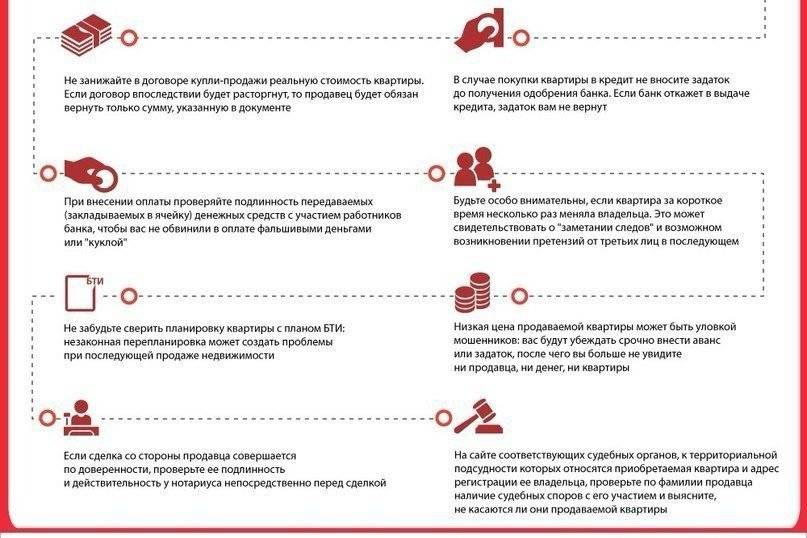

При покупке квартиры на вторичном рынке большая часть ответственности ложится на заемщика. Он должен тщательно проверить продавца и юридическую чистоту объекта. Если продавец окажется мошенником, заемщик останется без жилья, при этом нужно будет продолжать вносить платежи по кредиту. Можно заказать проверку чистоты объекта в банке или застраховать титул — это поможет избежать неприятностей, если продавец нечестен.

Основные моменты вы можете проверить сами:

- Подлинность паспорта продавца. Проверка доступна на сайте МВД.

- Если сделку оформляет доверенное лицо, проверьте подлинность доверенности. Обратитесь к нотариусу, который заверял доверенность, или посмотрите информацию в базе Федеральной нотариальной палаты.

- Порядок возникновения права собственности: приватизация, приобретение, наследование, получение в дар.

Если квартира куплена с привлечением маткапитала, должен быть оформлен отказ несовершеннолетнего от доли. Если квартира была приватизирована, и на момент приватизации в ней были прописаны несовершеннолетние, также необходим отказ от права требования выделения доли, вне зависимости от того, сколько сейчас детям лет. Если квартира получена в наследство, право должно быть оформлено не ранее, чем через 6 месяцев с момента появления наследства.

Если квартира куплена с привлечением маткапитала, должен быть оформлен отказ несовершеннолетнего от доли. Если квартира была приватизирована, и на момент приватизации в ней были прописаны несовершеннолетние, также необходим отказ от права требования выделения доли, вне зависимости от того, сколько сейчас детям лет. Если квартира получена в наследство, право должно быть оформлено не ранее, чем через 6 месяцев с момента появления наследства. - Не прописаны ли в квартире люди, которые пропали без вести или отбывают срок тюремного заключения. Спустя некоторое время они могут заявить права на свою долю.

- Сколько собственников зарегистрировано. Если их несколько, нужно получить согласие от каждого. В противном случае на основании их прав собственности сделка может быть оспорена.

- Статус дома. Если он предназначен под снос, то вы рискуете остаться без жилья. Если дом старше 20 лет, уточните в ТСЖ, когда проводился последний капитальный ремонт, планируется ли замена каких-либо коммуникаций.

При покупке недвижимости в ипотеку на вторичном рынке большую роль играют технические характеристики объекта и юридическая чистота документов. Чем выше ликвидность недвижимости, тем больше шансов на получение ипотечного кредита.

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

P» color=»seattle100″>119002, Москва, пл. Смоленская-Сенная, д. 28Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

P» color=»seattle100″>Для звонков из других регионов России© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

119002, Москва, пл. Смоленская-Сенная, д. 28.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

пошаговая инструкция – полезная статья от банка ВТБ

16.12.2022

Группа ВТБ

Если вы оформили ипотечный кредит и приобрели жилплощадь, это не значит, что вам придется оставаться в ней всю жизнь. Если планируется приобрести жилплощадь в другом районе или городе, а имеющаяся уже не подходит, есть несколько вариантов, как ее продать.

Но важно помнить — при приобретении жилья в ипотеку оно остается в залоге у банка до окончательного погашения долга. Поэтому для продажи потребуется одобрение финансового учреждения. Это касается как введенных в эксплуатацию объектов, так и тех, которые продолжают строиться на момент вашего решения продавать права.

Досрочное погашение долга

Клиент может внести полную стоимость жилья до того, как продаст квартиру в ипотеке. Тогда запрет на действия с недвижимостью будет снят, владелец получает право свободно распоряжаться своим имуществом — продавать, дарить, делить или отчуждать любыми другими способами.

Когда это удобно:

есть достаточная сумма, чтобы погасить остаток задолженности;

есть покупатель, который готов внести достаточный аванс, чтобы хватило на полное погашение.

Если нужно как можно быстрее продать жилье, а найти покупателя на квартиру не получается, можно:

подать заявку на кредит;

оформить его на сумму, которой хватит на полное погашение долга;

закрыть этими средствами ипотеку, продать квартиру, а затем вырученными от реализации деньгами погасить кредит.

Это простой вариант вывода квартиры из-под обременения, но к нему нужно относиться внимательно. У потребительского кредитования, как правило, не такой большой срок, как у ипотечного, — всего 5-7 лет, тогда как у ипотеки — до 30 лет. Процентная ставка тоже будет выше. Если остаток долга большой, то при перекрытии обычным кредитом ежемесячный платеж значительно возрастет.

Так можно сделать, если у вас уже есть потенциальный покупатель и весь процесс продажи займет не больше 2 месяцев. Если придется искать покупателя больше полугода, это может серьезно ударить по вашему бюджету. Поэтому заранее подумайте, получится ли быстро реализовать жилплощадь, и просчитайте будущие траты.

Если увеличение платежа вас не пугает, можно оформить кредит и спокойно продавать жилье. Ежемесячный платеж будет существенным, но срок кредитования при этом уменьшится в несколько раз, а недвижимость не будет находиться под залогом.

Продажа через рефинансирование: инструкция

Во многих банках можно подать заявку на рефинансирование. Клиент берет кредит в новом банке, чтобы этими средствами закрыть кредитное обязательство в другом банке. Таким способом можно закрыть задолженность и вывести недвижимость из-под обременения. По таким программам могут быть более выгодные условия и выше вероятность одобрения.

Обратите внимание: нужно найти банковское предложение, в котором ваша жилплощадь не остается под залогом. Еще один вариант — оставить в качестве залогового имущества другую квартиру.

Пошаговый план, как может продаваться квартира:

Найдите банк и программу. Важно среди всех предложений выбрать то, в котором разрешается покрыть задолженность заемными средствами.

Или предложить в кредитной организации под залог другое имущество — автомобиль, дачу, дом.

Или предложить в кредитной организации под залог другое имущество — автомобиль, дачу, дом.Возьмите справку об остатке задолженности. В ипотечном банке нужно заказать и получить выписку с информацией о сумме, которая потребуется для полного досрочного погашения займа. Помните о том, что эта сумма регулярно меняется.

Соберите документы для рефинансирования. Обратитесь за перечнем бумаг в банк, где планируется рефинансирование, затем соберите все необходимые документы и предоставьте их сотрудникам кредитной организации. Подождите, когда все проверят и одобрят. Об этом обычно приходит уведомление — СМС или звонок.

Закройте ипотеку. Новый банк переводит в ипотечный ту сумму, которая необходима для закрытия задолженности. Перед первым банком у вас больше нет долгов.

Получите справку о погашении займа и снятии обременения. Обратитесь в первый ипотечный банк и заберите справку о том, что долг полностью погашен и ничто не мешает вам распоряжаться собственностью.

Теперь можно спокойно продавать недвижимость, она больше не находится под обременением.

Продажа ипотеки через банк

У большинства банков есть разделы на сайте, где предлагают к покупке квартиры и частные дома, владельцы которых планируют продавать имущество в залоге.

Клиент обращается в банк и пишет заявление о том, что больше не хочет или не может выплачивать задолженность, с просьбой реализовать его имущество. Вместе с этим он передает банку право реализовать недвижимость.

Банк без участия заемщика ищет клиента, который согласен купить эту собственность, проверяет его, изучает документы, продает жилье. Продавцу не нужно приезжать показывать недвижимость, участвовать в остальных этапах сделки.

Полученные от покупателя деньги уходят на полное закрытие ипотечного кредита. Если оплаченная сумма больше остатка долга, излишек переводится бывшему владельцу недвижимости.

Продажа квартиры и погашение ипотеки во время проведения сделки

Если выбрать этот вариант, то долг будет погашен покупателем во время заключения сделки и подписания договора. Для этого сначала нужно взять разрешение от банка на такой способ реализации и выписку об остатке долга, а затем искать покупателя.

Для этого сначала нужно взять разрешение от банка на такой способ реализации и выписку об остатке долга, а затем искать покупателя.

В договоре прописываются все условия, покупатель перечисляет полную стоимость жилья, а банк делит деньги на два счета. На одном будет храниться достаточная сумма для полного закрытия задолженности, на другом — остаток, который получит продавец после завершения окончательных расчетов и оформления всех документов.

Документы по сделке передаются на регистрацию в Росреестр, где при получении необходимого пакета документов и разрешения банка происходит одновременное снятие обременения с продавца квартиры и регистрация перехода права в пользу покупателя.

Такой вариант продажи удобен, если:

Банк полностью контролирует сделку и гарантирует ее безопасность. Обе стороны будут находиться под защитой — покупатель приобретает жилплощадь, продавец получает деньги, условия не могут измениться в процессе совершения сделки.

Покупатель имеет право задействовать любые имеющиеся средства для приобретения. Это может быть материнский капитал, свои накопления или кредит, не обязательно в этом же банке.

Это может быть материнский капитал, свои накопления или кредит, не обязательно в этом же банке.

Легко ли продать квартиру с ипотекой

Это зависит множества факторов: например, от остатка долга, целей продавца, вероятности найти покупателя на конкретную жилплощадь. Не все готовы участвовать в сложной сделке и ждать столько, сколько потребуется для оформления документов. Некоторые потенциальные покупатели предпочитают сразу отказаться от идеи купить вашу недвижимость, а не разбираться в формальностях.

Иногда процесс продажи задерживается из-за того, что не удается найти покупателя. Но, если вы не торопитесь, можно подождать — обязательно найдется человек, который обладает нужной суммой и которому понравится ваше жилье.

Со стороны банка обычно не возникает препятствий, если покупатель соответствует выставленным условиям. Поэтому лучше уточнить все вопросы еще до начала подготовки договора.

Поделиться:

Три шага — и квартира ваша

1

Подайте онлайн-заявку

Рассчитайте ипотеку в несколько кликов, авторизуйтесь на Госуслугах и оформите заявку

Рассчитать ипотеку1

Подайте онлайн-заявку

Рассчитайте ипотеку в несколько кликов, авторизуйтесь на Госуслугах и оформите заявку

2

Получите финальное одобрение

Выберите недвижимость и загрузите документы онлайн в личном кабинете

2

Получите финальное одобрение

Выберите недвижимость и загрузите документы онлайн в личном кабинете

3

Подпишите документы

Получите ипотеку в удобном для вас офисе банка

Ипотечные центры3

Подпишите документы

Получите ипотеку в удобном для вас офисе банка

Другие полезные статьи

Кредиты27. 07.2022

07.2022

Что такое кредит простыми словами

Читать далее

Ипотека31.08.2022

Что такое оценка жилья для ипотеки простыми словами

Читать далее

Ипотека08.12.2022

Ипотека — что это такое простыми словами

Читать далее

Посчитайте ипотеку в банке ВТБ и отправьте заявку с использованием Госуслуг.

Рассчитать

Покупка второго дома — NerdWallet

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Составьте четкий план и составьте бюджет, прежде чем нацелитесь на покупку второго дома.

Автор:

Кейт Вуд

Кейт Вуд

Ведущий писатель | Покупка жилья, ипотека, домовладение

Кейт Вуд присоединилась к NerdWallet в 2019 году в качестве писателя в команде, посвященной домам и ипотеке. Имея образование в области социологии, Кейт серьезно относится к таким проблемам, как жилищное неравенство, и наслаждается любой возможностью демистифицировать процесс покупки жилья. До прихода в NerdWallet она писала о ремонте, декоре и обслуживании дома для журнала This Old House. Несмотря на то, что Кейт узнала, насколько сложными могут быть старые дома, Кейт купила и медленно ремонтирует дом 18-го века в восточном Коннектикуте.

Несмотря на то, что Кейт узнала, насколько сложными могут быть старые дома, Кейт купила и медленно ремонтирует дом 18-го века в восточном Коннектикуте.

Обновлено

Отредактировано Beth Buczynski

Beth Buczynski

Назначенный редактор | Личные финансы, ипотека, приобретение жилья в первый раз

Бет Бучински (Beth Buczynski) является ответственным редактором в группе международного расширения NerdWallet. Бет работает с писателями и редакторами, чтобы внести финансовую ясность для читателей в 10 провинциях и трех территориях Канады. Ранее Бет провела четыре года, освещая ипотеку и домовладение для NerdWallet, сначала в качестве писателя, а затем в качестве редактора. Как писатель, работа Бет была представлена, среди прочего, в журналах Associated Press, The Washington Post и Money. Бет имеет степень магистра общественных коммуникаций Университета штата Колорадо.

Некоторые или все ипотечные кредиторы, представленные на нашем сайте, являются рекламными партнерами NerdWallet, но это не влияет на наши оценки, звездные рейтинги кредиторов или порядок, в котором кредиторы перечислены на странице. Наши мнения являются нашими собственными. Вот список наших партнеров.

Покупка второго дома — это большой шаг вперед, независимо от того, претендуете ли вы на любимое место отдыха или делаете первый шаг в инвестировании в недвижимость.

Но расходы, связанные с покупкой и содержанием второго дома, быстро увеличиваются и значительно различаются в зависимости от того, как вы используете недвижимость. Варианты ипотеки также будут основываться на ваших планах использования вашего второго дома. Вот как убедиться, что вы готовы.

Готовитесь купить или рефинансировать дом? Мы найдем для вас кредитора с высоким рейтингом всего за несколько минут.

Просто ответьте на несколько вопросов, чтобы начать поиск персонального кредитора.

Какой у вас почтовый индекс?

Хотите купить или рефинансировать?

Выберите вариантКупитьРефинансирование

Какой у вас тип недвижимости?

Выберите вариантДом на одну семьюТаунхаусКондоМногоквартирный дом

Как вы планируете использовать это имущество?

Выберите вариант Основное место жительстваВторичное место жительстваИнвестиционная недвижимость

Причины купить второй дом

Существует множество сценариев, в которых второй дом имеет смысл:

место, где вы в конечном итоге уйти в отставку.

Вам нужен пригородный дом, потому что вы или ваш партнер работаете достаточно далеко от вашего основного дома, что делает ежедневную поездку на машине или поезде неприемлемой.

Вы хотите инвестировать в недвижимость, купив второй дом, который вы либо сдадите в аренду, либо перепродадите.

Вы хотите повысить категорию жилья, переехав в новый дом, но оставив свой нынешний дом в качестве сдаваемого в аренду.

Вы покупаете дом для члена семьи, возможно, чтобы ваши родители были рядом или чтобы дать вашему студенту квартиру рядом с кампусом.

Важно иметь четкое представление о своих планах, поскольку то, как вы используете второй дом, влияет на варианты финансирования и текущие расходы, не говоря уже о местонахождении и типе дома.

Если вам нужен пригородный дом или жилье для вашего студента колледжа, покупка квартиры может иметь больше смысла, чем отдельный дом на одну семью. Арендный дом или флип должны будут понравиться арендаторам или покупателям, чтобы быть надежной инвестицией. Загородный дом, который можно сдавать в краткосрочную аренду, может быть трудно управлять самостоятельно, если вы не живете рядом с пунктом назначения.

Как купить второй дом

Покупка второго дома включает в себя многие из тех шагов, которые вы помните при покупке текущего дома. Но расходы, связанные со вторым домом, выходят далеко за рамки очередного ежемесячного платежа. Ипотечные кредиты, которые вы можете использовать для покупки второго дома, и их квалификационные требования также различаются.

Учитывайте все расходы на покупку второго дома

Суммы будут варьироваться в зависимости от того, как вы используете второй дом, но вот некоторые расходы, которые вы можете включить в свой ежемесячный бюджет.

Страхование: Страхование домовладельцев второго дома обычно стоит больше, чем основного места жительства. Вам также может понадобиться другой тип страховки в зависимости от того, занят ли обычно второй дом и, если вы арендуете дом, является ли это краткосрочной или долгосрочной арендой.

Коммунальные услуги: Если дом сдается в аренду, арендатор может оплачивать коммунальные услуги (если у вас есть арендатор).

Но если он не занят в течение длительного периода времени, вам нужно будет найти баланс между потреблением энергии, необходимым для поддержания пригодности дома для жизни, и тем, что убережет вас от огромных ежемесячных счетов. Вы также можете инвестировать в систему безопасности.

Но если он не занят в течение длительного периода времени, вам нужно будет найти баланс между потреблением энергии, необходимым для поддержания пригодности дома для жизни, и тем, что убережет вас от огромных ежемесячных счетов. Вы также можете инвестировать в систему безопасности.Техническое обслуживание: это может включать капитальный сезонный ремонт, а также базовый уход — даже если в доме никто не живет, ваши соседи оценят аккуратно подстриженный газон. Управляющий недвижимостью может оказать здесь большую помощь, но он может значительно сократить вашу прибыль.

Вакансия: Планируете арендовать второй дом? Убедитесь, что вы можете покрыть расходы, если вы не получите арендаторов сразу или если ваша краткосрочная аренда имеет неожиданный засушливый период.

Путешествия: Если вы купили загородный дом далеко от вашего текущего дома, не забудьте заложить в бюджет поездки между двумя домами.

Подумайте и об общей картине. Вы уже достигли своих других финансовых целей, таких как накопление на пенсию или погашение долга с высокими процентами? Если нет, то не помешает ли вам их достижение стоимость владения вторым домом?

Вы уже достигли своих других финансовых целей, таких как накопление на пенсию или погашение долга с высокими процентами? Если нет, то не помешает ли вам их достижение стоимость владения вторым домом?

🤓Подсказка для ботаников

Налоговые последствия владения вторым домом различаются в зависимости от того, является ли он вторым домом или собственностью, приносящей доход. Возможно, вы захотите проконсультироваться со специалистом по налогам или налоговым юристом, чтобы убедиться, что вы знаете, с каким налоговым счетом вам, возможно, придется столкнуться. Если вы арендуете свой второй дом более чем на 14 дней в году, налоговая служба считает его инвестиционной недвижимостью. Это определяет, что вы можете вычесть, и означает, что вы должны сообщать о доходах от аренды.

Решите, как вы будете финансировать свой второй дом

Если вы хотите финансировать покупку второго дома, лучший тип ипотеки может зависеть от того, как вы планируете использовать дом. Кредиторы обычно предлагают разные ставки и могут иметь другие квалификационные требования для вторых домов, чем для инвестиционной недвижимости. (Подробнее об этом в следующем разделе). более 14 дней в году.

Кредиторы обычно предлагают разные ставки и могут иметь другие квалификационные требования для вторых домов, чем для инвестиционной недвижимости. (Подробнее об этом в следующем разделе). более 14 дней в году.

Если вы используете обычный кредит, вы можете арендовать свой второй дом на срок до шести месяцев в году без того, чтобы ваш кредитор классифицировал его как инвестиционную недвижимость — при условии, что вы не использовали будущий доход от аренды дома для претендовать на получение кредита. Даже в этом случае IRS может по-прежнему считать ваш дом инвестиционной собственностью, поскольку они используют свой собственный набор правил.

Государственные кредиты, как правило, не подходят для второго дома, независимо от того, как вы планируете использовать недвижимость. Только основное место жительства имеет право на ипотеку, поддерживаемую Департаментом по делам ветеранов. Федеральное жилищное управление делает некоторые исключения для пригородных домов.

Право на ипотеку второго дома

Будь то дом для отдыха или инвестиционная недвижимость, кредиторы считают второе жилье более рискованным. Требования к минимальному кредитному рейтингу, как правило, выше, а максимальное отношение долга к доходу ниже, чем для основного места жительства.

Требования к минимальному кредитному рейтингу, как правило, выше, а максимальное отношение долга к доходу ниже, чем для основного места жительства.

Вам, вероятно, потребуется внести более крупный первоначальный взнос за второй дом: от примерно 10% для обычного кредита до более 20% для крупного кредита. Этот большой авансовый платеж может существенно увеличить ваши первоначальные затраты, но потенциально может снизить ваши затраты на весь срок службы, если он приведет к более выгодной ставке.

Если вы намерены использовать будущий доход от аренды, чтобы помочь претендовать на кредит — будь то аренда второго дома или аренда вашего нынешнего дома после того, как вы переедете во второй дом — вы столкнетесь с дополнительными препятствиями.

Продемонстрировать потенциальный доход от дома, который уже сдан в аренду, не так уж сложно, если продавец готов поделиться этой информацией. Если дом в настоящее время не сдается в аренду, кредитор может захотеть провести оценку арендной платы, чтобы показать, что недвижимость продается.

Даже если вы уверены, что сможете претендовать на получение ипотечного кредита на покупку второго дома, найдите время и сравните кредиторов, чтобы убедиться, что вы получаете наилучшую возможную сделку.

Работайте с агентом по недвижимости, чтобы найти свой идеальный второй дом

Наконец, самое интересное! Если вы ищете дом для отдыха в отдаленной части страны или приносящую доход арендуемую недвижимость в вашем лесу, вы захотите работать с агентом по недвижимости, который находится в этом районе.

Если вы ищете издалека и не можете посетить недвижимость лично, хороший агент может быть вашими глазами и ушами (и носом) на земле. Но даже в отношении близлежащей недвижимости местный агент может лучше понимать, что сделает ее перспективной для сдачи в аренду, или, если вы переезжаете, как сделать ваш нынешний дом более привлекательным для будущих арендаторов.

Резюме: Покупка второго дома

Напомним, вот первые шаги к покупке второго дома.

Определите свою цель. То, как вы планируете использовать второй дом, поможет вам вписать его в вашу текущую финансовую картину и рассмотреть его плюсы и минусы для вашего будущего.

Создайте бюджет. Подсчитайте цифры, чтобы определить, сколько наличных вам понадобится, сколько вы сможете занять и как будет выглядеть ваш текущий бюджет.

Сравните кредиторов. Выясните, какой тип кредита вы будете использовать, купите как минимум трех кредиторов второго дома и получите предварительное одобрение.

Начните делать покупки. Работайте с агентом по недвижимости, который живет в том районе, где вы покупаете второй дом.

Готовитесь купить или рефинансировать дом? Мы найдем для вас кредитора с высоким рейтингом всего за несколько минут.

Просто ответьте на несколько вопросов, чтобы начать поиск персонального кредитора.

Какой у вас почтовый индекс?

Хотите купить или рефинансировать?

Выберите вариантКупитьРефинансирование

Какой у вас тип недвижимости?

Выберите вариантДом на одну семьюТаунхаусКондоМногоквартирный дом

Как вы планируете использовать это имущество?

Выберите ваш вариантОсновное жильеВторичное жильеИнвестиционная недвижимость

Об авторе: Кейт Вуд пишет об ипотеке, покупке жилья и домовладении для NerdWallet. Ранее она освещала темы, связанные с домовладением, в журнале This Old House. Читать далее

Ранее она освещала темы, связанные с домовладением, в журнале This Old House. Читать далее

В том же духе…

Получайте больше выгодных денежных переводов – прямо в почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам интересные статьи о деньгах, которые наиболее важны для вас, а также о других способах, которые помогут вам получить больше от ваших денег.

Как купить второй дом и арендовать первый за 5 простых шагов

Не так давно большинство людей продавали один дом, прежде чем купить другой. Владение арендуемой недвижимостью было зарезервировано для 1%, у которых были нужные связи. Сегодня времена изменились, и все большее число домовладельцев покупают второй дом и сдают первый в аренду, чтобы получить небольшой дополнительный доход и создать долгосрочное благосостояние.

Хотя у сдачи в аренду первого дома есть несколько потенциальных преимуществ, есть и недостатки, о которых следует подумать. В этой статье мы рассмотрим 5 шагов, которые необходимо выполнить, чтобы купить второй дом и арендовать первый, начиная с основных преимуществ сдачи дома в аренду вместо продажи инвестору.

Основные выводы

- Преимущества сдачи в аренду первого дома включают в себя доход от аренды, возможность получения положительного денежного потока и налоговые льготы, которыми пользуются инвесторы в недвижимость.

- Цены на жилье в США исторически повышались, что делает недвижимость хорошим выбором для людей, желающих накопить богатство в долгосрочной перспективе.

- Шаги, необходимые для покупки второго дома и сдачи в аренду первого, включают оценку вашего личного финансового положения, понимание различных способов получения первоначального взноса и подсчет цифр, чтобы понять потенциальную финансовую отдачу.

Преимущества сдачи дома в аренду

Продажа вашего нынешнего дома и покупка другого может показаться путем наименьшего сопротивления. Тем не менее, есть преимущества использования первого дома для сдачи в аренду и покупки второго дома для проживания.

Доход от аренды

Ежемесячная арендная плата, полученная от арендатора, используется для оплаты ипотеки, налогов на имущество и страховки, ТСЖ. сборы, ремонт. Когда арендная недвижимость имеет положительный денежный поток, в конце каждого периода остаются дополнительные деньги, которые арендодатель может сэкономить.

Например, предположим, что дом на одну семью стоимостью 250 000 долларов можно арендовать за 2 500 долларов в месяц. Согласно правилу 50%, операционные расходы, такие как ремонт, страхование и налоги на имущество, занимают около половины валового дохода от аренды. Если платеж по ипотеке составляет 900 долларов в месяц (только основная сумма и проценты), дом будет иметь положительный денежный поток в размере 350 долларов в месяц.

Конечно, денежный поток не всегда одинаков от месяца к месяцу, а в некоторые месяцы может даже быть отрицательным. Иногда затраты на ремонт выше или ниже, чем ожидалось, или может потребоваться больше времени, чтобы найти квалифицированных арендаторов, а в это время все еще необходимо оплачивать счета.

Хорошие способы выяснить, за что на самом деле можно арендовать дом, включают онлайн-инструменты, такие как Stessa Rent Estimate, Rentometer, Zillow Rental Manager, или просто объехать окрестности и найти похожие дома, доступные для аренды.

Налоговые льготы

Налоговое законодательство США благоприятно для инвесторов в недвижимость. В дополнение к вычету операционных расходов из дохода от аренды, арендодатель может также иметь возможность вычесть транспортные расходы для посещения сдаваемого в аренду имущества, а также деньги, потраченные на непрерывное образование и домашний офис.

Арендодатель также может использовать амортизационные отчисления для уменьшения налогооблагаемого чистого дохода. IRS позволяет амортизировать стоимость сдаваемой в аренду жилой недвижимости в течение 27,5 лет. Земля не может быть амортизирована, поэтому, если дом стоит 250 000 долларов США, а стоимость участка составляет 30 000 долларов США, ежегодные расходы на амортизацию составят 8 000 долларов США в год:

- стоимость дома 250 000 долларов – стоимость участка 30 000 долларов = 220 000 долларов базовой стоимости / 27,5 лет = 8000 долларов США.

годовые амортизационные отчисления

годовые амортизационные отчисления

Эти амортизационные отчисления затем указываются в налоговой декларации арендодателя как вычет из любого чистого дохода, который генерирует инвестиционная недвижимость. Основное место жительства не может быть амортизировано, но как только первый дом превращается в сдаваемое в аренду имущество, начинаются налоговые льготы и амортизация.

Создавайте богатство

Роберт Кийосаки, автор бестселлера «Богатый папа, бедный папа », однажды сказал: «Инвестирование в недвижимость, даже в очень небольших масштабах, остается испытанным и верным средством создания индивидуального денежного потока и богатство.» Вместо того, чтобы продавать один дом и покупать другой, сохранить первый дом и сдать его в аренду может стать первым шагом на пути к финансовой свободе.

Как показывает эта диаграмма Федеральной резервной системы, средняя цена продажи домов выросла на 81% за последние 10 лет (с третьего квартала 2011 года по третий квартал 2021 года).

Конечно, как и в случае с денежным потоком, цены на жилье могут как падать, так и расти. Вот почему многие инвесторы в недвижимость используют стратегию покупки и владения недвижимостью в долгосрочной перспективе.

5 шагов, чтобы купить второй дом и арендовать первый

Несмотря на то, что сдача первого дома в аренду дает несколько преимуществ, следует тщательно обдумать наличие двух домов. Вот 5 основных шагов, которые необходимо выполнить, чтобы купить второй дом и сдать первый в аренду.

1. Оцените свое финансовое положение Наличие 2 домов может также означать наличие 2 ипотечных кредитов, что потенциально может создать финансовое бремя. Прежде чем покупать второй дом, эксперты предлагают погасить долг с высокими процентами, создать приемлемый финансовый бюджет и отложить достаточно денег на черный день на случай личных непредвиденных обстоятельств. Разговор с финансовым планировщиком или менеджером по недвижимости может быть двумя хорошими способами понять затраты на содержание первого дома в качестве арендной платы.

Разговор с финансовым планировщиком или менеджером по недвижимости может быть двумя хорошими способами понять затраты на содержание первого дома в качестве арендной платы.

Получение наличных денег для первоначального взноса за второй дом может быть препятствием, которое легко преодолеть. Ссуда под залог дома или кредитная линия под залог дома (HELOC) — это ссуда, используемая для извлечения капитала из первого дома для финансирования первоначального взноса за второй дом. Другие источники для поиска денег для первоначального взноса могут включать использование пенсионного счета, рефинансирование наличными или заимствование у семьи и друзей.

Вот дополнительный ресурс для внесения первоначального взноса.

3. Убедитесь, что первый дом будет хорошо сдавать в аренду Несмотря на то, что спрос на сдаваемое в аренду имущество высок на большинстве рынков, некоторые дома приносят больший финансовый доход, чем другие.

Эта простая электронная таблица от Roofstock предоставляет простой способ просмотра потенциальных финансовых показателей данного объекта недвижимости. Вы можете использовать его для прогнозирования потенциальной доходности объекта. Просто введите некоторую информацию, чтобы просмотреть прогнозируемые ключевые показатели рентабельности инвестиций (ROI), включая денежный поток, рентабельность денежных средств, чистую операционную прибыль и ставку капитализации.

4. Решите, как управлять арендованным домомНекоторые из общих задач арендодателя и самостоятельного управления арендованной недвижимостью включают: законы.

Управление арендованной недвижимостью требует больших знаний и труда, поэтому многие инвесторы нанимают управляющего недвижимостью. Местные управляющие недвижимостью упрощают пользование преимуществами аренды первого дома без традиционных хлопот, связанных с арендодателем.

5. Настройте хорошую систему бухгалтерского учетаКогда даже один дом сдается в аренду, требуется огромное количество документов. Такие предметы, как договоры аренды, квитанции об оплате арендной платы, оплаченные счета за обслуживание и записи переговоров между арендодателем и арендатором, должны быть организованы и надежно храниться.

Бесплатное программное обеспечение для сдачи в аренду недвижимости от Stessa автоматизирует отслеживание доходов и расходов, упрощая максимизацию потенциальной прибыли и получение даже налогового вычета, как если бы вы были инвестором в недвижимость.

До внесения задатка и каких-либо договоренностей запросите у продавца свидетельство о праве собственности. В нем указано, кто настоящий владелец и на каком основании возникло право. Внимательно сравните паспортные данные с указанными в документе.

До внесения задатка и каких-либо договоренностей запросите у продавца свидетельство о праве собственности. В нем указано, кто настоящий владелец и на каком основании возникло право. Внимательно сравните паспортные данные с указанными в документе. В справке из БТИ обратите внимание на дату ввода дома в эксплуатацию.

В справке из БТИ обратите внимание на дату ввода дома в эксплуатацию. В течение 3 дней банк рассмотрит заявку и вынесет предварительное решение.

В течение 3 дней банк рассмотрит заявку и вынесет предварительное решение. Квартира будет под обременением до полного погашения займа.

Квартира будет под обременением до полного погашения займа. Если квартира куплена с привлечением маткапитала, должен быть оформлен отказ несовершеннолетнего от доли. Если квартира была приватизирована, и на момент приватизации в ней были прописаны несовершеннолетние, также необходим отказ от права требования выделения доли, вне зависимости от того, сколько сейчас детям лет. Если квартира получена в наследство, право должно быть оформлено не ранее, чем через 6 месяцев с момента появления наследства.

Если квартира куплена с привлечением маткапитала, должен быть оформлен отказ несовершеннолетнего от доли. Если квартира была приватизирована, и на момент приватизации в ней были прописаны несовершеннолетние, также необходим отказ от права требования выделения доли, вне зависимости от того, сколько сейчас детям лет. Если квартира получена в наследство, право должно быть оформлено не ранее, чем через 6 месяцев с момента появления наследства.

Или предложить в кредитной организации под залог другое имущество — автомобиль, дачу, дом.

Или предложить в кредитной организации под залог другое имущество — автомобиль, дачу, дом.

Но если он не занят в течение длительного периода времени, вам нужно будет найти баланс между потреблением энергии, необходимым для поддержания пригодности дома для жизни, и тем, что убережет вас от огромных ежемесячных счетов. Вы также можете инвестировать в систему безопасности.

Но если он не занят в течение длительного периода времени, вам нужно будет найти баланс между потреблением энергии, необходимым для поддержания пригодности дома для жизни, и тем, что убережет вас от огромных ежемесячных счетов. Вы также можете инвестировать в систему безопасности. годовые амортизационные отчисления

годовые амортизационные отчисления