НДС на металлолом в 2018 году | Новости | Ростехком | Цветной и черный металлопрокат оптом, доставка по России и СНГ

2018 год подготовил сюрпризы для продавцов и покупателей лома цветных и черных металлов.

С 1 января этого года реализация лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов облагается налогом на добавленную стоимость (НДС).

НДС уплачивает покупатель

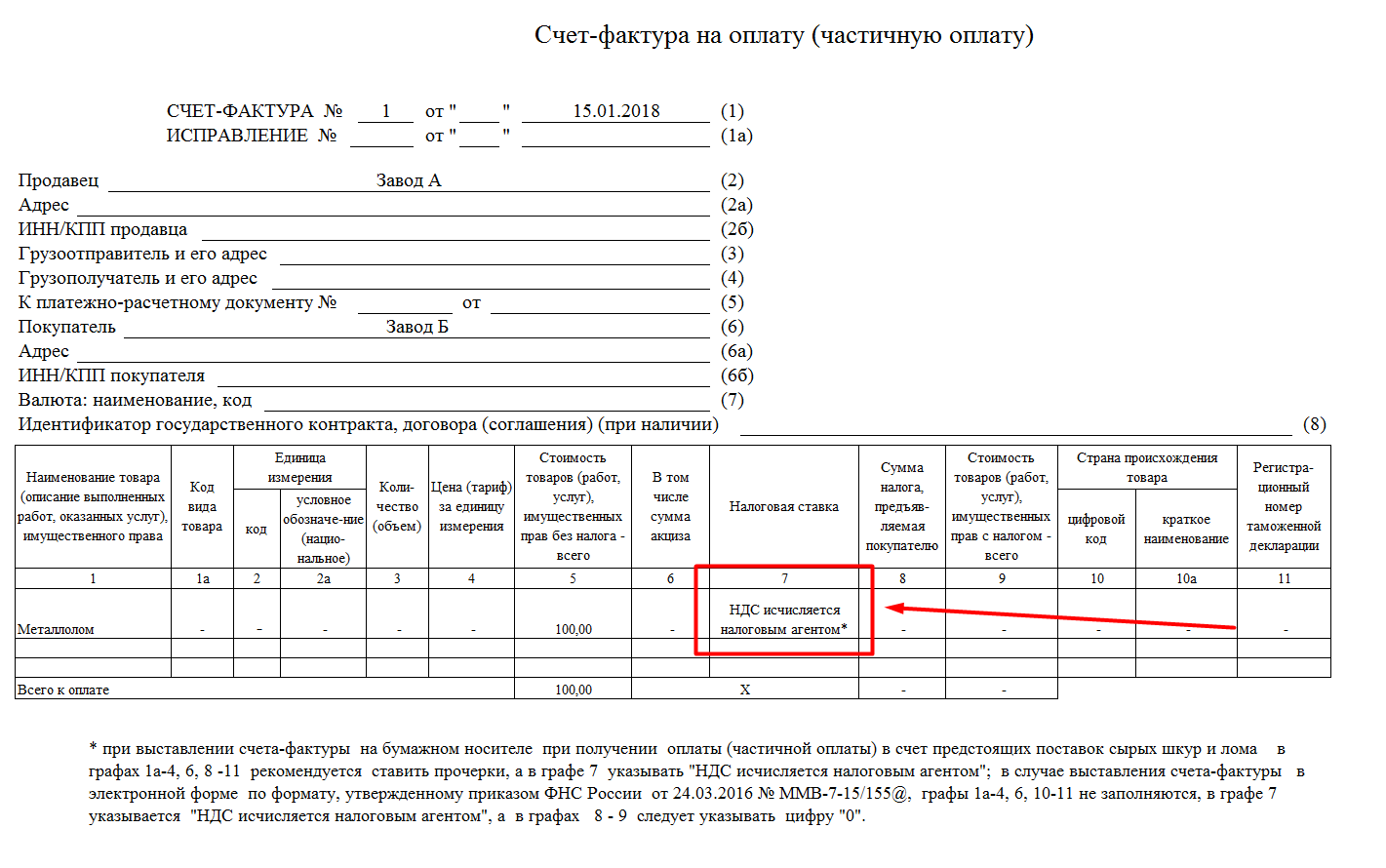

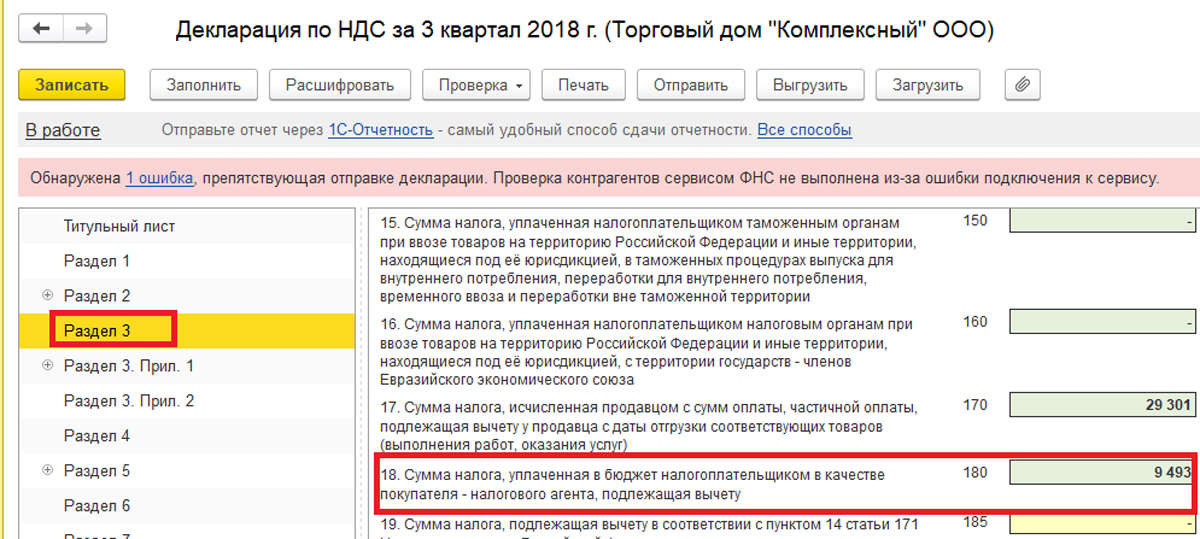

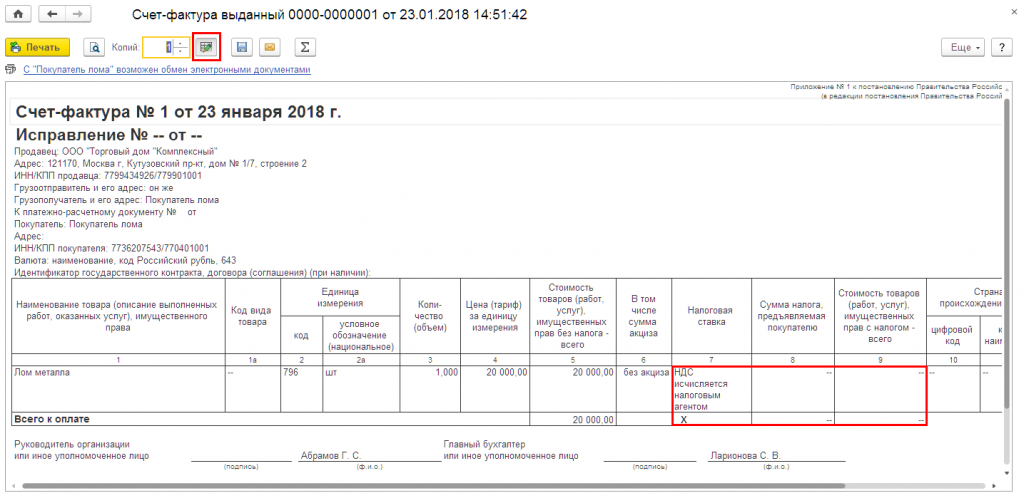

Теперь, при продаже металлолома в России, НДС исчисляют налоговые агенты – покупатели этих товаров.

У покупателей лома и отходов черных и цветных металлов возникает необходимость уплаты НДС за каждую успешную сделку. Все покупатели, за исключением лиц, которые не являются индивидуальными предпринимателями, обязаны платить НДС.

Физические лица, которые не зарегистрированы в качестве ИП могут свободно совершать покупку металлолома для личных целей. Но в случае, если они решат заняться без регистрации предпринимательской деятельностью, на них ляжет ответственность за подобные действия и риск стать налоговым агентом по уплате НДС.

Предприниматели и организации обязаны исчислить расчетным методом и оплачивать в бюджет соответствующую сумму налога вне зависимости от того, исполняют ли они обязанности налогоплательщика НДС. Даже если организации и ИП, применяющие спецрежимы или освобожденные от НДС в соответствии со ст.145 или 145.1 НК РФ не освобождаются от обязанностей налогового агента.

Обязанности налогового агента возникнут у покупателя только в том случае, если он приобретает лом, алюминий у плательщиков НДС (п. 8 ст. 161 НК РФ)

Например: Если пункт приема вторсырья приобретает лом у физических лиц, НДС такой организации платить не придется. Обязанности налогового агента по НДС у нее не возникают.

Если завод, приобретает лом у неплательщиков НДС, например, у организаций или ИП, применяющих УСН или освобожденных от исполнения обязанностей налогоплательщика в соответствии со ст.145 и 145.1 НК РФ. НДС по такой операции завод не уплачивает.

Чтобы покупатель лома знал, что приобретает товар у неплательщика НДС, продавцы должны сделать запись в договоре и в первичном учетном документе «Без налога (НДС)».

Когда НДС придется исчислить продавцу

Мимо Продавцов нововведения тоже не прошли, существуют и исключения из новых правил, когда Поставщик обязан оплачивать НДС:

1. Если Продавец указал недостоверные сведения в договоре и первичной документации об отсутствии НДС, то именно Продавцу, а не Покупателю придется уплатить в бюджет НДС.

2. Если Продавец является плательщиком НДС и реализует товар физическому лицу (не ИП), то Продавец обязан начислить и уплатить НДС, как при обычной реализации.

3. Также Продавцу придется самостоятельно исчислить НДС, если при реализации лома он был освобожден от исполнения обязанностей плательщика НДС или применял спецрежим (ЕСХН, УСН, ЕНВД, ПСН), но потерял на это право «задним числом».

Рассмотрим на примере. Индивидуальный предприниматель, применяющий УСН, продал лом 20.04.2018 года (с отметкой «Без налога (НДС)). Но во 2-м квартале доходы с начала года превысили максимальную величину для применения УСН, например, это произошло 15.

Минфин в своих комментариях о применении НДС на лом пояснил, что данная мера позволит еще больше легализовать оборот лома черного и цветного металла за счет включения переработчиков в автоматизированную систему контроля налога на добавленную стоимость.

Представители отрасли, считают, наоборот, – часть оборота металла уйдет в тень, а многие крупные закупщики лома с помощью нововведений разработают налоговые схемы по возврату НДС.

Эксперты отмечают, что основной причиной введения налога является необходимость пополнить бюджет, который принят со значительным дефицитом. Но, на их взгляд, существенного пополнения вряд ли придется ждать, т.к. рынок мелких заготовителей лома за многие годы не стал прозрачней, а увеличение налоговой нагрузки приведет к ещё большему уходу в тень. Введение НДС на лом не будет способствовать пополнению казны.

Но, на их взгляд, существенного пополнения вряд ли придется ждать, т.к. рынок мелких заготовителей лома за многие годы не стал прозрачней, а увеличение налоговой нагрузки приведет к ещё большему уходу в тень. Введение НДС на лом не будет способствовать пополнению казны.

С 2018 года покупатели металлолома и шкур должны платить НДС

С 2018 года покупатели металлолома и шкур должны платить НДС — БУХ.1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

Президент РФ Владимир Путин подписал Федеральный закон от 27.11.2017 № 335-ФЗ с поправками в статью 161 НК РФ, которые возлагают на покупателей отдельных видов товаров обязанности налоговых агентов по НДС.

Текст документа опубликован на Официальном интернет-портале правовой информации.

Закон устанавливает, что при реализации на территории России сырых шкур животных, лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов налоговая база определяется налоговыми агентами.

Налоговыми агентами признаются покупатели (получатели) товаров, за исключением физических лиц, не являющихся ИП.

Такие налоговые агенты обязаны исчислить расчетным методом и уплатить в бюджет НДС вне зависимости от того, являются ли они сами налогоплательщиками НДС или нет.

Указанные поправки вступят в силу с 1 января 2018 года.

В решениях «1С:Предприятие» необходимые изменения будут поддержаны с выходом очередных версий. О сроках см. в «Мониторинге изменений законодательства».

Темы: налоговый агент по ндс, поправки в НК РФ, НДС, изменения в законодательстве

Рубрика: Уплата, зачет, возврат налогов , Налог на добавленную стоимость (НДС)

Подписаться на комментарии

Отправить на почту

Печать

1С»

ФНС объяснила, когда вступят в силу повышенные размеры социальных вычетов

Может ли ИП принять к вычету НДС по товарам, купленным до перехода с ПСН на общий режим

1С»

ФНС объяснила, когда вступят в силу повышенные размеры социальных вычетов

Может ли ИП принять к вычету НДС по товарам, купленным до перехода с ПСН на общий режим

Опросы

Увеличение майских каникул и сокращение новогодних

Поддерживаете ли вы предложение увеличить майские каникулы и сократить новогодние?

Да, поддерживаю. Майские каникулы более актуальны.

Нет, не поддерживаю. Действующий график выходных менять не нужно.

Нужно увеличить майские каникулы без сокращения новогодних праздников.

Я думаю, что количество праздничных дней вообще нужно сократить.

Мероприятия

26 июня — 2 июля 2023 года | 1C:Лекторий: 7 июня 2023 года (среда) — Учет биологических активов в 2023 году на практических примерах в БГУ (ред. 1C:Лекторий: 8 июня 2023 года (четверг, начало в 12:00) — Особенности расчета и учет отпусков в программе «1С:ЗУП 8» (ред. 3) |

Как облагать налогом НДС при продаже металлолома – ScrapAd

Экономическая деятельность по купле-продаже металлолома не освобождается от уплаты НДС , так как нет законодательной нормы, освобождающей эту деятельность от уплаты НДС. В этой статье мы объясняем, почему и как платить НДС при реализации металлолома.

Что такое обратная зарядка?

Обратный сбор является формой НДС , при которой лицо, ответственное за уплату налога, является получателем счета-фактуры, а не выдавшим его , как и общее правило для налога на добавленную стоимость.

Как правило, лицом, ответственным за уплату НДС, является торговец или предприниматель, который выставляет счет за оказание услуг или продажу товаров. По этому счету-фактуре торговец или предприниматель передает НДС своему покупателю, а затем уплачивает его в соответствующей декларации о подоходном налоге.

По этому счету-фактуре торговец или предприниматель передает НДС своему покупателю, а затем уплачивает его в соответствующей декларации о подоходном налоге.

Однако в данном случае инверсия налогоплательщика, общее правило изменено, и в этом случае именно получатель счета-фактуры обязан уплатить НДС .

Как платить НДС при реализации металлолома?

- Поставки новых промышленных отходов, литейных отходов и лома, остатков и других переработанных материалов , состоящий из черных и цветных металлов, их сплавов, шлака, золы и промышленных отходов, содержащих металлы или их сплавы.

- Сортировка, резка, дробление, измельчение, измельчение и прессование для продуктов, упомянутых в предыдущем пункте.

- Поставки отходов или лома стекла, бумаги и картона .

- Поставки полуфабрикатов, полученных в результате обработки, обработки или плавки цветных металлов, указанных в пункте 1, за исключением соединений никеля . В частности, полуфабрикатами считаются слитки, блоки, плиты, плиты, прутки, крупка, дробь и катанка.

В этом случае продавец выставляет счет-фактуру без НДС покупателю . Покупатель, с другой стороны, должен будет самостоятельно выставить счет-фактуру с учетом НДС . Поскольку в этом счете-фактуре обе стороны являются одной и той же компанией, счет-фактура должен отражать как исходящий, так и входной НДС на одну и ту же сумму .

Так как одно и то же юридическое лицо начисляет и уплачивает НДС по передаче лома и полуфабрикатов, движение денег исключается, но для налоговых органов это движение отражается в установленном порядке .

Это исключение из общего правила применяется к следующим случаям :

- 7204 : Отходы и лом от литейного производства чугуна или стали (лом и слитки).

- 7402 : медь нерафинированная, медные аноды для электролитического рафинирования.

- 7403 : Медь рафинированная в виде катодов и катодных секций.

- 7404 : Медные отходы и лом.

- 7407 : Медные прутки, стержни и профили.

- 7408.11.00 : Проволока из рафинированной меди с максимальным сечением 6 мм и более.

- 7408.19.10 : Проволока из рафинированной меди, максимальный размер поперечного сечения которой превышает 0,5 мм, но не превышает 6 мм.

- 7502 : Никель.

- 7503 Никелевые отходы и лом.

- 7601 : Необработанный алюминий.

- 7602 : Алюминиевые отходы и лом.

- 7605.11 : Алюминиевая проволока, нелегированная.

- 7605.

21 : Проволока из алюминиевого сплава.

21 : Проволока из алюминиевого сплава. - 7801 : Свинец.

- 7802 : Свинцовые отходы и лом.

- 7901 : Цинк.

- 7902 : Отходы и лом цинка.

- 8001 : олово.

- 8002 : Оловянные отходы и лом.

- 2618 Гранулированный шлак (шлаковый песок) при производстве чугуна и стали.

- 2619 : Шлак, окалина, окалина, окалина и прочие отходы производства чугуна и стали.

- 2620 Зола и остатки (кроме продуктов производства железа и стали), содержащие металлы или соединения металлов.

- 47.07 : Отходы и скрап бумаги или картона.

- 70.01 : Стеклянные отходы и лом.

Купить или продать металлолом на ScrapAd

В ScrapAd мы упростили вам продажу и покупку металлолома через нашу платформу, , где вы можете упростить все свои покупки и продажи вторсырья, сэкономить время и деньги . Мы позаботимся об остальном.

Мы позаботимся об остальном.

Зарегистрируйтесь бесплатно и начните торговать тем, что вас интересует.

Входит ли металлолом в налоговую ставку 8%?

Вт, 24 мая 2022 г., 09:23:00 | Распечатать | Электронная почта Делиться:

Компания г-на Данг Ван Туана (Йен Бай) торгует всеми видами лома: железо и сталь, железная стружка, медь, алюминий, алюминиевый порошок, алюминиевый шлак, алюминиевая стружка, рифленое железо, жесть, железные барабаны, пластик, пластиковые бочки. , нейлон, дерево, картон, желтый раствор…

Г-н Туан спросил, какие из перечисленных выше товаров облагаются налогом на добавленную стоимость (НДС) по ставке 10%, а какие облагаются НДС по ставке 8% в соответствии с Постановлением № 15/2022/ND-CP.? В случае, если компания экспортирует много товаров по одному и тому же счету-фактуре покупателю в феврале 2022 года, и продавец, и покупатель задекларировали налог, но теперь обнаруживается, что в счете-фактуре указана неправильная ставка НДС в соответствии с Постановлением № 15/2022. /ND-CP необходимо увеличить налог по этой позиции и уменьшить налог по другим позициям этой накладной. Итак, как скорректировать этот счет? Минфин отреагировал на этот вопрос следующим образом: В соответствии с Решением № 43/2018/QD-TTg от 1 ноября 2018 г. об утверждении системы вьетнамских производственных отраслей; В соответствии с Постановлением Правительства № 15/2022/ND-CP от 28 января 2022 г., определяющим политику освобождения и снижения налогов в соответствии с Постановлением Национального Собрания № 43/2022/Qh25 о налогово-бюджетной и денежно-кредитной политике для поддержки поддержки программы социально-экономическое восстановление и развитие: - В статье 1 положения о снижении НДС: "1.

Снижение НДС распространяется на группы товаров и услуг, облагаемых в настоящее время ставкой налога 10%, за исключением следующих групп товаров и услуг: а) Телекоммуникации, финансовая деятельность, банковское дело, ценные бумаги, страхование, торговля недвижимостью, металлы и сборные металлические изделия, продукты горнодобывающей промышленности (за исключением добычи угля), кокс, очищенная нефть, химические продукты. Подробная информация содержится в Приложении I, выпущенном вместе с настоящим Указом. б) Продукты, товары и услуги, облагаемые акцизным налогом. Подробная информация содержится в Приложении II к настоящему Указу. в) информационные технологии в соответствии с законом об информационных технологиях. Подробная информация содержится в Приложении III, выпущенном вместе с настоящим Указом. г) Снижение НДС по каждому виду товаров и услуг, указанных в пункте 1 настоящей статьи, применяется единообразно на этапах импорта, производства, переработки, предпринимательской деятельности и торговли.

Для реализованного угля добычи (в том числе в случае угля, добытого, а затем просеянного, классифицированного и реализованного закрытым способом) НДС подлежит уменьшению. Угольная продукция, указанная в Приложении I к настоящему Указу, не подлежит снижению НДС на других стадиях, кроме добычи. В случае, если товары и услуги, указанные в Приложениях I, II и III, изданных вместе с настоящим Указом, не облагаются НДС или облагаются НДС по ставке 5% в соответствии с положениями Закона о НДС, применяются следующие процедуры в соответствии с положениями Закона. облагаются НДС и не имеют права на снижение НДС. 2. Снижение НДС а) хозяйствующие субъекты, исчисляющие НДС кредитным методом, могут применять ставку НДС в размере 8 процентов в отношении товаров и услуг, указанных в пункте 1 настоящей статьи. … 4. Коммерческие предприятия должны выставлять отдельные счета за товары и услуги, на которые распространяется снижение НДС. В случае, если коммерческое учреждение не выставляет отдельный счет-фактуру за товары и услуги, подлежащие уменьшению НДС, оно не имеет права на уменьшение НДС.

5. Если коммерческое учреждение выставило счет-фактуру и заявило налоговую ставку или процент для исчисления НДС, который не был уменьшен в соответствии с настоящим Указом, продавец и покупатель должны сделать запись или имеется письменное соглашение с указанием ошибки. , в то же время продавец выставляет счет для исправления ошибки и доставляет скорректированный счет покупателю. На основании скорректированного счета-фактуры продавец декларирует и корректирует исходящий налог, а покупатель декларирует корректировку входного налога (если таковая имеется)..." - Статья 3 предусматривает действие и организацию реализации: "1. Настоящий Указ вступает в силу с 1 февраля 2022 года. Статья 1 настоящего Указа применяется с 1 февраля 2022 года до конца 31 декабря 2022 года…». Ставка налога на металлолом В соответствии с Приложением I, II, III, изданным вместе с Постановлением Правительства № 15/2022/ND-CP; В соответствии с Циркуляром № 219/2013/TT-BTC от 31 декабря 2013 г. Министерства финансов, регулирующее применение Закона об НДС, и Постановление Правительства № 209/2013/ND-CP от 18 декабря 2013 г.

, регулирующее детализацию и руководство по реализации ряд статей Закона о НДС; - В статье 11 устанавливается следующая ставка налога в размере 10%: "Статья 11: Налоговая ставка 10% Ставка налога в размере 10% применяется к товарам и услугам, не указанным в статьях 4, 9 и 10 настоящего Циркуляра. Ставки НДС, указанные в статьях 10 и 11, применяются единообразно к каждому виду товаров и услуг на этапах импорта, производства, переработки или коммерческой деятельности. ... Лом и бракованная продукция, которые утилизируются для переработки и используются повторно при реализации, облагаются ставкой НДС в соответствии со ставкой налога на реализованный лом и бракованную продукцию. Согласно Официальному письму № 902/TCT-CS от 25 марта 2022 г. Главного управления по налогам и сборам, содержащее указания по ставкам НДС на стальной лом в Постановлении № 15/2022/ND-CP. На основании изложенных положений, в случае, если организация исчисляет НДС кредитным методом, предоставляет товары и услуги, ставка НДС составляет 10% и не входит в перечень товаров и услуг, указанных в Приложении II.

Приложение I, II, III, обнародованное в соответствии с Указом № 15/2022/ND-CP, ставка НДС 8%, предусмотренная пунктом 2 статьи 1 Указа № 15/2022/ND-CP, применяется с 1 февраля, 2022 года до конца 31 декабря 2022 года. В случае, если компания предоставляет металлопродукцию (включая лом и бракованную продукцию) по перечню товаров и услуг, указанных в Приложении I, обнародованном в соответствии с Постановлением № 15/2022/ND-CP, она не подлежит обложению НДС по ставке 8%. . Для товаров и услуг, имеющих право на снижение НДС в соответствии с Постановлением № 15/2022/ND-CP, компания выставила счет-фактуру и объявила в соответствии с налоговой ставкой или процентом для расчета НДС, который еще не был уменьшен. Компания действует в соответствии с указаниями, изложенными в пункте 5 статьи 1 Указа № 15/2022/ND-CP. Предполагается, что вы основываетесь на реальной ситуации, понимаете приведенные выше правовые положения для соблюдения правил. В процессе внедрения, если у вас остались проблемы, пожалуйста, предоставьте конкретные документы и обратитесь за ответами в непосредственно управляющий ими налоговый орган.

2). Серия 1С:Консалтинг для госсектора

2). Серия 1С:Консалтинг для госсектора

21 : Проволока из алюминиевого сплава.

21 : Проволока из алюминиевого сплава. ?

В случае, если компания экспортирует много товаров по одному и тому же счету-фактуре покупателю в феврале 2022 года, и продавец, и покупатель задекларировали налог, но теперь обнаруживается, что в счете-фактуре указана неправильная ставка НДС в соответствии с Постановлением № 15/2022. /ND-CP необходимо увеличить налог по этой позиции и уменьшить налог по другим позициям этой накладной. Итак, как скорректировать этот счет?

Минфин отреагировал на этот вопрос следующим образом:

В соответствии с Решением № 43/2018/QD-TTg от 1 ноября 2018 г. об утверждении системы вьетнамских производственных отраслей;

В соответствии с Постановлением Правительства № 15/2022/ND-CP от 28 января 2022 г., определяющим политику освобождения и снижения налогов в соответствии с Постановлением Национального Собрания № 43/2022/Qh25 о налогово-бюджетной и денежно-кредитной политике для поддержки поддержки программы социально-экономическое восстановление и развитие:

- В статье 1 положения о снижении НДС:

"1.

?

В случае, если компания экспортирует много товаров по одному и тому же счету-фактуре покупателю в феврале 2022 года, и продавец, и покупатель задекларировали налог, но теперь обнаруживается, что в счете-фактуре указана неправильная ставка НДС в соответствии с Постановлением № 15/2022. /ND-CP необходимо увеличить налог по этой позиции и уменьшить налог по другим позициям этой накладной. Итак, как скорректировать этот счет?

Минфин отреагировал на этот вопрос следующим образом:

В соответствии с Решением № 43/2018/QD-TTg от 1 ноября 2018 г. об утверждении системы вьетнамских производственных отраслей;

В соответствии с Постановлением Правительства № 15/2022/ND-CP от 28 января 2022 г., определяющим политику освобождения и снижения налогов в соответствии с Постановлением Национального Собрания № 43/2022/Qh25 о налогово-бюджетной и денежно-кредитной политике для поддержки поддержки программы социально-экономическое восстановление и развитие:

- В статье 1 положения о снижении НДС:

"1. Снижение НДС распространяется на группы товаров и услуг, облагаемых в настоящее время ставкой налога 10%, за исключением следующих групп товаров и услуг:

а) Телекоммуникации, финансовая деятельность, банковское дело, ценные бумаги, страхование, торговля недвижимостью, металлы и сборные металлические изделия, продукты горнодобывающей промышленности (за исключением добычи угля), кокс, очищенная нефть, химические продукты. Подробная информация содержится в Приложении I, выпущенном вместе с настоящим Указом.

б) Продукты, товары и услуги, облагаемые акцизным налогом. Подробная информация содержится в Приложении II к настоящему Указу.

в) информационные технологии в соответствии с законом об информационных технологиях. Подробная информация содержится в Приложении III, выпущенном вместе с настоящим Указом.

г) Снижение НДС по каждому виду товаров и услуг, указанных в пункте 1 настоящей статьи, применяется единообразно на этапах импорта, производства, переработки, предпринимательской деятельности и торговли.

Снижение НДС распространяется на группы товаров и услуг, облагаемых в настоящее время ставкой налога 10%, за исключением следующих групп товаров и услуг:

а) Телекоммуникации, финансовая деятельность, банковское дело, ценные бумаги, страхование, торговля недвижимостью, металлы и сборные металлические изделия, продукты горнодобывающей промышленности (за исключением добычи угля), кокс, очищенная нефть, химические продукты. Подробная информация содержится в Приложении I, выпущенном вместе с настоящим Указом.

б) Продукты, товары и услуги, облагаемые акцизным налогом. Подробная информация содержится в Приложении II к настоящему Указу.

в) информационные технологии в соответствии с законом об информационных технологиях. Подробная информация содержится в Приложении III, выпущенном вместе с настоящим Указом.

г) Снижение НДС по каждому виду товаров и услуг, указанных в пункте 1 настоящей статьи, применяется единообразно на этапах импорта, производства, переработки, предпринимательской деятельности и торговли. Для реализованного угля добычи (в том числе в случае угля, добытого, а затем просеянного, классифицированного и реализованного закрытым способом) НДС подлежит уменьшению. Угольная продукция, указанная в Приложении I к настоящему Указу, не подлежит снижению НДС на других стадиях, кроме добычи.

В случае, если товары и услуги, указанные в Приложениях I, II и III, изданных вместе с настоящим Указом, не облагаются НДС или облагаются НДС по ставке 5% в соответствии с положениями Закона о НДС, применяются следующие процедуры в соответствии с положениями Закона. облагаются НДС и не имеют права на снижение НДС.

2. Снижение НДС

а) хозяйствующие субъекты, исчисляющие НДС кредитным методом, могут применять ставку НДС в размере 8 процентов в отношении товаров и услуг, указанных в пункте 1 настоящей статьи.

… 4. Коммерческие предприятия должны выставлять отдельные счета за товары и услуги, на которые распространяется снижение НДС. В случае, если коммерческое учреждение не выставляет отдельный счет-фактуру за товары и услуги, подлежащие уменьшению НДС, оно не имеет права на уменьшение НДС.

Для реализованного угля добычи (в том числе в случае угля, добытого, а затем просеянного, классифицированного и реализованного закрытым способом) НДС подлежит уменьшению. Угольная продукция, указанная в Приложении I к настоящему Указу, не подлежит снижению НДС на других стадиях, кроме добычи.

В случае, если товары и услуги, указанные в Приложениях I, II и III, изданных вместе с настоящим Указом, не облагаются НДС или облагаются НДС по ставке 5% в соответствии с положениями Закона о НДС, применяются следующие процедуры в соответствии с положениями Закона. облагаются НДС и не имеют права на снижение НДС.

2. Снижение НДС

а) хозяйствующие субъекты, исчисляющие НДС кредитным методом, могут применять ставку НДС в размере 8 процентов в отношении товаров и услуг, указанных в пункте 1 настоящей статьи.

… 4. Коммерческие предприятия должны выставлять отдельные счета за товары и услуги, на которые распространяется снижение НДС. В случае, если коммерческое учреждение не выставляет отдельный счет-фактуру за товары и услуги, подлежащие уменьшению НДС, оно не имеет права на уменьшение НДС. 5. Если коммерческое учреждение выставило счет-фактуру и заявило налоговую ставку или процент для исчисления НДС, который не был уменьшен в соответствии с настоящим Указом, продавец и покупатель должны сделать запись или имеется письменное соглашение с указанием ошибки. , в то же время продавец выставляет счет для исправления ошибки и доставляет скорректированный счет покупателю. На основании скорректированного счета-фактуры продавец декларирует и корректирует исходящий налог, а покупатель декларирует корректировку входного налога (если таковая имеется)..."

- Статья 3 предусматривает действие и организацию реализации:

"1. Настоящий Указ вступает в силу с 1 февраля 2022 года.

Статья 1 настоящего Указа применяется с 1 февраля 2022 года до конца 31 декабря 2022 года…».

Ставка налога на металлолом

В соответствии с Приложением I, II, III, изданным вместе с Постановлением Правительства № 15/2022/ND-CP;

В соответствии с Циркуляром № 219/2013/TT-BTC от 31 декабря 2013 г. Министерства финансов, регулирующее применение Закона об НДС, и Постановление Правительства № 209/2013/ND-CP от 18 декабря 2013 г.

5. Если коммерческое учреждение выставило счет-фактуру и заявило налоговую ставку или процент для исчисления НДС, который не был уменьшен в соответствии с настоящим Указом, продавец и покупатель должны сделать запись или имеется письменное соглашение с указанием ошибки. , в то же время продавец выставляет счет для исправления ошибки и доставляет скорректированный счет покупателю. На основании скорректированного счета-фактуры продавец декларирует и корректирует исходящий налог, а покупатель декларирует корректировку входного налога (если таковая имеется)..."

- Статья 3 предусматривает действие и организацию реализации:

"1. Настоящий Указ вступает в силу с 1 февраля 2022 года.

Статья 1 настоящего Указа применяется с 1 февраля 2022 года до конца 31 декабря 2022 года…».

Ставка налога на металлолом

В соответствии с Приложением I, II, III, изданным вместе с Постановлением Правительства № 15/2022/ND-CP;

В соответствии с Циркуляром № 219/2013/TT-BTC от 31 декабря 2013 г. Министерства финансов, регулирующее применение Закона об НДС, и Постановление Правительства № 209/2013/ND-CP от 18 декабря 2013 г. , регулирующее детализацию и руководство по реализации ряд статей Закона о НДС;

- В статье 11 устанавливается следующая ставка налога в размере 10%:

"Статья 11: Налоговая ставка 10%

Ставка налога в размере 10% применяется к товарам и услугам, не указанным в статьях 4, 9 и 10 настоящего Циркуляра.

Ставки НДС, указанные в статьях 10 и 11, применяются единообразно к каждому виду товаров и услуг на этапах импорта, производства, переработки или коммерческой деятельности.

... Лом и бракованная продукция, которые утилизируются для переработки и используются повторно при реализации, облагаются ставкой НДС в соответствии со ставкой налога на реализованный лом и бракованную продукцию.

Согласно Официальному письму № 902/TCT-CS от 25 марта 2022 г. Главного управления по налогам и сборам, содержащее указания по ставкам НДС на стальной лом в Постановлении № 15/2022/ND-CP.

На основании изложенных положений, в случае, если организация исчисляет НДС кредитным методом, предоставляет товары и услуги, ставка НДС составляет 10% и не входит в перечень товаров и услуг, указанных в Приложении II.

, регулирующее детализацию и руководство по реализации ряд статей Закона о НДС;

- В статье 11 устанавливается следующая ставка налога в размере 10%:

"Статья 11: Налоговая ставка 10%

Ставка налога в размере 10% применяется к товарам и услугам, не указанным в статьях 4, 9 и 10 настоящего Циркуляра.

Ставки НДС, указанные в статьях 10 и 11, применяются единообразно к каждому виду товаров и услуг на этапах импорта, производства, переработки или коммерческой деятельности.

... Лом и бракованная продукция, которые утилизируются для переработки и используются повторно при реализации, облагаются ставкой НДС в соответствии со ставкой налога на реализованный лом и бракованную продукцию.

Согласно Официальному письму № 902/TCT-CS от 25 марта 2022 г. Главного управления по налогам и сборам, содержащее указания по ставкам НДС на стальной лом в Постановлении № 15/2022/ND-CP.

На основании изложенных положений, в случае, если организация исчисляет НДС кредитным методом, предоставляет товары и услуги, ставка НДС составляет 10% и не входит в перечень товаров и услуг, указанных в Приложении II. Приложение I, II, III, обнародованное в соответствии с Указом № 15/2022/ND-CP, ставка НДС 8%, предусмотренная пунктом 2 статьи 1 Указа № 15/2022/ND-CP, применяется с 1 февраля, 2022 года до конца 31 декабря 2022 года.

В случае, если компания предоставляет металлопродукцию (включая лом и бракованную продукцию) по перечню товаров и услуг, указанных в Приложении I, обнародованном в соответствии с Постановлением № 15/2022/ND-CP, она не подлежит обложению НДС по ставке 8%. .

Для товаров и услуг, имеющих право на снижение НДС в соответствии с Постановлением № 15/2022/ND-CP, компания выставила счет-фактуру и объявила в соответствии с налоговой ставкой или процентом для расчета НДС, который еще не был уменьшен. Компания действует в соответствии с указаниями, изложенными в пункте 5 статьи 1 Указа № 15/2022/ND-CP.

Предполагается, что вы основываетесь на реальной ситуации, понимаете приведенные выше правовые положения для соблюдения правил.

В процессе внедрения, если у вас остались проблемы, пожалуйста, предоставьте конкретные документы и обратитесь за ответами в непосредственно управляющий ими налоговый орган.

Приложение I, II, III, обнародованное в соответствии с Указом № 15/2022/ND-CP, ставка НДС 8%, предусмотренная пунктом 2 статьи 1 Указа № 15/2022/ND-CP, применяется с 1 февраля, 2022 года до конца 31 декабря 2022 года.

В случае, если компания предоставляет металлопродукцию (включая лом и бракованную продукцию) по перечню товаров и услуг, указанных в Приложении I, обнародованном в соответствии с Постановлением № 15/2022/ND-CP, она не подлежит обложению НДС по ставке 8%. .

Для товаров и услуг, имеющих право на снижение НДС в соответствии с Постановлением № 15/2022/ND-CP, компания выставила счет-фактуру и объявила в соответствии с налоговой ставкой или процентом для расчета НДС, который еще не был уменьшен. Компания действует в соответствии с указаниями, изложенными в пункте 5 статьи 1 Указа № 15/2022/ND-CP.

Предполагается, что вы основываетесь на реальной ситуации, понимаете приведенные выше правовые положения для соблюдения правил.

В процессе внедрения, если у вас остались проблемы, пожалуйста, предоставьте конкретные документы и обратитесь за ответами в непосредственно управляющий ими налоговый орган.