Уплата НДФЛ с отпускных и больничных

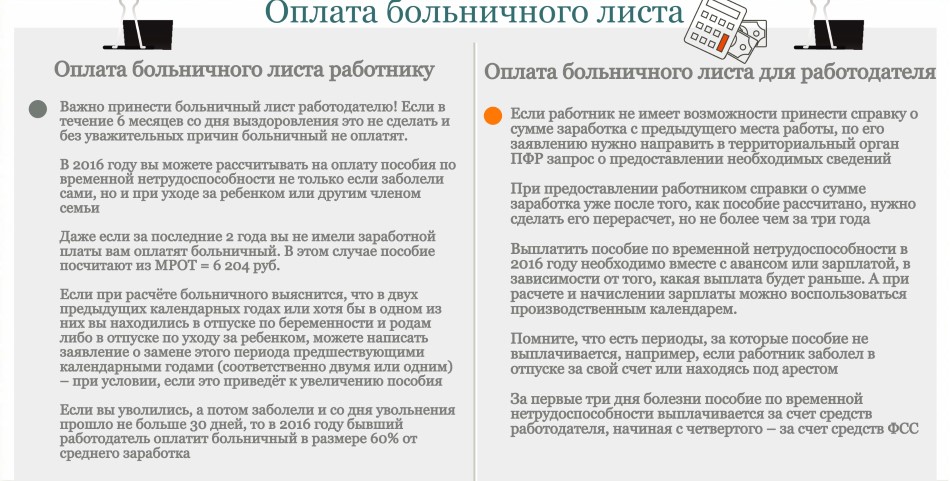

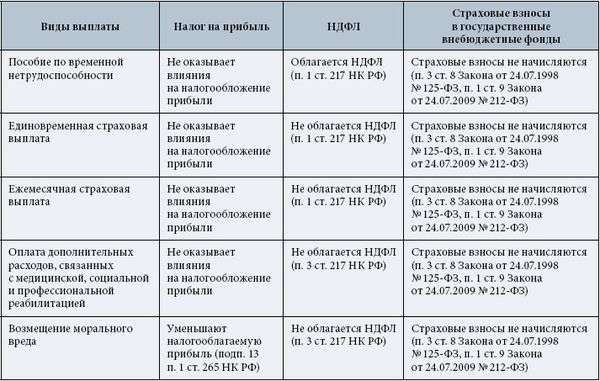

Если компания выдала сотрудникам в течение месяца больничные или отпускные, то в последний день месяца необходимо перечислить в бюджет НДФЛ, удержанный с этих выплат. Если эта дата выпадает на выходной и праздник, то срок переносится на ближайший рабочий день.

Следовательно, перечислить налог с указанных сумм, выданных работникам в декабре 2021 года, необходимо не позднее 10.01.2022 (с учетом выходных и праздников).

Действия по уплате, образец платежки на перечисление налога в бюджет, а также особенности отражения данных выплат в 6-НДФЛ представлены в нашей статье.

Срок уплаты НДФЛ с отпускных и больничных

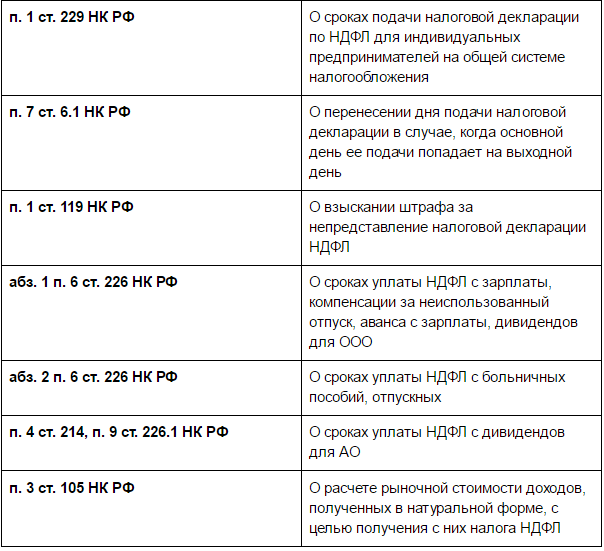

Налоговые агенты должны перечислять НДФЛ не позднее дня, следующего за днем выплаты дохода. Таково требование п. 6 ст. 226 НК РФ.

Однако при выплате отпускных и пособий дата уплаты налога иная. Компании в этом случае обязаны перечислить в бюджет НДФЛ не позднее последнего числа месяца, в котором производились такие выплаты.

Таким образом, если организация оплачивает отпуск или больничный работника в декабре 2021 года, то перечислить НДФЛ в бюджет нужно не позднее 10.01.2022.

А если работодатель доплачивает сотрудникам до оклада по отпускам и больничным? В какие сроки нужно заплатить НДФЛ с таких доплат?

Датой фактического получения дохода в виде доплаты до оклада в данной ситуации является дата выплаты указанного дохода.

Дело в том, что доплата до оклада при оплате отпуска и больничного листа не является ни пособием, ни оплатой отпуска – это отдельный вид дохода. Датой фактического получения дохода в виде пособий по временной нетрудоспособности и оплаты отпуска, в том числе в виде доплаты до оклада по пособиям и отпускным, считается день выплаты дохода (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

При этом согласно нормам НК РФ и разъяснениям налогового органа сроки перечисления НДФЛ по доходу в виде доплаты и доходу в виде оплаты отпуска и пособия по временной нетрудоспособности различны. По доходам в виде оплаты отпуска и пособия – это последнее число месяца, в котором производилась выплата, а по доходу в виде доплаты до оклада – день, следующий за днем выплаты дохода сотруднику (пп. 4, 6 ст. 226 НК РФ).

По доходам в виде оплаты отпуска и пособия – это последнее число месяца, в котором производилась выплата, а по доходу в виде доплаты до оклада – день, следующий за днем выплаты дохода сотруднику (пп. 4, 6 ст. 226 НК РФ).

Следовательно, бухгалтер будет оформлять отдельные платежки на перечисление НДФЛ с сумм отпускных и больничных и на уплату налога с доплат к этим выплатам.

Порядок заполнения платежного поручения на перечисление НДФЛ с отпускных и больничных

При перечислении налога на доходы в бюджет следует руководствоваться положениями Приказа Минфина РФ от 12.11.2013 № 107н. Данным документом предусмотрено, что в реквизите «107» платежки указывается конкретная дата уплаты налога (сбора) для каждого срока в случае, если законодательством установлено более одного срока уплаты налогового платежа.

ФНС РФ в письме от 01.09.2016 № БС-3-11/4028@ разъяснила, как заполнить платежку при перечислении НДФЛ с отпускных и больничных. Если же компания перечисляет налог с указанных выплат, то можно оформить одну платежку.

При этом ФНС РФ отметила, что если налоговый агент производит выплаты с разными сроками уплаты НДФЛ, то на перечисление НДФЛ нужно оформлять разные платежки.

Таким образом, при перечислении НДФЛ с зарплаты, отпускных и больничных оформляются отдельные платежки, так как сроки уплаты налога с данных выплат разные.

Самые распространенные ошибки в платежках на уплату НДФЛ читайте здесь.

Обратите внимание: в связи с введением с 2021 года прогрессивной шкалы по НДФЛ перечень КБК по налогу дополнен. Эти и другие поправки по НДФЛ смотрите в таблице.

С 1 января 2021 года изменились реквизиты банковских счетов Федерального казначейства для уплаты налогов. Информация о новых казначейских счетах опубликована в письме ФНС России от 08.10.2020 № КЧ-4-8/16504@.

При заполнении платежного поручения необходимо обращать особое внимание на заполнение реквизита 17 — «Номер счета получателя средств».

Стало обязательным указание номера банковского счета (корреспондентского счета), значение которого будет указываться в реквизите 15 — «Номер счета банка получателя средств» платежного поручения.

Образец заполнения платежного поручения на уплату НДФЛ с больничных и отпускных выплат

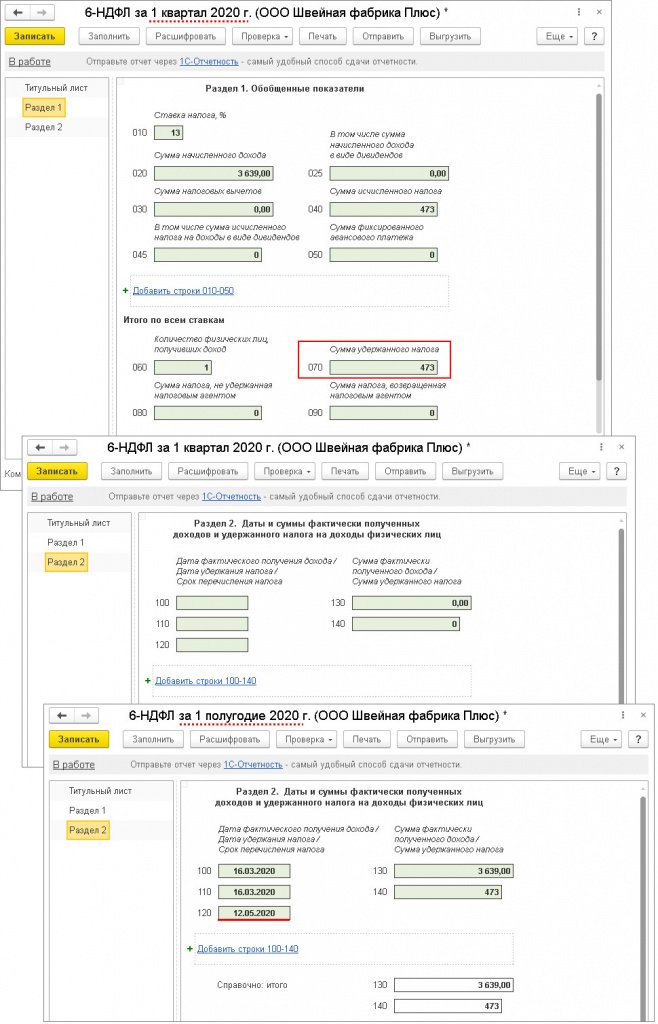

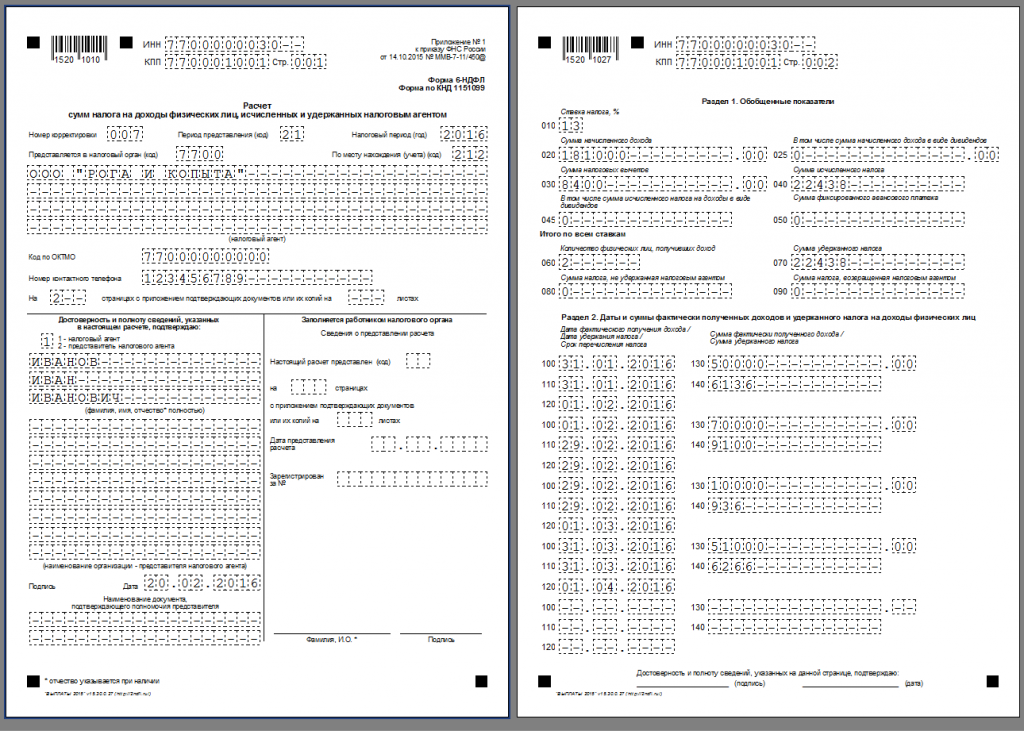

6-НДФЛ: как отразить отпускные и больничные

Суммы отпускных нужно отражать в форме 6-НДФЛ за тот период, в котором они выплачены работникам. Обратите внимание: начисленные, но не выплаченные отпускные не включаются в расчет по форме 6-НДФЛ (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

В форме 6-НДФЛ отпускные отражаются следующим образом.

Раздел 1:

- строка 020 – отпускные выплаты, перечисленные сотрудникам в отчетном периоде, вместе с НДФЛ;

- строки 040 и 070 — НДФЛ с выплаченных отпускных.

Раздел 2:

- строки 100 и 110 — даты выплаты отпускных, выплаченных в последнем квартале отчетного периода;

- строка 120 — последний день месяца, в котором выплачены отпускные. Если этот день выпадает на выходной, нужно указать следующий рабочий день;

- строка 130 — отпускные вместе с НДФЛ;

- строка 140 – НДФЛ, удержанный с отпускных.

Если организация (налоговый агент) производит перерасчет суммы отпускных и, соответственно, суммы НДФЛ, то в разделе 1 расчета по форме 6-НДФЛ отражаются итоговые суммы с учетом перерасчета (письмо ФНС РФ от 24.05.2016 № БС-4-11/9248).

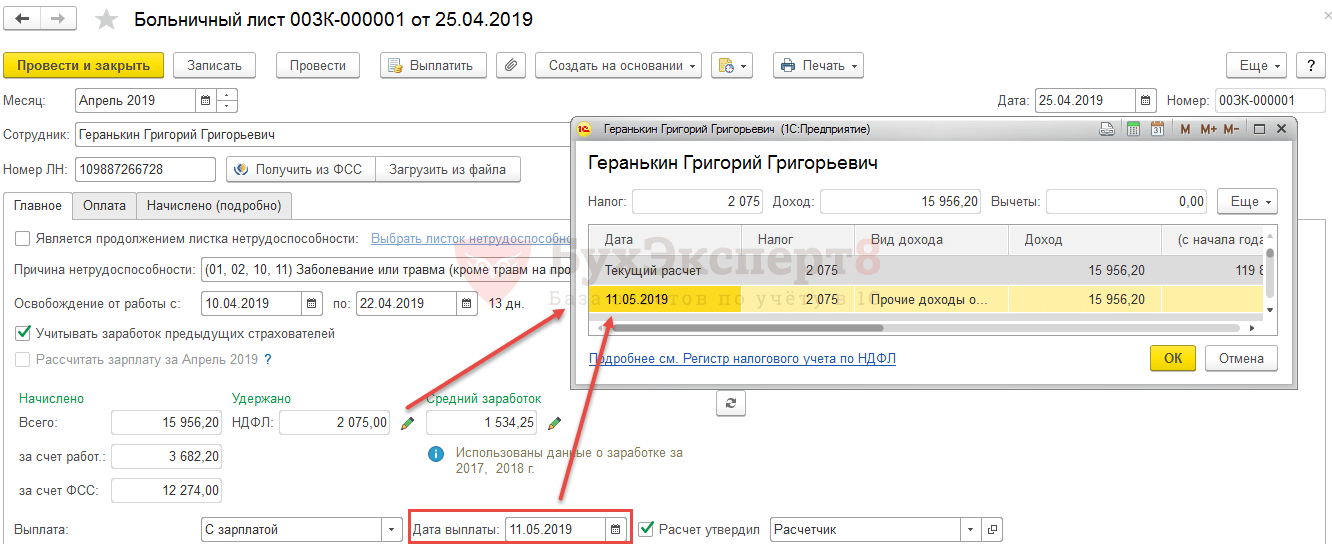

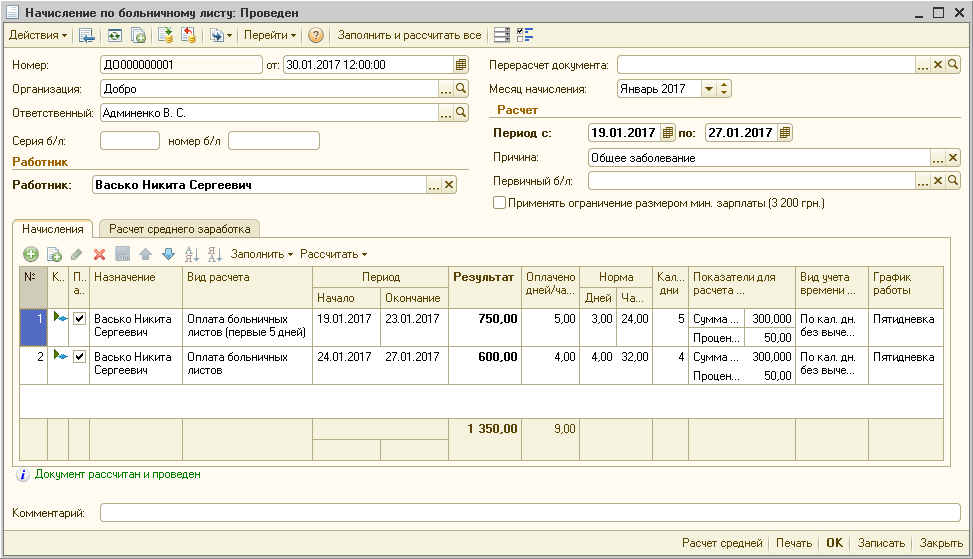

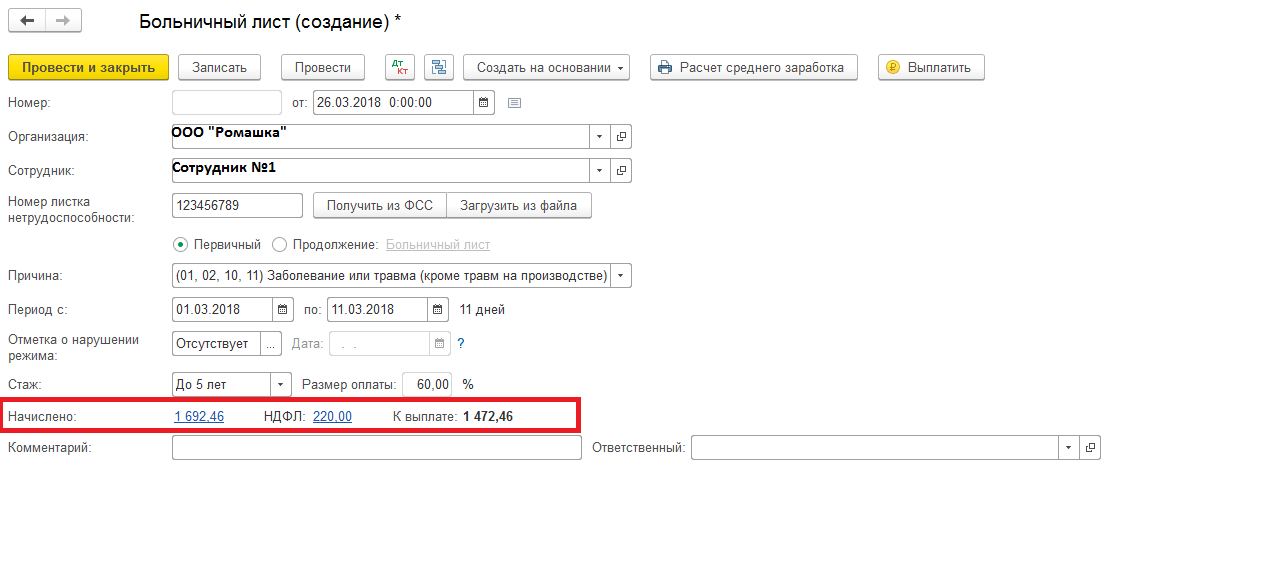

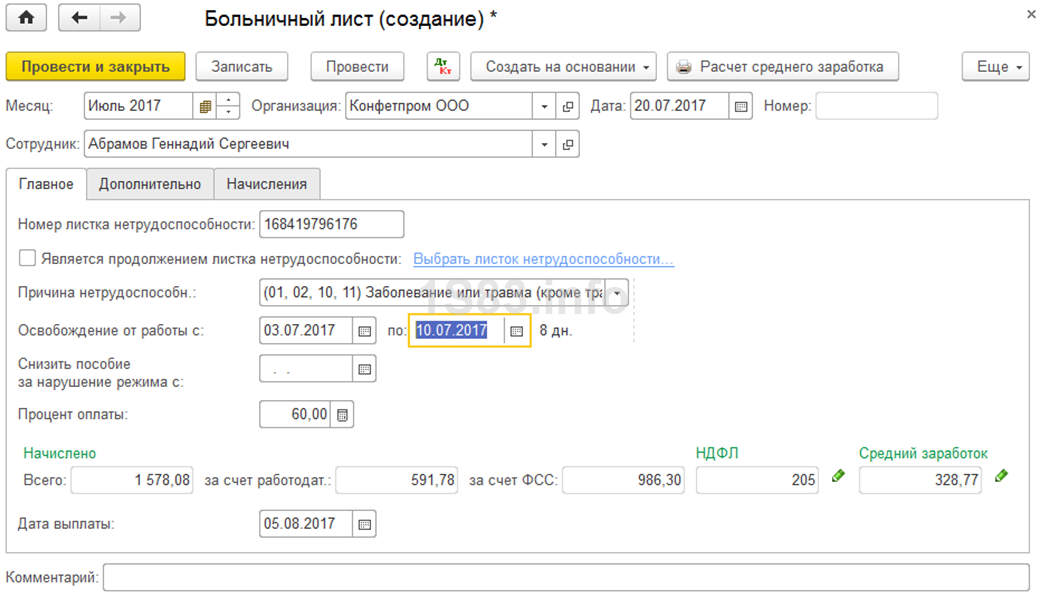

Пособия по больничным отражаются в форме 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные пособия в расчет не включаются (письма ФНС РФ от 25.01.2017 № БС-4-11/1249@, от 01.08.2016 № БС-4-11/13984@).

Доход в виде пособия по временной нетрудоспособности считается полученным в день его выплаты (перечисления на счет налогоплательщика). Следовательно, по строке 020 раздела 1 расчета по форме 6-НДФЛ данный доход отражается в том периоде представления, в котором этот доход считается полученным.

В разделе 2 расчета по форме 6-НДФЛ данная операция отражается следующим образом:

- строки 100 и 110 — дата выплаты;

- строка 120 — последний день месяца, в котором выплачены пособия.

Если это выходной, указывается первый рабочий день следующего месяца.

- строка 130 — пособия вместе с НДФЛ;

- строка 140 — удержанный с пособий налог.

Если отпуск сотрудника начался в одном квартале, а закончился в другом, то никаких особенностей в заполнении формы 6-НДФЛ в данном случае нет. Ведь отпускные отражаются в форме за тот период, когда они фактически выданы работнику.Правда, если последний день квартала выпал на выходной, то нюансы заполнения 6-НДФЛ все же есть. Они описаны в письме ФНС РФ от 05.04.2017 № БС-4-11/6420@.

В этом случае суммы, выплаченные в последнем месяце квартала, нужно отразить только в разделе 1. В раздел 2 отпускные включаются лишь в отчет за следующий квартал.

Как отразить пересчет отпускных в форме 6-НДФЛ, читайте здесь.

Как отразить больничное пособие в форме 6-НДФЛ читайте в нашей статье.

Автор: Сучкова Татьяна

Курсы для бухгалтера по расчету заработной платы — курс в Контур.Школе

- Научитесь правильно устанавливать и выплачивать зарплату. Разберетесь, что такое основная, компенсационная и стимулирующая части зарплаты

- Узнаете нюансы исчисления и расчета среднего заработка

- Научитесь правильно производить удержания из зарплаты

- Разберетесь в оплате труда при суммированном учете рабочего времени, в работе с подотчетными лицами

- Научитесь рассчитывать зарплату через спецпрограмму

- Разберетесь, как платить налоги и страховые взносы.

Сможете выполнять расчеты в сложных ситуациях, с использованием любой автоматизированной системы или без нее. Без штрафов и претензий трудовой инспекции

Сможете выполнять расчеты в сложных ситуациях, с использованием любой автоматизированной системы или без нее. Без штрафов и претензий трудовой инспекции

Во время обучения эксперты Контур.Школы ответят на ваш вопрос в течение двух рабочих дней.

Скачивайте авторские материалы

Пользуйтесь методическими материалами во время обучения и после, они останутся с вами навсегда.

Бессрочная лицензияЛицензированный учебный центр онлайн-образования для коммерческих организаций и учреждений государственного сектора.

10 лет безупречной репутацииМы обучили более 570 000 специалистов в сфере закупок, бухучета, кадров, охраны труда, маркетинга и продаж.

Соответствие профстандартуПрограммы курсов прошли проверку Департамента образования города Москвы и соответствуют профстандарту.

Орлова Анна Геннадьевна

Бухгалтер-расчетчик, 05 августа 2022

Все кратко, доступно и сразу практическая часть с примерами

Дедюхина Татьяна Сергеевна

Главный бухгалтер, 30 июля 2022

Всё понравилось. Продолжительность занятий, контрольные вопросы после каждой темы, итоговые тесты после каждого блока, лекторы и возможность общения с ними.

Целомудрова Ольга Валериевна

Главный бухгалтер, 28 февраля 2022

Все понравилось: программа, насыщенность материалами, разносторонний подход. Вступительное слово куратора. Лекторы замечательные. Очень интересно, актуально, познавательно.

Рудакова Наталья Викторовна

Главный специалист, 22 февраля 2022

Материал преподносился в доступной форме, и лектор акцентировал внимание на ключевых моментах. Юлия Бусыгина отличный преподаватель, было очень интересно её слушать, а лекции легко запоминаются…

Юлия Бусыгина отличный преподаватель, было очень интересно её слушать, а лекции легко запоминаются…

Читать далее

Часто задаваемые вопросыДля зачисления на курс нужно оплатить обучение, пройти регистрацию на сайте Контур.Школы, заполнить анкету персональных данных и дождаться ее проверки. Срок проверки анкеты составляет от 1 до 3 рабочих дней. Вся информация есть в инструкции пользователя.

Причин может быть несколько. Для уточнения информации по данному вопросу Вы можете обратиться в службу технической поддержки пользователей: 8 800-500-95-51 (круглосуточно, бесплатно) [email protected]

Для доступа к урокам курса нужно пройти регистрацию и заполнить анкету персональных данных. Если анкета не заполнена, перейдите в раздел «Мое обучение» и нажмите на кнопку «Моя анкета». Заполните все необходимые поля и загрузите документы. После этого сохраните Ваши данные и нажмите на кнопку отправить. Срок проверки анкеты составляет от 1 до 3 рабочих дней. Если до обучения на курсе осталось менее 3 дней, напишите куратору на почту [email protected], с просьбой оперативно проверить анкету. В случае, если анкета не пройдет проверку, Вам на электронную почту придет уведомление о том, что нужно исправить. Если анкета пройдет проверку, то Вам придет уведомление о том, что анкета подтверждена.

Не пришло уведомление на почту в папку «Входящие»? Проверьте папку «Спам».

Заполните все необходимые поля и загрузите документы. После этого сохраните Ваши данные и нажмите на кнопку отправить. Срок проверки анкеты составляет от 1 до 3 рабочих дней. Если до обучения на курсе осталось менее 3 дней, напишите куратору на почту [email protected], с просьбой оперативно проверить анкету. В случае, если анкета не пройдет проверку, Вам на электронную почту придет уведомление о том, что нужно исправить. Если анкета пройдет проверку, то Вам придет уведомление о том, что анкета подтверждена.

Не пришло уведомление на почту в папку «Входящие»? Проверьте папку «Спам».

Обучение проходит на сайте Контур.Школы. Для комфортного обучения нужно иметь хорошую скорость интернета на Вашем компьютере, планшете или смартфоне, а также аудиогарнитуру. Перед началом обучения обязательно убедитесь, что Ваш компьютер соответствует техническим требованиям. Для этого можете записаться на наш бесплатный курс.

Да, обучение можно пройти с помощью мобильного телефона или планшета, используя мобильный браузер для выхода в сеть или приложение Контур. Школа. Инструкцию по установке приложения, в соответствии с типом Вашего мобильного устройства, Вы можете скачать по ссылкам: для IOS, для Android.

В приложении можно смотреть уроки, проходить тестирование и задавать вопросы куратору. Еще можно познакомиться с программой выбранного курса, преподавателями, расписанием уроков. Полезное дополнение — Вы можете просматривать прогресс своего обучения.

Школа. Инструкцию по установке приложения, в соответствии с типом Вашего мобильного устройства, Вы можете скачать по ссылкам: для IOS, для Android.

В приложении можно смотреть уроки, проходить тестирование и задавать вопросы куратору. Еще можно познакомиться с программой выбранного курса, преподавателями, расписанием уроков. Полезное дополнение — Вы можете просматривать прогресс своего обучения.

Все просто: вы можете посмотреть его в записи. А вопросы задать по почте или на странице урока в комментариях.

В программе курса указано полное расписание занятий учебных групп для каждого периода обучения. Расписание курса можно скачать на странице курса.

Преподаватели и эксперты курса проводят только письменные консультации и только по вопросам, которые возникают в течение обучения на курсе. Ответ на вопрос придет в письменном виде на Вашу электронную почту. В рамках Регламента работы сервиса «Вопросы эксперту» не предусмотрено предоставление индивидуальных консалтинговых услуг.

Мы вышлем его заказным письмом Почтой России сразу после того, как закончится период доступа к онлайн-курсу. Если письмо не придет в течение месяца, обратитесь к куратору, и он поможет найти ваш документ.

Обратите внимание: документ выдается только в случае успешного прохождения итоговой аттестации по курсу.

Данные о выданных документах мы передаем в Федеральный реестр сведений о документах об образовании и (или) о квалификации (ФИС ФРДО). Более подробную информацию об этом Вы можете найти в статье. Также в Контур.Школе ведется внутренний реестр обученных слушателей и выданных документов. Данный реестр закрыт для публичного доступа. На основании информации, включенной в реестр, мы отвечаем на официальные запросы о подтверждении выданных документов и выдаем дубликаты.

Для налогового вычета нужны следующие документы:

- закрывающие документы — оформляет и направляет специалист сервисного центра. Для запроса получения оригиналов документов (акт, счет, договор) Вам нужно обратиться к менеджеру, с которым Вы заключали договор на обучение;

- лицензия учебного центра — выписка из реестра лицензий.

Портал открытых данных Правительства Москвы чтобы получить информацию о лицензии на осуществление образовательной деятельности АНО ДПО «Учебный центр СКБ Контур», введите ИНН 7715091714. с 1 января 2021 года в сфере лицензирования произошел переход к «реестровой модели», который установил отказ от лицензий на бумажном носителе в пользу предоставления лицензии путем внесения записи в реестр лицензий (ст. 15 и п. 2 ст. 21 ФЗ № 99-ФЗ «О лицензировании отдельных видов деятельности», ст. 91 ФЗ № 273-ФЗ «Об образовании в РФ»)

Если вы используете все попытки сдать итоговый тест, но не наберете нужное количество баллов, вы получите электронный сертификат о пройденном обучении, без указания результата тестирования.

Любые вопросы организационного характера вы сможете задать куратору курса 8-495-66-00-618, [email protected]. Вопросы по теме обучения — преподавателю на страницах уроков. Если возникнут сложности с доступом или трансляцией — поможет круглосуточная служба технической поддержки 8-800-500-95-51, pu@skbkontur. ru.

ru.

State and Federal Fast Wage and Tax Facts

Хотя наш инструмент Fast Wage and Tax Facts удобен в крайнем случае, знание тонкостей налогов на заработную плату может помочь поддерживать долгосрочные усилия по соблюдению требований

Налог на заработную плату

В течение многих лет , термин «налог на заработную плату» стал синонимом всех налогов на платежную квитанцию. В действительности, однако, налоги на заработную плату отличаются от подоходных налогов и служат иной цели для общественного благосостояния. При внимательном отношении к соблюдению требований работодатели могут помочь реализовать эту общественную пользу и избежать значительных штрафов.

Что такое налог на заработную плату?

Налог на заработную плату — это налог, взимаемый федеральными, государственными или местными органами власти для финансирования государственных программ. Обычно он оплачивается за счет прямых взносов работодателей, а также вычетов из заработной платы сотрудников, отсюда и название налога на заработную плату.

Что является примером налога на заработную плату?

Примеры налога на заработную плату включают Medicare, которая обеспечивает медицинское страхование для взрослых старше 65 лет, и Social Security, которая обеспечивает пенсионный доход для взрослых в возрасте 62 лет и старше, а также для некоторых инвалидов и некоторых оставшихся в живых налогоплательщиков.

В чем разница между налогом на заработную плату и подоходным налогом?

Налоги на заработную плату имеют фиксированные ставки и отправляются непосредственно в программу, для которой они предназначены, например, Medicare, Social Security и т. д. С другой стороны, подоходные налоги имеют прогрессивные ставки, которые зависят от общего дохода и идут в США. Министерство финансов, где они могут быть использованы для финансирования различных государственных инициатив. Кроме того, некоторые налоги на заработную плату имеют ограничение на базовую заработную плату, после которого налог больше не вычитается из заработной платы работника до конца года. Подоходный налог не имеет такого предела.

Подоходный налог не имеет такого предела.

Каковы основные виды налога на заработную плату?

На национальном уровне и уровне штата существует несколько видов налогов на заработную плату. Они следующие:

- Федеральный налог на заработную плату

Федеральный налог на заработную плату, более известный как Закон о федеральных страховых взносах (FICA), состоит из двух частей: одна для Medicare, а другая для социального обеспечения. - Налог на фонд социального обеспечения

Работодатели и работники разделяют налог на социальное обеспечение, при этом каждый платит половину общей суммы обязательств до тех пор, пока работник не достигнет предела базовой заработной платы в размере 147 000 долларов США. - Налог на заработную плату Medicare

Налог на Medicare также делится поровну между работодателями и работниками, но, в отличие от Social Security, у него нет предела дохода. Однако некоторым сотрудникам, зарабатывающим более 200 000 долларов в год, возможно, придется платить дополнительный налог Medicare, который работодатели не обязаны платить.

Однако некоторым сотрудникам, зарабатывающим более 200 000 долларов в год, возможно, придется платить дополнительный налог Medicare, который работодатели не обязаны платить. - Налоги на безработицу

Только работодатели платят федеральный налог на безработицу (FUTA) с первых 7000 долларов, заработанных каждым работником. То же самое относится и к государственным программам по безработице, за исключением того, что пределы базовой заработной платы различаются, а в некоторых штатах работники также вносят свой вклад в налог. Работодатели, которые своевременно выплачивают пособие по безработице и не находятся в состоянии сокращения кредита, могут иметь право на более низкую ставку федерального налога на безработицу. - Государственный и местный налог на заработную плату

В некоторых штатах и муниципалитетах могут взиматься дополнительные налоги на заработную плату в связи с краткосрочной нетрудоспособностью, оплачиваемым семейным отпуском по болезни или другими программами. Работодатели должны уточнить у местных органов власти конкретные требования.

Работодатели должны уточнить у местных органов власти конкретные требования.

Понимание налогов на заработную плату

Для сотрудников налоги на заработную плату могут быть просто строками в квитанции о заработной плате, но работодатели должны иметь более глубокое понимание связанных тем, таких как:

- Налоговые вычеты из заработной платы

За некоторыми исключениями на уровне штата и на местном уровне единственными налогами на заработную плату, которые работодатели вычитают из заработной платы работников, являются налог на Medicare и налог на социальное обеспечение. - Ставки налога на заработную плату

Налоги на заработную плату взимаются по фиксированным ставкам. Вот последние федеральные ставки на одного работника:- Социальное обеспечение – 6,2%

- Медикэр – 1,45%

- Дополнительная программа Medicare — 0,9%

- Безработица – 6% (0,6% при полном снижении кредита)

Ставки налога штата на пособие по безработице обычно варьируются в зависимости от предыдущей истории претензий работодателя.

Таким образом, бизнес, в котором много предыдущих сотрудников, подавших заявления на пособие по безработице, будет иметь более высокую ставку, чем бизнес, в котором их нет. Ставки других государственных и местных налогов на заработную плату различаются в зависимости от местоположения.

Таким образом, бизнес, в котором много предыдущих сотрудников, подавших заявления на пособие по безработице, будет иметь более высокую ставку, чем бизнес, в котором их нет. Ставки других государственных и местных налогов на заработную плату различаются в зависимости от местоположения. - Депозит и подача налога на заработную плату

Налоги FICA (Medicare и Social Security) уплачиваются ежемесячно или раз в две недели, в зависимости от налоговых обязательств предприятия в течение периода ретроспективного анализа, а налоги FUTA обычно уплачиваются ежеквартально. В обоих случаях работодатели могут использовать Электронную систему уплаты федеральных налогов для внесения депозитов.Предприятия также должны сообщить, сколько федерального налога на заработную плату они удержали и заплатили в течение года. Для налогов FICA это обычно делается ежеквартально, но в некоторых случаях, когда общая сумма налоговых обязательств невелика, это может делаться ежегодно.

Налоги FUTA сообщаются ежегодно.

Налоги FUTA сообщаются ежегодно.Депозит налога на заработную плату штата и процедуры подачи зависят от штата.

- Отсрочка уплаты налога на заработную плату

Закон о коронавирусе, помощи, помощи и экономической безопасности (Закон CARES) содержал положение, которое позволяло предприятиям откладывать выплату доли работодателя в налогах на социальное обеспечение, подлежащих уплате с 27 марта 2020 г. по 31 декабря 2020 г. Работодатели, которые воспользовались этими льготными мерами, должны проконсультироваться с лицензированным специалистом по налогам, если им нужен совет о том, как управлять выплатами. - Налоги на заработную плату самозанятых

У независимых подрядчиков и индивидуальных предпринимателей может не быть работодателя, который удерживает налоги с заработной платы из их заработной платы, но это не означает, что они полностью освобождены от ответственности. Вместо этого они платят налог на самозанятость, который фактически объединяет часть налога FICA для работника и работодателя. Текущая ставка составляет 15,3% и распределяется следующим образом: 2,9% выплачивается Medicare, а 12,4% выплачивается Social Security. Как упоминалось ранее, Социальное обеспечение имеет предел базовой заработной платы в размере 147 000 долларов США.

Текущая ставка составляет 15,3% и распределяется следующим образом: 2,9% выплачивается Medicare, а 12,4% выплачивается Social Security. Как упоминалось ранее, Социальное обеспечение имеет предел базовой заработной платы в размере 147 000 долларов США.

Как работодатели рассчитывают налог на заработную плату?

Налоги на заработную плату рассчитываются путем умножения валовой налогооблагаемой заработной платы работника на применимую ставку налога на заработную плату. Например, если валовой налогооблагаемый доход за определенный период оплаты составляет 1250 долларов, то вычет по программе Medicare составит 1250 x 1,45% = 18,13 доллара, а вычет по социальному обеспечению составит 1250 x 6,2% = 77,50 доллара. Подобные расчеты налога на заработную плату обычно проще, чем расчеты подоходного налога, поскольку ставки являются фиксированными, а справки об удержании налогов не требуются.

Соответствие налогам на заработную плату

Поскольку они вычитаются из заработной платы работников и находятся в доверительном управлении работодателя до тех пор, пока не будут переведены в соответствующее агентство, налоги FICA считаются разновидностью налога в трастовый фонд. Это означает, что за нарушение нормативных требований предприятия могут быть оштрафованы на возврат средств в трастовый фонд (TFRP). Нарушения происходят, когда лицо (лица), ответственное за сбор, учет и уплату налогов, умышленно не делает этого. IRS определяет умышленность как осведомленность о невыплаченных налогах и либо преднамеренное игнорирование закона, либо безразличное поведение к его требованиям.

Это означает, что за нарушение нормативных требований предприятия могут быть оштрафованы на возврат средств в трастовый фонд (TFRP). Нарушения происходят, когда лицо (лица), ответственное за сбор, учет и уплату налогов, умышленно не делает этого. IRS определяет умышленность как осведомленность о невыплаченных налогах и либо преднамеренное игнорирование закона, либо безразличное поведение к его требованиям.

Как работодатели могут избежать штрафов по налогу на заработную плату?

Работодатели, которые активно управляют налогами на заработную плату, с большей вероятностью избегут штрафов, чем те, кто этого не делает. Вот несколько предупредительных советов:

- Правильная классификация сотрудников

Неправильная классификация сотрудников как независимых подрядчиков во избежание уплаты налогов FICA и FUTA является незаконной. - Своевременно удерживать и платить налоги

Использование фонда заработной платы для выплаты другому кредитору вместо IRS является примером преднамеренного игнорирования и может привести к TFRP.

- Подавайте налоговые отчеты, используя соответствующие формы

Работодатели должны подавать исправленные декларации, если они допустили ошибку или использовали неправильную форму. - Будьте в курсе изменений налогового законодательства

Ставки налога на заработную плату и пределы базовой заработной платы могут быть изменены федеральными, государственными и местными органами власти. - Сотрудничайте с квалифицированным поставщиком услуг по расчету заработной платы

Программное обеспечение для расчета заработной платы автоматизирует расчеты, удержания и выплаты FICA, чтобы обеспечить точность.

Часто задаваемые вопросы о налоге на заработную плату

Что такое снижение налога на заработную плату?

Сокращение налога на заработную плату или налоговые каникулы, которые произошли в соответствии с положениями Закона CARES в 2020 году, на самом деле были отсрочкой. Работодатели, которые не перечислили работодателю часть налога на социальное обеспечение в течение периода отсрочки, должны были сделать это позднее.

Работодатели, которые не перечислили работодателю часть налога на социальное обеспечение в течение периода отсрочки, должны были сделать это позднее.

Все ли платят налог с заработной платы?

Как правило, большинство работодателей и работников платят налоги на социальное обеспечение и Medicare. Однако исключения применяются для определенных категорий иностранцев-неиммигрантов и нерезидентов. Примеры включают студентов-неиммигрантов, ученых, учителей, исследователей и стажеров (включая медицинских стажеров), врачей, помощников по хозяйству, работников летних лагерей и других неиммигрантов, временно находящихся в Соединенных Штатах в F-1, J-1, M-1, Q. -1 или Q-2 статус. 1

Какова ставка федерального налога на заработную плату?

Текущая ставка налога FICA составляет 15,3%. Выплачивается поровну между работодателями и работниками, это составляет 7,65% каждый за цикл расчета заработной платы.

Является ли налог на заработную плату фиксированным или прогрессивным?

В отличие от подоходного налога, ставки налога на заработную плату являются фиксированными, что означает, что все работники платят одинаковый процент независимо от их общего дохода. Однако некоторые налоги на заработную плату имеют ограничения на базовую заработную плату.

Однако некоторые налоги на заработную плату имеют ограничения на базовую заработную плату.

Как платить налог с заработной платы?

Федеральные налоги на фонд заработной платы уплачиваются в режиме онлайн с использованием Электронной системы уплаты федеральных налогов. Способы оплаты государственных и местных налогов на заработную плату зависят от местоположения.

Это руководство предназначено для использования в качестве отправной точки при анализе обязательств работодателя по заработной плате и не является исчерпывающим источником требований. Он предлагает практическую информацию по предмету и предоставляется с пониманием того, что ADP не предоставляет юридические или налоговые консультации или другие профессиональные услуги.

1 Международные налогоплательщики IRS

Оплачиваемый отпуск по болезни

У сотрудников появились новые права, а у работодателей появились новые важные обязанности в соответствии с законом штата Вашингтон об оплачиваемых отпусках по болезни, который был принят избирателями в 2016 году в рамках Инициативы 1433. По состоянию на январь 1 января 2018 года работодатели в штате Вашингтон обязаны предоставлять своим сотрудникам оплачиваемый отпуск по болезни.

По состоянию на январь 1 января 2018 года работодатели в штате Вашингтон обязаны предоставлять своим сотрудникам оплачиваемый отпуск по болезни.

На вкладках ниже как работодатели, так и работники могут ознакомиться с требованиями штата Вашингтон в отношении оплачиваемых отпусков по болезни. Углубленная информация также доступна для работодателей по следующим темам:

- Внедрение политики оплачиваемых отпусков по болезни.

- Минимальные требования к оплачиваемому отпуску по болезни.

- Дополнительные полисы оплачиваемого отпуска по болезни.

- Обеспечение соблюдения законов об оплачиваемых отпусках по болезни.

Если вы работаете в штате Вашингтон, ваш работодатель теперь обязан предоставить вам оплачиваемый отпуск по болезни. Закон об оплачиваемом отпуске по болезни был одним из нескольких изменений в правах работников, предусмотренных Инициативой 1433, одобренной избирателями Вашингтона в 2016 году9. 0003

0003

Сколько оплачиваемого отпуска по болезни я могу заработать?

Вы должны заработать как минимум один час оплачиваемого отпуска по болезни за каждые 40 часов работы. Работодатели могут предоставить больше отпусков, если они того пожелают.

Вы начали получать оплачиваемый отпуск по болезни в первый рабочий день 1 января 2018 г. или позже. должны перенести остатки 40 часов или менее на следующий год.

За час отпуска по болезни мне платят так же, как и за обычный рабочий час?

Да. Ваш работодатель должен оплачивать заработанные оплачиваемые часы отпуска по болезни в размере обычной почасовой оплаты.

Когда я могу использовать заработанный оплачиваемый отпуск по болезни?

Вы можете использовать этот отпуск:

- В связи с психическим или физическим заболеванием, травмой или состоянием здоровья, или если вам требуется медицинский диагноз или профилактическая медицинская помощь.

- Если член семьи (см. ниже) нуждается в уходе в связи с психическим или физическим заболеванием, травмой или состоянием здоровья, или нуждается в медицинском диагнозе или профилактической медицинской помощи.

- Если ваше рабочее место, школа или место ухода вашего ребенка были закрыты по любой причине, связанной со здоровьем, по распоряжению государственного должностного лица.

- Если вы отсутствуете на работе по причинам, дающим право на отпуск в соответствии с Законом штата об отпуске в связи с насилием в семье (DVLA).

Как скоро я могу начать использовать отпуск по болезни?

Вы можете начать использовать заработанный оплачиваемый отпуск по болезни через 90 календарных дней после первого рабочего дня у вашего работодателя. Если вы увольняетесь со своего работодателя и снова принимаетесь на работу в течение 12 месяцев, любые дни, которые вы отработали до ухода с работы, будут засчитываться в этот период.0-дневный период.

Для ухода за какими членами семьи я могу использовать оплачиваемый отпуск по болезни?

К членам семьи относятся:

- Ребенок. Сюда могут входить биологические, усыновленные или приемные дети, приемные дети или дети, за которых вы несете юридическую ответственность.

- Родитель. Это может быть ваш биологический, приемный или приемный родитель, ваш отчим или кто-то, кто был вашим законным опекуном, или их супруг(а), или зарегистрированный сожитель, или лицо, которое носило юридическую ответственность за вас, когда вы были несовершеннолетним.

- Супруга.

- Зарегистрированный домашний партнер.

- Дедушка.

- Внук.

- Родной брат.

Должен ли мой работодатель уведомлять меня о моем праве на оплачиваемый отпуск по болезни?

Да. Все работодатели штата Вашингтон должны уведомить своих сотрудников об этом праве в письменной форме (бумажной или электронной).

Ваш работодатель должен направить вам первоначальное разовое уведомление с объяснением:

- Что вы имеете законное право на оплачиваемый отпуск по болезни.

- Сколько оплачиваемого отпуска по болезни вы заработаете.

- Когда вы можете использовать оплачиваемый отпуск по болезни.

- Им запрещено принимать ответные меры против вас за использование оплачиваемого отпуска по болезни по любой причине, разрешенной этим законом, или за осуществление других прав в соответствии с Законом о минимальной заработной плате.

- См. пример уведомления. (на испанском языке).

Не реже одного раза в месяц ваш работодатель должен предоставлять вам отчет (в бумажном или электронном виде), в котором поясняется:

- Сумма оплачиваемого отпуска по болезни, которую вы заработали с момента последнего уведомления.

- Сколько оплачиваемых отпусков по болезни вы использовали с момента вашего последнего уведомления.

- Сколько неиспользованных оплачиваемых отпусков по болезни вам доступно.

- (Ваш работодатель может использовать регулярные отчеты о заработной плате, чтобы уведомить вас.)

Что, если больничный вызовет у меня проблемы на работе?

Если вы используете оплачиваемый отпуск по болезни по любой причине, разрешенной настоящим законом, вашему работодателю запрещается наказывать вас за это отсутствие.

Ваш работодатель также не может:

- Не выплачивать вам текущую минимальную заработную плату.

- Не оплачивать причитающиеся вам сверхурочные.

- Примите ответные меры или примите какие-либо негативные меры против вас за подачу жалобы в L&I на оплачиваемый отпуск по болезни, минимальную заработную плату или сверхурочную работу или за осуществление любого другого права в соответствии с Законом о минимальной заработной плате.

Если у вас есть жалоба или подозрение, что ваш работодатель не предоставляет вам оплачиваемый отпуск по болезни или нарушает другие ваши права в соответствии с Законом о минимальной заработной плате, вы можете сообщить об этом в L&I. Заполните форму ниже онлайн или по почте и включите любую соответствующую информацию или записи. Отправьте по почте или принесите форму и записи в офис L&I, где находится компания.

- Онлайн: подать жалобу о нарушении прав на рабочем месте

- По почте: Форма жалобы на нарушение прав работников

Обязаны ли работодатели предоставлять ВСЕМ работникам оплачиваемый отпуск по болезни?

Есть только несколько исключений. К ним относятся сотрудники, которые являются врачами, юристами или дантистами, а также большинство исполнительных менеджеров, которым платят на основе заработной платы (а не почасовой), если они руководят двумя или более штатными сотрудниками. Дополнительная информация: Административная политика ES.A.1, Применимость Закона о минимальной заработной плате.

К ним относятся сотрудники, которые являются врачами, юристами или дантистами, а также большинство исполнительных менеджеров, которым платят на основе заработной платы (а не почасовой), если они руководят двумя или более штатными сотрудниками. Дополнительная информация: Административная политика ES.A.1, Применимость Закона о минимальной заработной плате.

Какие другие средства защиты работников были включены в Инициативу 1433?

В дополнение к требованию об оплачиваемом отпуске по болезни Инициатива 1433 включает три других изменения в закон штата:

- Увеличение минимальной заработной платы в течение следующих нескольких лет.

- Обеспечивает выплату чаевых и оплату услуг соответствующему персоналу.

- Защищает сотрудников от мести при осуществлении своих прав в соответствии с Законом о минимальной заработной плате.

Внедрение политики оплачиваемых отпусков по болезни

- Как работодатель, вы должны предлагать своим сотрудникам оплачиваемый отпуск по болезни.

У вас есть несколько вариантов того, что будет включать ваша политика.

У вас есть несколько вариантов того, что будет включать ваша политика.- Для некоторых опций требуется письменная политика, если у вас ее еще нет.

- Ваш новый или существующий полис оплачиваемого отпуска по болезни должен соответствовать или превышать минимальные требования, установленные законодательством штата.

- Если местное постановление требует более щедрого оплачиваемого отпуска по болезни для сотрудников, чем закон штата, применяются эти требования.

- Даже если вы не создаете письменный полис оплачиваемого отпуска по болезни, вам все равно необходимо соответствовать минимальным требованиям штата.

Минимальные требования политики оплачиваемого отпуска по болезни

- Как минимум, вы должны предоставить один час оплачиваемого отпуска по болезни за каждые 40 часов, отработанных сотрудником, независимо от того, работает ли он полный или неполный рабочий день, временно или сезонно.

- Вы должны платить обычную почасовую ставку вашего сотрудника за оплачиваемые часы отпуска по болезни, которые он использует.

- Вы должны разрешить своим сотрудникам использовать оплачиваемый отпуск по болезни для ухода за собой или членами своей семьи не более чем через 90 дней после того, как они приступили к работе. После того, как сотрудники получат право на использование накопленных оплачиваемых отпусков по болезни, вы должны сделать накопленные оплачиваемые отпуска по болезни доступными для использования сотрудниками в соответствии с установленными вами интервалами оплаты или системой ведения учета отпусков.

- Разрешенное использование оплачиваемого отпуска по болезни включает:

- Болезнь или травма.

- Состояние физического или психического здоровья.

- Посещения врача или стоматолога.

- Профилактика.

- Закрытие рабочих мест, детских школ или детских садов по распоряжению государственного должностного лица по любой причине, связанной со здоровьем.

- Отпуск, соответствующий Закону штата Вашингтон об отпуске в связи с насилием в семье.

- Разрешенное использование оплачиваемого отпуска по болезни включает:

- Вы должны оплачивать работникам их оплачиваемый отпуск по болезни в тот же период оплаты, в котором он был использован, если только вам не требуется подтверждение отсутствия на работе более трех дней.

- У вас должна быть письменная политика, если вам требуется проверка.

- Вы должны уведомить своих сотрудников об их правах на оплачиваемый отпуск по болезни до их первого дня работы.

Права сотрудников

- Вы не можете требовать от сотрудников отработать свою смену перед тем, как взять оплачиваемый отпуск по болезни.

- Вы не можете потребовать от сотрудника работать в альтернативную смену, если он использует оплачиваемый отпуск по болезни.

- Если работник и работодатель согласны, работник может работать в другую смену или поменяться сменами с другим работником вместо использования оплачиваемого отпуска по болезни.

- Неиспользованные остатки оплачиваемых отпусков по болезни продолжительностью 40 часов или меньше должны переноситься из года в год.

Сможете выполнять расчеты в сложных ситуациях, с использованием любой автоматизированной системы или без нее. Без штрафов и претензий трудовой инспекции

Сможете выполнять расчеты в сложных ситуациях, с использованием любой автоматизированной системы или без нее. Без штрафов и претензий трудовой инспекции

Однако некоторым сотрудникам, зарабатывающим более 200 000 долларов в год, возможно, придется платить дополнительный налог Medicare, который работодатели не обязаны платить.

Однако некоторым сотрудникам, зарабатывающим более 200 000 долларов в год, возможно, придется платить дополнительный налог Medicare, который работодатели не обязаны платить. Работодатели должны уточнить у местных органов власти конкретные требования.

Работодатели должны уточнить у местных органов власти конкретные требования. Таким образом, бизнес, в котором много предыдущих сотрудников, подавших заявления на пособие по безработице, будет иметь более высокую ставку, чем бизнес, в котором их нет. Ставки других государственных и местных налогов на заработную плату различаются в зависимости от местоположения.

Таким образом, бизнес, в котором много предыдущих сотрудников, подавших заявления на пособие по безработице, будет иметь более высокую ставку, чем бизнес, в котором их нет. Ставки других государственных и местных налогов на заработную плату различаются в зависимости от местоположения. Налоги FUTA сообщаются ежегодно.

Налоги FUTA сообщаются ежегодно. Текущая ставка составляет 15,3% и распределяется следующим образом: 2,9% выплачивается Medicare, а 12,4% выплачивается Social Security. Как упоминалось ранее, Социальное обеспечение имеет предел базовой заработной платы в размере 147 000 долларов США.

Текущая ставка составляет 15,3% и распределяется следующим образом: 2,9% выплачивается Medicare, а 12,4% выплачивается Social Security. Как упоминалось ранее, Социальное обеспечение имеет предел базовой заработной платы в размере 147 000 долларов США.

У вас есть несколько вариантов того, что будет включать ваша политика.

У вас есть несколько вариантов того, что будет включать ваша политика.