Как списать долги: законные способы и советы юристов

- 1.Как списать

- 2.Что можно списать

- 3.Банкротство

- 4.Последствия

- 5.Можно ли все сделать самостоятельно

Россияне продолжают наращивать долги. По данным коллекторского агентства «Долговой консультант», на начало сентября 2022 года общий объем просроченных розничных кредитов граждан без учета ипотеки превысил ₽986 млрд. Однако долги перед банками — это не все объемы задолженности. Есть еще алименты, налоги, долги за коммунальные услуги, штрафы.

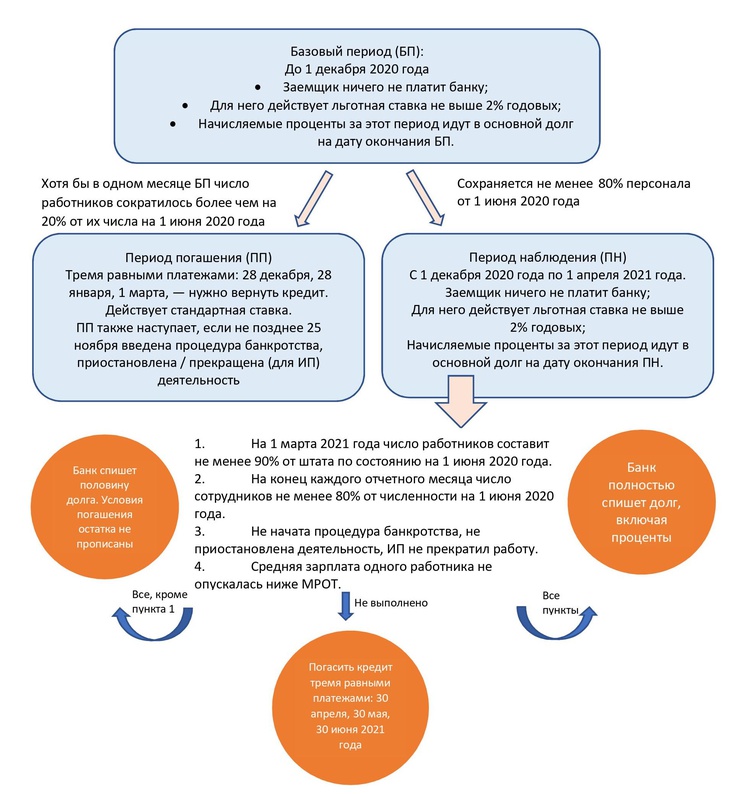

В период пандемии правительство ввело упрощенную процедуру банкротства для физических лиц — специально для тех, кто оказался в затруднительном положении и не может расплатиться с кредиторами. По данным Федресурса — Единого федерального реестра сведений о банкротстве, с января по сентябрь 2022 года многофункциональные центры (МФЦ) опубликовали более 4,7 тыс. сообщений о начале процедур внесудебного банкротства граждан — на 42,3% больше, чем за тот же период прошлого года. Как отмечал замглавы Минэкономразвития Илья Торосов, всего с запуска процедуры внесудебного банкротства — 1 сентября 2020 года — по начало сентября 2022 года россиянам списали ₽2,4 млрд долгов.

Как отмечал замглавы Минэкономразвития Илья Торосов, всего с запуска процедуры внесудебного банкротства — 1 сентября 2020 года — по начало сентября 2022 года россиянам списали ₽2,4 млрд долгов.

Число судебных банкротств также продолжает увеличиваться, но темпы роста замедлились почти в два раза. За первые девять месяцев текущего года через процедуру судебного банкротства прошли 194,2 тыс. человек, что на 41,2% больше, чем за аналогичный период прошлого года. Однако за девять месяцев 2021 года прирост составлял 78% к тому же периоду 2020 года, согласно статистике Федресурса. По данным на 1 октября, всего в России около 728,4 тыс. граждан-должников.

Вариантов списать долги два:

внесудебное банкротство. Доступно только для физлиц. Это простой и относительно быстрый способ объявить себя банкротом. Но по нему действуют определенные ограничения;

судебное банкротство. Это куда более сложная процедура, к которой прибегают в случае, когда долг очень большой, есть много недвижимости и других активов, и в некоторых других ситуациях.

Также банкротство через суд — это единственная опция для юридических лиц.

Также банкротство через суд — это единственная опция для юридических лиц.

Кроме того, есть еще один способ справиться с долгами:

реструктуризация долга Эта процедура не позволяет списать долги, но она одна из опций отсрочить платежи. При подаче на судебное банкротство суд может постановить не списывать все долги, а реструктурировать их.

Вопросы банкротства регулирует Федеральный закон № 127-ФЗ «О несостоятельности (банкротстве)». В разделе 5 отдельно описаны нормы по внесудебному банкротству.

Банкротство физических лиц: как обнулить долги и что будет потом

Личные финансы,

Банкротство,

Россия

Какие долги можно списать

Не все долги можно списать. Во-первых, важно выполнение условия — должник не может вносить платежи более трех месяцев. Во-вторых, есть обязательства, которые все равно останутся за должником. По словам партнера юридической компании «Сотби» Антона Красникова, внесудебное и судебное банкротства позволяют списать задолженности, которые образовались из-за того, что должник не исполнил принятые им обязательства.

Можно списать:

просрочки по кредитам;

микрофинансовые займы;

долги за коммунальные услуги;

долги перед юридическими лицами;

штрафы за неуплату налогов;

любые другие штрафы (например, за неоплаченную парковку).

Нельзя списать:

долги по алиментам и обязанность их выплачивать;

выплаты по субсидиарной ответственности, когда руководство отвечает по долгам компании своими деньгами или имуществом;

требования кредиторов по текущим платежам, которые возникли после начала процедуры банкротства;

долги по выплате зарплаты или выходного пособия;

любые другие выплаты перед третьими лицами, (например, за нанесенный ущерб или моральный вред).

Как быстрее погасить кредит: эти 3 способа помогут избавиться от долгов

Банки и финансы,

Кредит,

Личные финансы

«Если кредиторы или финансовый управляющий в ходе процедуры банкротства установят, что должник действует недобросовестно, например скрывает имущество или осуществил отчуждение имущества по недействительным сделкам незадолго до банкротства, то оставшиеся непогашенными долги также могут быть не списаны в связи с недобросовестностью должника», — предупредил юрист фирмы BGP Litigation Евгений Орлов.

Антон Красников добавил, что гражданина не освободят от долгов в случае, если при возникновении или исполнении обязательств он совершил мошенничество, злостно уклонялся от погашения долгов по кредитам, а также предоставил кредитору заведомо ложные сведения.

Для юрлиц банкротство — это тоже способ списать кредиторскую задолженность. «В то же время банкротство содержит в себе риск привлечения контролирующих должника лиц к субсидиарной ответственности, оспаривания сделок должника, включая выплату премий руководству или даже выплату дивидендов, риск возбуждения уголовного дела по составам преднамеренного либо фиктивного банкротства», — отметил юрист АБ «S&K Вертикаль» Даниил Анисимов.

Многофункциональный центр (МФЦ) в Новосибирске

(Фото: Кирилл Кухмарь / ТАСС )

Списание долгов через банкротство

Объявить себя банкротом может показаться заманчивым выходом, который поможет избавиться от всех долгов. Однако у этой процедуры есть ряд нюансов. Существует две возможности признать себя банкротом.

Упрощенная схема

Она подходит физическим лицам с суммой по всем долгам от ₽50 тыс. до ₽500 тыс. без учета процентов, штрафов и пени.

Второе важное условие — у человека не должно быть активов, которыми можно было бы погасить долги, например акций, недвижимости и других.

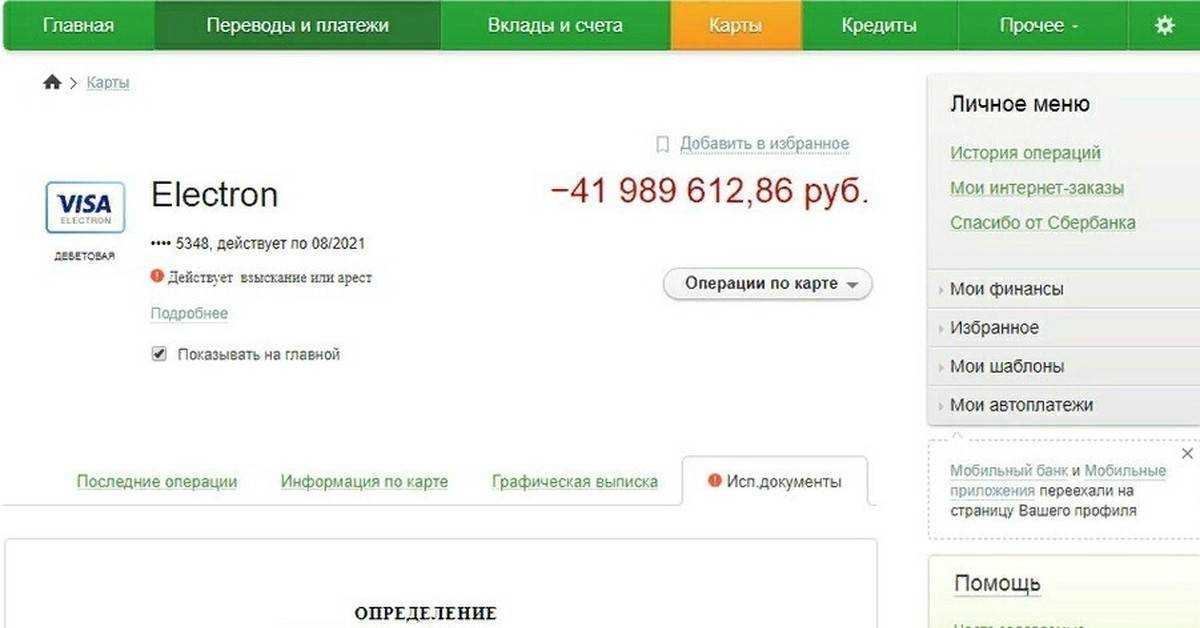

И еще один нюанс — в отношении должника не должно быть открытых дел о взыскании долгов. Исполнительное производство должно быть закончено из-за того, что у должника нет имущества, на которое можно обратить взыскание, а исполнительный документ должны вернуть взыскателю.

Если такой вариант подходит, достаточно обратиться в МФЦ и подать заявление о признании себя банкротом. В этом документе необходимо указать всех кредиторов и объем задолженностей. Поскольку по этому заявлению будет инициирована проверка, то утаивать или преувеличивать сумму долга не стоит — спишется все равно реальная задолженность. Если в заявлении все верно и проверка пройдена успешно, то в течение трех дней информация из МФЦ попадает в Реестр сведений о банкротствах, именно с этого момента перестанут начисляться штрафы и пени. Сама процедура далее займет примерно полгода.

Сама процедура далее займет примерно полгода.

Важно знать, что если в течение этих шести месяцев кредиторы найдут у должника источники дохода или активы, подходящие для погашения задолженности, то процедура будет прекращена.

Также кредиторы могут открыть судебные дела в отношении должника во время внесудебной процедуры банкротства — тогда последняя прекратится. Причин может быть несколько:

должник занизил сумму долга;

у должника нашли имущество;

должник не уведомил МФЦ, что у него улучшились имущественные условия;

суд признал сделку должника недействительной по иску кредитора, например, если она причинила кредитору вред либо была неравноценной — допустим, должник продал автомобиль по сильно заниженной цене;

появились кредиторы, которые не фигурировали в заявлении о банкротстве.

Что может считаться активом, подходящим для списания в счет долга:

зарплата. С февраля 2022 года вступил в силу закон о защите минимального дохода должников.

Часть зарплаты в размере прожиточного минимума не будет списываться по исполнительным документам, если подать заявление в отделение Федеральной службы судебных приставов (ФССП). Однако остальная часть пойдет на погашение долгов;

Часть зарплаты в размере прожиточного минимума не будет списываться по исполнительным документам, если подать заявление в отделение Федеральной службы судебных приставов (ФССП). Однако остальная часть пойдет на погашение долгов;недвижимость за исключением единственного жилья. Правда, важное уточнение — оно не может быть роскошным и не может быть взято в ипотеку. Ориентироваться нужно на нормы в конкретном регионе;

любые другие активы, такие как акции, доли в компаниях, автомобиль.

Вещи, которые останутся неприкосновенными:

единственное жилье;

государственные награды;

животные в российском праве — объекты собственности, но при этом не могут быть изъяты в счет долга;

личные вещи;

предметы и инструменты, необходимые для осуществления профессиональной деятельности;

все требуемое для передвижения и жизни инвалидам;

предметы быта.

(Фото: Shutterstock)

Банкротство через суд

Необходимая процедура, если долг копится уже более трех месяцев и составляет более ₽500 тыс. для физических лиц и более ₽300 тыс. для юридических лиц. Отличается длительным делопроизводством (от нескольких месяцев до трех лет) и высокой стоимостью, в которую входит оплата пошлины, вознаграждение за процедуру арбитражному управляющему и услуги юриста, если такие потребуются.

для физических лиц и более ₽300 тыс. для юридических лиц. Отличается длительным делопроизводством (от нескольких месяцев до трех лет) и высокой стоимостью, в которую входит оплата пошлины, вознаграждение за процедуру арбитражному управляющему и услуги юриста, если такие потребуются.

Подать в арбитражный суд на процедуру банкротства может как сам должник, так и его кредитор. Достаточно направить заявление и оплатить пошлину. Суд инициирует проверку должника и его возможностей по уплате задолженностей. Здесь может быть применено две опции: та самая реструктуризация долга и реализация имущества.

Реструктуризация подразумевает, что у должника есть возможность в перспективе выплатить долг, ему нужен пересмотр условий, объединение кредитов, возможно, рефинансирование. В таком случае статус банкрота присвоен не будет.

Реализация имущества же применяется, когда постоянного дохода, способного гасить задолженность, нет. Суд оценивает, какое имущество и какие активы могут быть проданы, и включает их в конкурсную массу — они уходят на аукционы.

Взять кредит и не погрязнуть в долгах: 10 правил разумного заемщика

Личные финансы,

Кредит,

Банкротство

Что ждет должника после признания банкротом

Он попадает в единый реестр банкротов. На определенное время его финансовые возможности будут ограничены.

Во время проведения банкротства

На все время рассмотрения дела, вплоть до признания должника банкротом, ему придется столкнуться с определенными сложностями. Во-первых, нельзя будет распоряжаться имуществом, которое включено в конкурсную массу, в том числе деньгами на счетах.

Партнер юридической компании «Сотби» Антон Красников отметил, что на время судебной процедуры есть вероятность, что на должника наложат судебный запрет на выезд из страны. Кроме того, при такой процедуре нельзя открывать счета и вклады в банках. Заключать любые сделки можно будет только под контролем управляющего.

Сложность в получении кредитов

Считается, что после признания банкротом человек не сможет взять кредит никогда. На самом деле в законе такой нормы нет, но он обязывает банкрота сообщать потенциальному кредитору о своем статусе. Как правило, кредит все равно не дают.

На самом деле в законе такой нормы нет, но он обязывает банкрота сообщать потенциальному кредитору о своем статусе. Как правило, кредит все равно не дают.

Кредитный рейтинг: что это, как его узнать и почему он так важен

Кредит,

дефолт,

Личные финансы,

Банки и финансы

Определенное время нельзя подавать на банкротство еще раз

Избавиться от долгов, а потом накопить еще и снова их списать не получится. По закону в течение пяти лет после банкротства нельзя подавать заявление на новое.

Ограничения по занимаемым должностям

Как правило, это должности, так или иначе связанные с финансовой, страховой деятельностью или управлением компаниями. Также подобные ограничения накладываются на индивидуальных предпринимателей, включая повторную регистрацию в этом статусе. Сроки здесь варьируются от пяти до десяти лет.

(Фото: Shutterstock)

Можно ли списать долги самостоятельно

Те, у кого большое количество долгов, вряд ли могут себе позволить услуги юристов. И с упрощенной процедурой через МФЦ можно обойтись без дополнительной помощи. На сайтах ФНС и «Госуслуги» есть пошаговые инструкции, как пройти всю процедуру.

И с упрощенной процедурой через МФЦ можно обойтись без дополнительной помощи. На сайтах ФНС и «Госуслуги» есть пошаговые инструкции, как пройти всю процедуру.

Теоретически и судебное банкротство можно пройти самостоятельно. Однако эксперты рекомендуют все же обращаться к профессионалам.

«Если у вас один или несколько кредиторов на небольшую сумму, а список имущества уместится на одной стороне ладони, то, возможно, не стоит пользоваться услугами специалиста — изучив информацию самому, можно подать на внесудебное банкротство. Однако в том случае, если у вас значительный перечень кредиторов, много имущества, а в периоды, предшествующие банкротству, вы подарили одну из ваших квартир любимому родственнику, то без помощи посредников банкротство может обернуться неконтролируемым происшествием. Есть риск не только не списать с себя долги, но и приобрести новые», — считает юрист BGP Litigation Евгений Орлов.

Партнер юридической компании «Сотби» Антон Красников отметил, что, исходя из опыта, можно выделить следующий план действий при накоплении большого количества долгов:

1. Необходимо прекратить создавать новые долги;

Необходимо прекратить создавать новые долги;

2. Определить сумму своего долга;

3. Провести инвентаризацию активов;

4. Оценить возможность погашения имеющейся задолженности;

5. Обратиться за квалифицированной помощью;

6. В случае невозможности погашения накопившихся долгов необходимо в течение 30 рабочих дней обратиться в арбитражный суд с заявлением о признании гражданина несостоятельным (банкротом).

Читайте также:

- В России заработал механизм списания личных долгов без суда. Каким условиям надо соответствовать, чтобы стать банкротом бесплатно

- Банкротство физических лиц: как обнулить долги и что будет потом

Списание долгов по ИП | Как списать долги по ИП?

У налоговой есть понятие безнадёжной задолженности, которую она прощает и убирает из личного кабинета налогоплательщика. Мы разобрались, когда у ИП есть шанс не платить долги перед налоговой и пенсионкой за лохматые годы.

Когда налоговая признаёт долги безнадёжными

Предприниматели платят налоги и страховые взносы в сроки, прописанные в Налоговом кодексе. К примеру, налог по УСН за 2020 год надо заплатить до 30 апреля 2021 года.

К примеру, налог по УСН за 2020 год надо заплатить до 30 апреля 2021 года.

Если ИП не платит в срок, у него появляется долг с процентами и штрафом, а у налоговой — право принудительно получить своё.

В идеальном для налоговиков мире у ИП есть деньги на банковских картах или автомобили в гараже, которые можно отобрать в счёт долга. Обычно налоговая так и делает, как минимум пытается.

Но есть ряд случаев, когда у налоговой пропадает право принудительно забирать свои деньги. Тогда она обязана признать долг, пени и штраф безнадёжными, списать их и убрать из личного кабинета налогоплательщика.

Налоговая обязана признать долги безнадёжными в случаях из ст. 59 НК РФ:

— Предприниматель обанкротился. Как ИП или как физлицо — неважно. Главное, что денег на полное погашениё долга по налогам не хватило.

— Предприниматель умер. Долги по страховым взносам, УСН, ЕНВД и патентам спишутся автоматом. Земельный налог, НДФЛ и торговый сбор спишутся, если их больше, чем стоит всё наследство предпринимателя.

— Налоговая инспекция пропустила сроки для блокировки счёта или получения исполнительного листа — а они довольно короткие. Опоздание подтвердил суд. Что может сделать предприниматель, чтобы ускорить списание, расскажем ниже.

— Приставы больше пяти лет искали ликвидное имущество предпринимателя, но не нашли. Долг перед налоговой меньше 300 000 ₽, и обанкротить ИП с такой суммой нельзя.

— Предприниматель пробовал банкротиться. Но арбитражный суд закрыл дело, потому что у предпринимателя нет денег заплатить конкурсному управляющему.

— Банк списал долг с его счёта, но не успел перевести налоговой, потому что ликвидировался. Хоть налоговая и не получила деньги, с предпринимателя обязанность снимается.

❗ Просто старый долг, который висит на предпринимателе несколько лет, налоговая не обязана признавать безнадёжным и прощать. Выжидать мифические три года бесполезно. У долга, который налоговая взыскала без нарушений, нет срока давности.

Однако иногда государство устраивает налоговые амнистии — списывает долги разом. Обычно под амнистию попадают налоги, с которыми стало ясно, что они оказались не по карману простому человеку. Поэтому государство списывает их как безнадёжные. Для ИП такое было — подробнее скажем ниже.

Обычно под амнистию попадают налоги, с которыми стало ясно, что они оказались не по карману простому человеку. Поэтому государство списывает их как безнадёжные. Для ИП такое было — подробнее скажем ниже.

С каждым должником налоговая разбирается по порядку из Приказа ФНС № ММВ-7-8/164@.

Первым делом должник приносит в налоговую по месту жительства документ, который подтверждает его право на списание долга:

— копию определения арбитражного суда о завершении конкурсного производства или о реализации имущества гражданина — для банкротов;

— копии свидетельства о смерти, паспортов наследников, свидетельства о наследстве и оценки стоимости наследства — если с долгами разбираются наследники;

— копию решения суда, где написано, что налоговая утратила право на взыскание недоимки из-за пропуска сроков;

— копию постановления об окончании исполнительного производства — если приставы не нашли имущество;

— копию определения суда о возвращении заявления о банкротстве — если ИП не нашёл деньги на процедуру;

— выписку из ЕГРЮЛ о ликвидации банка.

В следующие пять дней налоговая составляет справку о невозможности взыскания. А на следующий рабочий день выносит решение о признании долга безнадёжным.

Долг можно признать безнадёжным, только пока он не погашен. Если налоговая успела снять деньги со счёта, а потом выяснились основания для списания, вернуть деньги нельзя. Так сказал Высший Арбитражный Суд в п. 9 Постановления № 57.

Как ИП добиваются списания через суд, если налоговая опоздала

С банкротством и смертью ИП всё ясно. Надо принести нужные бумаги и дождаться решения налоговой.

А вот когда налоговая опоздала с блокировкой счёта и арестом имущества, предпринимателю надо пойти в суд и получить решение с волшебной фразой «налоговая инспекция утратила право на принудительное взыскание недоимки».

Если налоговая сама пошла судиться с ИП, надо заявить встречное требование — о признании задолженности безнадёжной. Если ИП выиграет, решение суда тоже подойдёт для списания долга — п. 9 Постановления ВАС № 57.

Сроки взыскания считают так.

Если ИП не платит налоги в срок, налоговая шлёт требование об уплате. Заплатить надо в течение 8 дней, если больший срок не указан в самом требовании. Через 8 дней налоговая действует по ст. 46, 47 НК РФ:

⬇ В течение двух месяцев выносит решение о взыскании долга за счёт денежных средств — этим решением блокируется счёт.

⬇ Если налоговая не успела заблокировать счёт, она идёт в суд за исполнительным листом в течение шести месяцев.

⬇ Если у ИП нет денег на счетах, руководитель инспекции в течение одного года выносит решении о взыскании за счёт имущества ИП.

⬇ Если руководитель опоздал с решением, налоговики в течение двух лет идут в суд и получают исполнительный лист о взыскании за счёт имущества ИП.

Обычно инспекторы укладываются в сроки — это важная часть их работы. Но бывает, что долги теряются и решения выносят позже. К примеру, в 2017 году Пенсионный фонд передавал налоговой дела по сбору страховых взносов. По техническим причинам у некоторых налогоплательщиков задолженность не отобразилась на лицевом счёте. Потом ошибки исправили, но сроки для решений уже прошли.

По техническим причинам у некоторых налогоплательщиков задолженность не отобразилась на лицевом счёте. Потом ошибки исправили, но сроки для решений уже прошли.

Предпринимателям стоит проверять сроки для решений. Если налоговая опоздала даже на день, можно идти судиться, заручившись поддержкой юриста.

Долги ИП по налогам до 2015 года списали по амнистии

В 2018 году со всех ИП списали долги по налогам, пеням и штрафам, которые числились на 1 января 2015 года.

Под амнистию попали долги по УСН, НДФЛ, ЕНВД и патентам. Их признали безнадёжными. Не попали — долги по акцизам, налогу на полезные ископаемые и таможенные пошлины. Так сказано в ст. 12 Закона № 436-ФЗ.

Долги списывали скопом, без разбирательств и судов с каждым предпринимателем. С закрытых ИП долги списали тоже. Если ваш долг всё ещё висит в личном кабинете, обратитесь в налоговую по месту жительства.

Обратной силы у амнистии нет. Уплаченные вовремя налоги вернуть нельзя

❗ Долги по налогам, которые налоговая нашла после 1 января 2015 года не признают безнадёжными и не списывают. Может случиться, что налоговая приезжала с проверкой в 2015, 2016 и 2017 годах, пересчитала доходы и нашла недоимку за 2012, 2013 и 2014 годы. Доначисления за эти годы под амнистию не попали, их надо платить — п. 65 Обзора № 3 за 2019 год.

Может случиться, что налоговая приезжала с проверкой в 2015, 2016 и 2017 годах, пересчитала доходы и нашла недоимку за 2012, 2013 и 2014 годы. Доначисления за эти годы под амнистию не попали, их надо платить — п. 65 Обзора № 3 за 2019 год.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

Долги по страховым взносам ИП до 2017 года тоже списали по амнистии

Ещё в 2018 году государство признало безнадёжными долги ИП без дохода по страховым взносам за периоды до 1 января 2017 года.

По старым правилам если ИП не сдавал декларации, ему насчитывали штрафные взносы в восьмикратном размере МРОТ. Именно они попали под амнистию. Даже если налоговая нашла недоимку на проверках в 2017 или 2018 году, но не успела снять деньги по инкассовым поручениям. Основание — ст. 11 Закона № 436-ФЗ.

Закрывшиеся ИП под амнистию тоже попали.

Если предприниматель не знал про амнистию и гасил долг, деньги не вернут. Но если случилось наоборот — амнистия прошла, а долги до сих пор светятся в личном кабинете и в банке висят аресты, придётся разбираться с налоговой.

Статья актуальна на

Как получить налоговые вычеты и зачеты, будучи студентом колледжа

Образовательные сберегательные планыили планы 529 можно использовать для обучения учащихся K-12 при возврате налогов за 2022 год до 18 апреля 2023 года. Подготовьте и отправьте свою декларацию в электронном виде на eFile.com, чтобы получить максимальную отдачу от возврата налогов за 2022 год. Калькулятор в 2023 году, и пусть приложение eFile сделает всю тяжелую работу за вас.

Если вы в качестве студента посещаете любую аккредитованную школу K-12, университет, общественный колледж, ремесленное или профессионально-техническое училище или класс для взрослых/непрерывного образования, вы, как правило, имеете право на одну или несколько налоговых льгот или вычетов на образование.

Если вы указываете учащегося в качестве иждивенца в своей налоговой декларации за 2022 год, обратите внимание, что вы можете претендовать только на один тип образовательного кредита на каждого учащегося, зависящего от вашей федеральной налоговой декларации, каждый налоговый год. Если несколько иждивенцев учащегося имеют право на получение кредита в одном и том же году, вы можете запросить разные кредиты для каждого учащегося. Используйте бесплатные налоговые инструменты eFile.com DEPENDucator или RELucator, чтобы определить, кто квалифицируется как иждивенец, или используйте инструмент CHILDucator для получения налогового кредита на детей.

Налоговое приложение eFile.com упрощает получение кредитов на образование и налоговых вычетов. Просто введите свои расходы на образование, и мы подскажем, какой кредит или вычет лучше для вас!

Чтобы рассчитать общую сумму налогового кредита или налогового вычета для соответствующего учащегося, вы можете включить соответствующие расходы, такие как обучение, сборы, книги, расходные материалы и другие необходимые учебные материалы, но не проживание и питание.

Важное примечание: Налоговый вычет за обучение и сборы был возвращен Конгрессом в конце 2019 года для налоговых годов 2018, 2019 и 2020. Он был доступен в течение нескольких лет в связи с продлениями, принятыми Конгрессом. Однако, начиная с возвращения 2021 года и позже, он был отменен и, следовательно, больше не доступен. Это означает, что вы не можете претендовать на вычет платы за обучение и сборы с налогов за 2022 год. Вместо этого были увеличены суммы кредитов на непрерывное обучение, и вы можете заявить об этом в декларации за 2022 год.

Вычет процентов по студенческой ссуде все еще в силе, как и американский налоговый кредит на возможности и кредит на обучение в течение всей жизни. Вы можете претендовать как на процентный вычет, так и на налоговый кредит, если вы активно выплачиваете свои студенческие кредиты с процентами во время учебы в школе.

Определенные расходы могут дать вам право требовать налоговой экономии при следующей декларации; если вы являетесь опекуном учащегося, вы можете потребовать их, если оплатите часть или все расходы на образование вашего иждивенца.

Расходы на обучение студентов

Вычет процентов по студенческому кредиту

American Opportunity Credit

Кредит на обучение в течение всей жизни

Плата за обучение и сборы

См. ниже

Да

Да

Книги и расходные материалы

Нет

Да

Да

Компьютеры и сопутствующее оборудование и приложения (Интернет, документы и приложения, и т. д.) 90 903 02 №

д.) 90 903 02 №

Да

Да

Проживание и питание

№

№

№

Транспортные расходы

№

№

№

Мед. Нет

Процентные платежи по студенческому кредиту

Да

Нет

Нет

Вычет процентов по студенческому кредиту

Если вы начали выплачивать студенческие ссуды, вы можете уменьшить свой налогооблагаемый доход на сумму до 2500 долларов США процентов по студенческой ссуде, которые вы заплатили за себя, своего супруга или иждивенца. Это также включает единовременную «комиссию за выдачу кредита», взимаемую вашим кредитором.

Вычет по процентам по студенческой ссуде представляет собой вычет над чертой , что означает, что вам не нужно детализировать вычеты, чтобы требовать их. Вычеты над чертой уменьшают ваш налогооблагаемый доход и, в конечном итоге, уменьшают ваш скорректированный валовой доход. Чтобы иметь право на вычет, студенческий кредит, по которому вы платили проценты, должен быть коммерческим кредитом, взятым исключительно для целей оплаты обучения.

Существует поэтапный отказ или ограничение дохода для тех, кто может претендовать на вычет процентов по студенческой ссуде, который основан на вашем скорректированном доходе. В 2022 году вычет будет недоступен для вас, если ваш модифицированный AGI превышает 85 000 долларов США для одиноких, глав семей и соответствующих требованиям вдов; предел составляет 140 000 долларов США, если женаты и подали документы совместно. Поэтапный отказ от AGI составляет 70 000–85 000 долларов США для большинства заявителей и 145 000–175 000 долларов США для совместных возвратов; когда верхний предел достигнут, вы не имеете права на вычет. Женатые подачи отдельных налогоплательщиков не имеют права на вычет.

Квалифицированные расходы на вычет процентов по студенческой ссуде представляют собой общие расходы на обучение в соответствующем учебном заведении (включая аспирантуру). Подходящим учебным заведением является школа, предлагающая высшее образование после окончания средней школы. Это любой колледж, университет, ремесленное училище или другое высшее учебное заведение, имеющее право участвовать в программе помощи студентам, проводимой Министерством образования США. Сюда входят большинство аккредитованных государственных, некоммерческих и частных коммерческих высших учебных заведений. Если вы не уверены, соответствует ли ваша школа требованиям, вы можете обратиться в учебное заведение или посмотреть, указана ли ваша школа здесь.

Подходящим учебным заведением является школа, предлагающая высшее образование после окончания средней школы. Это любой колледж, университет, ремесленное училище или другое высшее учебное заведение, имеющее право участвовать в программе помощи студентам, проводимой Министерством образования США. Сюда входят большинство аккредитованных государственных, некоммерческих и частных коммерческих высших учебных заведений. Если вы не уверены, соответствует ли ваша школа требованиям, вы можете обратиться в учебное заведение или посмотреть, указана ли ваша школа здесь.

Эти затраты включают:

- Плата за обучение

- Книги, оборудование и расходные материалы

- Комната и питание

- Другие необходимые расходы, такие как транспорт.

Расходы на проживание и питание подлежат вычету только в том случае, если они не превышают большую из следующих величин:

- Пособие на проживание и питание (в соответствии с правомочным учебным заведением), которое было включено в стоимость обучения (для целей федеральной финансовой помощи) за определенный академический период и условия проживания учащегося, ИЛИ

- Фактическая сумма, взимаемая, если учащийся проживает в жилье, принадлежащем или управляемом учебным заведением.

Вычеты за обучение и сборы

Важно: Налоговый вычет за обучение и сборы был возвращен Конгрессом в конце 2019 года для налоговых годов 2018, 2019 и 2020. Он был доступен в течение нескольких лет в связи с продлениями, принятыми Конгрессом. Однако, начиная с 2021 года и более поздних налоговых деклараций, он был отменен и, следовательно, больше не доступен. Суммы пожизненных кредитов на обучение были увеличены, и вы можете заявить об этом в декларации за 2022 год. Вам нужно будет подать налоговую поправку и включить форму 8917, чтобы требовать налогового вычета за обучение и сборы по налоговым декларациям за 2018, 2019 и 2020 годы. Если вам все еще нужно подать эти декларации за прошлые годы, см. налоговые формы за предыдущий год, которые вы можете заполнить и отправить по почте в своей декларации за 2018–2020 годы или любой другой предыдущей декларации.

Поделиться этой страницей

Для ваших деклараций за 2017 год и более ранние годы, а также для налоговых годов 2018, 2019 и 2020, вы можете потребовать налоговый вычет в размере до 4000 долларов США в зависимости от вашего измененного скорректированного валового дохода или MAGI и статуса подачи заявки на квалификационное обучение и сборы, которые вы заплатили за вас. , ваш супруг или иждивенец. Обратите внимание, что вы не соответствуете требованиям, если состоите в браке и подаете заявление отдельно. Вы можете вычесть любые квалифицированные расходы до 4000 долларов, даже если вы заплатили за обучение и сборы с помощью кредита. Если вы принимаете вычет за обучение и сборы, а также выплачиваете проценты по студенческим кредитам, вы также можете воспользоваться вычетом процентов по студенческим кредитам.

, ваш супруг или иждивенец. Обратите внимание, что вы не соответствуете требованиям, если состоите в браке и подаете заявление отдельно. Вы можете вычесть любые квалифицированные расходы до 4000 долларов, даже если вы заплатили за обучение и сборы с помощью кредита. Если вы принимаете вычет за обучение и сборы, а также выплачиваете проценты по студенческим кредитам, вы также можете воспользоваться вычетом процентов по студенческим кредитам.

Если вы подаете поправку, чтобы требовать вычета за обучение и сборы по вашей декларации за 2020 год или ранее, вот сколько может стоить вычет за обучение для студентов:

- Стоит 4 000 долларов США, если ваш модифицированный скорректированный валовой доход (MAGI) был менее 60 000 долларов США при подаче заявления о незамужем или менее 130 000 долларов США для состоящих в браке и совместно проживающих пар.

- Стоит 2000 долларов США для одиноких заявителей с MAGI от 60 000 до 80 000 долларов или женатых, подающих совместную регистрацию с MAGI от 130 000 до 160 000 долларов.

- Налоговый вычет на сумму 0 долларов США для одиноких заявителей с MAGI более 80 000 долларов США или более 160 000 долларов США для супружеских пар, подающих совместную регистрацию.

Чтобы соответствовать требованиям, студентом, за которого вы заплатили за обучение и сборы, должны быть вы, ваш супруг или ваш иждивенец. Студент должен быть зачислен только на неполный рабочий день.

Вы НЕ имеете права на вычет платы за обучение и сборы, если верно любое из следующих условий:

- Ваш статус подачи документов: замужем, подаете заявление отдельно

- Вы можете быть заявлены как иждивенцы в другой налоговой декларации (независимо от того, заявлены вы на самом деле или нет)

- Вы претендуете либо на кредит на обучение в течение всей жизни, либо на кредит возможностей в Америке

- Ваш скорректированный валовой доход превышает 80 000 долларов США (160 000 долларов США, если вы состоите в совместном браке)

- Вы были иностранцем-нерезидентом в течение какой-либо части налогового года и не решили, что для целей налогообложения вас будут рассматривать как иностранца-резидента.

В 2020 году размер вычета за обучение и сборы начал постепенно снижаться при AGI в размере 60 000 долларов США (130 000 долларов США при совместной подаче заявления в браке). Если ваш скорректированный валовой доход составляет 60 000 долларов или меньше (130 000 долларов или меньше, если вы состоите в браке, подающем совместную декларацию), вы имеете право на полный вычет в размере 4 000 долларов. Если ваш AGI составляет от 60 001 до 80 000 долларов (от 130 001 до 160 000 долларов при совместной подаче заявления в браке), максимальная сумма вашего вычета за обучение и сборы будет уменьшена. Если ваш AGI превышает $80 000/$160 000, вычет не будет вам доступен.

Как получить вычеты и кредиты на образование на eFile.com

Во время налогового собеседования и после того, как вы указали, что у вас есть расходы на образование, на экране Education вам будет задан ряд вопросов. После того, как вы предоставите ответы и информацию, налоговое приложение выделит для вас, на какой образовательный кредит вы имеете право и который лучше всего подходит для вас — американский кредит возможностей или пожизненный кредит обучения. Если у вас есть проценты по студенческому кредиту, вы можете предоставить эту информацию на 9Форма 0183 Корректировка студенческой ссуды .

Если у вас есть проценты по студенческому кредиту, вы можете предоставить эту информацию на 9Форма 0183 Корректировка студенческой ссуды .

Как еще студенты могут сэкономить на налогах?

Помимо получения налоговых льгот (которые уменьшают сумму подоходного налога, которую вы должны уплатить) и налоговых вычетов (которые уменьшают сумму вашего дохода, подлежащего налогообложению), есть два других основных способа, которыми студенты могут сэкономить деньги на налогах:

- Исключения: Налоговые исключения — это часть вашего дохода, которая не должна включаться в ваш валовой доход в налоговой декларации. Наиболее актуальными формами необлагаемого налогом дохода для студентов являются стипендиальные фонды и стипендии. Узнайте больше об исключении доходов от стипендий и грантов.

- Сберегательные планы: Существует два особых вида сберегательных счетов, которые обеспечивают большие налоговые льготы для студентов: Образовательные сберегательные счета Coverdell (Coverdell ESA) и Квалифицированные программы обучения, которые также известны как 529 Сберегательных планов колледжей.

- Финансовая помощь: При подаче заявления на получение финансовой помощи, как правило, через FAFSA (бесплатное заявление на получение федеральной помощи студентам), ваш колледж или университет может попросить вас предоставить старые налоговые декларации — ваши или ваших родителей. Если вы подавали свои предыдущие налоговые декларации на eFile.com, в вашем аккаунте будут отчеты за предыдущие 3 года. Если вам нужна копия декларации за последние 3 года, свяжитесь с нами. Если вы не подавали свою предыдущую налоговую декларацию на eFile.com, вам может потребоваться получить копию или бесплатную выписку налоговой декларации из IRS. В расшифровке вашей налоговой декларации содержится информация формы W-2 наряду с основной информацией, которая была подана вместе с налоговой декларацией, включая семейное положение, скорректированный валовой доход, налогооблагаемый доход и большинство статей налоговой декларации. Выписку из налоговой декларации можно отправить непосредственно в запрашивающее учреждение.

Обзор других налоговых льгот для всех налогоплательщиков, включая студентов.

Налоговые льготы для студентов колледжей за 2022 налоговый год

- Американский кредит возможностей

- Кредит на обучение в течение всей жизни.

Сберегательные планы на образование для учащихся колледжей и школьников

- Квалифицированные учебные программы (QTP) (планы 529): Колледж

- Образовательные сберегательные счета Coverdell (ESA): K-12.

Связанные темы налогообложения студентов

- Ознакомьтесь с нашим руководством по налогам для студентов.

- Узнайте о ценных налоговых льготах для студентов.

- Узнайте, как сэкономить деньги с помощью необлагаемых налогом студенческих сберегательных счетов.

- Узнайте о других налоговых вычетах и налоговых кредитах, на которые вы можете претендовать в своей налоговой декларации.

- Используйте наши бесплатные налоговые инструменты и калькуляторы, чтобы рассчитать налоги или определить право на определенные кредиты.

- Жили за границей, чтобы учиться? Узнайте о темах, связанных с налогами, для жизни, работы в другой стране.

- Как сэкономить деньги, живя за границей.

- Если у вас есть приемный ребенок в школе, узнайте дополнительные способы сэкономить на налогах.

- Ознакомьтесь с нашим информационным справочником для иностранных студентов и ученых.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

.

H&R Блок ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Перейти к основному содержанию

Недавние отчеты показывают, что налогоплательщики переплачивают почти на миллиардов долларов каждый год, потому что они пользуются всеми кредитами, вычетами и корректировками доходов, на которые они имеют право. Вот 12 наиболее распространенных налоговых вычетов, которые часто упускают из виду. Обязательно проконсультируйтесь со своим бухгалтером, чтобы убедиться, что они применимы к вам и вашей стоматологической практике.

Вот 12 наиболее распространенных налоговых вычетов, которые часто упускают из виду. Обязательно проконсультируйтесь со своим бухгалтером, чтобы убедиться, что они применимы к вам и вашей стоматологической практике.

- Налог штата с продаж: Налогоплательщики могут вычитать подоходный налог штата или налог штата с продаж из своего общего дохода. Возможность вычета налога с продаж достаточно новая, поэтому не все о ней знают. Если вам посчастливилось жить в одном из немногих штатов, где нет подоходного налога, вы можете воспользоваться этим отличным вычетом, особенно если вы сохранили свои квитанции.

- Личные расходы на благотворительность: Вы можете не понимать, что наличные расходы, связанные с благотворительностью, могут быть вычтены. Лимит на благотворительные взносы теперь составляет 60% от скорректированного валового дохода (по сравнению с 50%). Поездки, проживание, питание и спонсирование спортивных команд — все это имеет значение, поскольку относится к волонтерской работе.

- Расходы на переезд для вашего первого места работы: Большинство налогоплательщиков знают, что расходы на переезд, связанные с переездом на новую работу, подлежат вычету. Тем не менее, недавние выпускники колледжей, которые переезжают более чем на 50 миль от дома, также имеют право списать свои расходы на переезд.

- Расходы на поиск работы: Ищете следующую компанию? Переходите на новую практику? Расходы, связанные с поиском новой работы, подлежат вычету. Это может включать подготовку резюме, агентства по трудоустройству, авиаперелеты, такси, расходы на печать и многое другое, даже если вы не получили работу. Однако это применимо только в том случае, если ваши общие разные статьи расходов превышают 2 процента от скорректированного валового дохода.

- Летние расходы по уходу за ребенком: Менее известный факт: родители могут требовать возмещения расходов на уход за ребенком, понесенных в течение лета.

- Баллы рефинансирования ипотеки: Когда вы покупаете дом, вы можете сразу вычесть общую сумму баллов, уплаченных для получения ипотеки. Когда вы рефинансируете, вы также можете вычесть баллы — с изюминкой. Баллы рефинансирования должны списываться в течение всего срока кредита. Когда вы продаете или выплачиваете кредит, вы можете вычесть все еще не вычтенные баллы (если только вы не рефинансируете кредит у того же кредитора).

- Вычеты по кредитам под залог жилья и кредитным линиям с более высокими лимитами: С 2018 года проценты по кредитам под залог жилья, используемые для чего-либо, кроме капитального ремонта вашего основного дома, больше не подлежат вычету. Вычитаемые проценты HELOC (кредитная линия под залог собственного капитала) и вторые ипотечные кредиты доступны домовладельцам, если они (а) используют кредит для «существенного улучшения» своего дома, и (б) общая сумма их первого ипотечного остатка и их HEOC или второй ипотечный кредит не превышает 750 000 долларов США.

- Кредит на обучение в течение всей жизни: Думаете о том, чтобы отточить свою деловую хватку, чтобы принести пользу своей стоматологической практике? Этот кредит доступен для всех, кто учится в колледже (будь то для получения степени или нет), и подходит для 20-процентного кредита на расходы на обучение с максимальной суммой в 2000 долларов США на первые 10 000 долларов США. Вы можете запросить кредит в своей налоговой декларации, если вы, ваш супруг или ваши иждивенцы зачислены в соответствующее учебное заведение и вы несете ответственность за оплату расходов на обучение в колледже.

- Кредит по уходу за ребенком: Рабочие раньше были ограничены кредитом по уходу за ребенком в размере 5000 долларов США через свой счет возмещения расходов, основанный работодателем. Теперь до 6000 долларов могут претендовать на получение кредита (хотя 5000 долларов по-прежнему относятся к счетам возмещения).

- Налоговый вычет на детей удвоился: С 1000 до 2000 долларов на ребенка в возрасте до 17 лет.

Ограничения приемлемого дохода существенно увеличились с 75 000 до 200 000 долларов (одиночки) и со 110 000 до 400 000 долларов (состоящие в браке, подающие совместную декларацию). Даже налогоплательщики с нулевыми налоговыми обязательствами имеют право на получение кредита в размере 1400 долларов США на ребенка.

Ограничения приемлемого дохода существенно увеличились с 75 000 до 200 000 долларов (одиночки) и со 110 000 до 400 000 долларов (состоящие в браке, подающие совместную декларацию). Даже налогоплательщики с нулевыми налоговыми обязательствами имеют право на получение кредита в размере 1400 долларов США на ребенка. - Потерянный вычет за предыдущие годы: Даже если вы не воспользовались вычетом в прошлом году, это не означает, что все потеряно. Многие вычеты могут быть перенесены на более поздние годы, если они не используются в том году, когда они произошли. Вам нужно будет поговорить со своим налоговым инспектором для получения подробной информации, но некоторые примеры вычетов за удержание включают деловые убытки от вашей стоматологической практики и благотворительные взносы.

Этот список доступных кредитов и вычетов, небольшое исследование и опытный специалист по составлению налогов могут иметь большое значение для снижения вашего налогового бремени и экономии ваших денег.

Также банкротство через суд — это единственная опция для юридических лиц.

Также банкротство через суд — это единственная опция для юридических лиц. Часть зарплаты в размере прожиточного минимума не будет списываться по исполнительным документам, если подать заявление в отделение Федеральной службы судебных приставов (ФССП). Однако остальная часть пойдет на погашение долгов;

Часть зарплаты в размере прожиточного минимума не будет списываться по исполнительным документам, если подать заявление в отделение Федеральной службы судебных приставов (ФССП). Однако остальная часть пойдет на погашение долгов;

Ограничения приемлемого дохода существенно увеличились с 75 000 до 200 000 долларов (одиночки) и со 110 000 до 400 000 долларов (состоящие в браке, подающие совместную декларацию). Даже налогоплательщики с нулевыми налоговыми обязательствами имеют право на получение кредита в размере 1400 долларов США на ребенка.

Ограничения приемлемого дохода существенно увеличились с 75 000 до 200 000 долларов (одиночки) и со 110 000 до 400 000 долларов (состоящие в браке, подающие совместную декларацию). Даже налогоплательщики с нулевыми налоговыми обязательствами имеют право на получение кредита в размере 1400 долларов США на ребенка.