как это происходит в России

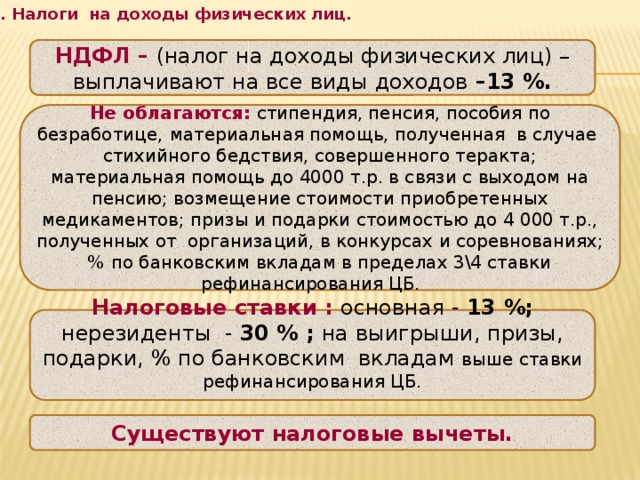

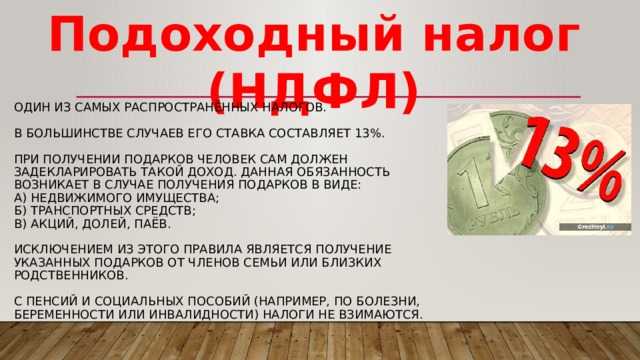

Подоходный налог – сумма, выплачиваемая государству с дохода, который получают физические лица на территории страны. По общему правилу на данный момент он составляет 13%.

Налог на доходы физических лиц (НДФЛ) – именно таково его правильное наименование, является прямым налогом, который оплачивают не только граждане РФ, но и иностранцы при условии получения какой-либо прибыли на территории страны.

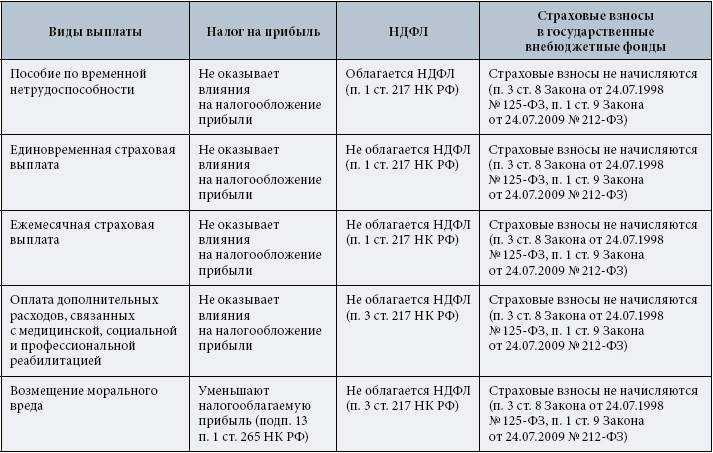

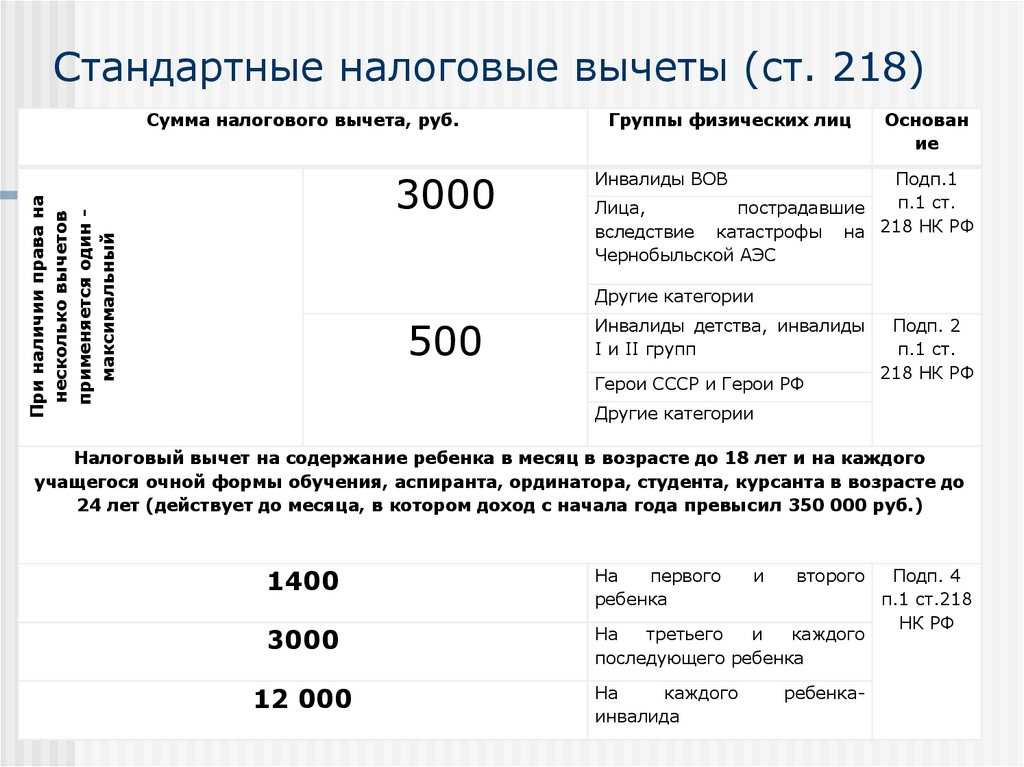

Те из них, которые не являются налоговыми резидентами, обязаны отчислять 30%. При этом НДФЛ берут не с любого дохода, к примеру, не облагаются им социальные выплаты, а в ряде случаев, предусмотренных действующим российским законодательством, предусмотрены так называемые вычеты – уменьшение налоговой базы по определенным основаниям.

Содержание

- 1 Облагается ли пенсия подоходным налогом

- 1.1 Законодательная база

- 2 Какие налоги платят работающие пенсионеры

- 2.1 Возврат налога при покупке недвижимости

- 3 Полезное видео

Облагается ли пенсия подоходным налогом

По своей сути, пенсия представляет собой социальную выплату, на которую могут рассчитывать граждане, нуждающиеся в особой материальной поддержке. Круг ее получателей довольно широк и это далеко не только лица пожилого возраста. Пенсия выплачивается:

Круг ее получателей довольно широк и это далеко не только лица пожилого возраста. Пенсия выплачивается:

- военным, имеющим определенную выслугу;

- инвалидам;

- несовершеннолетним в связи с потерей кормильца.

Данные социальные выплаты НДФЛ не облагаются.

Однако большинство пенсионеров – лица преклонных лет, достигшие соответствующего возраста и имеющие необходимый трудовой стаж. Как же формируется такая пенсия?

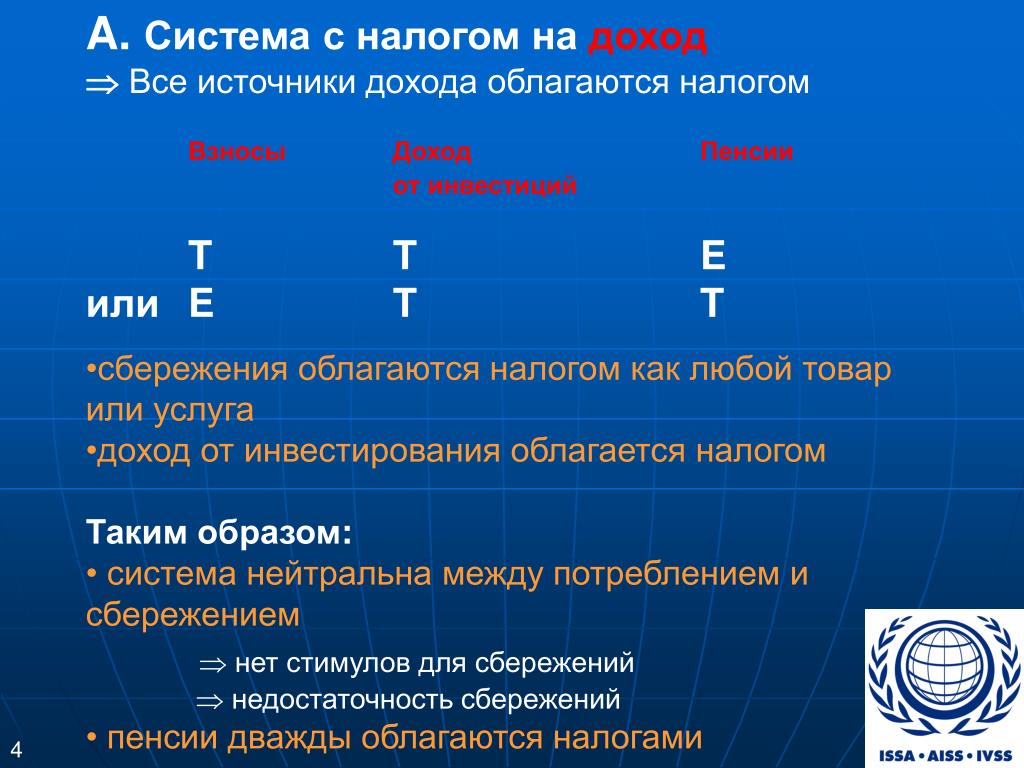

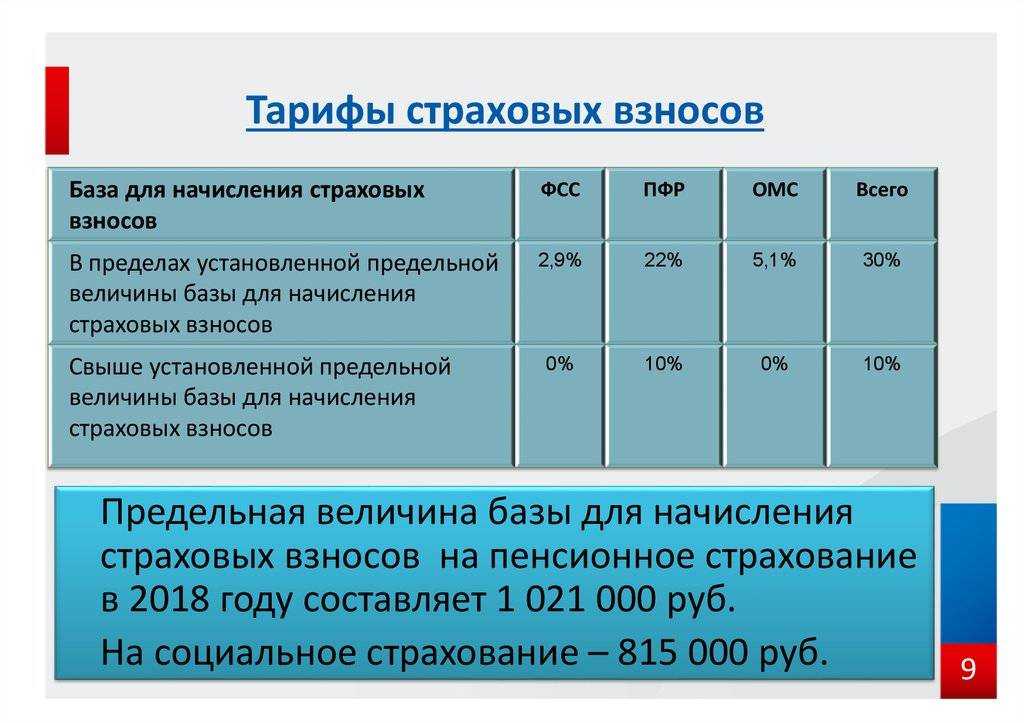

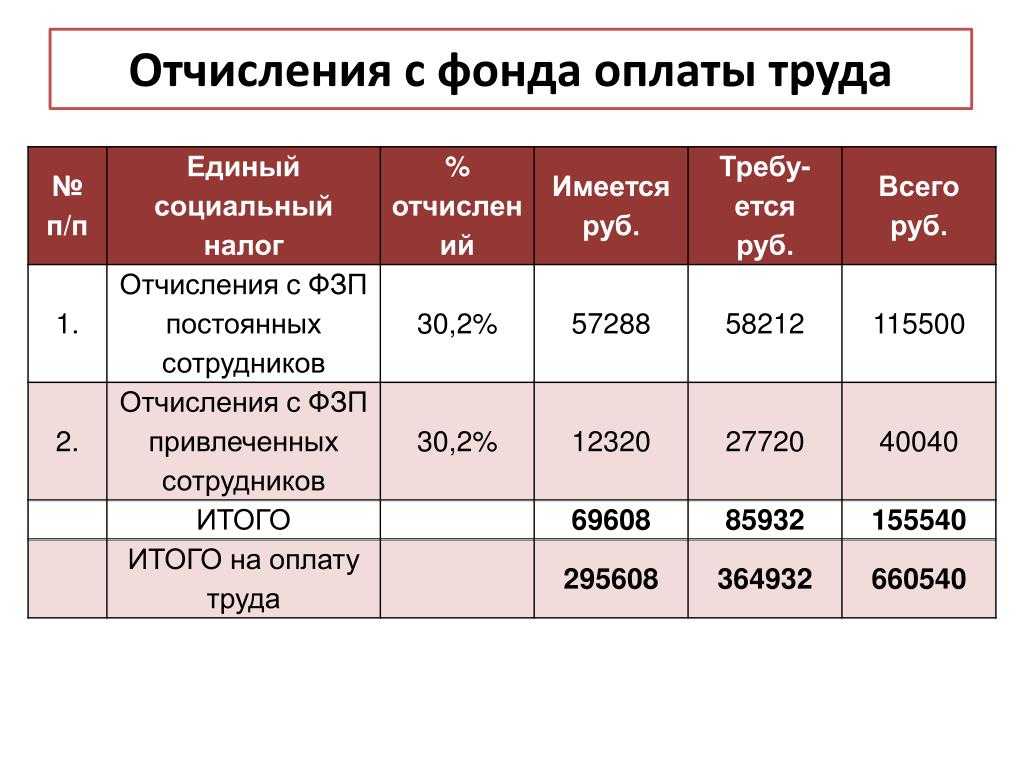

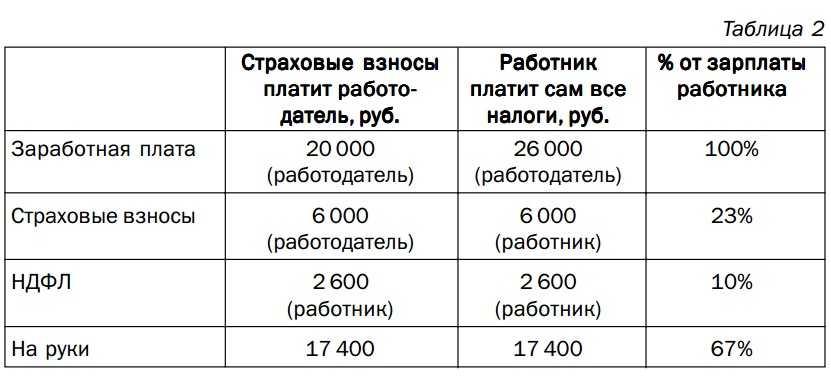

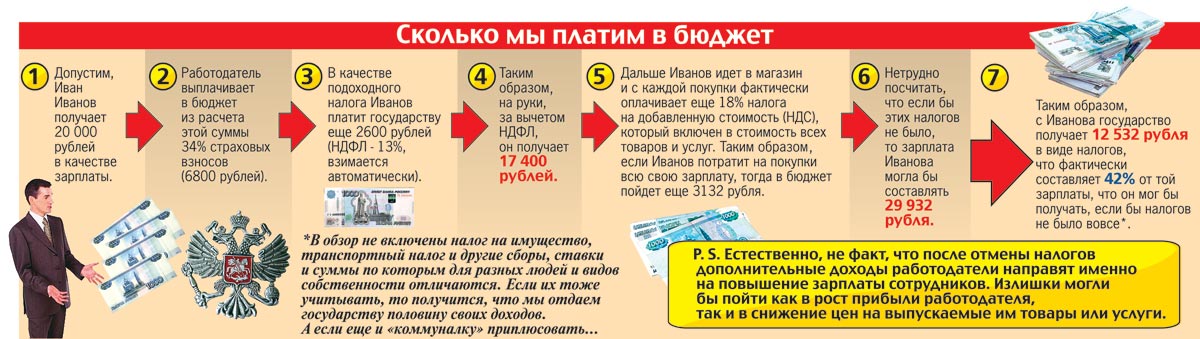

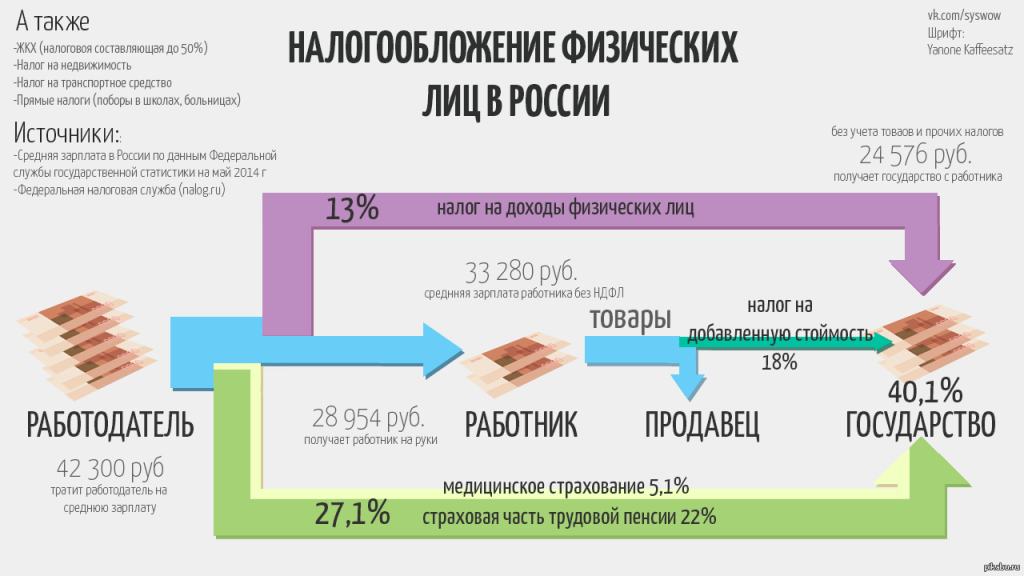

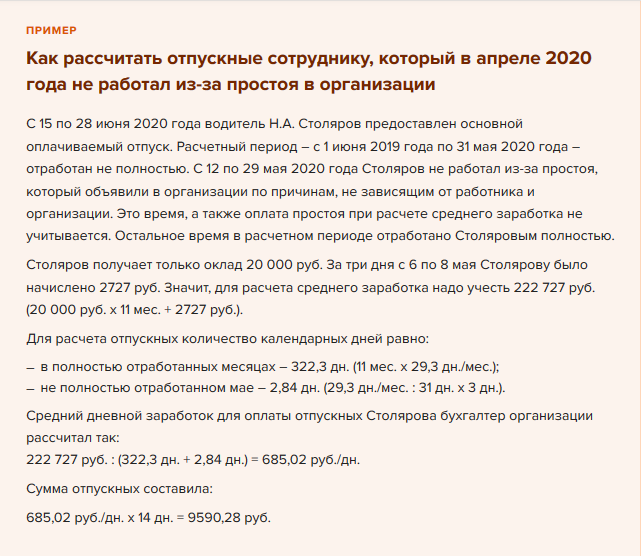

Каждый месяц работодатель платит за каждого работника так называемые страховые взносы. Их сумма составляет определенный процент от заработной платы сотрудника. Часть этих средств идет в ФСС, ФОМС, ТФОМС. Это социальное и медицинское страхование. Большая же часть денежных средств, оплачиваемых работодателем, уходит в ПФР на формирование будущей пенсии сотрудника. Она, в свою очередь, состоит из страховой и накопительной частей.

Справка! Если за наемных работников отчисления производит их работодатель, то лица, занимающиеся предпринимательской деятельностью, платят сами за себя по фиксированным ставкам.

Согласно действующему законодательству, накопительную часть гражданин может оставить в государственном пенсионном фонде, а может выбрать негосударственный пенсионный фонд (НПФ). НПФ предлагают более высокие проценты на эти накопления, поэтому ожидается, что величина пенсии, получаемой через них в будущем, будет выше.

Разобравшись, какие же бывают пенсии и из чего они состоят, можно ответить на вопрос, относительно обложения пенсионных выплат подоходным налогом.

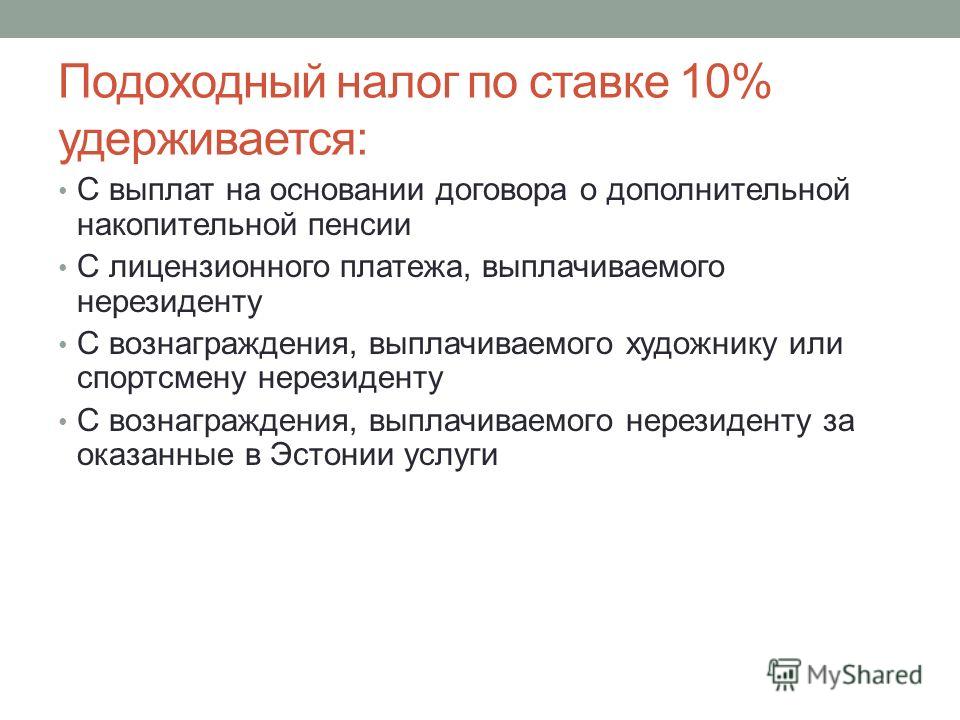

С выплат от государственного фонда НДФЛ не удерживается. Если же пенсия приходит от негосударственного источника, то в таком случае она облагается подоходным налогом. Однако здесь существуют исключения. Так, не платится НДФЛ с пенсий, которые выплачиваются НПФ, имеющими соответствующую лицензию.

Также распространены случаи, когда крупные работодатели самостоятельно заключают договора с выбранными ими НПФ или имеют свой фонд. Их работники по выходе на заслуженный отдых также налог не платят. Иными словами, НДФЛ берется только с только накопительной части пенсии, выплачиваемая НПФ, не имеющим государственной лицензии, с которым работник заключил договор непосредственно от своего имени.

Иными словами, НДФЛ берется только с только накопительной части пенсии, выплачиваемая НПФ, не имеющим государственной лицензии, с которым работник заключил договор непосредственно от своего имени.

Законодательная база

То правило, что государственные пенсионные выплаты не облагаются налогом, подкреплено п. 2 ст. 217 Налогового Кодекса РФ. Однако эта же норма устанавливает, что подоходный налог берется с добровольного страхования накопительной части пенсии.

Какие налоги платят работающие пенсионеры

В России распространена ситуация, когда многие граждане, имеющие право на пенсию в связи с достижением соответствующего возраста, стараются сохранить прежнее место работы или продолжают трудовую деятельность в другом месте. С точки зрения действующего законодательства никаких препятствий и ограничений для получения пенсионных выплат в таком случае нет. При этом работающие пенсионеры остаются плательщиками различных налоговых сборов.

Так, они уплачивают НДФЛ со своей заработной платы в полном объеме, равно как и остальные граждане страны. Для налоговых резидентов эта сумма составляет 13%.

Для налоговых резидентов эта сумма составляет 13%.

Также они уплачивают НДФЛ и с других видов доходов, например, выигрышей, дивидендов, от предоставления услуг и продажи товаров и имущества. Облагается налогом и часть пенсии, выплачиваемой по договорам с НПФ, о чем говорилось ранее.

Кроме НДФЛ, существуют и иные, более специфические платежи, обязанность по уплате которых лежит на гражданах. Это имущественный, земельный и транспортный налоги.

Пенсионеры, в том числе и работающие, полностью освобождены от уплаты сбора на имущество.

Важно! Это касается только одного объекта некоммерческой недвижимости. Если у пенсионера их несколько, то льгота распространяется только на один из них по его выбору.

Что касается земельного и транспортного налога, то они относятся к категории местных пошлин. Это означает, что возможность освобождения от них устанавливается на региональном уровне. Таким образом, в части субъектов работающие пенсионеры их платят, а в части нет.

Возврат налога при покупке недвижимости

Налоговый вычет при приобретении недвижимости может получить любой налогоплательщик при условии его официального трудоустройства. Это касается и работающих пенсионеров.

Никаких особенностей в порядке его оформления для этой категории граждан нет. Для возвращения налогового вычета пенсионеру необходимо предоставить в ИФНС следующие документы:

- декларацию по форме 3НДФЛ;

- правоустанавливающие бумаги на объект недвижимости;

- справку о сумме ранее уплаченных налогов.

Внимание! Решение по заявлению принимается в течение трех месяцев.

Пенсия, по большей части, является социальной выплатой, которая не облагается налогами. Исключение составляет ее накопительная часть, выплачиваемая НПФ при условии добровольного страхования. Однако обязанность по уплате большинства остальных видов налогов за пенсионерами сохраняется в полном объеме.

Полезное видео

Предлагаем посмотреть видео-сюжет о возврате налога за покупку недвижимости пенсионерами:

youtube.com/embed/ARzdP7889HQ?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>Пенсионерам рассказали, какие налоги им не надо платить

https://ria.ru/20210730/nalogi-1743534218.html

Пенсионерам рассказали, какие налоги им не надо платить

Пенсионерам рассказали, какие налоги им не надо платить — РИА Новости, 30.07.2021

Пенсионерам рассказали, какие налоги им не надо платить

Пенсионерам не нужно платить некоторые налоги, связанные с доходом и имуществом, заявил агентству «Прайм» эксперт НПФ «Будущее» Евгений Биезбардис. РИА Новости, 30.07.2021

2021-07-30T02:20

2021-07-30T02:20

2021-07-30T10:41

общество

нпф «будущее»

налоги

пенсионеры

россия

евгений биезбардис

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e4/0c/18/1590691426_0:279:3072:2007_1920x0_80_0_0_49e130340831aaa78ce03627eb5ee7a7. jpg

jpg

МОСКВА, 30 июл — РИА Новости. Пенсионерам не нужно платить некоторые налоги, связанные с доходом и имуществом, заявил агентству «Прайм» эксперт НПФ «Будущее» Евгений Биезбардис.По его словам, государство пересмотрело некоторые налоговые льготы, чтобы улучшить материальное положение жителей старшего возраста.Собеседник агентства пояснил, что многим пенсионерам приходится продолжать трудовую деятельность, чтобы сохранить прежний уровень жизни. При этом, несмотря на то, что пенсии и пособия не облагаются налогам, из других официальных поступлений удерживается НДФЛ.По некоторым основаниям работодатель автоматически уменьшает НДФЛ, а по ряду иных приходится заявлять получение средств либо через налоговую декларацию, либо через работодателя.»В последнем случае будет уменьшен удерживаемый работодателем налог, и ждать рассмотрения декларации не потребуется», — объяснил эксперт.Кроме того, продолжил Биезбардис, в некоторых регионах существуют льготы по транспортному налогу.С 2017 года для пенсионеров также предусмотрена льгота по земельному налогу, напомнил специалист. Так, во всех субъектах Российской Федерации этот налог не взимается с участка с площадью до шести соток, однако регионы могут расширять попадающую под послабления площадь владений. Помимо этого, добавил эксперт, сэкономить пенсионеру можно и на имуществе физлиц.»Обычно о налоговых льготах вспоминают при достижении пенсионного или предпенсионного возраста. Но в них стоит разобраться заранее при планировании своего пенсионного будущего. Это может оказаться весьма выгодно, если грамотно распределять собственность среди членов одного домохозяйства, а также при осуществлении сбережений. Добровольная пенсия также не облагается налогом, если сформирована за счет работника и его работодателя», — заключил Биезбардис.

Так, во всех субъектах Российской Федерации этот налог не взимается с участка с площадью до шести соток, однако регионы могут расширять попадающую под послабления площадь владений. Помимо этого, добавил эксперт, сэкономить пенсионеру можно и на имуществе физлиц.»Обычно о налоговых льготах вспоминают при достижении пенсионного или предпенсионного возраста. Но в них стоит разобраться заранее при планировании своего пенсионного будущего. Это может оказаться весьма выгодно, если грамотно распределять собственность среди членов одного домохозяйства, а также при осуществлении сбережений. Добровольная пенсия также не облагается налогом, если сформирована за счет работника и его работодателя», — заключил Биезбардис.

https://ria.ru/20210729/pensionery-1743441518.html

https://ria.ru/20210726/pensii-1742839520.html

россия

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

2021

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/07e4/0c/18/1590691426_0:0:2732:2048_1920x0_80_0_0_370e079a86192cece0409502f976cc38.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4. 7

7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

общество, нпф «будущее», налоги, пенсионеры, россия, евгений биезбардис

Общество, НПФ «БУДУЩЕЕ», Налоги, Пенсионеры, Россия, Евгений Биезбардис

МОСКВА, 30 июл — РИА Новости. Пенсионерам не нужно платить некоторые налоги, связанные с доходом и имуществом, заявил агентству «Прайм» эксперт НПФ «Будущее» Евгений Биезбардис.

По его словам, государство пересмотрело некоторые налоговые льготы, чтобы улучшить материальное положение жителей старшего возраста.

Собеседник агентства пояснил, что многим пенсионерам приходится продолжать трудовую деятельность, чтобы сохранить прежний уровень жизни. При этом, несмотря на то, что пенсии и пособия не облагаются налогам, из других официальных поступлений удерживается НДФЛ.

«

«Правда, часть из них можно вернуть посредством налоговых вычетов, согласно статьям 218-221 второй части Налогового кодекса. Такой своеобразный налоговый кешбэк доступен, если работающий пенсионер оплатил медицинские расходы, траты на обучение, повышение квалификации, приобретение недвижимости и при осуществлении инвестиций (иногда и в пользу своих близких)», — подчеркнул Биезбардис.

Такой своеобразный налоговый кешбэк доступен, если работающий пенсионер оплатил медицинские расходы, траты на обучение, повышение квалификации, приобретение недвижимости и при осуществлении инвестиций (иногда и в пользу своих близких)», — подчеркнул Биезбардис.

По некоторым основаниям работодатель автоматически уменьшает НДФЛ, а по ряду иных приходится заявлять получение средств либо через налоговую декларацию, либо через работодателя.

В ОП предложили снизить стоимость мобильной связи для пенсионеров

29 июля 2021, 14:13

«В последнем случае будет уменьшен удерживаемый работодателем налог, и ждать рассмотрения декларации не потребуется», — объяснил эксперт.

Кроме того, продолжил Биезбардис, в некоторых регионах существуют льготы по транспортному налогу.

С 2017 года для пенсионеров также предусмотрена льгота по земельному налогу, напомнил специалист. Так, во всех субъектах Российской Федерации этот налог не взимается с участка с площадью до шести соток, однако регионы могут расширять попадающую под послабления площадь владений. Помимо этого, добавил эксперт, сэкономить пенсионеру можно и на имуществе физлиц.

Помимо этого, добавил эксперт, сэкономить пенсионеру можно и на имуществе физлиц.

«Обычно о налоговых льготах вспоминают при достижении пенсионного или предпенсионного возраста. Но в них стоит разобраться заранее при планировании своего пенсионного будущего. Это может оказаться весьма выгодно, если грамотно распределять собственность среди членов одного домохозяйства, а также при осуществлении сбережений. Добровольная пенсия также не облагается налогом, если сформирована за счет работника и его работодателя», — заключил Биезбардис.

В Госдуму внесли проект о возврате индексации пенсии работающим пенсионерам

26 июля 2021, 00:18

Будете ли вы платить налоги во время выхода на пенсию?

Оглавление

Содержание

Как облагается налогом социальное обеспечение

Сколько необлагаемого налогом дохода?

Стандартные вычеты для пенсионеров

Налоговые таблицы на 2021 и 2022 годы

Суть

Вот все, что вам нужно, чтобы понять это

К

Мишель П. Скотт

Скотт

Полная биография

Мишель П. Скотт — юрист из Нью-Йорка с большим опытом работы в области налогового, корпоративного, финансового и некоммерческого права, а также государственной политики. В качестве главного юрисконсульта, частного практикующего врача и советника Конгресса она консультировала финансовые учреждения, предприятия, благотворительные организации, частных лиц и государственных служащих, а также много писала и читала лекции.

Узнайте о нашем редакционная политика

Обновлено 31 июля 2022 г.

Рассмотрено

Леа Д. Ураду

Рассмотрено Леа Д. Ураду

Полная биография

Леа Ураду, доктор юридических наук, зарегистрированный в штате Мэриленд специалист по составлению налоговых деклараций, сертифицированный нотариус штата, сертифицированный специалист по составлению налоговых деклараций VITA, участник ежегодной программы подачи налоговых деклараций IRS и налоговый обозреватель.

Узнайте о нашем Совет финансового контроля

Факт проверен

Сюзанна Квилхауг

Факт проверен Сюзанна Квилхауг

Полная биография

Сюзанна — контент-маркетолог, писатель и специалист по проверке фактов. Она имеет степень бакалавра финансов в Государственном университете Бриджуотер и помогает разрабатывать контент-стратегии для финансовых брендов.

Узнайте о нашем редакционная политика

Если вы были активны, вы откладывали на пенсию через индивидуальный пенсионный счет (IRA) и план 401 (k). И вы знаете, что получите дополнительный доход от социального обеспечения или пенсии. Но что все это значит для вашего налогового счета, когда вы уходите с работы?

Ваши налоговые обязательства во время выхода на пенсию сводятся к нескольким важным факторам, в частности:

- Статус подачи

- Источники пенсионного дохода

- Общий годовой доход

Таким образом, ваш ежегодный налоговый счет повлияет на то, сколько денег вам действительно нужно заплатить за ваши повседневные расходы.

Сказав это, важно понять, как ваш пенсионный доход будет облагаться налогом. Эта информация может помочь вам спланировать свое будущее, если вы все еще работаете. А если вы уже вышли на пенсию, вам, возможно, придется учитывать дополнительные источники, чтобы не остаться без денег. Понимание того, как налоги повлияют на ваш пенсионный доход, может помочь вам рассмотреть способы минимизации ваших налоговых счетов и максимизации вашего пенсионного дохода.

Key Takeaways

- До 85% ваших пособий по социальному обеспечению могут облагаться налогом, в зависимости от вашего общего дохода и вашего статуса подачи документов.

- Распределения от Roth IRA не облагаются налогом.

- Вы несете ответственность за уплату налогов на социальное обеспечение и Medicare, если вы работаете по найму или работаете не по найму, даже если вы получаете пособия по социальному обеспечению.

- Федеральный налоговый кодекс и законы некоторых штатов предусматривают специальные льготы для пенсионеров и пожилых налогоплательщиков.

Каким образом пенсионное обеспечение облагается налогом на социальное обеспечение?

Есть хороший шанс, что вы не будете платить налоги на социальное обеспечение, если это единственный источник дохода, который вы получаете после выхода на пенсию. Это потому, что ваш доход будет слишком низким, чтобы облагаться налогом. Но если у вас есть другие источники дохода, в том числе необлагаемый налогом процентный доход, часть ваших пособий по социальному обеспечению может повлечь за собой налоговый вычет.

Более половины получателей социального обеспечения платят налоги со своих пособий. Доля семей, получающих пособия по социальному обеспечению, которые должны платить подоходный налог с них, составляла менее 10% в 19 странах.84 и более 50% к 2015 году. По данным Управления социального обеспечения (SSA), этот показатель может возрасти до 56% в период с 2015 по 2050 год.

Сумма ваших налогооблагаемых пособий по социальному обеспечению зависит от вашего совокупного дохода или суммы:

- 50% всех ваших пособий по социальному обеспечению за год

- Скорректированный валовой доход (AGI), который представляет собой ваш общий доход за вычетом корректировок этого дохода, таких как вычеты и исключения

- Не облагаемый налогом процентный доход, например, проценты, полученные по муниципальным облигациям

Общие источники валового дохода включают заработную плату, оклады, чаевые, проценты, дивиденды, распределения IRA / 401 (k), пенсии и аннуитеты.

Уровень вашего совокупного дохода определяет ту часть ваших пособий по социальному обеспечению, которая подлежит налогообложению. В следующей таблице указан процент ваших пособий по социальному обеспечению, который будет облагаться налогом при различных уровнях совокупного дохода:

| Совокупный доход | Налогооблагаемая часть социального обеспечения |

|---|---|

| Индивидуальный возврат | |

| от 0 до 24 999 долларов | Без налога |

| от 25 000 до 34 000 долларов | До 50% СС могут облагаться налогом |

| Более 34 000 долларов США | До 85% СС могут облагаться налогом |

| Замужем, совместное возвращение | |

| от 0 до 31 999 долларов | Без налога |

от 32 000 до 44 000 долл. США США | До 50% СС могут облагаться налогом |

| Более 44 000 долларов США | До 85% СС могут облагаться налогом |

| Женат, раздельный возврат | |

| $0 и выше | До 85% СС могут облагаться налогом |

Какой доход может получать пенсионер без уплаты налогов?

Это зависит от нескольких факторов, включая источник дохода и общую сумму, которую вы получаете. Вы можете получать выплаты от 401(k)s и IRA, пособия по социальному обеспечению, пенсионные выплаты и аннуитетный доход. Некоторые люди могут также продолжать получать доход от работы, в качестве наемного работника или путем самозанятости, даже если они вышли на пенсию со своей постоянной или долгосрочной работы.

Незаработанный доход

Незаработанный доход может облагаться подоходным налогом и другими налоговыми правилами. В конечном счете, налоговые обязательства пенсионеров зависят от налоговой категории, к которой они относятся:

- Выплаты от традиционных IRA (для которых вы потребовали вычеты из ваших взносов) могут облагаться налогом в зависимости от вашего общего годового дохода

- Выплаты из плана 401(k) или другого квалифицированного пенсионного счета, финансируемого за счет взносов до налогообложения, подлежат налогообложению

И ваш доход от этих пенсионных планов, и ваш заработанный доход облагаются налогом как обычный доход по ставкам от 10% до 37%.

Распределения по планам, финансируемым за счет взносов после уплаты налогов, не облагаются налогом так же, как те, которые финансируются за счет долларов до налогообложения. В форме 1099-R, которая направляется налогоплательщику, сделавшему отчисления в планы после уплаты налогов, указывается как распределенная валовая сумма, так и налогооблагаемая сумма.

IRA, 401 (k) и аналогичные планы необходимы для выплаты бенефициарам ежегодных обязательных минимальных выплат (RMD), начиная с года, когда им исполняется 72 года. Требование RMD было приостановлено на 2020 налоговый год в ответ на пандемию, но было восстановлено на 2021 год.

Доходы, такие как дивиденды, арендная плата и налогооблагаемые проценты от инвестиций, удерживаемых вне IRA, 401 (k) и аналогичных планов, облагаются налогом по обычной ставке дохода до 37%. Ставки прироста капитала применяются к доходам, полученным от продажи инвестиций. Долгосрочный прирост капитала облагается налогом по низким ставкам, от нулевой ставки до 20% для налогоплательщиков с очень высокими налогооблагаемыми доходами.

Долгосрочный прирост капитала облагается налогом по низким ставкам, от нулевой ставки до 20% для налогоплательщиков с очень высокими налогооблагаемыми доходами.

Распределения Roth IRA и Roth 401(k) не облагаются налогом. Планы Roth, которые финансируются за счет долларов после вычета налогов, не требуют RMD.

Заработанный доход

В то время как незаработанный доход, такой как доход от пенсий, пенсионных счетов, аннуитетов и других инвестиций, облагается подоходным налогом в соответствии с правилами, которые различаются в зависимости от источника дохода, заработанный доход работает немного по-другому. Любой доход, который вы получаете от постоянных источников занятости и самозанятости, облагается налогом на социальное обеспечение, Medicare и подоходным налогом.

Если вы получаете пособия по социальному обеспечению и продолжаете работать и получать доход, вам придется платить налоги на социальное обеспечение и Medicare с этого заработанного дохода. Однако, если ваш общий доход (сумма вашего трудового дохода, нетрудового дохода и пособий по социальному обеспечению) остается достаточно низким, вы не будете платить федеральный подоходный налог с него. Если ваш AGI равен или меньше стандартного вычета для вашего статуса подачи, ваши обязательства по федеральному подоходному налогу, скорее всего, равны нулю.

Однако, если ваш общий доход (сумма вашего трудового дохода, нетрудового дохода и пособий по социальному обеспечению) остается достаточно низким, вы не будете платить федеральный подоходный налог с него. Если ваш AGI равен или меньше стандартного вычета для вашего статуса подачи, ваши обязательства по федеральному подоходному налогу, скорее всего, равны нулю.

Налоговые ставки и налоговые обязательства для пожилых людей с трудовым и незаработанным доходом зависят от налоговой категории, которая соответствует их общему налогооблагаемому доходу. Вы определяете свою налоговую категорию при выходе на пенсию так же, как и во время работы. Сложите свои источники налогооблагаемого дохода, вычтите стандартные или детализированные вычеты, примените любые налоговые льготы, на которые вы имеете право, и сверьтесь с налоговыми таблицами в инструкциях к формам 1040 и 1040 SR. Вы также можете поместить всю эту информацию в налоговую программу или передать ее своему бухгалтеру.

Стандартные вычеты для пенсионеров

Стандартные вычеты на 2021 год используются для налоговых деклараций, поданных в 2022 году. Стандартный вычет на 2021 год составляет 12 550 долларов США для налогоплательщиков-одиночек и состоящих в браке налогоплательщиков, подающих отдельные декларации, 25 100 долларов США для состоящих в браке налогоплательщиков, подающих совместную декларацию, и 18 800 долларов США для глав домохозяйств. Стандартный вычет для супружеских пар, подающих совместную декларацию, увеличен на 2022 налоговый год до 25 900 долларов США, до 12 950 долларов США и до 19 400 долларов США для глав домохозяйств.

Стандартный вычет на 2021 год составляет 12 550 долларов США для налогоплательщиков-одиночек и состоящих в браке налогоплательщиков, подающих отдельные декларации, 25 100 долларов США для состоящих в браке налогоплательщиков, подающих совместную декларацию, и 18 800 долларов США для глав домохозяйств. Стандартный вычет для супружеских пар, подающих совместную декларацию, увеличен на 2022 налоговый год до 25 900 долларов США, до 12 950 долларов США и до 19 400 долларов США для глав домохозяйств.

Налогоплательщики в возрасте 65 лет и старше (независимо от того, вышли они на пенсию или нет) имеют право на дополнительный стандартный вычет в размере 1700 долларов США на 2021 год (1750 долларов США в 2022 году), если они одиноки или являются главами семьи (и не состоят в браке или являются пережившими супругами). и дополнительные 1350 долларов на 2021 год (1400 долларов в 2022 году) на каждого старшего супруга, если они состоят в браке, подающем заявление совместно, женаты, подающие заявление отдельно, или являются квалифицированными вдовами.

| Стандартные вычеты для налогоплательщиков в возрасте 65 лет и старше, налоговый год 2021 | |||

|---|---|---|---|

| Статус подачи | Стандартный вычет | Старший бонус | Итого вычет |

| Одноместный | 12 550 долларов США | 1700 долл. США* | 14 250 долларов США |

| Замужние, подающие совместную или квалифицированную вдову (вдову) | 25 100 долларов США | 1350 долларов на старшего супруга | 26 450 долл. США или 27 800 долл. США |

| Женатые подают отдельно | 12 550 долларов США | 1350 долларов США | 13 900 долларов США |

| Глава семьи | 18 800 долларов США | 1700 долл. США* США* | 20 500 долларов США |

| Стандартные вычеты для налогоплательщиков в возрасте 65 лет и старше, 2022 налоговый год | |||

|---|---|---|---|

| Статус регистрации | Стандартный вычет | Старший бонус | Итого вычет |

| Одноместный | 12 950 долларов США | 1750 долл. США* | 14 700 долларов США |

| Замужние, подающие совместную или квалифицированную вдову (вдову) | 25 900 долларов США | 1400 долларов на старшего супруга | 27 300 долл. США или 28 700 долл. США |

| Женатые подают отдельно | 12 400 долларов США | 1400 долларов | 13 800 долларов США |

| Глава семьи | 18 650 долларов США | 1750 долл. США* США* | 20 400 долларов США |

* Если не переживший супруг, в противном случае 1350 долларов в 2021 году и 1400 долларов в 2022 году.

Если ваш налогооблагаемый общий доход упадет ниже этих сумм, вы не будете платить налоги. Обычно вам даже не нужно подавать налоговую декларацию (если только вы не состоите в браке и не подаете декларацию отдельно), хотя вы все равно можете захотеть это сделать. Подача декларации позволяет вам претендовать на любые кредиты, на которые вы можете иметь право, такие как налоговый кредит для пожилых людей и инвалидов или кредит на заработанный доход. Подача декларации также гарантирует, что вы получите причитающееся вам возмещение.

Налогоплательщики, перечисляющие вычеты постатейно, не могут претендовать на стандартные суммы вычетов и бонусов. Недавнее увеличение сумм стандартных вычетов означает, что порог, при котором пожилые налогоплательщики получают больше выгоды от детализации по статьям, чем от стандартного вычета, выше. Эти более высокие уровни могут повлиять на ваши решения о том, когда делать благотворительные пожертвования или оплачивать другие вычитаемые расходы. Вы можете извлечь выгоду из детализации через несколько лет, если сможете объединить большие детализированные расходы вместе, чтобы они попали в один налоговый год.

Эти более высокие уровни могут повлиять на ваши решения о том, когда делать благотворительные пожертвования или оплачивать другие вычитаемые расходы. Вы можете извлечь выгоду из детализации через несколько лет, если сможете объединить большие детализированные расходы вместе, чтобы они попали в один налоговый год.

Налоговые таблицы на 2021 и 2022 годы

Ниже вы найдете налоговые ставки и скобки, основанные на статусе подачи и пороговых значениях дохода как для 2021, так и для 2022 налоговых лет.

| Налоговые скобки, 2021 г. | ||||

|---|---|---|---|---|

| 2021 Ставка | Совместное возвращение в брак | Одноместный Индивидуальный | Глава семьи | Замужем Раздельное возвращение |

| 10% | 19 900 долларов США или меньше | 9 950 долларов США или меньше | 14 200 долларов США или меньше | 9 950 долларов США или меньше |

| 12% | от 19 900 до 81 050 долларов США | от 9 951 до 40 525 долларов | От 14 201 до 54 200 долларов США | от 9 951 до 40 525 долларов |

| 22% | От 81 051 до 172 750 долларов США | От 40 526 до 86 375 долларов США | От 54 201 до 86 350 долларов США | От 40 526 до 86 375 долларов США |

| 24% | От 172 751 до 329 850 долларов США | От 86 376 до 164 925 долларов США | От 86 351 до 164 900 долларов США | От 86 376 до 164 925 долларов США |

| 32% | От 329 851 до 418 850 долларов США | От 164 926 до 209 425 долларов США | От 164 901 до 209 400 долларов США | От 164 926 до 209 425 долларов США |

| 35% | От 418 851 до 628 300 долларов США | От 209 426 до 523 600 долларов США | От 209 401 до 523 600 долларов США | От 209 426 до 314 150 долларов США |

| 37% | Более 628 300 долларов США | Более 523 600 долларов США | Более 523 600 долларов США | Более 314 150 долларов США |

Предельные налоговые ставки на 2022 год не меняются, но уровень налогооблагаемого дохода, применимый к каждой ставке, увеличивается. Максимальная ставка в размере 37% будет применяться к доходу свыше 539 900 долларов США для отдельных лиц и глав домохозяйств и 647 850 долларов США для супружеских пар, подающих совместную декларацию.

Максимальная ставка в размере 37% будет применяться к доходу свыше 539 900 долларов США для отдельных лиц и глав домохозяйств и 647 850 долларов США для супружеских пар, подающих совместную декларацию.

| Налоговые скобки, 2022 | ||||

|---|---|---|---|---|

| Ставка 2022 | Совместное возвращение в брак | Одноместный Индивидуальный | Глава семьи | Женат, раздельное возвращение |

| 10% | 20 550 долларов США или меньше | 10 275 долларов США или меньше | 14 650 долларов США или меньше | 10 275 долларов США или меньше |

| 12% | От 20 551 до 83 550 долларов США | От 10 276 до 41 775 долларов США | От 14 651 до 55 900 долларов США | От 10 276 до 41 775 долларов США |

| 22% | От 83 551 до 178 150 долларов США | От 41 776 до 89 075 долларов США | От 55 901 до 89 050 долларов США | От 41 776 до 89 075 долларов США |

| 24% | От 178 151 до 340 100 долларов США | От 89 076 до 170 050 долларов США | от 89 051 до 170 050 долларов | от 89 076 до 170 050 долларов |

| 32% | От 340 101 до 431 900 долларов США | От 170 051 до 215 950 долларов США | От 170 051 до 215 950 долларов США | От 170 051 до 219 950 долларов США |

| 35% | От 431 901 до 647 850 долларов США | от 215 951 до 539 900 долл. США США | от 215 951 до 539 900 долл. США | От 215 951 до 323 925 долларов США |

| 37% | Более 647 850 долларов США | Более 539 900 долларов США | Более 539 900 долларов США | Более 323 925 долларов США |

Практический результат

Будете ли вы платить налоги на пенсии? Если ваш налогооблагаемый доход не падает каждый год на стандартный уровень вычета или ниже, вы, вероятно, будете. Сколько вы заплатите, это уже другая история. Есть много способов помочь пенсионерам минимизировать налоговое бремя. Стратегии включают распределение по времени, объединение доходов, объединение отчислений, которые можно детализировать, и преобразование пенсионных счетов.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Налоговая служба. «Не забывайте, что пособия по социальному обеспечению могут облагаться налогом».

Управление социального обеспечения. «Пенсионные пособия»,

Управление социального обеспечения. «Пенсионные выплаты, 2022». Страницы 12-13.

Социальное обеспечение. «Подоходный налог и ваше пособие по социальному обеспечению».

Налоговая служба. «IRS предоставляет корректировки налоговой инфляции на 2022 налоговый год».

Налоговая служба. «О форме 1099-R, выплатах из пенсий, аннуитетов, пенсионных планов или планов участия в прибыли, IRA, договоров страхования и т. д.».

Налоговая служба. «Часто задаваемые вопросы о пенсионном плане и требуемом минимальном распределении IRA».

Налоговая служба. «Тема № 409 Прибыли и убытки от капитала».

Налоговая служба. «Сравнительная таблица Рота».

Налоговая служба. «Публикация 554: Налоговый справочник для пожилых людей», стр. 12.

Налоговая служба. «IRS предоставляет корректировки налоговой инфляции на 2021 налоговый год».

Налоговая служба. «РП-2021-45», стр. 14.

Налоговая служба. «Кредиты и вычеты для физических лиц».

Налоговая служба. «IRS предоставляет корректировки налоговой инфляции на 2021 налоговый год».

Должны ли вы платить налоги с вашего пенсионного дохода? Это зависит от

Налоги / подача документов

kate_sept2004 / Getty Images

Если вы годами откладывали и инвестировали аккуратно, вы можете рассчитывать на хорошие выплаты на пенсии. Но как только вы выйдете на пенсию и будете пользоваться этими средствами, какая часть вашего дохода вернется к дяде Сэму? Вот что вам нужно знать о налогах на пенсию, когда вы планируете будущее.

Но как только вы выйдете на пенсию и будете пользоваться этими средствами, какая часть вашего дохода вернется к дяде Сэму? Вот что вам нужно знать о налогах на пенсию, когда вы планируете будущее.

Узнайте: как лишиться пособий по социальному обеспечению

Подробнее: В условиях надвигающейся рецессии сделайте эти 3 пенсионных шага, чтобы не сбиться с пути

Ожидайте уплаты подоходного налога с вашего пенсионного дохода

Хотя пенсионные фонды становятся менее распространенными, многие работники государственного сектора все еще имеют их и полагаются на этот доход. Однако, когда чек приходит по почте, не рассчитывайте на сохранение полной суммы.

Когда вы получаете пенсионные выплаты (периодически или единовременно), вам придется платить регулярные федеральные подоходные налоги с суммы, которую вы подаете в налоговую декларацию, в соответствии с Управлением по регулированию финансовой отрасли (FINRA). Единственным исключением является случай, когда вы вносили какие-либо доллары после уплаты налогов в свою пенсию. По данным IRS, эти средства не будут облагаться налогом при их снятии.

По данным IRS, эти средства не будут облагаться налогом при их снятии.

Некоторые штаты также взимают подоходный налог на уровне штата, поэтому обязательно изучите налоговые правила вашего штата в отношении пенсионного дохода или поговорите со своим бухгалтером.

В целом рекомендуется подождать с получением пенсионных выплат, пока вам не исполнится 59,5 лет. Если раньше, вам придется заплатить дополнительный налог в размере 10%.

Имейте в виду, что если вам 65 лет или больше, вам вообще не нужно подавать налоговую декларацию, если ваш доход не превышал 14 700 долларов США за 2022 налоговый год. Если вам и вашему супругу 65 лет или больше, и вы подаете декларацию совместно, вам не нужно подавать декларацию, если ваш доход был ниже 28 700 долларов США. Эти суммы, установленные IRS, относятся к 2022 году и, вероятно, будут увеличиваться каждый год.

Примите участие в нашем опросе: Обеспокоены ли вы тем, что проблема потолка долга США поставит под угрозу социальное обеспечение?

Платите ли вы налоги на пенсионные инвестиции, зависит от типа счета

Не все пенсионные счета облагаются налогом одинаково. На самом деле вам не нужно платить никаких налогов при снятии средств со счетов Roth IRA и планов Roth 401(k). Ваши взносы после уплаты налогов позволяют вам получать средства, не облагаемые налогом, после выхода на пенсию, если вы владеете счетом не менее пяти лет.

На самом деле вам не нужно платить никаких налогов при снятии средств со счетов Roth IRA и планов Roth 401(k). Ваши взносы после уплаты налогов позволяют вам получать средства, не облагаемые налогом, после выхода на пенсию, если вы владеете счетом не менее пяти лет.

Однако вы можете рассчитывать на уплату налогов с любых инвестиционных счетов с отложенным налогом. Сюда входят самоуправляемые традиционные IRA и SEP IRA, а также планы, спонсируемые работодателем, такие как 401 (k), 403 (b) и 457.

«Когда вы снимаете средства с традиционных пенсионных счетов, они облагаются обычным подоходным налогом, который в настоящее время варьируется в семи скобках от 10% до 37% в США», — сказал Райли Адамс, дипломированный бухгалтер и основатель Young and Invested.

При использовании традиционной учетной записи вы должны начать снимать выплаты на определенную сумму после того, как вам исполнится 72 года. Если вы этого не сделаете, вам придется заплатить 50% акцизного налога на средства, которые вы должны были снять, но не сняли. IRA Roth не требуют распределения до смерти.

IRA Roth не требуют распределения до смерти.

Сумма налога на ваши пособия по социальному обеспечению зависит от вашего дохода

В отличие от пенсий и традиционных IRA, вы не платите обычный подоходный налог со всех своих пособий по социальному обеспечению. Вместо этого налогооблагаемая сумма зависит от вашего предварительного дохода.

Каков ваш предварительный доход? Это просто ваш скорректированный валовой доход плюс ваши необлагаемые налогом проценты и половина ваших пособий по социальному обеспечению.

Вы можете использовать рабочий лист 1 в публикации IRS 915, чтобы точно определить, сколько вы будете платить в виде налогов с ваших пособий по социальному обеспечению. Однако в целом, если ваш предварительный доход составляет менее 25 000 долларов США (или 32 000 долларов США для лиц, подающих совместную декларацию), ваши пособия не облагаются налогом.

Если она составляет от 25 000 до 34 000 долларов (или от 32 000 до 44 000 долларов для лиц, подающих совместную декларацию), половина ваших пособий по социальному обеспечению облагается налогом. Но если ваш предварительный доход превышает 34 000 долларов США (или 44 000 долларов США), вы должны платить налоги в размере до 85% ваших пособий.

Но если ваш предварительный доход превышает 34 000 долларов США (или 44 000 долларов США), вы должны платить налоги в размере до 85% ваших пособий.

Экономьте деньги на налогах при выходе на пенсию, диверсифицируя свои инвестиции

Адамс рекомендует диверсифицировать свою инвестиционную стратегию, чтобы избежать высоких налогов при выходе на пенсию. Это включает в себя открытие как Roth, так и традиционных счетов IRA.

Покупка и владение дивидендными акциями растущей американской компании — еще один разумный способ потенциально платить меньше налогов. В конце концов, квалифицированные дивиденды и долгосрочный прирост капитала не облагаются обычным подоходным налогом. Вместо этого вы платите более низкую ставку от 0% до 20% в зависимости от вашего дохода.

Если вы хотите сократить расходы, рассмотрите возможность использования исключения по Разделу 121 при продаже дома. Это позволяет вам исключить из налоговой декларации до 250 000 долларов США прибыли от продажи вашего дома, если вы подаете декларацию в одиночку, и до 500 000 долларов США, если вы подаете декларацию совместно.