Страница не найдена

Куда можно уехать из России

Жильцы больше не должны сообщать о поверке счетчиков в УК и ТСЖ. Так решил Верховный суд

Какие страны открыты для туристов из России

30 подмосковных усадеб, в которых вам стоит побывать

Всем интересно

См. все

Дневники трат

Инвестиции для начинающих

Финансовая подушка

Льготы от государства

Как снять квартиру

Как погасить кредит

Дневники трат

Инвестиции для начинающих

Финансовая подушка

Льготы от государства

Как снять квартиру

Как погасить кредит

См. все

все

Плохая медицина и сложности с социализацией: почему мы решили уехать из Канады

Как должна приходить повестка по новым правилам

Шорты

12 городов мира, в которых дешевле всего жить

Как пользоваться Midjourney для генерации рисунков и правильно составлять запросы

Как выйти на пенсию раньше

Как оформить договор купли-продажи автомобиля

445367+00:00″ itemprop=»datePublished»>13.03.23

Как рисуют нейросети: 12 интересных сервисов

Как получить компенсацию по советскому вкладу

Сколько стоят монеты в вашем кошельке

Посылка застряла на таможне. Что делать?

Купить новостройку: как выбрать надежного застройщика

Как мужчина пришел за пенсией, которую не снимал много лет.

Но получать было нечего

Но получать было нечегоЛучшее за полгода

См. все

Как получить грин-карту США

Как рассчитать декретные выплаты

Нейросеть рисует аниме: как обработать фото с помощью Different Dimension Me

Подозрительно: массовые смс с кодами активации от разных сервисов

Как правильно подобрать презерватив: подробная инструкция

171370+00:00″ itemprop=»datePublished»>14.11.22

Как получить компенсацию по советскому вкладу

Как я заказал машину из Японии

Куда можно уехать из России

Правила въезда в Турцию для россиян в 2023 году

Как пользоваться Midjourney для генерации рисунков и правильно составлять запросы

Что такое кредитная история

524569+00:00″ itemprop=»datePublished»>16.11.22

Сколько стоят монеты в вашем кошельке

Как стать почетным донором крови

Как меня обманули на 15 000 ₽ с «Авито-доставкой»

Единое пособие на детей до 17 лет в 2023 году: условия, размер выплат

Как зарегистрировать автомобиль в ГИБДД

Курсы помогут

См. все

все

Озеленить дом

Победить выгорание

Выбрать квартиру

Улучшить жизнь с помощью «Экселя»

Заработать на акциях

Начать инвестировать

Разобраться в благотворительности

840213+00:00″ itemprop=»datePublished»>02.12.20

Путешествовать безопасно

Зарабатывать на кредитке

Не прогадать с ипотекой

Защититься от мошенников

Не разориться на здоровье

Сортировать мусор

Рулить тачкой

Завести собаку

Быть самозанятым

Жить в России

Как разделить квартиру, купленную в ипотеку: пошаговая инструкция

Что в человеческой жизни может быть серьёзнее решения о создании семьи, заключении брака? Пожалуй, только решение о покупке совместной квартиры в ипотеку. К сожалению, с какой бы серьёзностью эти решения ни принимались, никто впоследствии не застрахован от неудачи.

Мы не сайт психологической поддержки, поэтому не будем углубляться в причины семейных разводов и советовать супругам сперва всё хорошенько обдумать. Вместо этого лучше обсудим возможности и способы разделения квартиры, купленной в ипотеку.

Вместо этого лучше обсудим возможности и способы разделения квартиры, купленной в ипотеку.

Хотя нужно отметить, что если бы супруги знали, через какие сложности им предстоит пройти, психологическая поддержка им бы точно не помешала.

Для начала кратко и простыми словами напомним, что такое ипотека. Заёмщик (то есть человек, мечтающий купить квартиру, полная стоимость которой ему не по карману)

Содержание

- Что делать, если квартиру в ипотеку вы купили ещё до брака

- Как супругам обезопасить себя перед покупкой квартиры в ипотеку

- Что делать с квартирой, когда решение о разводе уже принято

- Что будет, если договориться с бывшим супругом не получилось

- Как на разделение квартиры после развода повлияют материнский капитал и военная ипотека

- Заключение

Что делать, если квартиру в ипотеку вы купили ещё до брака

Важно!

Отдельно стоит отметить следующую ситуацию. Квартиру супруги покупают вместе, но первоначальный взнос полностью ложится на плечи лишь одного из них – например, он ради создания семейного гнёздышка продаёт своё холостяцкое жилище. Второму супругу в таком случае нужно быть готовым, что даже если он будет чаще осуществлять выплаты по кредиту, при последующем делении квартиры преимущество получит тот, кто сделал первоначальный взнос.

Квартиру супруги покупают вместе, но первоначальный взнос полностью ложится на плечи лишь одного из них – например, он ради создания семейного гнёздышка продаёт своё холостяцкое жилище. Второму супругу в таком случае нужно быть готовым, что даже если он будет чаще осуществлять выплаты по кредиту, при последующем делении квартиры преимущество получит тот, кто сделал первоначальный взнос.

Не так важно, покупаете ли вы квартиру в ипотеку до начала отношений или делаете это уже на пороге свадьбы. Пока вы не женаты, ипотечный кредит оформляется на вас. Суд не будет интересовать, как семья делила бюджет и кто из супругов вносил большую часть ежемесячных платежей. Спросят, в конце концов, только с одного – того, чьё имя указано в договоре. Второй супруг после развода не только не будет обязан продолжать выплаты, но и может через суд попросить вернуть ему потраченные деньги, ведь единственным собственником жилья останется заёмщик.

Так что совет заёмщикам – если не хотите платить по ипотеке в одиночестве, лучше не оформляйте её до брака. Какая-то безвыходная ситуация: одному покупать квартиру в ипотеку не стоит, вдвоём – тоже… В общем, сперва убедитесь, что у ваших отношений есть будущее. Ну, или хотя бы у вашего одиночества.

Так что совет заёмщикам – если не хотите платить по ипотеке в одиночестве, лучше не оформляйте её до брака. Какая-то безвыходная ситуация: одному покупать квартиру в ипотеку не стоит, вдвоём – тоже… В общем, сперва убедитесь, что у ваших отношений есть будущее. Ну, или хотя бы у вашего одиночества.

Как супругам обезопасить себя перед покупкой квартиры в ипотеку

В голливудских фильмах часто встречается такая сцена: дряхлый миллионер женится на молодой, пышущей здоровьем блондинке и со смехом отказывается от настойчивых предложений адвоката подписать брачный договор. Какой бы жанр ни был у фильма, примерно понятно, чем эта история закончится – старичок скоро скончается, коварная блондинка присвоит себе всё его имущество, а безутешные и по-настоящему любившие миллионера дети обратятся за помощью к дальновидному адвокату. История, конечно, несколько карикатурная, но не стоит забывать, откуда киношники черпают вдохновение – из жизни.

Поэтому, как бы вы ни были уверены в супруге, перед совместным приобретением квартиры заключите письменный договор на случай развода.

Любовь, пожалуй, как ничто другое тяжело увязать с финансовыми отношениями. Но всё-таки вспомните об ещё одном значении слова “партнёр” и отнеситесь к покупке квартиры по-деловому. Тем более, что банковские кредиторы в этом случае обязательно пойдут вам навстречу – в ипотечном договоре может быть отдельно прописано, что произойдёт с квартирой, если заёмщики разведутся и захотят жить отдельно друг от друга. Супругам всё это, конечно же, следует обсудить заранее, а не прямо в банке. Останется ли квартира после развода кому-то одному, а второй просто получит компенсацию – или её следует поделить на доли? А если она будет поделена на доли, то какими они окажутся? А как супруги разделят между собой ипотечные выплаты?

Отвечая на эти вопросы, обязательно учитывайте интересы друг друга, чтобы не развестись ещё до покупки квартиры.

Что делать с квартирой, когда решение о разводе уже принято

Понятно, что причины развода могут быть разные, и в некоторых условиях требовать от разводящихся супругов взаимоуважения практически невозможно.

Хотя в ипотечном договоре заёмщиком выступал только один член семьи, а второй числился либо созаёмщиком, либо поручителем, данное определение отнюдь не освобождает его от ответственности. Это тот случай, когда сложные слова из документов оказываются не так уж принципиальны – отвечать перед кредитором обоим придётся одинаково.

-

Для начала обратитесь к кредитору и расскажите ему о своей проблеме. В банке ей, будьте уверены, не обрадуются – за переоформление договора даже могут взять комиссию. Но вариант решения проблемы вам всё-таки предложат –возможно, даже не один. Например, первый супруг отказывается от своей доли в квартире, а второй за это обязуется выплачивать остаток по кредиту в одиночестве.

Главное тут правильно распределить, кто есть кто – первому придётся искать новое жильё, потому что второй вряд ли захочет оставить его у себя.

Главное тут правильно распределить, кто есть кто – первому придётся искать новое жильё, потому что второй вряд ли захочет оставить его у себя.

-

Также в банке вам могут предложить просто разделить на двоих сумму выплат. Звучит неплохо, но непонятно, что делать с квартирой – совместное проживание после развода практически невозможно. Если у вас мелькнула мысль согласиться на этот вариант, а потом сменить замки и не пускать бывшего супруга домой, спешим вас разочаровать: провернуть такой фокус не получится. Когда один прекратит выплаты (неважно, по какой причине – из-за нехватки средств или из-за банального нежелания их тратить), на другом его поступок тоже неминуемо отразится – рано или поздно кредитор отберёт квартиру за невыполнение обязательств.

-

Наиболее удобный для бывших супругов способ разделить купленную в ипотеку квартиру – это её продажа и последующее погашение кредита с помощью вырученных средств.

Кредитору это просто не выгодно, ведь он теряет драгоценные проценты, которые могли бы принести ему выручку. Уговорить его можно, если после отмены одной покупки совершить ещё две – то есть если бывшие супруги возьмут в ипотеку по отдельной квартире каждый. Ну и имейте в виду, что вам самим будет не так уж просто отыскать покупателя на квартиру, которая находится в ипотеке.

Что будет, если договориться с бывшим супругом не получилось

Если диалог между бывшими супругами не складывается, а ещё и кредитор подливает масла в огонь, есть только один выход – обращение в суд. Там вас попросят обосновать свои желания, рассмотрят ваши возможности и обязательно обратятся за советом в банк – его представители выступят на суде в качестве полноценной третьей стороны.

Суд, чаще всего, принимает решение отдать квартиру вместе с долгом по ипотеке одному супругу, а второму выплатить компенсацию – к сожалению, не из своего кармана, а из кармана супруга, оставшегося с квартирой.

Либо, как в одном из вариантов выше, квартиру и долг по ипотеке поделят между бывшей семьёй на равные доли – ну или не на равные, зависит от обстоятельств. Шансы на большую часть повысят не только размеры вложенных ранее сумм, но и, например, наличие детей – логично, что супруг, с которым они останутся жить, будет в выигрыше.

Как на разделение квартиры после развода повлияют материнский капитал и военная ипотека

Для погашения кредита по ипотеке может использоваться материнский капитал – средства государственной поддержки семей с двумя и более детьми. При разделе квартиры после развода своя доля будет у каждого члена семьи, в том числе и у каждого ребёнка. А вот никаких ипотечных обязательств у них не появится, они окажутся поровну разделены между супругами – эти дети удобно устроились! Правда, родитель, который после развода остаётся с детьми, получает в пользование и их доли. Чаще это, конечно, мать – так что капитал материнский во всех смыслах.

Чаще это, конечно, мать – так что капитал материнский во всех смыслах.

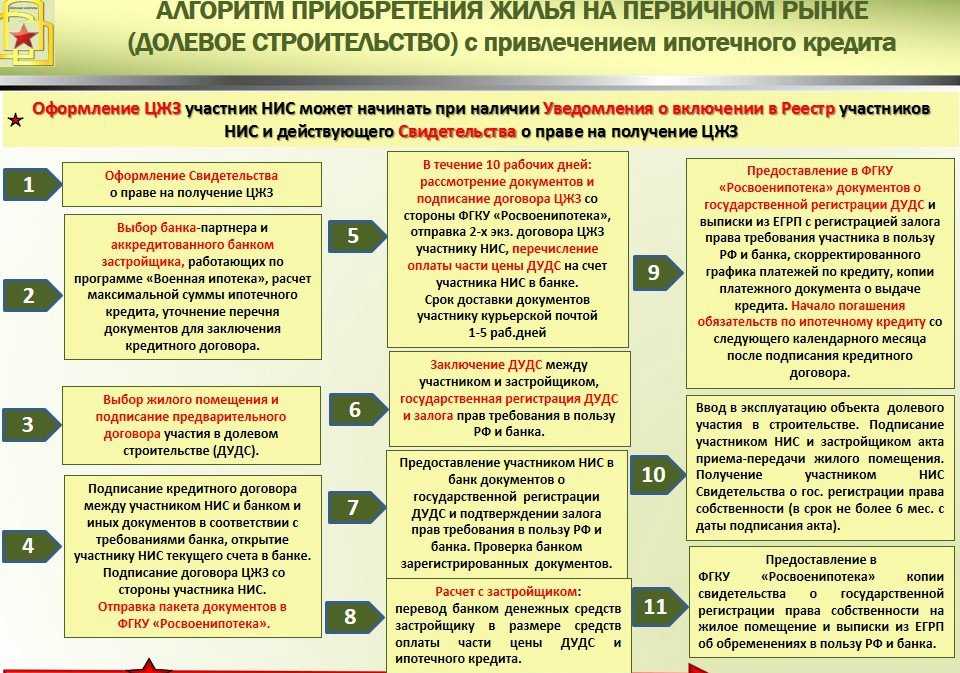

Но зато отцы чаще получают преимущество, когда квартира покупается по военной ипотеке. Долг кредитору в этом случае выплачивает не семья и не один из супругов, а Министерство обороны, но единственным владельцем и единственным заёмщиком по бумагам оказывается военнослужащий. Переоформить ипотечный договор в случае развода будет проблематично, как и разделить жильё пополам.

Заключение

Кажется, мы нашли кое-что, что будет посерьёзнее, чем решения о заключении брака и покупки квартиры в ипотеку –деление этой самой квартиры. Впрочем, нет ничего невозможного, и если обстоятельства вынуждают, помните – самое тяжёлое (то есть принятие решения) уже позади, а сейчас вы находитесь на пути к новой лучшей жизни. И недвижимость ни в коем случае не должна помешать вашему уверенному шагу.

Георгий Парадный

14 советов для тех, кто впервые покупает жилье

Вы — наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Узнайте, как сохранить первоначальный взнос, подать заявку на ипотеку, купить дом и многое другое.

By

Барбара Маркуанд

Барбара Маркуанд

Старший писатель | Покупка жилья, домовладение, ипотека

Барбара Марканд пишет об ипотеке, покупке жилья и домовладении. Ранее она писала о страховании и инвестировании в NerdWallet и освещала личные финансы в QuinStreet. До этого она писала для национальных потребительских и торговых изданий по широкому кругу тем, включая бизнес, карьеру и воспитание детей. Ее работы публиковались в Associated Press, MarketWatch, MSN Money, The New York Times, The Washington Post и многих других.

Ранее она писала о страховании и инвестировании в NerdWallet и освещала личные финансы в QuinStreet. До этого она писала для национальных потребительских и торговых изданий по широкому кругу тем, включая бизнес, карьеру и воспитание детей. Ее работы публиковались в Associated Press, MarketWatch, MSN Money, The New York Times, The Washington Post и многих других.

Обновлено

Отредактировано Beth Buczynski

Beth Buczynski

Ведущий редактор | Ипотека, владение домом, работа с долгами

Бет Бучински (Beth Buczynski) — ведущий редактор отдела международного расширения NerdWallet. Бет работает с писателями и редакторами, чтобы внести финансовую ясность для читателей в 10 провинциях и трех территориях Канады. Ранее Бет провела четыре года, освещая ипотеку и домовладение для NerdWallet, сначала в качестве писателя, а затем в качестве редактора. Как писатель, работа Бет была представлена, среди прочего, в журналах Associated Press, The Washington Post и Money. Бет имеет степень магистра общественных коммуникаций Университета штата Колорадо.

Как писатель, работа Бет была представлена, среди прочего, в журналах Associated Press, The Washington Post и Money. Бет имеет степень магистра общественных коммуникаций Университета штата Колорадо.

Отзыв от Майкл Сун Ли

Майкл Сун Ли

Бизнес-эксперт Майкл Сун Ли, доктор философии, является всемирно признанным докладчиком и консультантом, чьими клиентами являются Coca-Cola, Chevron, Boeing, State Farm Insurance и General Motors. Он является автором девяти книг, в том числе «Переговоры черного пояса» и «Межкультурные продажи для чайников». Майкл является отмеченным наградами брокером по недвижимости с 1980 года, получил лицензию на налоговую практику в Службе внутренних доходов и в прошлом был сертифицированным специалистом по финансовому планированию, преподавал налогообложение в Колледже финансового планирования. Его статьи публиковались в таких газетах и журналах, как The Wall Street Journal, San Francisco Chronicle, Los Angeles Times и Consumer Reports. Он был деканом Школы менеджмента в Университете Джона Ф. Кеннеди и более 20 лет работал адъюнкт-преподавателем в Университете Золотые Ворота.

Он был деканом Школы менеджмента в Университете Джона Ф. Кеннеди и более 20 лет работал адъюнкт-преподавателем в Университете Золотые Ворота.

Подробнее

В NerdWallet наш контент проходит строгую редакционную проверку

. Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Некоторые или все ипотечные кредиторы, представленные на нашем сайте, являются рекламными партнерами NerdWallet, но это не влияет на наши оценки, звездные рейтинги кредиторов или порядок, в котором кредиторы перечислены на странице. Наши мнения являются нашими собственными. Вот список наших партнеров.

Как и в любом крупном проекте, успешная покупка жилья заключается в том, чтобы тщательно продумать все детали от начала до конца. Эти советы для тех, кто покупает жилье впервые, помогут вам сориентироваться в процессе, сэкономить деньги и заключить сделку. Мы разделили их на четыре категории:

Мы разделили их на четыре категории:

Подготовка к покупке советов.

Советы по выбору ипотеки.

Советы по покупкам дома.

Советы по покупке жилья.

Советы по подготовке к покупке

1. Начинайте откладывать раньше

Вот основные расходы, которые следует учитывать при накоплении денег на дом:

Первоначальный взнос: Требования к первоначальному взносу будут зависеть от выбранного вами типа ипотечного кредита. и кредитор. Некоторые обычные кредиты, предназначенные для новых покупателей жилья с отличной кредитной историей, требуют всего лишь 3% первоначального взноса. Но даже небольшой первоначальный взнос может быть проблематичным, чтобы сэкономить. Например, первоначальный взнос в размере 3% за дом стоимостью 300 000 долларов составляет 9 долларов.,000. Используйте калькулятор первоначального взноса, чтобы определить цель, а затем настройте автоматические переводы с чека на сбережения, чтобы начать.

Расходы на закрытие: это сборы и расходы, которые вы платите, чтобы оформить ипотечный кредит, и обычно они составляют от 2% до 6% от суммы кредита. Ваши затраты на закрытие кредита в размере 240 000 долларов США могут составлять от 4800 до 14 400 долларов США. Это дополнительные деньги, которые вам придется заплатить сверх вашего первоначального взноса. На рынке покупателя вы часто можете попросить продавца оплатить часть ваших расходов на закрытие, и вы можете сэкономить на некоторых расходах, таких как осмотр дома, присматриваясь к ценам.

Расходы на переезд: После покупки дома вам понадобятся наличные. Отложите немного денег на немедленный ремонт дома, модернизацию и мебель.

Лучшие ипотечные кредиторы 2023 года

Просмотрите наш список лучших ипотечных кредиторов 2023 года, чтобы увидеть лучших ипотечных кредиторов года, включая кредиторов HELOC.

2. Решите, сколько дома вы можете себе позволить.

Прежде чем делать покупки, определите, сколько вы можете безопасно потратить на дом. Калькулятор доступности жилья NerdWallet может помочь установить диапазон цен на основе вашего дохода, долга, первоначального взноса, кредитного рейтинга и места, где вы планируете жить.

3. Проверьте и укрепите свой кредит

Ваш кредитный рейтинг определит, имеете ли вы право на получение ипотечного кредита, и повлияет на процентную ставку, которую предложат кредиторы. Более высокий балл, как правило, означает более низкую процентную ставку, поэтому предпримите следующие шаги, чтобы улучшить свой кредитный рейтинг, чтобы купить дом:

Получите бесплатные копии своих кредитных отчетов в каждом из трех кредитных бюро — Experian, Equifax и TransUnion — и оспаривайте любые ошибки, которые могут повредить вашему счету.

Своевременно оплачивайте все счета и следите за тем, чтобы остаток на кредитной карте был как можно меньше.

Держите текущие кредитные карты открытыми. Закрытие карты увеличит часть доступного кредита, который вы используете, что может снизить ваш счет.

Отслеживайте свой кредитный рейтинг. NerdWallet предлагает бесплатный кредитный рейтинг, который обновляется еженедельно.

Готовитесь купить дом? Мы найдем вам кредитора с высоким рейтингом всего за несколько минут.

Введите свой почтовый индекс, чтобы начать персонализированное сопоставление кредиторов

Почтовый индекс

Советы по выбору ипотечного кредита

4. Ознакомьтесь с вариантами ипотечного кредита

Доступны различные ипотечные кредиты с различным первоначальным взносом и требованиями приемлемости. Вот основные категории:

Обычные ипотечные кредиты не гарантируются государством. Некоторые обычные кредиты, предназначенные для новых покупателей, требуют всего лишь 3% первоначального взноса.

Кредиты FHA застрахованы Федеральной жилищной администрацией и позволяют первоначальный взнос всего 3,5%.

Кредиты USDA гарантируются Министерством сельского хозяйства США. Они предназначены для покупателей сельских домов и обычно не требуют первоначального взноса.

Кредиты VA гарантируются Департаментом по делам ветеранов. Они предназначены для действующих и ветеранов военной службы и обычно не требуют первоначального взноса.

У вас также есть варианты, когда речь идет о сроке ипотеки. Большинство покупателей жилья выбирают 30-летнюю ипотеку с фиксированной ставкой, которая выплачивается через 30 лет, а процентная ставка остается неизменной. 15-летний кредит обычно имеет более низкую процентную ставку, чем 30-летний ипотечный кредит, но ежемесячные платежи больше.

Когда процентные ставки растут, вы можете подумать об ипотеке с регулируемой процентной ставкой или ARM. Ставки ARM часто ниже фиксированных, что позволяет вам купить более дорогой дом за тот же ежемесячный платеж, но они также могут увеличиваться (или уменьшаться) с течением времени.

5. Изучите программы помощи покупателям жилья, впервые приобретающим жилье

Многие штаты, некоторые города и округа предлагают программы для покупателей жилья впервые, которые часто сочетают в себе ипотечные кредиты с низкой процентной ставкой, помощь при первоначальном взносе и помощь при закрытии сделки. Налоговые льготы также доступны в рамках некоторых программ для покупателей жилья впервые.

6. Сравните ставки и сборы по ипотечным кредитам

Бюро финансовой защиты прав потребителей рекомендует запросить оценку кредита для одного и того же типа ипотечного кредита у нескольких кредиторов, чтобы сравнить затраты, включая процентные ставки и возможные сборы за выдачу кредита.

Кредиторы могут предложить возможность купить дисконтные баллы, представляющие собой сборы, которые заемщик платит авансом для снижения процентной ставки. Покупка баллов может иметь смысл, если у вас есть деньги на руках и вы планируете оставаться дома в течение длительного времени. Используйте калькулятор дисконтных баллов, чтобы решить.

Используйте калькулятор дисконтных баллов, чтобы решить.

На рынке покупателей некоторые мотивированные продавцы могут предложить оплатить часть или все баллы покупателя, чтобы закрыть сделку.

7. Получите письмо с предварительным одобрением

Предварительное одобрение ипотеки — это предложение кредитора предоставить вам ссуду на определенную сумму на определенных условиях. Письмо с предварительным одобрением показывает продавцам жилья и агентам по недвижимости, что вы серьезный покупатель, и может дать вам преимущество перед покупателями жилья, которые еще не сделали этого шага.

Подайте заявку на предварительное одобрение, когда будете готовы начать делать покупки на дому. Кредитор возьмет ваш кредит и рассмотрит документы, чтобы проверить ваш доход, активы и долг. Подача заявки на предварительное одобрение от более чем одного кредитора на ставки магазина не должна повредить вашему кредитному рейтингу, если вы подаете заявку на них в течение ограниченного периода времени, например, 30 дней.

Ищете ипотеку? Получите лучшие ставки, когда кредиторы конкурируют за ваш бизнес

Ответьте на несколько вопросов и получите персонализированные котировки ставок от лучших кредиторов NerdWallet за считанные минуты.

Почтовый индекс

Советы по покупке жилья

8. Тщательно выбирайте агента по недвижимости

Хороший агент по недвижимости будет искать на рынке дома, отвечающие вашим потребностям, и поможет вам в процессе переговоров и заключения сделки. Получите рекомендации агента от других недавних покупателей жилья. Опросите хотя бы нескольких агентов и запросите рекомендации. Разговаривая с потенциальными агентами, спросите об их опыте помощи покупателям жилья на вашем рынке и о том, как они планируют помочь вам найти дом. Вы также можете спросить, как они находят дома, которых еще нет на рынке, что может быть полезным навыком, когда конкуренция среди покупателей высока.

9.

Выберите правильный тип дома и район

Выберите правильный тип дома и районВзвесьте все за и против различных типов домов, учитывая ваш образ жизни и бюджет. Кондоминиум или таунхаус могут быть более доступными, чем дом на одну семью, но общие стены с соседями означают меньше уединения. Не забудьте внести в бюджет сборы ассоциации домовладельцев при покупке квартир и таунхаусов или домов в запланированных или закрытых сообществах.

Еще один вариант, который стоит рассмотреть, — это покупка ремонтного дома — дома на одну семью, нуждающегося в обновлении или ремонте. Ремонтные дома обычно продаются дешевле за квадратный фут, чем готовые к заселению дома. Тем не менее, вам может потребоваться дополнительный бюджет на ремонт и реконструкцию. Ипотечные кредиты на ремонт финансируют как цену дома, так и стоимость улучшений в одном кредите.

Подумайте о своих долгосрочных потребностях и о том, какой дом для начинающих или постоянный дом удовлетворит их лучше всего. Если вы планируете создать или расширить свою семью, возможно, имеет смысл купить дом с дополнительным пространством для роста.

Тщательно исследуйте потенциальные районы. Выберите один с удобствами, которые важны для вас, включая школы и развлекательные заведения, и испытайте поездку на работу в час пик.

10. Придерживайтесь своего бюджета

Кредитор может предложить вам кредит больше, чем вы можете себе позволить, или вы можете чувствовать давление, чтобы тратить за пределами своей зоны комфорта, чтобы превзойти предложение другого покупателя. Чтобы избежать финансового стресса в будущем, установите ценовой диапазон в зависимости от вашего бюджета, а затем придерживайтесь его.

В условиях конкурентного рынка подумайте о том, чтобы рассмотреть недвижимость по цене ниже установленного вами предела, чтобы дать некоторое пространство для маневра для участия в торгах. На рынке покупателя вы можете просматривать дома немного дороже вашего лимита. Ваш агент по недвижимости может предложить диапазон предлагаемой цены.

11.

Получите максимум от дней открытых дверей

Получите максимум от дней открытых дверейПо мере совершенствования технологий онлайн-экскурсии по дому в 3D становятся все более популярными. Эти туры позволяют покупателям виртуально пройтись по дому в любое время и рассмотреть детали, которые не улавливаются обычными фотографиями. Они не предоставляют всей информации, которую дают при личном посещении — например, как пахнут ковры, — но они могут помочь вам сузить список свойств для посещения.

Открой свои чувства во время посещения домов лично. Прислушайтесь к шуму, обратите внимание на любые запахи и посмотрите на общее состояние дома внутри и снаружи. Спросите о типе и возрасте электрических и водопроводных систем и крыши.

Советы по покупке жилья

12. Оплата осмотра дома

Осмотр дома — это тщательная оценка конструкции и механических систем. Профессиональные инспекторы выявляют потенциальные проблемы, чтобы вы могли принять взвешенное решение о покупке недвижимости. Вот что нужно иметь в виду:

Вот что нужно иметь в виду:

Стандартные проверки не проверяют на такие вещи, как радон, плесень или вредителей. Узнайте, что входит в осмотр, и спросите у своего агента, какие еще проверки вам могут понадобиться.

Убедитесь, что инспекторы могут добраться до каждой части дома, например, до крыши и подполья.

Обычно полезно, если покупатель посещает какие-либо проверки. Следуя за инспекторами, вы сможете лучше понять дом и задать вопросы на месте. Если вы не можете присутствовать на проверках, внимательно изучите отчеты и спросите обо всем, что неясно.

13. Договоритесь с продавцом

Вы можете сэкономить деньги, попросив продавца заплатить за ремонт заранее или снизить цену, чтобы покрыть стоимость ремонта, который вам придется сделать позже. Вы также можете попросить продавца оплатить некоторые расходы по закрытию сделки. Но имейте в виду, что кредиторы могут ограничить часть затрат на закрытие, которые может оплатить продавец.

Ваша переговорная сила будет зависеть от местного рынка. Сложнее вести жесткую сделку, когда покупателей больше, чем домов на продажу. Работайте со своим агентом по недвижимости, чтобы понять местный рынок и разработать соответствующую стратегию.

14. Купите адекватную страховку на жилье

Ваш кредитор потребует от вас купить страховку домовладельцев до закрытия сделки. Страхование жилья покрывает расходы на ремонт или замену вашего дома и имущества, если они повреждены в результате инцидента, охватываемого полисом. Он также обеспечивает страхование ответственности, если вы несете ответственность за травму или несчастный случай. Купите страховку на дом, чтобы покрыть расходы на восстановление дома, если он будет разрушен.

Возможно, вам стоит приобрести зонтичный полис, если вам необходимо покрыть свой дом, автомобили и другое крупное имущество.

Собираетесь купить дом? Мы найдем вам кредитора с высоким рейтингом всего за несколько минут.

Введите свой почтовый индекс, чтобы начать работу с персонализированным поиском кредитора. Читать дальше

Аналогичная заметка…

Получите больше умных денежных операций – прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вы получаете больше от ваших денег.

Ипотечный калькулятор: сколько я могу взять взаймы?

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

By

NerdWallet

Наши участники Nerdwallet являются экспертами в своей области, которые имеют различный опыт в журналистике, финансах и консалтинге. Мы придерживаемся самых высоких редакционных стандартов, чтобы наши читатели располагали информацией, необходимой для уверенного принятия финансовых решений.

Узнайте больше о наших редакционных правилах.

Под редакцией Johanna Arnone

Johanna Arnone

Ассистент ответственного редактора | Ипотечные кредиторы, покупка жилья, собственный капитал

Джоанна Арноне помогает руководить освещением домовладений и ипотечных кредитов в NerdWallet. Она имеет более чем 15-летний опыт работы в качестве редактора, в том числе шесть лет руководила Muse, отмеченным наградами научно-техническим журналом для юных читателей. Она имеет степень бакалавра искусств в области английской литературы канадского университета Макгилла и степень магистра изящных искусств в области письма для детей и молодежи. Практика упрощения понимания сложных историй пригодится ей каждый день, когда она работает над тем, чтобы упростить головокружительные этапы покупки или продажи дома и управления ипотекой. Джоанна также прошла курс обучения по программе сертификации финансового планирования Бостонского университета. Она базируется в Нью-Гэмпшире.

Она имеет степень бакалавра искусств в области английской литературы канадского университета Макгилла и степень магистра изящных искусств в области письма для детей и молодежи. Практика упрощения понимания сложных историй пригодится ей каждый день, когда она работает над тем, чтобы упростить головокружительные этапы покупки или продажи дома и управления ипотекой. Джоанна также прошла курс обучения по программе сертификации финансового планирования Бостонского университета. Она базируется в Нью-Гэмпшире.

Подробнее

Отзыв Мишель Блэкфорд

Мишель Блэкфорд

Мишель Блэкфорд проработала 30 лет в сфере ипотеки и банковского дела, начав свою карьеру в качестве банковского кассира на полставки и пройдя путь до того, как стать обработчиком ипотечных кредитов и андеррайтер. Она работала с обычными и обеспеченными государством ипотечными кредитами. В настоящее время Мишель работает в отделе обеспечения качества в компании Innovation Refunds, которая оказывает налоговую помощь малому бизнесу.

В NerdWallet наш контент проходит строгую редакционную проверку

. Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Некоторые или все ипотечные кредиторы, представленные на нашем сайте, являются рекламными партнерами NerdWallet, но это не влияет на наши оценки, звездные рейтинги кредиторов или порядок, в котором кредиторы перечислены на странице. Наши мнения являются нашими собственными. Вот список наших партнеров.

Определение размера ипотечного кредита, который я могу себе позволить

При покупке дома вопрос «Сколько я могу взять взаймы?» должен быть второй вопрос, который вы задаете. Самый важный вопрос: «Сколько дома я могу себе позволить?» Это связано с тем, что, несмотря на всю тревогу, связанную с подачей заявки и получением одобрения на получение ипотечного кредита, кредиторы часто склонны одолжить вам больше денег, чем вы ожидаете.

Это удивительная и важная реальность.

Как бы вы ни хотели купить дом, кредиторы (вероятно) хотят одолжить вам деньги. И чем больше кредит, тем они счастливее. Вы поймете, почему, когда увидите оценку процентов, которые вы будете платить в течение срока действия кредита. Это действительно большое число. Но если вы знаете, сколько дома вы можете себе позволить, конечно, вам захочется узнать, сколько вы можете занять.

Собираетесь купить дом? Мы найдем вам кредитора с высоким рейтингом всего за несколько минут.

Введите свой почтовый индекс, чтобы начать персонализированный подбор кредитора.

Почтовый индекс

Какие условия ипотеки мне подходят?

Различные условия ипотеки могут иметь радикальное влияние на ваши ежемесячные платежи и общую сумму процентов, которые вы будете платить. Например, вы можете подумать:

Как долго я буду жить в этом доме? Это может сильно повлиять на ваше решение о том, выбрать ли кредит с фиксированной процентной ставкой на 30 лет или на более короткий срок.

Более длительный срок обеспечит более доступный ежемесячный платеж, но вы будете платить гораздо больше процентов в долгосрочной перспективе. 15-летняя ипотека с фиксированной процентной ставкой будет стоить вам намного меньше процентов в течение срока действия кредита, но ваш ежемесячный платеж будет значительно больше.

Более длительный срок обеспечит более доступный ежемесячный платеж, но вы будете платить гораздо больше процентов в долгосрочной перспективе. 15-летняя ипотека с фиксированной процентной ставкой будет стоить вам намного меньше процентов в течение срока действия кредита, но ваш ежемесячный платеж будет значительно больше.Должен ли я выбрать ипотеку с регулируемой процентной ставкой или обычную ипотеку? Если вы планируете прожить в этом доме всего несколько лет, 5-летний ARM может быть хорошим вариантом. Вы получите более низкую первоначальную процентную ставку, которая фиксирована на пять лет, но после этого ставка меняется каждые шесть месяцев.

Сколько денег мне нужно, чтобы купить дом?

Первоначальный взнос — это только начало. Вам также придется учитывать затраты на закрытие и текущие расходы домовладельца, такие как налоги на имущество и страховку, и вам нужно будет закладывать в бюджет расходы на техническое обслуживание.

Если вы вносите менее 20% на дом, вам придется оплатить частную ипотечную страховку или PMI. Зачастую это несколько сотен долларов в месяц. Затраты на закрытие обычно составляют от 2% до 5% от цены дома, которая составляет тысячи (или десятки тысяч) долларов.

Какую ипотеку я могу себе позволить?

Это не то, что вы можете одолжить, это то, что вы можете себе позволить

В некоторых отношениях индустрия ипотечного кредитования работает против ваших интересов. Если вас считают квалифицированным заемщиком, кредитор склонен одобрить для вас максимальную сумму, которую, по его мнению, вы можете себе позволить. Но в некоторых случаях эта сумма может быть слишком щедрой.

Покупка дома всегда связана с большими суммами. И влияние на ваш бюджет может показаться натяжкой, особенно в начале. Задача состоит в том, чтобы купить дом, отвечающий вашим текущим и будущим потребностям, не чувствуя, что все ваши деньги находятся в вашем доме, оставляя вас без финансовой свободы путешествовать, экономить на других приоритетах и иметь запас наличности.

Обратите внимание на правило 28%, которое гласит, что платежи по ипотеке не должны превышать 28% вашего ежемесячного дохода до вычета налогов. Если вас не устраивает, что почти треть вашего дохода идет на ипотеку, вам следует избегать покупок в верхней части вашего бюджета.

Теперь, когда калькулятор NerdWallet «Сколько я могу одолжить» дал вам представление о вашей покупательной способности, вы можете захотеть проверить число с помощью следующих шагов.

Поговорите с несколькими кредиторами. У вас больше шансов получить лучшую процентную ставку, сравнивая условия, предлагаемые несколькими кредиторами, и может быть полезно увидеть суммы кредита, на которые вам претендуют разные кредиторы.

Учитывайте все расходы на домовладение. Это не только то, что встроено в ваш ежемесячный платеж, например, страховка, налоги и прочее, но и другие расходы на содержание дома, такие как содержание конструкции, новая мебель или оборудование для ухода за двором.

Какие факторы влияют на сумму, которую вы можете занять

Кредиторы учитывают несколько факторов при определении суммы, на которую вы имеете право, в том числе:

Отношение вашего долга к доходу. Как правило, кредиторы хотят, чтобы общая сумма ваших долгов составляла не более 36% вашего ежемесячного дохода. Вы можете использовать наш калькулятор отношения долга к доходу, чтобы найти эту цифру.

Соотношение суммы кредита к стоимости. Это соотношение является функцией суммы денег, которую вы вложили. Если вы хотите углубиться в этот расчет, используйте калькулятор соотношения кредита к стоимости NerdWallet.

Ваш кредитный рейтинг. Это число влияет на цену вашего кредита больше, чем на то, на какую сумму вы имеете право, но цена вашего кредита действительно важна. Большинству кредиторов потребуется минимальный балл 620, чтобы претендовать.

Если вы не знаете свой счет, получите его здесь.

Если вы не знаете свой счет, получите его здесь.

Ищете ипотеку? Получите лучшие ставки, когда кредиторы конкурируют за ваш бизнес

Ответьте на несколько вопросов и получите персонализированные котировки ставок от лучших кредиторов NerdWallet за считанные минуты.

Почтовый индекс

Как я могу получить больше кредита?

Если вы разочарованы результатами «сколько я могу одолжить», помните, что действует множество факторов. Небольшие улучшения в одном или нескольких факторах могут иметь существенное значение:

Больший первоначальный взнос всегда помогает. Чем больше денег вы вложите, тем лучше вы будете выглядеть в глазах кредитора.

Будьте тактичным покупателем. Рассмотрите свои приоритеты на текущий момент и подумайте о любых вещах в вашем списке желаний, от которых вы можете пока отказаться; возможно, покупка стартового дома, а не постоянного дома.

Главное тут правильно распределить, кто есть кто – первому придётся искать новое жильё, потому что второй вряд ли захочет оставить его у себя.

Главное тут правильно распределить, кто есть кто – первому придётся искать новое жильё, потому что второй вряд ли захочет оставить его у себя.

Более длительный срок обеспечит более доступный ежемесячный платеж, но вы будете платить гораздо больше процентов в долгосрочной перспективе. 15-летняя ипотека с фиксированной процентной ставкой будет стоить вам намного меньше процентов в течение срока действия кредита, но ваш ежемесячный платеж будет значительно больше.

Более длительный срок обеспечит более доступный ежемесячный платеж, но вы будете платить гораздо больше процентов в долгосрочной перспективе. 15-летняя ипотека с фиксированной процентной ставкой будет стоить вам намного меньше процентов в течение срока действия кредита, но ваш ежемесячный платеж будет значительно больше.

Если вы не знаете свой счет, получите его здесь.

Если вы не знаете свой счет, получите его здесь.