Налог на имущество физических лиц ⁄ Администрация Колпашевского района

О введении с 1 января 2020 года нового порядка исчисления налога на имущество физических лиц

На протяжении текущего года в средствах массовой информации озвучивается вопрос о применении с 1 января 2020 года на территории Томской области нового порядка расчета налога на имущество физических лиц (далее – Налог).

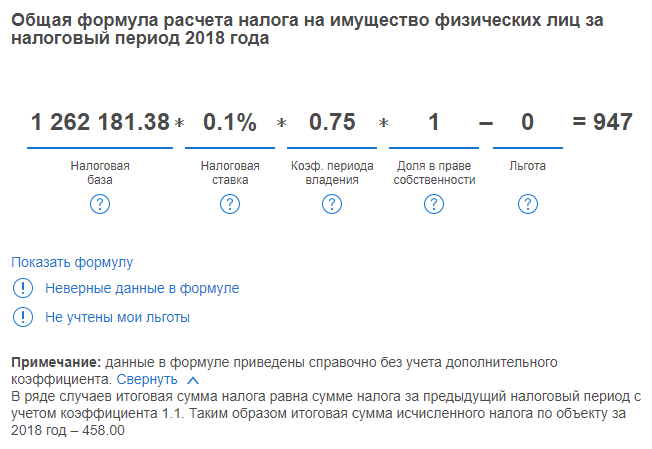

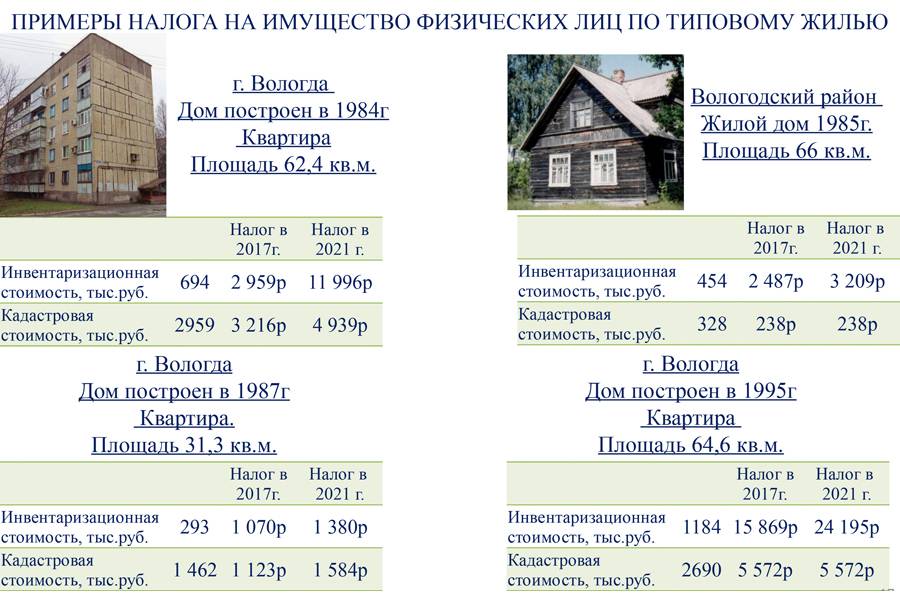

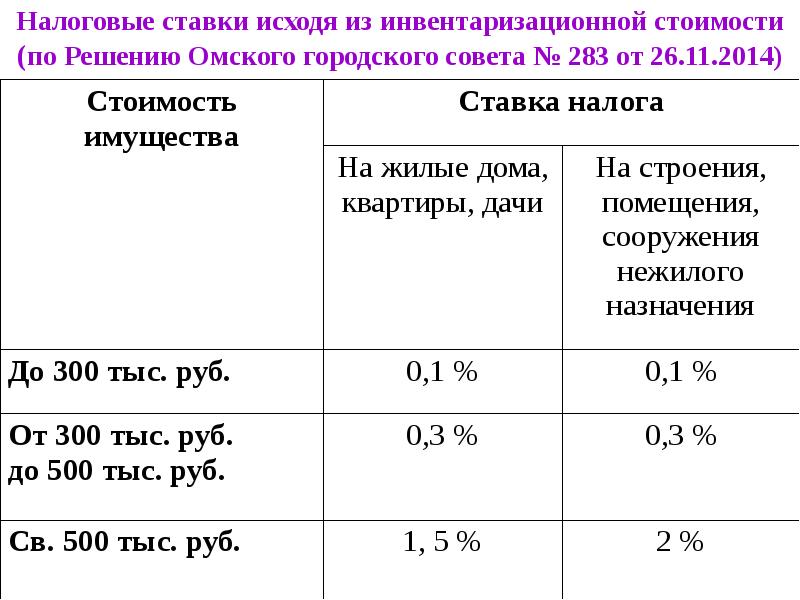

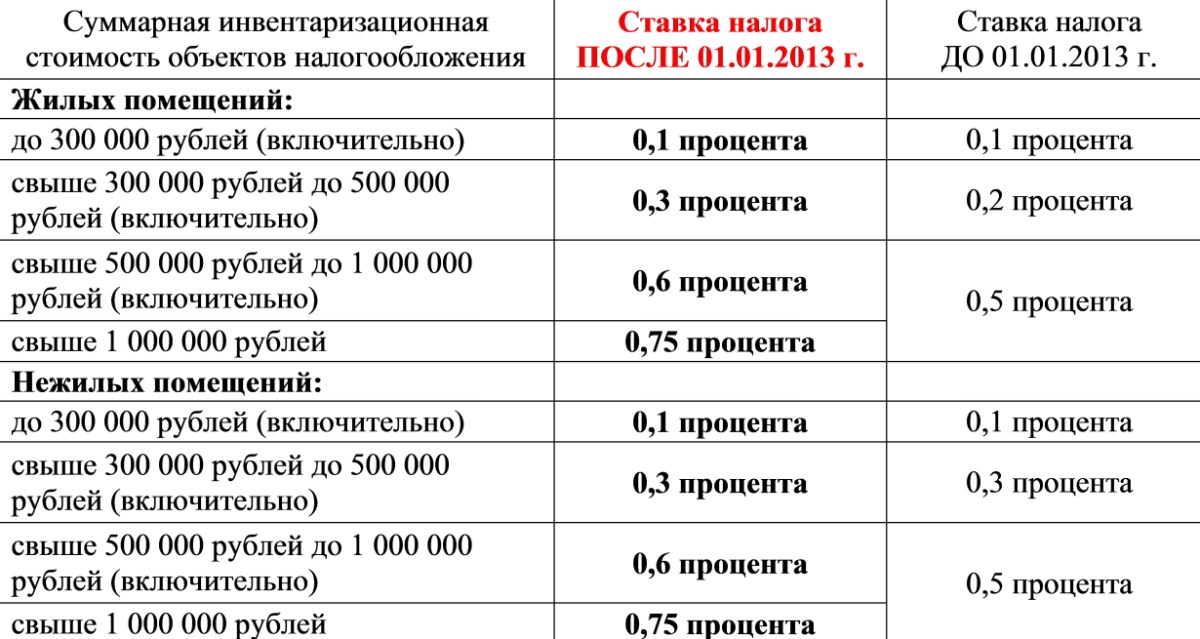

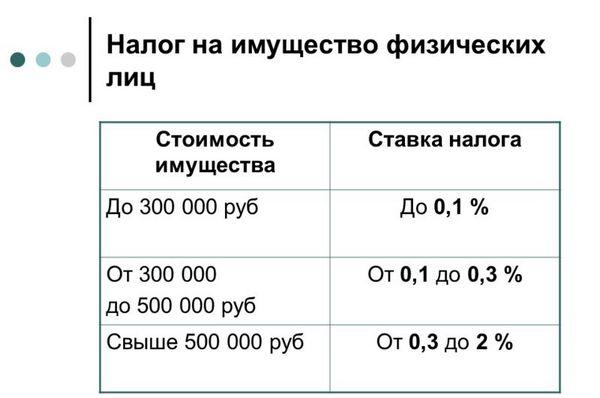

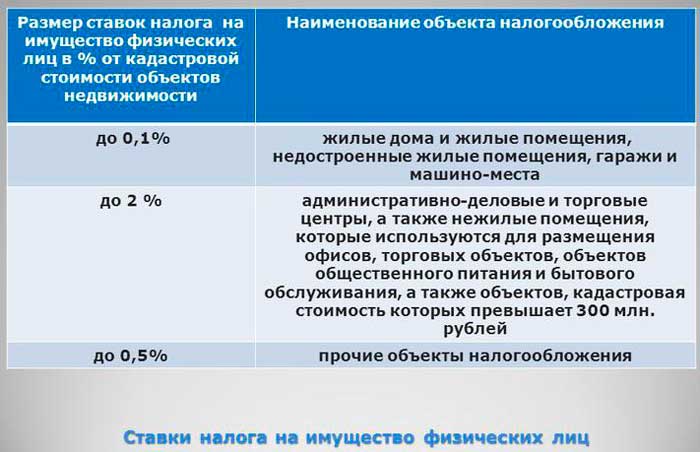

Это означает, что Налог будет привязан к кадастровой стоимости объектов недвижимости. Сейчас он начисляется по их инвентаризационной стоимости, исчисленной с учетом коэффициента-дефлятора на основании последних данных об инвентаризационной стоимости, представленных в установленном порядке в налоговые органы до 1 марта 2013 года.

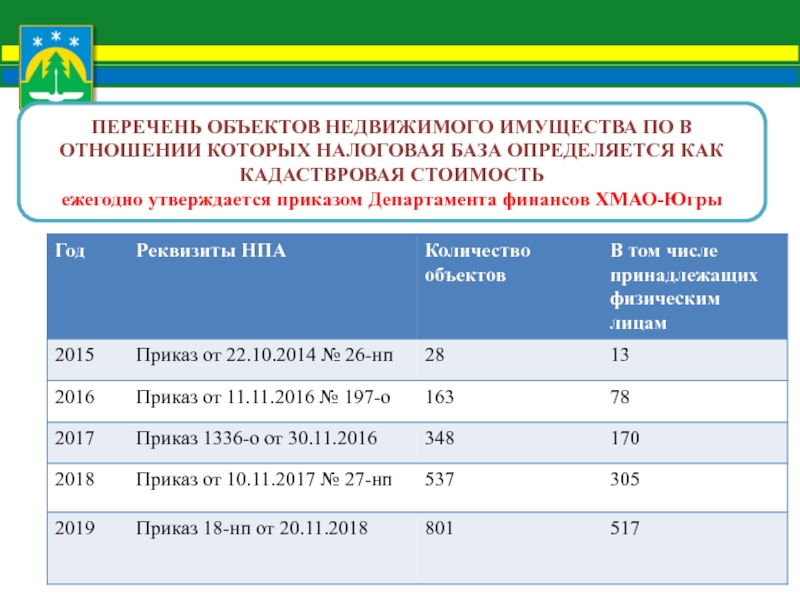

Напомним, что Томская область одной из последних переходит на исчисление налога по данной методике. На новую методику уже перешли практически все регионы страны. В соответствии с Налоговым кодексом все субъекты Российской Федерации в 2020 году должны перейти на налогообложение на базе кадастровой стоимости.

Впервые налоговые уведомления на уплату налога, исчисленного по новой методике, жители Томской области получат в 2021 году. Земельный налог при этом сохраняется.

Кадастровая оценка объектов

В Томской области, в том числе и на территории нашего района, в текущем году проведена новая государственная кадастровая оценка объектов недвижимости. Такая оценка проводилась областным государственным бюджетным учреждением «Томский областной центр инвентаризации и кадастра» (далее – ОГБУ «ТОЦИК»). В Колпашевском районе осуществляет деятельность территориальное отделение этого учреждения (г.Колпашево, ул. Белинского, 9).

Результаты кадастровой оценки утверждены приказом Департамента по управлению государственной собственностью Томской области от 22.11.2019 №41 «Об утверждении результатов определения кадастровой стоимости объектов капитального строительства, помещений, машино-мест и иных видов объектов недвижимости (за исключением земельных участков), расположенных на территории Томской области».

На сайте ОГБУ «ТОЦИК» (https://kadastr.gov70.ru) в разделе «Кадастровая оценка» опубликованы результаты определения кадастровой оценки ОКС в Томской области, а также разъяснения, связанные с определением кадастровой стоимости, нормативно-правовые акты по указанной теме, информация об обращении в случае несогласия с результатами оценки.

Исчисление налога на имущество физических лиц в 2020 году

Новый порядок расчета налога предусматривает некоторые преимущества для налогоплательщиков:

— вычет в виде необлагаемой налогом площади 10 кв. м. для комнаты, 20 кв.м. для квартиры и 50 кв.м. для жилого дома;

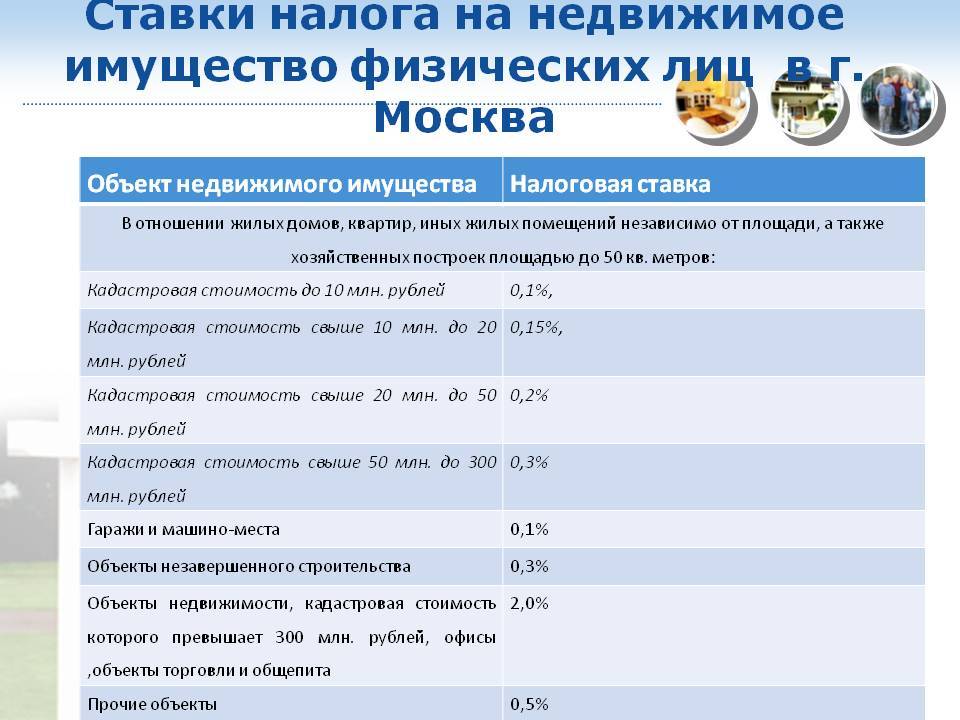

— пониженную максимально возможную ставку 0,3 % по сравнению с действующей максимальной 2 %.

Все льготы, которые ранее применялись для этого налога, будут сохранены, в том числе для пенсионеров.

К тому же переход на новый порядок будет поэтапным. Первые 3 года будут применяться понижающие коэффициенты: 0,2 – при исчислении налога за 2020 год, 0,4 – за 2021 год, 0,6 – за 2022 год, и с 2023 года – в полном объеме.

Исходя из представленной новой кадастровой стоимости объектов налогообложения все муниципалитеты Колпашевского района провели анализ налоговой нагрузки в связи с изменением налоговой базы и определились с налоговыми ставками в новых условиях, поскольку за муниципалитетами закреплено полномочие устанавливать ставки в конкретном муниципальном образовании в пределах максимальных ставок, установленных Налоговым кодексом РФ. Работа проведена большая и очень ответственная, поскольку вопрос очень важный. Ведь необходимо было найти «золотую середину» — определить разумную налоговую нагрузку на граждан, при этом обеспечив пополнение доходов местного бюджета.

Во всех муниципальных образованиях района представительными органами приняты решения об установлении налога на имущество физических лиц.

Информация о ставках по налогу на имущество физических лиц, исчисляемому исходя их кадастровой стоимости объектов с 01.06.2022 года (по муниципальным образованиям Колпашевского района)

Решение Думы Колпашевского района от 23..jpeg) 10.2019 № 107

10.2019 № 107

Решение Совета Колпашевского городского поселения от 30.10.2019 № 31

Решение Совета Чажемтовского сельского поселения от 29.10.2019 № 88

Решение Совета Саровского сельского поселения от 08.11.2019 № 76

Решение Совета Инкинского сельского поселения от 31.10.2019 № 27

Решение Совета Новосёловского сельского поселения от 24.10.2019 № 21

Решение Совета Новогоренского СП от 27.11.2019 года № 96

Напоминаем!

Налогоплательщиками признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения.

Объектом налогообложения признается расположенное в пределах муниципального образования следующее имущество:

1) жилой дом;

2) квартира, комната;

3) гараж, машино-место;

4) единый недвижимый комплекс;

5) объект незавершенного строительства;

6) иные здание, строение, сооружение, помещение.

Налоговая политика

В налоговой сфере муниципальные нормативные правовые акты принимаются в отношении земельного налога и налога на имущество физических лиц.

Земельный налогЗемельный налог является местным налогом. Регламентируется главой 31 Налогового кодекса Российской Федерации и решением Городской Думы города Каменска-Уральского от 21.09.2011 № 397 «Об установлении и введении в действие земельного налога на территории Каменск-Уральского городского округа».

Решением представительного органа муниципального образования установлены налоговые ставки в разрезе групп видов разрешенного использования земель; налоговые льготы для отдельных категорий налогоплательщиков, основания и порядок их применения, включая размер не облагаемой налогом суммы.

Налог на имущество физических лицНалог на имущество физических лиц является местным налогом. Регламентируется главой 32 Налогового кодекса Российской Федерации и решением Городской Думы города Каменска-Уральского от 13. 11.2019 № 614 «Об установлении на территории Каменск-Уральского городского округа налога на имущество физических лиц».

11.2019 № 614 «Об установлении на территории Каменск-Уральского городского округа налога на имущество физических лиц».

Решением представительного органа муниципального образования установлены налоговые ставки для объектов налогообложения и особенности определения налоговой базы.

На территории муниципального образования город Каменск-Уральский предоставляются льготы по налогу, установленные Налоговым кодексом Российской Федерации. Дополнительные муниципальные налоговые льготы отсутствуют.

В соответствии с Законом Свердловской области от 26 марта 2019 года № 23-ОЗ «Об установлении единой даты начала применения на территории Свердловской области порядка определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости объектов налогообложения по этому налогу» с 1 января 2020 года осуществлен переход Свердловской области к применению порядка определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости объектов недвижимого имущества. Срок уплаты налога от кадастровой стоимости – 1 декабря 2021 года.

Срок уплаты налога от кадастровой стоимости – 1 декабря 2021 года.

В 2019 году государственным бюджетным учреждением Свердловской области «Центр государственной кадастровой оценки» (ГБУ СО «ЦГКО») проводились мероприятия по формированию экономически обоснованной кадастровой оценки объектов недвижимости, расположенных на территории Свердловской области, в порядке, установленном статьей 14 Федерального закона от 3 июля 2016 года № 237-ФЗ «О государственной кадастровой оценке».

Результаты определения кадастровой стоимости объектов недвижимости, расположенных на территории Свердловской области: зданий, сооружений, помещений, машино-мест, объектов незавершенного строительства, единых недвижимых комплексов утверждены Приказом Министерства по управлению государственным имуществом Свердловской области от 27.09.2019 № 2500.

Результаты определения кадастровой стоимости земельных участков, расположенных на территории Свердловской области утверждены Приказом Министерства по управлению государственным имуществом Свердловской области от 21. 11.2022 № 5500.

11.2022 № 5500.

Порядок урегулирования вопросов кадастровой стоимости

Налоговый калькулятор – расчет земельного налога и налога на имущество физических лиц

Справочная информация о ставках и льготах по имущественным налогам

Налоговая политика в Свердловской области

‹

›

Ставки прироста капитала за 2019 год

Почти все, что находится в собственности и используется в личных или инвестиционных целях, является капитальным активом.1 Примерами могут служить дом, предметы домашнего обихода, а также акции или облигации, хранящиеся на личном счете. Когда капитальный актив продается, разница между базой в активе и суммой, за которую он продается, представляет собой прирост капитала или убыток от капитала. У вас есть прирост капитала, если вы продаете актив по цене, превышающей базовую. У вас есть убыток капитала, если вы продаете актив по цене ниже базовой. Убытки от продажи личного имущества, такого как ваш дом или автомобиль, не подлежат вычету.

Убытки от продажи личного имущества, такого как ваш дом или автомобиль, не подлежат вычету.

Прирост и убыток капитала классифицируются как долгосрочные или краткосрочные. Если вы держите актив более одного года, прежде чем продать его, ваш прирост или убыток капитала является долгосрочным. Если вы держите его один год или меньше, ваш прирост капитала или убыток будут краткосрочными.

Прирост капитала и вычитаемые убытки от прироста капитала указываются в Форме 1040. Если у вас есть чистый прирост капитала, этот прирост может облагаться налогом по более низкой ставке, чем обычные ставки подоходного налога. Термин «чистый прирост капитала» означает сумму, на которую ваш чистый долгосрочный прирост капитала за год превышает сумму ваших чистых краткосрочных убытков капитала и любых долгосрочных убытков капитала, перенесенных с предыдущего года. Чистый прирост капитала облагается налогом по разным ставкам в зависимости от общего налогооблагаемого дохода, хотя часть или весь чистый прирост капитала может облагаться налогом по ставке 0%. Ставки прироста капитала для отдельных лиц увеличиваются до 15% для лиц с доходом 39 долларов США.376 и более ((78 751 долл. США для зарегистрированных в браке совместных, 39 376 долл. США для отдельных зарегистрированных лиц, состоящих в браке, и 52 751 долл. США для главы семьи) и увеличиваются еще больше до 20% для тех лиц с доходом более 434 550 долларов США (488 850 долл. США для совместного подачи документов, состоящих в браке, 244 425 долл. США для зарегистрированных в браке).

Ставки прироста капитала для отдельных лиц увеличиваются до 15% для лиц с доходом 39 долларов США.376 и более ((78 751 долл. США для зарегистрированных в браке совместных, 39 376 долл. США для отдельных зарегистрированных лиц, состоящих в браке, и 52 751 долл. США для главы семьи) и увеличиваются еще больше до 20% для тех лиц с доходом более 434 550 долларов США (488 850 долл. США для совместного подачи документов, состоящих в браке, 244 425 долл. США для зарегистрированных в браке).

Чистый прирост капитала от продажи предметов коллекционирования (таких как монеты или произведения искусства) облагается налогом по максимальной ставке 28%.

Налогооблагаемая часть дохода от продажи Раздел 1202 Кодекса квалифицированные акции малого бизнеса облагаются налогом по максимальной ставке 28% В частности, для индивидуальных налогоплательщиков валовой доход не включает 50% любой прибыли от продажи или обмена «квалифицированных акций малого бизнеса», удерживаемых более 5 лет. , Остальные 50% облагаются налогом до 28%.

, Остальные 50% облагаются налогом до 28%.

Часть любого чистого прироста капитала от продажи недвижимости согласно Разделу 1250, которая должна быть возвращена сверх линейной амортизации, облагается налогом по максимальной ставке 25%.

Если у вас есть налогооблагаемый прирост капитала, от вас может потребоваться уплата расчетного налога. Дополнительную информацию см. в публикации IRS 505 «Налог у источника и расчетный налог».

В таблице ниже указаны ставки прироста капитала за 2019 год.

Основные средства | Период владения | Налоговая ставка |

Краткосрочный прирост капитала. | Один год или менее. | Ставки обычного подоходного налога до 37%. |

Долгосрочный прирост капитала.

| Более одного года.

| Налогоплательщики с доходом ниже порога ставки 15% ниже, платят 0%. Ниже приведены пороговые значения дохода для ставок 15% и 20%.

Замужем Подача документов совместно: Ставка 15% — $78 751 — $488 850 Ставка 20% – свыше $488 850

Женат Фил ing Отдельно: Ставка 15% — $39,376 — $244,425 Ставка 20% — свыше $244,425

Глава семьи: Ставка 15% — $52 751 — $461 700 Ставка 20% – свыше $461 700

Неженатый человек s: Ставка 15% — $39 376 — $434 550 Ставка 20% – свыше $434 550

|

Предметы коллекционирования. | Более одного года. | 28%. |

Раздел 1202 квалифицированных акций малого бизнеса. | Более пяти лет. | 28%. |

Невостребованные § 1250 Прибыль (прибыль от недвижимого имущества, относящаяся к прямолинейной амортизации). | Более одного года. | 25%. |

Начиная с 2013 г. и позднее, Закон о здравоохранении 2010 г. ввел дополнительный чистый налог в размере 3,8% Начиная с 2013 г. и позже Закон о здравоохранении 2010 г. ) на инвестиционный доход определенного лица. Следовательно, вполне возможно, что федеральный налог на прирост капитала физического лица может достигать 23,8% (20% + 3,8% NIIT).

Если ваши убытки от прироста капитала превышают прирост капитала, сумма чрезмерных убытков, которая может быть заявлена, меньше 3 000 долларов США (1 500 долларов США, если вы состоите в отдельном браке) или вашего общего чистого убытка, как показано в строке 16 Форма 1040, Приложение D, Прирост капитала и убытки. Если ваш чистый убыток капитала превышает этот предел, вы можете перенести убыток на последующие годы. Используйте Рабочий лист переноса убытков капитала в Публикации 550, чтобы вычислить сумму переноса.

Чтобы узнать, как заставить прирост капитала работать на вас, и найти новые налоговые вычеты, мы предлагаем вам прочитать ежемесячные статьи, публикуемые в Интернете в Bradford Tax Institute. Мы предоставляем актуальную налоговую информацию для самозанятых, бизнеса с одним владельцем и бизнеса, которым владеют муж и жена.

Если вы уже являетесь подписчиком Письма о снижении налогов, вам будет предложено войти в систему, когда вы НАЖМЕТЕ ЗДЕСЬ.

Если вы еще не являетесь подписчиком, НАЖМИТЕ ЗДЕСЬ. Вы получите бесплатную 7-дневную пробную версию без каких-либо обязательств, в течение которой вы сможете прочитать все наши полезные советы по экономии налогов за последние два месяца. Эта пробная версия абсолютно бесплатна и не требует никаких условий.

1 IRS, раздел 409, Прирост капитала и убытки, http://www.irs.gov/taxtopics/tc409.html.

Департамент доходов штата Флорида – Налоги и процентные ставки

В разделе Процентные ставки указаны процентные ставки для несвоевременная уплата налога, а также содержит инструкции о том, как рассчитать причитающиеся проценты. Этот раздел относится ко всем видам налогов.

управляет. Для получения дополнительной информации о конкретном налоге см.

Налоги и сборы или возмещение

веб-страница.

управляет. Для получения дополнительной информации о конкретном налоге см.

Налоги и сборы или возмещение

веб-страница.

Процентные ставки

Проценты начисляются на сумму причитающихся налогов или сборов, которая не была выплачивается вовремя. Это включает несвоевременную или неполную уплату налогов или сборов, и инкассовые надбавки (кредиты), которые были уменьшены в связи с недоплаты налога или отклонены, потому что декларация была подана с опозданием. Применяется плавающая процентная ставка. Процентная ставка во Флориде обновляется два раза в год, 1 января и 1 июля. Текущие и прошлые годовые процентные ставки публикуются в Публикации налоговой информации (TIP).

- Плавающая процентная ставка составляет 11% на период с 1 июля 2023 г. по 31 декабря 2023 г. Подробнее см. СОВЕТ №23АДМ-01 .

- Плавающая процентная ставка составляет 9% на 1 января 2023 года.

Для расчета процентов, причитающихся с вашей налоговой декларации:

- Получите коэффициент(ы) ежедневной процентной ставки за период(ы) подачи от соответствующее издание налоговой информации.

- Подсчитайте количество дней, на которые ваш возврат задерживается, посчитав количество дней с даты «опоздания после» по возвращении через дата возврата и оплаты штемпеля почтового штемпеля США Вручение или доставка в Департамент доходов Флориды. Укажите день, когда возврат и оплата отправляются почтовым штемпелем или доставляется вручную при расчете количества дней опоздания.

- Умножьте сумму налога на количество дней просрочки, а затем

соответствующим(и) коэффициентом(ами) ежедневной процентной ставки.

Пример 1: Налогоплательщик задолжал 1000 долл. Налоговая декларация по налогу с продаж и использования во Флориде за 2013 г. (по состоянию на 20 декабря 2013 г.). налогоплательщик подал декларацию и уплатил причитающийся налог 10 марта 2014 г. Декларация и платеж просрочен на 80 дней и ежедневная процентная ставка за декабрь с 2013 по март 2014 года. Сумма процентов к уплате рассчитывается как следует:

| Налоговый сбор | х | Количество дней опоздания | х | Коэффициент дневной процентной ставки | Причитающиеся проценты | |

|---|---|---|---|---|---|---|

| 1000 долларов | х | 80 (21. 12.13-3.10.14) 12.13-3.10.14) | х | .000191781 | = | 15,34 $ |

Пример 2: Налогоплательщик задолжал 5000 долл. Сентябрь 2009 г. Декларация по налогу с продаж и использованию во Флориде (по состоянию на 20 октября 2009 г.). налогоплательщик подал декларацию и уплатил налог 10 февраля 2010 года. возврат и оплата задерживаются на 113 дней. Два разных ежедневных интереса Коэффициенты процентной ставки должны использоваться в расчетах, потому что процентная ставка изменено с 1 января 2010 г. За период 20.10.09по 31.12.09 г. ежедневная процентная ставка составляет 0,000219178 и за период с 01.01.10 по 10.02.10 ежедневная процентная ставка составляет 0,000191781. Сумма процентов к уплате составляет рассчитывается следующим образом:

| Налоговый сбор | х | Количество дней опоздания | х | Коэффициент дневной процентной ставки | = | Причитающиеся проценты |

|---|---|---|---|---|---|---|

| 5000 долларов | х | 72 (с 21. 10.09 по 31.12.09) 10.09 по 31.12.09) | х | .000219178 | = | $ 78,90 |

| 5000 долларов | х | 41 (с 1.01.10 по 10.02.10) | х | .000191781 | = | $ 39,32 |

| Общая сумма процентов к уплате: $118,22 | ||||||

Налоговые ставки на услуги связи

Для получения списка текущих и исторических ставок местного налога, который включает предстоящие изменения тарифов, перейдите по ссылке: Исторические, текущие и предстоящие местные курсы .

Для получения списка текущих местных тарифов перейдите по ссылке:

Таблица налоговых ставок на услуги связи.

Если вам нужны налоговые ставки для конкретного адреса, воспользуйтесь База данных адресов/юрисдикций. База данных содержит следующие тарифы для каждого адреса: налог на услуги связи, дискреционный дополнительный налог с продаж, страхование премиальный налог, а также налог с продаж и использования.

Ставка налога на прибыль

Ставка налога на прибыль/франшизу во Флориде снижена с 5,5%. до 4,458% для налоговых лет, начинающихся 1 января 2019 г. или после этой даты, но до 1 января 2021 года. Ставка налога дополнительно снижается до 3,535% для налоговые годы, начинающиеся 1 января 2021 года или после этой даты, но до 1 января 2022 года.

| Начало налогового года | До 01.01.2019 | 01.01.2019 — 31. 12.2020 12.2020 | 01.01.2021 — 31.12.2021 | Дата или после 01.01.2022 |

|---|---|---|---|---|

| Налоговая ставка | 5,5% | 4,458% | 3,535% | 5,5% |

Налогоплательщики, у которых налоговый год продолжительностью 52–53 недели начинается приблизительно С 1 января и до 31 декабря или около того действуют одинаковые налоговые ставки. как налогоплательщик по итогам календарного года. Для получения дополнительной информации см. отдела Налог с доходов корпораций веб-страница.

Ставки налога на топливо и выбросы загрязняющих веществ

Ставки налога на топливо

Найти тарифы для:

2023 (01.01.23 — 31.12.23)

2022 (1.01.22 — 9.09.22 и 1.1.22 — 31.12.22) )

2022 (только с 01. 10.22 по 31.10.22)

10.22 по 31.10.22)

Ставки налога на выбросы загрязняющих веществ

| Тип загрязнителя | Налоговая ставка |

|---|---|

| Береговая охрана | 2 цента за баррель |

| Внутренняя защита | 80 центов за баррель |

| Управление опасными отходами | 5 долларов США за галлон перхлорэтилена |

| Качество воды |

|

Примечание: Ставки налога на выбросы загрязняющих веществ не привязаны к

Индекс потребительских цен и не меняется каждый год.

Цены индекса налога на валовую выручку

| Жилой | Коммерческий | Промышленный |

|---|---|---|

| 21,38 $ | 12,01 $ | 5,49 $ |

Для получения дополнительной информации прочитайте СОВЕТ № 22B06-01R .

| Жилой | Коммерческий | Промышленный |

|---|---|---|

| 22,96 $ | 11,50 $ | 6,14 $ |

Для получения дополнительной информации прочитайте

СОВЕТ № 21B06-01

.

Ставки муниципального налога на коммунальные услуги

Муниципалитеты и чартерные округа собирают муниципальные государственные услуги налога (MPST) и сообщите о налоговых ставках в Департамент штата Флорида. Доход. Ты можешь поиск в базе данных MPST Департамента или скачайте таблицу, содержащую все Ставки MPST .

Ставка налога на повторную занятость (безработицу)

Когда новый работодатель несет ответственность за уплату налога, ставка составляет 2,7%.

(0,0270) и остается на этом уровне до тех пор, пока работодатель не отчитается за

10 кварталов (в некоторых случаях 11 кварталов). При этом ставка налога будет

рассчитываются с использованием трудового стажа и рейтинговых факторов,

которые встроены в Закон о программе помощи в повторном трудоустройстве. Ставка

уведомления рассылаются по почте всем участвующим работодателям каждый год, как правило,

в декабре. Однако уведомления о тарифах на 2022 год будут отправлены позже.

чем в предыдущие годы, потому что определенная информация о начислении пособий использовалась для

определить, что новые тарифы не будут доступны до 1 января 2022 года.

Работодатели могут ожидать уведомления о налоговой ставке РТ на 2022 год в начале 2022 года.

до подачи отчетов за первый квартал. Работодатель может обжаловать

налоговой ставки в течение 20 дней с даты уведомления (дата напечатана на

Уведомление о ставке налога на повторное трудоустройство (форма RT-20). Максимальная ставка налога

допускается законом составляет 5,4% (0,0540), за исключением работодателей, участвующих в

Программа краткосрочных компенсаций. Посетите

Налог на повторное трудоустройство

веб-страницу для получения дополнительной информации.

Однако уведомления о тарифах на 2022 год будут отправлены позже.

чем в предыдущие годы, потому что определенная информация о начислении пособий использовалась для

определить, что новые тарифы не будут доступны до 1 января 2022 года.

Работодатели могут ожидать уведомления о налоговой ставке РТ на 2022 год в начале 2022 года.

до подачи отчетов за первый квартал. Работодатель может обжаловать

налоговой ставки в течение 20 дней с даты уведомления (дата напечатана на

Уведомление о ставке налога на повторное трудоустройство (форма RT-20). Максимальная ставка налога

допускается законом составляет 5,4% (0,0540), за исключением работодателей, участвующих в

Программа краткосрочных компенсаций. Посетите

Налог на повторное трудоустройство

веб-страницу для получения дополнительной информации.

Работодатели могут

войти в их учетную запись

чтобы просмотреть свою налоговую ставку, следуя

Просмотр ставок налога на повторную занятость за пять простых шагов

помогать. Кроме того, работодатели могут в любое время позвонить по телефону 850-488-6800 и

следуйте инструкциям, чтобы узнать их налоговую ставку.

Кроме того, работодатели могут в любое время позвонить по телефону 850-488-6800 и

следуйте инструкциям, чтобы узнать их налоговую ставку.

Налог с продаж и использования, подоходный налог, сбор E911, индексные ставки налога на использование асфальта

Налог с продаж и использование и дискреционные ставки подоходного налога с продаж

Налог с продаж и дискреционный подоходный налог с продаж рассчитываются по каждому налогооблагаемая сделка.

Общая ставка налога с продаж штата Флорида составляет 6%, за следующими исключениями:

- Розничная продажа новых мобильных домов — 3%

- Поступления от игровых автоматов — 4%

- Аренда, аренда или лицензия на коммерческую недвижимость — 5,5%

- Электричество — 6,95%

Дискреционный подоходный налог с продаж (также называемый окружным налогом) взимается многими

округа Флорида и применяется к большинству транзакций, связанных с продажами. налог. Департамент доходов Флориды собирает как налоги, так и

распределяет подоходный налог обратно в графства. Дискреционные продажи

ставка подоходного налога зависит от округа. Чтобы рассчитать ставку налога с продаж для

В каждом округе добавьте местную ставку подоходного налога к общему налогу с продаж.

ставка.

Дискреционная информация о подоходном налоге с продаж

(Форма ДР-15ДСС)

перечисляет округа и их ставки.

История местных и текущих ставок налога с продаж

перечислены округа и их исторические ставки местных налогов.

налог. Департамент доходов Флориды собирает как налоги, так и

распределяет подоходный налог обратно в графства. Дискреционные продажи

ставка подоходного налога зависит от округа. Чтобы рассчитать ставку налога с продаж для

В каждом округе добавьте местную ставку подоходного налога к общему налогу с продаж.

ставка.

Дискреционная информация о подоходном налоге с продаж

(Форма ДР-15ДСС)

перечисляет округа и их ставки.

История местных и текущих ставок налога с продаж

перечислены округа и их исторические ставки местных налогов.

С 1 июля 2021 г. предприятия, которые осуществляют сбор и перевод продаж и

использовать налоги, чтобы Департамент доходов Флориды должен использовать округление

Алгоритм расчета налога с продаж, причитающегося со сделки. С использованием

этого алгоритма, расчет налога должен быть доведен до

третье десятичное место; если третий десятичный знак больше 4,

налог должен быть округлен до следующего цента.

Предприятия могут применять алгоритм округления к совокупному налогу. сумма, рассчитанная по всем налогооблагаемым статьям в счете-фактуре или к налогооблагаемому суммы по каждому отдельному пункту в счете-фактуре. Использование округления алгоритм вступает в силу 1 июля 2021 года, и до 30 сентября 2021 г., чтобы обновить свои системы торговых точек.

Дополнительные сведения об округлении см. в разделе Налоговая информация. Публикация (СОВЕТ) №21А01-02, « Округление для замены «брекет-системы» при расчете продаж и Используйте налоги ».

Любое лицо, осуществляющее налогооблагаемые продажи во Флориде, должно отдельно указать

Налог с продаж во Флориде в счете-фактуре каждого клиента, товарном чеке, квитанции,

выставление счетов или другие доказательства продажи. Налог с продаж и дискреционные

подоходный налог с продаж может быть показан как одна сумма, или налог с продаж и подоходный налог

можно показать отдельно.

Эффективные налоговые ставки и делители ставок могут использоваться некоторыми отраслях, когда нецелесообразно отдельно указывать продажи во Флориде налог на счете-фактуре, товарных ведомостях, квитанции, счете-фактуре или другом свидетельстве распродажа. Эти отраслевые эффективные налоговые ставки и делители ставок, и инструкции по расчету налога с продаж и дискреционных продаж добавочный налог доступны в следующих брошюрах:

- Налог на продажу и потребление алкогольных напитков (ГТ-800046 )

- Налог с продаж и использования игровых автоматов (ГТ-800020 )

- Налог с продаж и использования на концессионных киосках (ГТ-800003 )

- Налог с продаж и использования торговых автоматов (ГТ-800041 )

База данных адресов/юрисдикций

Если вам нужны налоговые ставки для конкретного адреса, воспользуйтесь

База данных адресов/юрисдикций. База данных содержит следующие тарифы для каждого адреса:

налог на услуги связи, дискреционный дополнительный налог с продаж, страхование

премиальный налог, а также налог с продаж и использования.

База данных содержит следующие тарифы для каждого адреса:

налог на услуги связи, дискреционный дополнительный налог с продаж, страхование

премиальный налог, а также налог с продаж и использования.

Плата за беспроводную связь E911 по предоплате

Предоплаченная беспроводная связь E911 комиссия составляет 40 центов с продажи каждого предоплаченного беспроводной сервис, который позволяет вызывающему абоненту подключаться и взаимодействовать с Усовершенствованная система 911 (E911). Если продается предоплаченное беспроводное устройство с предоплаченной услугой беспроводной связи в течение 10 минут или менее или за 5 долларов США или меньше, продавец может принять решение не применять предоплаченную плату за беспроводную связь E911. к продаже.

Совет E911 может при необходимости скорректировать ставку сбора, чтобы обеспечить

полное возмещение затрат или предотвращение чрезмерного возмещения затрат, понесенных в

предоставление Е911 обслуживание. Любое изменение курса будет опубликовано в

Сайт ведомства. Письменное уведомление о каждом изменении ставки вознаграждения будет

быть выданы продавцам не менее чем за 90 дней до даты вступления в силу

изменять.

Любое изменение курса будет опубликовано в

Сайт ведомства. Письменное уведомление о каждом изменении ставки вознаграждения будет

быть выданы продавцам не менее чем за 90 дней до даты вступления в силу

изменять.

Индекс налога на использование асфальта

Ставка налога, используемая подрядчиками, которые производят и используют асфальт в течение финансового года с 1 июля 2022 г. по 30 июня 2023 г. составляет 98 центов за тонна. Для получения дополнительной информации прочитайте Публикация налоговой информации № 22A01-10 .

Ставки налога на добычу полезных ископаемых (добыча твердых полезных ископаемых, добыча газа и серы, Сбор за добычу нефти и сбор за воду/воду в поясе озера Майами-Дейд Плата за модернизацию очистных сооружений)

Майами-Дейд Лейк-Байт Плата за смягчение последствий

Используйте следующие ставки комиссионных сборов и водоочистные сооружения. ставка платы за обновление:

ставка платы за обновление:

Ставки комиссии за смягчение последствий:

| с 1 июля 2015 г. по 31 декабря 2015 г. | 45 центов |

| 2016 календарный год | 25 центов |

| 2017 календарный год | 15 центов |

| 2018 календарный год и последующие | 5 центов |

Эти ставки сборов должны использоваться бессрочно до внесения изменений в закон. вводится законом.

Ставка платы за модернизацию водоочистных сооружений:

| С 1 июля 2015 г. по 30 июня 2018 г.* | 6 центов |

Примечание: Плата за модернизацию водоочистных сооружений истекает 1 июля

2018. Подробнее читайте

СОВЕТ № 15B07-03

.

Подробнее читайте

СОВЕТ № 15B07-03

.

Ставки налога на добычу газа и серы

Ставки налога на газ и серу на 2022-2023 годы см. СОВЕТ № 22B07-02 .

Ставки налога на добычу нефти

| Добыча обычной нефти | 8% |

|---|---|

| Производство малых скважин | 5% |

| Добыча третичной нефти |

Видеть СОВЕТ № 09B07-03R |

| Утечка добычи нефти | 12,5% |

Примечание: Дебиты нефти не привязаны к

Индекс потребительских цен и не меняется каждый год.