Вклад с ежемесячной капитализацией процентов и пополнением

Когда оформляют депозит с ежемесячным расчётом процентов или капитализацией, это значит, что каждые 30 дней основная сумма на счёте увеличивается. Так повышается общий доход по вкладу, и это выгоднее, чем использование базовых ставок.

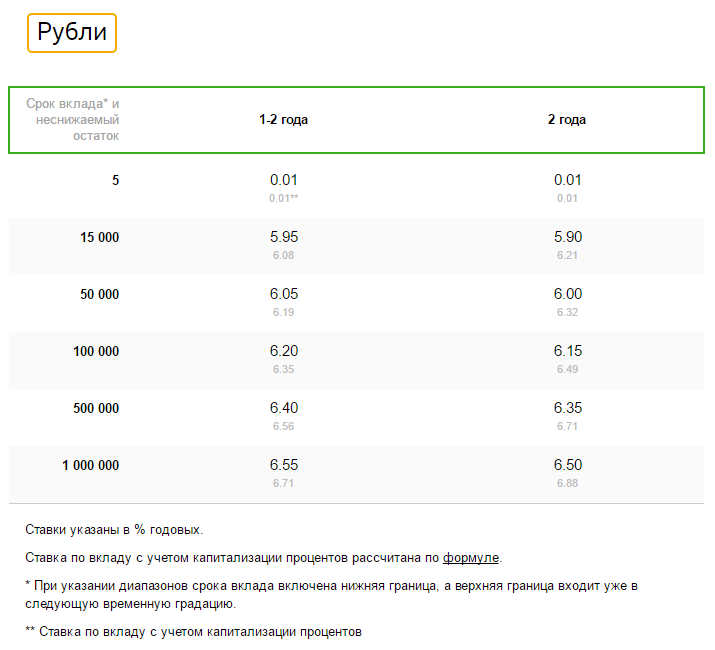

Сегодня вы можете открыть в Альфа-Банке депозит с капитализацией, используя российскую, европейскую валюту или доллары США. Мы предлагаем варианты:

•

Без пополнения и снятия. Если выбирают депозитный счёт с ежемесячным начислением процентов в рублях, на него кладут не меньше 10 000 ₽. Для иностранной валюты минимальные суммы — 500 $ и 500 €.

•

Пополняемый вклад. Доступен в рублях. Переведите от 300 000 ₽ и выберите опцию с ежемесячным расчётом процентов.

•

С пополнением и снятием части денег. Вы можете забирать сколько нужно, при этом оставляя на счёте сумму в границах неснижаемого остатка.

Выбор условий и предварительный расчёт доходности депозита осуществляют с помощью калькулятора. Вы можете сравнить ставки и прибыль в зависимости от опций.

Почему клиенты вкладывают деньги в Альфа-Банк

Вклады с капитализацией в нашем банке отличает несколько преимуществ:

•

их можно открыть прямо на сайте, в мобильном приложении или по телефону;

•

если вам удобнее личное присутствие, нет гражданства России, приходите в любой банковский офис;

•

мы предлагаем высокие проценты — 5,46–9,75% на рублёвые счета;

•

для клиентов А-Клуба предусмотрены финансовые привилегии;

•

благодаря капитализации сумма на депозите увеличивается быстрее, изменения возрастают ежемесячно, пока действует договор;

•

особенно выгодными получаются вклады, размещённые на длительный срок;

•

вы можете выбрать пополняемый продукт, вносить от 5 000 ₽, то есть ещё больше увеличивать ежемесячную и общую доходность депозита;

•

пополнять баланс можно в любое время, кроме последнего месяца перед окончанием срока договора;

•

для перечисления средств на открытый счёт используют любые банковские карты, онлайн-банкинг, наличные, другие счета без внесения комиссии;

•

сроки для рублёвых вкладов с капитализацией — от 3 месяцев до 3 лет, для валютных — от полугода до 3 лет;

•

чтобы открыть счёт, можно выбрать Альфа-Карту платёжной системы МИР;

•

снятие части средств не влечёт за собой сокращение процента по вкладу с капитализацией;

•

следить за ежемесячными изменениями счёта можно в личном кабинете;

•

основная сумма и проценты застрахованы по государственной программе защиты депозитов физических лиц, можно получить возмещение до 1 400 000 ₽.

Альфа-Банк является участником системы обязательного страхования вкладов

Федеральный закон от 23.12.2003 N 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации»

Страхованию подлежат

Как происходит возмещение средств?

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

Как будет облагаться налогом доход по вкладам?

Будет ли облагаться налогом доход по Альфа-Счёту?

Будет ли облагаться налогом доход с процента по текущему счету?

Где можно получить дополнительную информацию?

10 важных вопросов о вкладах – Коммерсантъ Ижевск

Многие из нас задумываются, как выгодно вложить свои сбережения. Существует несколько способов хранить сбережения, покупка ценных бумаг, облигации, долевое участие, но самым популярным среди населения республики все же остаются вклады, отмечают в Сбере.

Давайте вместе разберемся, и ответим на 10 важных вопросов о вкладах.

1.Как выбрать вклад?

Выбирая вклад, все мы смотрим на процентную ставку и хотим найти наиболее выгодное предложение. Но нужно помнить, что за высокими ставками по вкладам иногда скрываются дополнительные условия. Во-первых, это может оказаться не ставка по вкладу, а надбавка за первые месяцы. Когда они пройдут, ставка может стать значительно ниже. Или это может оказаться не вклад, а накопительный счет. По нему банк может изменять условия в одностороннем порядке.

Но нужно помнить, что за высокими ставками по вкладам иногда скрываются дополнительные условия. Во-первых, это может оказаться не ставка по вкладу, а надбавка за первые месяцы. Когда они пройдут, ставка может стать значительно ниже. Или это может оказаться не вклад, а накопительный счет. По нему банк может изменять условия в одностороннем порядке.

Во-вторых, обязательным условием для открытия вклада может быть оформление дополнительного продукта. Поэтому для начала важно определиться, с какой целью вы открываете вклад:

— если вам надо просто оставить деньги в надежном месте, то подойдет вклад без возможности снятия и пополнения;

— если вы хотите постепенно накопить на конкретную цель — например, на отпуск с детьми или ремонт в квартире — то выбирайте пополняемый вклад;

— а вот если нужно и пополнять, и периодически снимать средства — вам подойдет накопительный счет или наличие этих опций в других вкладах.

2. Как открыть вклад?

Удобнее всего открыть вклад онлайн в мобильном приложении. Так, например, при открытии в интернет-банке ставки по вкладу могут быть выше, чем в офисе банка. Если у вас уже есть карточный счет в банке, то можете перевести с него часть средств на вклад или накопительный счет. Для пополнения и снятия денег не нужно ходить в банк. Совершайте нужные вам операции в несколько касаний на смартфоне.

Так, например, при открытии в интернет-банке ставки по вкладу могут быть выше, чем в офисе банка. Если у вас уже есть карточный счет в банке, то можете перевести с него часть средств на вклад или накопительный счет. Для пополнения и снятия денег не нужно ходить в банк. Совершайте нужные вам операции в несколько касаний на смартфоне.

3. Можно ли закрыть вклад досрочно?

Закрыть вклад можно в любой момент и забрать сумму вклада по первому требованию. Но если закрываете депозит досрочно, то теряете право получить проценты за весь срок договора. Можно рассчитывать только на первоначальную сумму плюс процентную ставку банка при досрочном расторжении, которая, как правило, значительно ниже, чем процентная ставка по вкладу.

4. Как узнать, когда заканчивается вклад, и как его продлить?

Вы можете посмотреть, когда заканчивается срок вклада, в личном кабинете и мобильном приложении на главном экране, найдя нужный вклад, договоре вклада.

Если вы не закрыли вклад в день окончания срока, то он автоматически продлевается на тот же срок и на условиях, которые действуют в банке в настоящий момент.

5. Можно ли пополнять действующий вклад и снимать с него часть суммы

Можно, это зависит от конкретных условий вклада. Если условия позволяют, вы имеете право пополнять депозит или снимать с него часть денег. Обычно по таким вкладам действует требование по неснижаемому остатку — речь о той сумме, которую всегда нужно держать на счете.

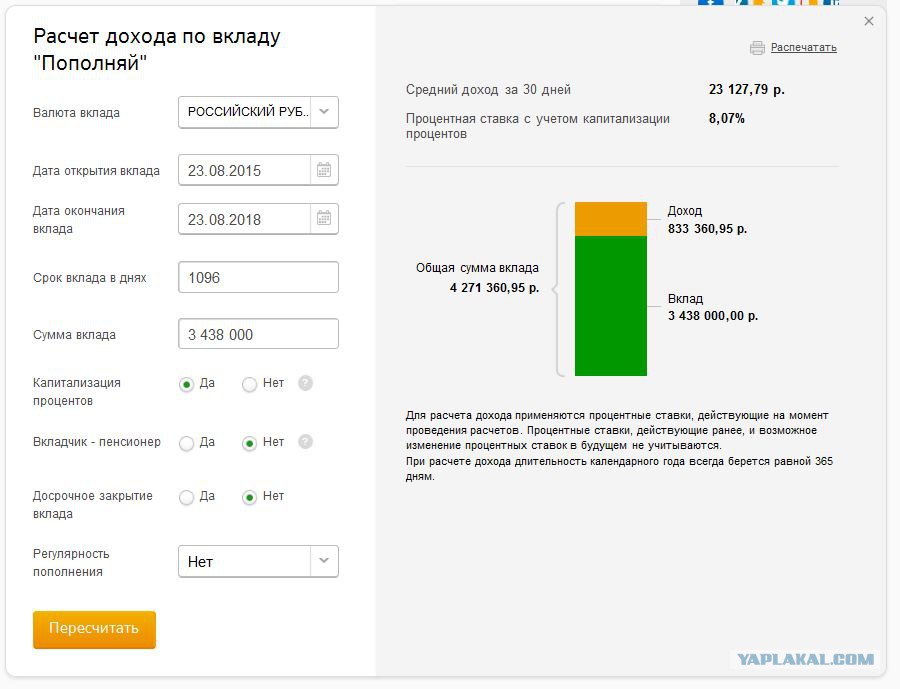

6. Как начисляются проценты по вкладу?

В Сбербанке, например, три варианта начисления процентов — ежемесячно, ежеквартально и в конце срока вклада. Вы сами можете решать, оставлять ли начисленные проценты (за месяц или за квартал) на вкладе или переводить на карту и пользоваться этими деньгами.

7. Что такое капитализация процентов по вкладу

Если вы не снимаете со вклада причисленные проценты, то в каждом следующем расчетном периоде новые проценты начисляются уже на первоначальную сумму вклада вместе с полученным ранее процентным доходом.

8. Когда закрывать вклад, чтобы не потерять проценты

Чтобы не потерять начисленные проценты, лучше забирать средства и закрывать вклад на следующий день после даты окончания действия договора.

Если дата окончания срока вклада и дата пролонгации выпадают на нерабочий (праздничный) день, они переносятся на следующий рабочий день.

9. Есть ли комиссия за пополнение средств вклада

Безналичное пополнение вклада происходит без комиссии. При переводе средств со счета в другом банке возможна комиссия банка-отправителя.

10. Кто может открыть вклад ребенку и какие документы нужны

С 14 лет сам подросток может открыть депозит на своё имя. Кроме того, открыть вклад на имя ребёнка могут родители, родственники, опекуны или доверенные лица несовершеннолетнего и в целом любой гражданин России. В этом случае для открытия вклада помимо документа, удостоверяющего личность, потребуется подготовить определенный пакет документов, в зависимости от того, кем вы приходитесь ребенку.

Зачем банкам держать капитал?

23 мая 2019 г.

Капитал является ключевым компонентом надежных и надежных банков, и вот почему. Банки берут на себя риски и могут понести убытки, если риски материализуются. Чтобы оставаться в безопасности и защищать вклады людей, банки должны быть в состоянии поглощать такие потери и продолжать работать как в хорошие, так и в плохие времена. Для этого используется банковский капитал.

Чтобы оставаться в безопасности и защищать вклады людей, банки должны быть в состоянии поглощать такие потери и продолжать работать как в хорошие, так и в плохие времена. Для этого используется банковский капитал.

Но какой капитал должен иметь банк? Ответ кроется в рисках, которые он принимает. Чем выше риски, тем больше капитала требуется. Вот почему важно, чтобы банки постоянно оценивали риски, которым они подвержены, и убытки, которые они могут понести. Их оценки проверяются и оспариваются органами банковского надзора. Надзорные органы несут ответственность за мониторинг финансового состояния банков, и проверка уровня их капитала является важной частью этого.

Что такое банковский капитал? Как это защищает банки? И какие уровни капитала банкам необходимо удерживать?

Что такое капитал?

Проще говоря, капитал – это деньги, которые банк получил от своих акционеров и других инвесторов, а также любая полученная и невыплаченная прибыль. Следовательно, если банк хочет расширить свою капитальную базу, он может сделать это, например, путем выпуска большего количества акций или сохранения прибыли, а не выплаты ее в качестве дивидендов акционерам.

В общем, у каждого банка есть два источника средств: капитал и долг. Долг — это деньги, которые он занял у своих кредиторов и должен будет вернуть. Долг включает, среди прочего, депозиты клиентов, выпущенные долговые ценные бумаги и кредиты, полученные банком.

Средства из этих двух источников используются банком различными способами, например, для предоставления кредитов клиентам или других инвестиций. Эти кредиты и другие инвестиции являются активами банка, наряду со средствами, хранящимися в виде наличных денег.

Как капитал защищает банки?

Капитал действует как финансовая подушка против потерь. Когда, например, многие заемщики внезапно оказываются не в состоянии погасить свои кредиты или некоторые из инвестиций банка падают в цене, банк понесет убытки и без запаса капитала может даже обанкротиться. Однако, если у компании есть солидная капитальная база, она будет использовать ее для покрытия убытков и продолжения работы и обслуживания своих клиентов.

Сколько капитала необходимо банкам?

В европейском банковском надзоре требования к капиталу для банка состоят из трех основных элементов:

- минимальные требования к капиталу, известные как требования к компоненту 1

- дополнительное требование к капиталу, известное как требование компонента 2 .

- требования к буферу

Во-первых, все банки, находящиеся под европейским банковским надзором, должны соблюдать европейское законодательство, устанавливающее минимальное требование к общему капиталу (называемое требованием компонента 1) на уровне 8% активов банка, взвешенных с учетом риска. Но что такое активы, взвешенные с учетом риска? Это общие активы банка, умноженные на соответствующие факторы риска (веса риска). Факторы риска отражают, насколько рискованным воспринимается определенный тип активов. Чем менее рискован актив, тем ниже сумма его активов, взвешенных с учетом риска, и тем меньше капитала необходимо банку для его покрытия.

Во-вторых, существует дополнительное требование к капиталу, установленное надзорными органами (называемое требованием компонента 2). Здесь вступает в действие европейский банковский надзор. Надзорные органы ЕЦБ и надзорных органов стран-участниц детально изучают отдельные банки и оценивают риски, которым подвержен каждый из них. Они делают это с помощью ежегодного процесса надзорной проверки и оценки (SREP). Если надзорные органы приходят к выводу, что риски банка недостаточно покрываются минимальными требованиями к капиталу, они просят банк удерживать дополнительный капитал.

Минимальные и дополнительные требования к капиталу являются обязательными, и их несоблюдение влечет за собой юридические последствия.

Третье требование к капиталу для банков заключается в том, что они должны иметь дополнительные резервы для различных целей (для общего сохранения капитала и против циклического и нециклического системного риска).

В дополнение к этим трем наборам требований к капиталу надзорные органы ожидают, что банки будут резервировать определенные суммы капитала на случай стресса (это называется руководством по компоненту 2).

Ожидается, что помимо сумм, требуемых регулирующими и надзорными органами, банки сами определят, сколько капитала им необходимо, чтобы иметь возможность устойчиво следовать своим бизнес-моделям.

Наш веб-сайт использует файлы cookie

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей. Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Узнайте больше о том, как мы используем файлы cookie

Спасибо!

Спасибо!

Мы обновили нашу политику конфиденциальности

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей. Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Посмотрите, что изменилось в нашей политике конфиденциальности

Я понимаю и принимаю использование файлов cookie

Срок действия ваших предпочтений в отношении файлов cookie истек

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей. Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Узнайте больше о том, как мы используем файлы cookie

Я понимаю и принимаю использование файлов cookie

Азбука банковского дела — Страхование вкладов

Азбука банковского дела

Предоставлено Банковским департаментом штата Коннектикут на основе информации, полученной на Конференции органов надзора за банками штата (CSBS)

Страхование депозитов

Федеральная корпорация страхования депозитов (FDIC) является независимым федеральным правительственным агентством, которое страхует депозиты в коммерческих банках и сберегательных учреждениях.

Федеральное страхование депозитов является обязательным для всех зарегистрированных на федеральном уровне банков и сберегательных учреждений. Во всех штатах также требуется федеральное страхование депозитов для недавно зарегистрированных банков, которые принимают депозиты физических лиц. (Закон Коннектикута, однако, разрешает организацию незастрахованного банка, который делает , а не принимать вклады физических лиц).

FDIC не имеет полномочий на выдачу чартера банку и может закрыть банк только в том случае, если фрахтователь банка бездействует в чрезвычайной ситуации. FDIC зависит от фрахтователя, который объявит банку опасность банкротства, прежде чем он сможет вмешаться. Однако у FDIC есть полномочия отозвать страхование вкладов учреждения, что по существу вынуждает банк закрыться. Он также имеет прямые надзорные полномочия в отношении государственных банков, не являющихся членами Федеральной резервной системы, и резервные полномочия в отношении национальных банков и банков-членов ФРС.

Правление FDIC состоит из пяти членов, в том числе председателя FDIC, финансового контролера, директора Управления по надзору за сбережениями и двух представителей общественности, назначаемых Президентом и утверждаемых Сенатом. В 1996 году было добавлено положение, требующее, чтобы один член правления FDIC имел опыт надзора за государственными банками.

Как работает страхование вкладов

FDIC управляет двумя фондами страхования вкладов: Банковским страховым фондом (BIF) и Страховым фондом сберегательных ассоциаций (SAIF).

BIF страхует вклады в коммерческих банках и сберегательных банках на сумму до 100 000 долларов США на счет. BIF не получает денег налогоплательщиков. Застрахованные банки платят за страхование депозитов за счет премий по своим внутренним депозитам. Иностранные депозиты — депозиты в отделениях местных банков за пределами Соединенных Штатов или их заморских территорий — не застрахованы и, таким образом, не облагаются взносами по страхованию депозитов.

С 1934 по 1989 год премия по страхованию депозитов для банков составляла 12 центов за 100 долларов (12 базисных пунктов) внутренних депозитов. 1989 Закон о реформировании, восстановлении и обеспечении соблюдения финансовых учреждений (FIRREA) уполномочил FDIC повышать премии, если это необходимо для поддержки фонда страхования вкладов. Закон 1991 года о совершенствовании Федеральной корпорации страхования депозитов (FDICIA) расширил эти полномочия, разрешив FDIC взимать специальные и чрезвычайные взносы в дополнение к обычным премиям.

FDICIA требовала от FDIC поддерживать оценки в среднем на уровне 23 базисных пунктов до тех пор, пока Фонд банковского страхования не достигнет уровня 1,25% застрахованных депозитов, уровня, которого фонд достиг в 1995. FDICIA также поручила FDIC разработать систему премий по страхованию депозитов с учетом риска.

В 1996 году Конгресс внес несколько изменений в систему страхования вкладов. В то время, когда BIF находился на требуемом уровне, SAIF еще не достиг требуемой нормы резервирования в 1,25%, что приводило к несоответствию премий. Закон об экономическом росте и регулятивных послаблениях 1996 г. капитализировал SAIF за счет единовременной оценки депозитов SAIF. Законодательство также призывало к слиянию BIF и SAIF, но только при условии, что устав сбережений будет отменен. Если, как представляется вероятным, сберегательный чартер останется вариантом фрахтования, в будущем может снова возникнуть вопрос о несоответствии премий.

Закон об экономическом росте и регулятивных послаблениях 1996 г. капитализировал SAIF за счет единовременной оценки депозитов SAIF. Законодательство также призывало к слиянию BIF и SAIF, но только при условии, что устав сбережений будет отменен. Если, как представляется вероятным, сберегательный чартер останется вариантом фрахтования, в будущем может снова возникнуть вопрос о несоответствии премий.

Когда застрахованный банк терпит неудачу, FDIC получает учреждение от его учредителя и гарантирует, что застрахованные вкладчики имеют доступ к своим счетам. FDIC может проводить этот процесс урегулирования несколькими способами:

- FDIC может ликвидировать учреждение, что означает, что она выдает чеки на все застрахованные депозиты, распускает банк и продает активы банка, чтобы возместить его убытки. Незастрахованные вкладчики почти всегда теряют деньги при ликвидации, в зависимости от того, сколько FDIC сможет возместить за счет продажи активов. Ликвидация обычно требует больших денежных затрат, чем другие методы урегулирования.

- FDIC может осуществлять перевод застрахованных депозитов, при котором застрахованные депозиты несостоятельного банка продаются другому учреждению за определенную плату. Это похоже на ликвидацию в том смысле, что FDIC не предпринимает никаких усилий для сохранения обанкротившегося банка как учреждения; агентство продает свои активы и платит незастрахованным вкладчикам в соответствии с полученной суммой.

- FDIC может договориться о сделке покупки и принятия (P&A), в которой здоровая организация покупает все или большую часть активов обанкротившегося банка, а также его депозиты. FDIC восстанавливает активы обанкротившегося учреждения с помощью наличных платежей или гарантий, поэтому банк-эквайер берет на себя небольшой риск. Традиционно сделки покупки и принятия защищали как незастрахованные, так и застрахованные депозиты. Однако FDICIA запретила FDIC выкупать незастрахованные депозиты после 19 лет.94, если только Президент, Министр финансов и FDIC совместно не решат, что невыплата незастрахованных депозитов создаст неприемлемый риск для экономики.

- FDIC может предложить открытую банковскую помощь (OBA) или транзакцию с поддержкой, в рамках которой она организует покупку или рекапитализацию учреждения до того, как оно фактически обанкротится. Незастрахованные вкладчики обычно защищены в этих сделках.

История

Концепция страхования вкладов зародилась в штатах за много лет до того, как стала политикой федерального правительства. Нью-Йорк создал первую страховую программу в 1829 году., и в общей сложности 14 штатов установили системы страхования вкладов до 1933 года. Государственные страховые фонды были успешными до принятия Закона о национальных банках 1863 года. государственный банк отмечает, что государственные фонды страхования вкладов не имели достаточно широкой базы, чтобы быть эффективными. Позднее сельскохозяйственные кризисы конца 1920-х гг. способствовали окончательному краху государственных страховых фондов, так как эти фонды не могли диверсифицировать свой риск. Основное различие между этими фондами и сегодняшним федеральным страховым фондом заключалось в том, что банки непосредственно участвовали в надзоре и капитализации своих государственных страховых фондов.

Закон о национальной банковской деятельности 1863 г., хотя и не касался напрямую вопроса страхования вкладов, был направлен на стабилизацию банковской системы путем унификации валюты и снижения вероятности банкротства банков.

Закон о Федеральной резервной системе 1913 года был принят для предотвращения массового изъятия банков путем вливания ликвидности на финансовые рынки, когда это необходимо для поддержания доверия вкладчиков. Однако в 1932 году, после тревожного числа банкротств банков, население начало забирать свои вклады. Это привело к большему количеству банковских закрытий и большему количеству набегов, спираль паники, которая закончилась Банковским выходным 1933.

Закон о национальной банковской деятельности 1933 г. создал Федеральную корпорацию страхования депозитов (FDIC) в соответствии с Федеральным законом о страховании депозитов для обеспечения страхования всех банков. Банки-члены FDIC изначально также должны были присоединиться к Федеральной резервной системе. Закон также наделил FDIC регулирующими и контрольными функциями. С банков, участвовавших в плане страхования, взимается ежегодная плата в размере половины одного процента (50 базисных пунктов) от депозитов. Если эти сборы были недостаточными, FDIC имела право наложить дополнительные взносы. Страховое покрытие вкладов в то время составляло 2500 долларов.

Закон также наделил FDIC регулирующими и контрольными функциями. С банков, участвовавших в плане страхования, взимается ежегодная плата в размере половины одного процента (50 базисных пунктов) от депозитов. Если эти сборы были недостаточными, FDIC имела право наложить дополнительные взносы. Страховое покрытие вкладов в то время составляло 2500 долларов.

Федеральный закон о страховании депозитов 1950 г. требовал от FDIC возвращать 60% банковских взносов после вычета операционных расходов и страховых убытков. Этот закон был принят, потому что собственный капитал FDIC в 1946 году составлял 1 миллиард долларов, что, как считалось, было достаточно, чтобы покрыть почти любую банковскую проблему. Банки стали сильнее и посчитали, что ставка взноса слишком высока.

В соответствии с Законом о реформе, восстановлении и правоприменении финансовых учреждений 1989 года (FIRREA) фонд страхования сбережений и кредитов (FSLIC) был передан FDIC; он переименовал Банковский страховой фонд и создал Страховой фонд сберегательной ассоциации. FIRREA потребовала, чтобы FDIC поддерживала Банковский страховой фонд на уровне 1,25% от застрахованных депозитов. Чтобы достичь этого уровня, он дал FDIC право повышать премии по мере необходимости до максимального уровня в 35 центов за 100 долларов. (Этот потолок был снят в 1990.)

FIRREA потребовала, чтобы FDIC поддерживала Банковский страховой фонд на уровне 1,25% от застрахованных депозитов. Чтобы достичь этого уровня, он дал FDIC право повышать премии по мере необходимости до максимального уровня в 35 центов за 100 долларов. (Этот потолок был снят в 1990.)

Закон о совершенствовании Федеральной корпорации страхования депозитов от 1991 г. значительно расширил полномочия FDIC над всеми застрахованными учреждениями. Он поручил FDIC разработать систему страховых взносов на основе риска, которую агентство ввело в действие в 1992 году и продолжает модифицировать. Он также установил систему обязательных регулятивных санкций в отношении банков с уменьшающимся капиталом, чтобы минимизировать потери для Фонда страхования банков.

Закон об экономическом росте и регуляторных послаблениях от 19 г.96 капитализировал SAIF за счет единовременной оценки депозитов SAIF (приблизительно 65 базисных пунктов). Законодательство также призывало к слиянию BIF и SAIF, но только при условии, что устав сбережений будет отменен.

Зачем нам нужно страхование вкладов?

Страхование вкладов дает экономике три важных преимущества:

- Оно гарантирует мелким вкладчикам, что их вклады в безопасности и что их вклады будут немедленно доступны для них в случае банкротства их банка.

- Поддерживает общественное доверие к банковской системе, тем самым способствуя экономической стабильности. Без доверия населения банки не могли бы давать деньги взаймы, но должны были бы постоянно держать деньги вкладчиков в наличной форме.

- Поддерживает банковскую структуру. Страхование вкладов позволяет Соединенным Штатам иметь систему как крупных, так и мелких банков; если бы не было страхования вкладов, банковский сектор, вероятно, был бы сконцентрирован в руках очень небольшого числа огромных банков.

Аргумент против страхования вкладов заключается в том, что оно снижает «дисциплину вкладчиков», которая является средством вкладчиков контролировать банковскую деятельность.