Цена на нефть WTI упала ниже 20 долларов

https://ria.ru/20200330/1569328963.html

Цена на нефть WTI упала ниже 20 долларов

Цена на нефть WTI упала ниже 20 долларов — РИА Новости, 30.03.2020

Цена на нефть WTI упала ниже 20 долларов

Стоимость нефти марки WTI впервые с 2002 года опустилась ниже 20 долларов за баррель. РИА Новости, 30.03.2020

2020-03-30T01:57

2020-03-30T01:57

2020-03-30T09:47

ситуация с курсами валют и ценами на нефть

экономика

brent

весь мир

wti (нефть)

цены на нефть

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e4/03/17/1569039130_73:311:1956:1370_1920x0_80_0_0_d3bd9b052ca3a7ba5e7e88060be6e7ef.jpg

МОСКВА, 30 мар — РИА Новости. Стоимость нефти марки WTI впервые с 2002 года опустилась ниже 20 долларов за баррель.По состоянию на 1:40 мск цена майских фьючерсов на WTI падала на 8,52%, до 19,98 доллара за баррель. Июньские фьючерсы на североморскую Brent дешевели на 4,65%, до 26,6 доллара за баррель.Странам ОПЕК+ в начале марта не удалось прийти к соглашению ни об изменении параметров соглашения о сокращении нефтедобычи, ни о его продлении. Эр-Рияд настаивал на дополнительном снижении добычи, однако это не устраивало Москву, предлагавшую сохранить действующие условия.В итоге с 1 апреля участники сделки ОПЕК+ не будут иметь каких-либо обязательств друг перед другом. После этого саудовцы объявили, что станут увеличивать добычу, понижать цены и предлагать европейским покупателям большие объемы по скидке. Это привело к обвалу нефтяных котировок на мировых рынках. С начала года цены обрушились более чем в два раза.

Июньские фьючерсы на североморскую Brent дешевели на 4,65%, до 26,6 доллара за баррель.Странам ОПЕК+ в начале марта не удалось прийти к соглашению ни об изменении параметров соглашения о сокращении нефтедобычи, ни о его продлении. Эр-Рияд настаивал на дополнительном снижении добычи, однако это не устраивало Москву, предлагавшую сохранить действующие условия.В итоге с 1 апреля участники сделки ОПЕК+ не будут иметь каких-либо обязательств друг перед другом. После этого саудовцы объявили, что станут увеличивать добычу, понижать цены и предлагать европейским покупателям большие объемы по скидке. Это привело к обвалу нефтяных котировок на мировых рынках. С начала года цены обрушились более чем в два раза.

https://ria.ru/20200328/1569277216.html

весь мир

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

1

5

4. 7

7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/07e4/03/17/1569039130_132:0:1959:1370_1920x0_80_0_0_b422934b099e2fb171589688ed9e629d.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, brent, весь мир, wti (нефть), цены на нефть

Ситуация с курсами валют и ценами на нефть, Экономика, Brent, Весь мир, WTI (нефть), Цены на нефть

МОСКВА, 30 мар — РИА Новости. Стоимость нефти марки WTI впервые с 2002 года опустилась ниже 20 долларов за баррель.

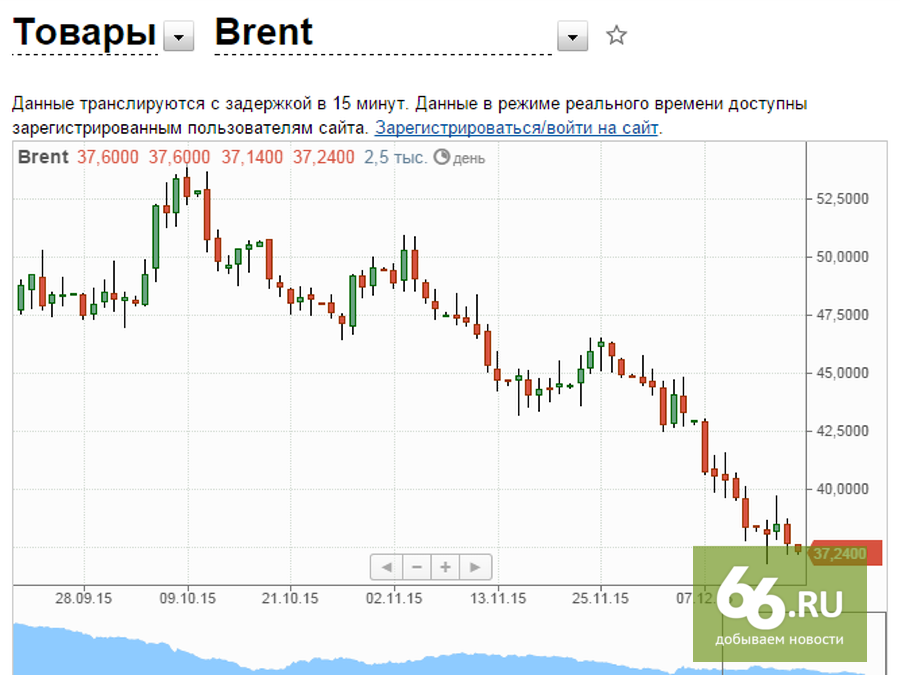

По состоянию на 1:40 мск цена майских фьючерсов на WTI падала на 8,52%, до 19,98 доллара за баррель. Июньские фьючерсы на североморскую Brent дешевели на 4,65%, до 26,6 доллара за баррель.

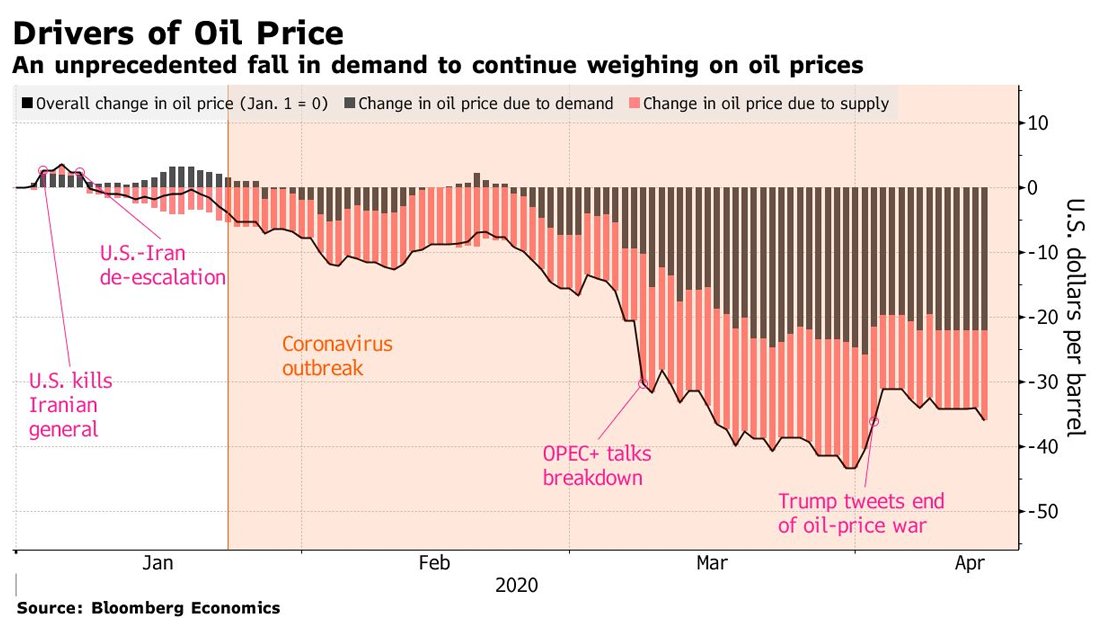

Странам ОПЕК+ в начале марта не удалось прийти к соглашению ни об изменении параметров соглашения о сокращении нефтедобычи, ни о его продлении. Эр-Рияд настаивал на дополнительном снижении добычи, однако это не устраивало Москву, предлагавшую сохранить действующие условия.

В итоге с 1 апреля участники сделки ОПЕК+ не будут иметь каких-либо обязательств друг перед другом. После этого саудовцы объявили, что станут увеличивать добычу, понижать цены и предлагать европейским покупателям большие объемы по скидке. Это привело к обвалу нефтяных котировок на мировых рынках. С начала года цены обрушились более чем в два раза.

После этого саудовцы объявили, что станут увеличивать добычу, понижать цены и предлагать европейским покупателям большие объемы по скидке. Это привело к обвалу нефтяных котировок на мировых рынках. С начала года цены обрушились более чем в два раза.

На рынке США зафиксировали отрицательные цены на нефть

28 марта 2020, 10:47

Почему нефть может упасть до $20 за барр. — РБК

Ряд фундаментальных факторов свидетельствует о том, что цена на нефть в ближайшие годы может оставаться в диапазоне $20–50 за барр. Более того, расчеты экспертов показывают, что такой уровень цен может сохраниться на 7–10 лет. Эта статья публикуется в рамках проекта РБК «Сценарии-2020», в котором известные экономисты и эксперты рисуют сценарии развития России в ближайшие годы

Весомым фактором ухудшения экономической ситуации в России стал полный провал российской энергетической политики. Целая серия ошибочных решений и просчетов правительства объясняется неспособностью правильно понять и оценить основные тренды в развитии мирового нефтяного рынка, в том числе:

– общий рост производства нефти в мире и особенно в США;

– появление на рынке мощного направления добычи нефти из сланца;

– расклад политических сил на нефтяном рынке: кому выгодны высокие цены на нефть, а кому – низкие и т.

– снижение спроса вследствие прогресса в энергосбережении и увеличения производства альтернативной энергии (в первую очередь биотоплива).

Поговорим подробнее о каждой из этих ошибок.

adv.rbc.ru

1. Перепроизводство нефти может сильно затянуться

adv.rbc.ru

При нынешних ценах на нефть разработка новых месторождений в США, Канаде и многих других странах действительно когда-нибудь прекратится, что приведет к новому витку роста цен. Но вопрос в том, когда именно это произойдет.

Это зависит от того, насколько долго будет поступать нефть из уже разрабатываемых месторождений, сколько новых месторождений уже в процессе разработки – а ее останавливать еще менее рентабельно, чем продолжать даже при более низких ценах. В целом геологи сходятся на том, что пик производства нефти в США (оно уже выросло в четыре раза за последние 10 лет) придется на 2017-2018 годы, после чего может начать снижаться.

Многие прогнозы российских специалистов и «стратегов» ошибочно включают в себестоимость нефти все предельные издержки, то есть все то, что нужно затратить на разведку и разработку нового месторождения. Похоже, именно из этого исходили российские руководители и эксперты, по представлениям и расчетам которых себестоимость добычи нефти – от $80 до $110, а потому ее цена не может быть в среднем ниже $90.

Однако в среднесрочном плане (те самые 7-8 или более лет) определяющим фактором цены на нефть будут не совокупные предельные издержки, а переменные предельные издержки, нефтяные аналитики еще называют их cash costs. Это расходы, необходимые, чтобы покрывать издержки добычи и доставки потребителю нефти из уже разработанных месторождений.

На основании этих расчетов можно сделать вывод, что цена нефти в ближайшее время будет отражать предельные переменные издержки от $20 до $50 за барр. Таким образом, сегодня рынки приблизились к тому, что скоро будет верхним (а не нижним!) пределом.

2. Недооценка сланцевой революции

Сланцевая революция в США – еще один сильный аргумент для возвращения к конкурентной цене в $30–40 за барр. Хотя сланцевая нефть является относительно дорогостоящей, ее производство может быть «включено и выключено» гораздо легче – и дешевле, – чем обычные месторождения. Она легко прекращается, когда спрос слаб, и быстро наращивает объем, когда спрос растет.

EOG Resources из Хьюстона считается одной из самых эффективных энергетических компаний в США. Недавно она заявила, что на некоторых скважинах на сланцевых месторождениях норма прибыли после уплаты налогов может достигать 10%, даже если нефть подешевеет до $40 за барр. 80% американских сланцевых проектов будут прибыльными при ценах от $40 за баррель WTI.

80% американских сланцевых проектов будут прибыльными при ценах от $40 за баррель WTI.

И если сложно призвать к совместным действиям 12 стран ОПЕК, попробуйте заставить тысячи независимых операторов отреагировать на снижение цен на нефть. Также многие из этих компаний воспользовались хеджированием, гарантировав выгодную цену на часть добываемой нефти. А срок погашения задолженности у энергетических компаний обычно составляет несколько лет. Поэтому многие американские производители нефти могут столкнуться с проблемами только после 2015 года. Так что добиться сокращения добычи и сворачивания нефтяного бума в США будет непросто и при низких ценах на нефть.

Это опять-таки подсказывает, что предельные переменные издержки на производство сланцевой нефти в США, которые, как правило, оцениваются не выше $40–50 за барр., и будут являться потолком мировых цен на нефть в ближайшие 7–10 лет.

3. Правила игры на нефтяном рынке

Сейчас в предложении нефти наблюдается избыток, который и оказывает давление на цены на нефть. В ответ многие ожидали, что ОПЕК объявит о сокращении производства. Этого не произошло, в том числе и потому, что был учтен прошлый опыт: арабская политика сокращения производства нефти в 1970-е годы не привела к росту цен на нефть, но привела к банкротству бюджета Саудовской Аравии.

В ответ многие ожидали, что ОПЕК объявит о сокращении производства. Этого не произошло, в том числе и потому, что был учтен прошлый опыт: арабская политика сокращения производства нефти в 1970-е годы не привела к росту цен на нефть, но привела к банкротству бюджета Саудовской Аравии.

Поэтому борьба с низкими ценами – это не просто сокращение добычи. По мнению аналитика Morgan Stanley Адама Лонгсона, «простого замедления роста поставок, как правило, недостаточно, чтобы сбалансировать избыток предложения на рынке в краткосрочной перспективе. Нужно добиться, чтобы практически не производился товар – нефть – вне картеля».

Вероятно, в снижении цен играет роль и политический фактор – разрыв отношений и конфронтация России с США и антисирийскими нефтяными арабскими странами. Возможно, это также привело к ускорению падения цен на нефть в связи с задачей отодвинуть Россию (как и Иран) от рынков нефти путем негласных договоренностей и неформальных санкций.

История динамики цен на нефть, с поправкой на инфляцию и с учетом индекса потребительских цен в США, показывает, что $50 за барр.

1. С 1974 по 1985 год цена на эталонную нефть США – West Texas Intermediate (WTI) – колебалась между $48 и $120 в сегодняшних ценах.

2. С 1986 по 2004 год цена колебалась от $21 до $48 (за исключением двух кратких моментов во время российского кризиса 1998 года и в 1991 году, во время войны в Ираке).

3. С 2005 по 2014 год нефть вновь торговалась в диапазоне примерно $50–120, за исключением 2008-2009 годов, периода финансового кризиса.

Диапазон цен в последние 10 лет очень напоминал первое десятилетие господства ОПЕК, но сегодня особое внимание следует уделить 1986–2004 годам. Разницу между этими двумя периодами можно объяснить фактическим распадом ОПЕК в 1985 году, что привело к переходу от монополистической к конкурентной цене на последующие 20 лет. ОПЕК в конце концов воспользовалась ростом китайского спроса и вернула контроль за ценой на нефть и монопольное ценообразование в 2005 году.

Будут ли следующие 10–15 лет новым периодом конкурентного ценообразования (при которых $50 за барр. является верхним пределом) или же ОПЕК удастся восстановить свою монополию, при которой эта цена снова будет нижним пределом? Обозреватель Reuters Анатоль Калетски считает, что именно второе – цель Саудовской Аравии в последние месяцы. Для этого ей необходимо сломать альянс России и Ирана в поставках нефти и в смысле цен, и в плане масштабов рынка, а также убрать с рынка американских производителей сланцевой нефти. Но даже если эта стратегия будет реализовываться успешно, за несколько месяцев или даже за год-два низких цен ее не воплотить в жизнь.

В то же время дополнительное давление на цены в среднесрочной перспективе окажет и отмена санкций в отношении Ирана, и окончание гражданских войн в Ираке и Ливии. Эти страны могут активировать такие дополнительные запасы и объемы производства нефти, которые суммарно, вместе с Россией, больше, чем потенциал Саудовской Аравии.

4. Новые технологии и экологические требования

Новые технологии и экологические требования

Есть и другие основания ожидать, что Саудовской Аравии и странам ОПЕК не удастся в ближайшие 7–10 лет вернуться к монопольному ценообразованию (а потому цена в $50 будет верхней границей нового ценового диапазона). В их числе новые технологии (например, благодаря технологиям гидроразрыва пласта и горизонтального бурения объем добычи нефти в США только с 2010 года увеличился более чем на 60%, до 9 млн барр. в день), экологическое давление; снижение долгосрочного спроса на нефть.

Экологические требования, развитие альтернативной и «зеленой» энергетики и прогресс в энергосбережении (правительство США, например, требует к 2025 году довести экономичность автомобильных двигателей до уровня 23 км пробега на литр бензина, а правительство Южной Кореи вводит стандарт в 24 км на литр бензина уже к 2020 году) могут превратить значительную часть нефти, добываемой за пределами Ближнего Востока, в так называемые замороженные ресурсы. Таковыми уже стали, например, огромные запасы угля, которые остаются под землей в Европе и США, но утратили свою экономическую ценность по экологическим и технологическим причинам.

Дальнейшая динамика цен на нефть, таким образом, будет зависеть от того, удастся ли ОПЕК восстановить свою монополию – тогда вероятно возвращение к ценовому диапазону $50–120 за барр., – или же мировой рынок нефти ввиду изложенных факторов будет двигаться в сторону нормальных конкурентных условий и цены будут удерживаться в диапазоне $20–50. Ситуация, вероятно, прояснится не прямо сейчас, а в пределах года-двух.

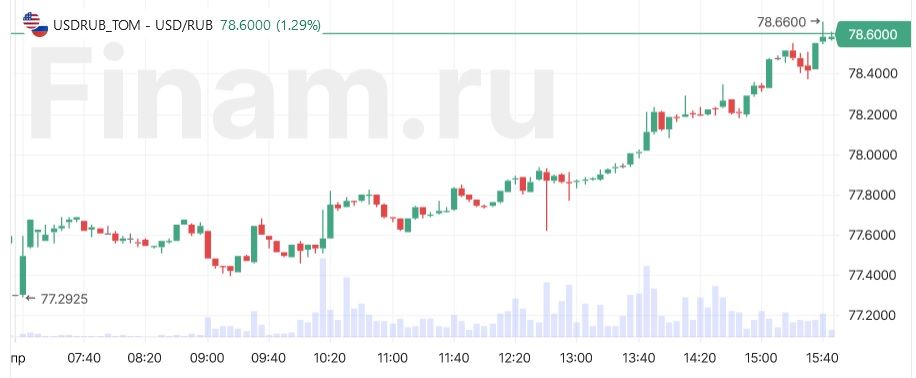

Для России и один год в таких условиях – огромный срок. В этом случае, согласно расчетам Morgan Stanley, дефицит текущего счета составит более 2%, экспорт упадет на 8% ВВП, реальный дефицит бюджета составит не менее 5% ВВП, инфляция вырастет на 6–8 процентных пунктов, т.е. вплоть до 20% в годовом исчислении. Следует ожидать активного использования резервного фонда для покрытия дефицита в размере 2% ВВП и спада ВВП не менее чем на 6%. Вдвое сократятся резервы и в абсолютном выражении, и в процентном по отношению к ВВП (с 22% до 10%), на 30 процентных пунктов ухудшится соотношение резервов к внешнему долгу (с 67% до 37%).

За падением курса рубля последует рост цен, увеличение тарифов монополий, снижение номинальных и реальных доходов населения, недоступность кредитования, что приведет к снижению покупательной способности населения и существенному сокращению потребления. Бюджет в связи с резким сокращением доходов от экспорта перестанет быть двигателем экономики, остановится целый ряд программ и крупных проектов, которые составляли несколько процентов ВВП; отток капитала заморозит инвестиции и капитальное строительство, упадут цены на жилье, нежилые помещения и аренду.

Практика ручного управления и огосударствления бизнеса приведет к дальнейшему росту издержек, падению конкурентоспособности, снижению производительности труда. С учетом полной загрузки производственных мощностей, недоступности кредитования в стране (из-за запредельно высоких процентных ставок) и за рубежом (из-за санкций), отсутствия свободного капитала для создания новых мощностей все это уже в первом полугодии текущего года может привести к серьезной рецессии и двузначной инфляции.

При этом у правительства нет ни кредита доверия со стороны бизнеса, ни стратегии преодоления кризиса. Постоянно произносятся слова, никак не связанные с реальностью, и репутационный ресурс власти, столь необходимый в нынешних условиях, полностью отсутствует. Это ведет к нарастанию так называемых рациональных ожиданий инфляции, и переломить этот тренд будет крайне трудно.

Даже беглый анализ показывает, что все эти процессы (кроме санкций) были очевидны в течение как минимум последних пяти-шести лет. Неготовность российского правительства к такому развитию событий – следствие крайне низкого качества аналитической работы, дилетантского уровня обсуждения. Продолжающаяся военно-политическая авантюра на Украине, абсурдный антиевропейский политический курс и некомпетентное руководство сделают выход из этой ситуации практически невозможным. Для России с учетом ее проблем это может стать экономической катастрофой.

Цены на нефть могут упасть ниже 20 долларов за баррель во втором квартале из-за падения спроса: опрос CNBC

Андрей Рудаков | Блумберг | Getty Images

Падение цен на нефть, возможно, еще не закончилось.

Исторический шок спроса, вызванный пандемией коронавируса, в текущем квартале усугубится, что подорвет любые скоординированные усилия крупных производителей Саудовской Аравии, России и США по агрессивному сокращению поставок и восстановлению баланса на рынке, согласно опросу CNBC 30 стратегов, аналитиков и трейдеров.

Эпизодические всплески фьючерсов на сырую нефть на 20 долларов и более за баррель, подобные тем, что наблюдались на прошлой неделе, нельзя исключать, поскольку соперники Саудовская Аравия и Россия пытаются обратить вспять разрушительную битву за долю рынка и разработать глобальную сделку по поставкам, которая может сократить до 15 млн баррелей в день, что эквивалентно примерно 10% мировых поставок.

Но такое ценовое ралли вряд ли продлится долго, согласно результатам опроса CNBC, проведенного за последние две недели.

Фьючерсы на нефть марки Brent, барометр для 70% мировой торговли нефтью, вероятно, будут стоить в среднем 20 долларов за баррель в текущем квартале, согласно среднему прогнозу 30 стратегов, аналитиков и трейдеров, принявших участие в опросе CNBC, или 12 из из 30 респондентов.

Однако почти треть или девять опрошенных считают, что в этом квартале цены могут упасть ниже 20 долларов за баррель.

Среди наиболее пессимистичных прогнозов Даниэль Хайнс из ANZ усмотрел риск цен в «среднем подростковом возрасте», а Йоханнес Бениньи из JBC Energy предупредил, что фьючерсы на нефть марки Brent и американскую нефть могут «временно» упасть примерно до 10 долларов за баррель.

Новая норма

Организация стран-экспортеров нефти (ОПЕК), поставщик трети мировой нефти, и ее конкуренты за пределами группы «имеют весьма ограниченное значение в этом контексте, поскольку ни они, ни и не в состоянии остановить текущий шок спроса», — сказал Бениньи.

Медвежьи прогнозисты заявили, что две силы будут удерживать цены на нефть на низком уровне во втором квартале — скептицизм в отношении того, что Саудовская Аравия и Россия уступят в своей ценовой войне и пойдут на самые глубокие сокращения в истории группы производителей (с участием или без участия американских сланцевых производителей) и избыток в текущем квартале, вызванный монументальным обвалом мирового спроса по мере того, как разворачивается полная экономическая тяжесть глобальной пандемии коронавируса.

«Падение спроса на 10% — это новая норма для нефти», — сказал Джон Дрисколл, директор JTD Energy Services в Сингапуре и бывший нефтетрейдер, чья карьера насчитывает почти 40 лет.

Главный экономист компании Trafigura, занимающейся торговлей сырьевыми товарами, Саад Рахим сделал более резкий прогноз. Спрос на нефть может упасть более чем на 30 миллионов баррелей в день в апреле, или примерно на треть ежедневного потребления нефти в мире, сообщило 31 марта агентство Reuters со ссылкой на его прогнозы.

И даже если Саудовская Аравия, ее союзники по ОПЕК и крупные производители за пределами группы, такие как Россия и США, договорятся об агрессивном ограничении поставок, это вряд ли приведет к существенному истощению мировых запасов, которые приближаются к тому, что нефтяная промышленность называет «верхними частями бака». ‘ или ограничения емкости хранилища.

Слишком мало, слишком поздно

«Суть в том, что нынешнее ралли, скорее всего, будет недолгим», — заявили нефтяные стратеги Citigroup во главе с Эдом Морсом в отчете от 2 апреля.

«Тройка крупных производителей нефти, возможно, нашла способ работать вместе, чтобы сбалансировать рынки, но, похоже, слишком поздно. Это означает, что цены должны упасть до однозначного числа, чтобы облегчить заполнение запасов и остановку производства. .»

Фатих Бироль, исполнительный директор Международного энергетического агентства, заявил, что во втором квартале запасы нефти все равно увеличатся на 15 миллионов баррелей в день, даже при сокращении добычи на 10 миллионов баррелей в день, сообщило агентство Reuters 3 апреля9.0003

Citi ожидает, что Brent будет стоить в среднем 17 долларов за баррель в текущем квартале, и предупредил Москву, Эр-Рияд и Вашингтон, что «в конечном итоге не смогут предотвратить возможное падение цен ниже 10 долларов до конца апреля».

Кроме того, ограничения на поездки, закрытие границ, блокировки и экономические потрясения, вызванные «социальным дистанцированием» и другими мерами, принятыми правительствами во всем мире для замедления распространения вируса, нанесут тяжелый урон спросу на нефть и могут даже сохраниться, когда вирус исчезнет , омрачая перспективы восстановления.

«Что касается второго квартала или даже третьего, я не вижу V-образного восстановления цен», — сказал Энтони Гризанти, основатель и президент GRZ Energy, имеющий более 30 лет опыта работы во фьючерсной индустрии.

«Чем дольше люди сидят взаперти, тем больше вероятность того, что их поведение изменится… Мне трудно увидеть нефть выше 30-35 долларов за баррель в течение следующих 6 месяцев.»

Отрицательное ценообразование

Нефтяные аналитики Standard Chartered Пол Хорснелл и Эмили Эшфорд заявили, что ожидают «элемента постоянной потери спроса, который продолжится после того, как вирус пройдет, что будет вызвано постоянными изменениями в поведении авиаперевозок и последствиями спроса со стороны предприятий, неспособных оправиться от первоначального шока».

При почти парализованном спросе резервуары с нефтью и горючим от Сингапура до Карибского моря почти переполнены — яркое свидетельство глобального перенасыщения.

Глобальные хранилища нефти «быстро заполняются — превышая 70% и приближаясь к рабочему максимуму», — сказал Стив Пакетт, исполнительный председатель TRI-ZEN International, энергетического консалтинга.

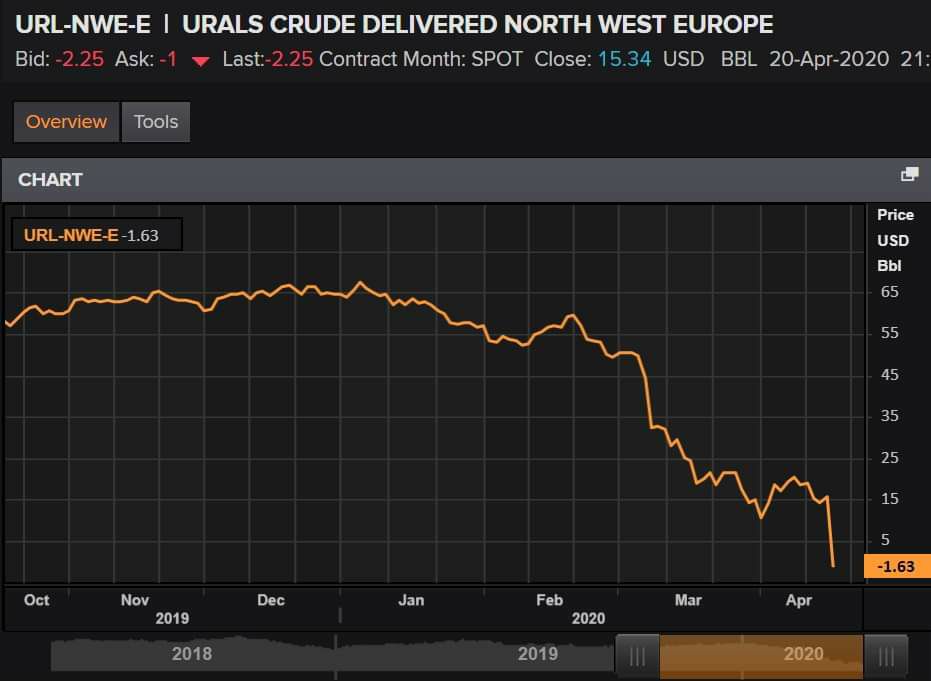

Команда аналитиков нефти Citi и Йоханнес Бениньи из JBC Energy даже предупредили о риске снижения цен на нефть, если эталонные показатели упадут ниже нуля, что фактически означает, что производители платят покупателям за то, чтобы они забрали нефть у них из рук, потому что у них закончились места для хранения.

«Теоретически, беспрецедентное накопление запасов может означать отрицательные цены на нефть в некоторых местах, если в мире или в некоторых регионах закончатся запасы нефти и если производство с более высокими затратами окажется более устойчивым, чем предполагалось», — сказали аналитики Citi.

Несмотря на медвежий консенсус, девять респондентов придерживались более конструктивного мнения. В этой группе шесть прогнозистов ожидали, что цены на нефть марки Brent стабилизируются примерно в середине-конце двадцатых годов во втором квартале, а один прогнозировал 30 долларов за баррель.

Тони Нэш, основатель и главный экономист аналитической фирмы Complete Intelligence , и независимый экономист по энергетике Анас Алхаджи превысили диапазон цен на уровне 42–44 доллара за баррель соответственно.

Американские производители сланца, которым нужно от 50 до 55 долларов за баррель сырой нефти, чтобы просто выйти на уровень безубыточности, изо всех сил пытаются поддерживать свою деятельность в условиях низких цен. Это привело к сокращению производства и капитальных затрат, сокращению рабочих мест и банкротствам в сланцевой промышленности США и во всем мире.

Нефтяной рынок недооценивает такую встряску и ее влияние на перебалансировку мирового переизбытка, сказал Альхаджи.

«Закрытие уже происходит. Компании значительно сократили расходы, и многие сократят снова.»

Рынки также преуменьшают степень восстановления спроса на нефть после вируса, заявили Альхаджи и Нэш, хотя определить конечную точку пандемии практически невозможно.

«Мы ожидаем, что первоначальный ажиотаж по поводу спроса начнется в мае, когда Запад вернется в сеть, а затем спрос немного снизится, поскольку ожидания снизятся в июне», — сказал Нэш из Complete Intelligence.

Американская нефть падает на 25%, Brent падает ниже $20 за баррель пугливыми инвесторами, бегущими от эталона в США из-за нехватки доступного хранилища, чтобы справиться с падением спроса, вызванным коронавирусом.

ФОТОГРАФИЯ: Домкрат качает нефть в поле недалеко от Калгари, Альберта, Канада, 21 июля 2014 г. REUTERS/Todd Korol

Несмотря на то, что правительства всего мира предпринимают предварительные шаги по снижению ограничений на передвижение, чтобы помочь экономике восстановиться, спрос на топливо остается слабым.

Спрос на топливо во всем мире снизился на 30%, а хранение становится все более ценным: согласно данным Kpler, на прошлой неделе около 85% мировых наземных хранилищ заполнены.

Экономические проблемы продолжают беспокоить рынок. Ожидается, что в этом году объем мирового производства сократится на 2% — хуже, чем финансовый кризис, — в то время как спрос рухнул на 30% из-за пандемии.

Американские фьючерсы на нефть марки West Texas Intermediate (WTI) упали на 4,16 доллара, или 24,6%, до 12,78 доллара за баррель. Нефть марки Brent подешевела на 1,45 доллара, или 6,8%, до 19,99 доллара за баррель.

Трейдеры также заявили, что контракт на нефть частично упал из-за того, что розничные инвестиционные инструменты, такие как биржевые фонды, переносят свои инвестиции с июньских контрактов на ближайший месяц, чтобы не попасть в ловушку, как многие сделали неделю назад, когда контракт на нефть упал до минус 37,63 доллара. бочка.

бочка.

Фьючерсы на нефть завершили свою третью неделю подряд падением на прошлой неделе: цена Brent упала на 24%, а WTI – на 7%. Рынки падали восемь из последних девяти недель.

(Графика: Ссылка на скачок запасов сырой нефти Cushing: )

После убытков на прошлой неделе Нефтяной фонд США LP USO.P, крупнейший продукт нефтяной биржи, заявил, что будет и дальше переводить свои активы в более поздние контракты, продавая все своих владений в июньском контракте.

Этот фонд сильно пострадал на прошлой неделе после того, как майский контракт упал на отрицательную территорию незадолго до истечения срока его действия. У USO в то время не было майских контрактов.

По состоянию на пятницу фонд держал около 14 000 июньских контрактов на NYMEX, что составляет примерно 4% текущего открытого интереса к июньскому контракту. За последние несколько дней фонд продал значительную часть своей июньской позиции; в объявлении, сделанном в понедельник, говорится, что к четвергу он продаст остальные свои июньские активы.

«Заявка USO подрывает доверие к рынку нефти за июнь, и сегодня цены упали», — сказала Кейлин Берч, глобальный экономист The Economist Intelligence Unit. «Однако это не меняет экономических перспектив на июнь, который всегда был трудным.

Промышленно-коммерческий банк Китая (ICBC) <601398.SS 1398.HK> заявил, что со вторника приостановит все открытые позиции по продуктам розничных инвесторов, связанным с товарными фьючерсами, включая сырую нефть, природный газ, медь и соевые бобы.

Запасы сырой нефти в пункте доставки WTI в Кушинге, штат Оклахома, выросли более чем на 6% за неделю до 24 апреля и составили примерно 65 млн баррелей, заявили участники рынка со ссылкой на опубликованный в понедельник отчет Genscape. Однако запасы увеличились только на 0,5% со вторника по пятницу.

«Поступления в Кушинге немного замедлились, что свидетельствует либо о поиске альтернативных мест для размещения нефти, либо о значительном падении добычи», — сказал Фил Флинн, старший рыночный аналитик Price Futures Group.