Новый порядок налогообложения имущества организаций | ФНС России

Что нового с 2020 года?

- Вводится заявительный порядок предоставления льгот по транспортному и земельному налогам для организаций (Подробнее…)

- Реализуется возможность провести сверку с налоговым органом с учетом всех объектов, находящихся на учёте (Подробнее…)

- Одна налоговая декларация по налогу на имущество организаций — по всем объектам в одну Инспекцию (Подробнее…)

Что нового с 2021 года?

- Отменяются декларации по транспортному и земельному налогам для организаций (Подробнее…)

- Устанавливаются единые сроки уплаты транспортного и земельного налогов для организаций — не позднее 1 марта (Подробнее…)

- Вводится обязанность представлять сообщения о наличии у организации транспортных средств и (или) земельных участков, признаваемых объектами налогообложения (Подробнее.

..)

..)

Что нового с 2022 года?

- Вводится заявительный порядок предоставления налоговых льгот по налогу на имущество для российских организаций в отношении объектов, налоговая база по которым определяется как их кадастровая стоимость

- Реализуется возможность сверки с налоговым органом сведений об объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость (Подробнее…)

- Устанавливаются единые сроки уплаты всех имущественных налогов организаций (Подробнее…)

Что нового с 2023 года?

- Отменяются декларации по налогу на имущество для российских организаций в отношении объектов, налоговая база по которым определяется как их кадастровая стоимость (Подробнее…)

- По всем имущественным налогам для российских организаций отменена налоговая отчётность, за исключением объектов, налоговая база по которым определяется исходя из среднегодовой стоимости (Подробнее.

..)

..) - Устанавливается новый срок уплаты налогов на имущество организаций — не позднее 28 февраля (Подробнее…)

- Вводится обязанность представлять сообщения о наличии у организации объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость, признаваемых объектами налогообложения (Подробнее…)

- Утверждена новая форма налоговой декларации по налогу на имущество организаций (Подробнее…)

Заявительный порядок предоставления налоговых льгот по транспортному и земельному налогам организаций

Что такое заявительный порядок предоставления налоговых льгот по транспортному и земельному налогам организаций?

С налогового периода 2020 года Федеральным законом от 15.04.2019 № 63-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах» введен заявительный порядок предоставления налоговых льгот для налогоплательщиков-организаций по транспортному и земельному налогам.

Заявление о предоставлении налоговой льготы заполняется налогоплательщиком на основании документов, подтверждающих право на налоговую льготу за период ее действия, указываемый в заявлении, и представляется в любой налоговый орган. Если такие документы у налоговой инспекции отсутствуют, то по информации, указанной в заявлении, она запрашивает сведения, подтверждающие право на льготу, у лиц и органов, располагающих ими, затем информирует налогоплательщика о результатах.

За период в течение 2020 года в случае прекращения организации путем ликвидации или реорганизации, а также за предшествующие 2020 году налоговые периоды организации заявляют налоговые льготы, как прежде, в декларациях по транспортному и земельному налогам.

Как сверить сведения об объектах налогообложения организаций

Зачем нужна сверка сведений об объектах?

С 2021 года вступают в силу пункты 16, 17, 25 и 26 статьи 1 Федерального закона от 15.04.2019 № 63-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах», отменяющие представление в налоговые органы налоговых деклараций по транспортному налогу и земельному налогу за налоговый период 2020 года и последующие налоговые периоды.

Одновременно вводится порядок направления налогоплательщикам-организациям (их обособленным подразделениям) сообщений налоговых органов об исчисленной сумме указанных налогов.

Для подготовки ко вступлению в силу перечисленных законоположений налогоплательщики-организации, имеющие объекты налогообложения по транспортному и (или) земельному налогам, могут по своему усмотрению обратиться в налоговые инспекции по месту нахождения указанных объектов за проведением сверки сведений, содержащихся в Едином государственном реестре налогоплательщиков, об указанных объектах.

Для проведения сверки целесообразно запросить в налоговом органе выписку из Единого государственного реестра налогоплательщиков о своей организации с указанием всех учтенных транспортных средств и земельных участков. Такая выписка предоставляется бесплатно.

В случае выявления расхождений сведений, содержащихся в Едином государственном реестре налогоплательщиков, со сведениями органов (организаций, должностных лиц), осуществляющих государственную регистрацию транспортных средств, государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, в т. ч. Государственного реестра транспортных средств, реестра маломерных судов, Государственного судового реестра, Российского международного реестра судов, Российского открытого реестра судов, Государственного реестра гражданских воздушных судов Российской Федерации, Единого государственного реестра прав на воздушные суда и сделок с ними, Единого государственного реестра недвижимости и иных государственных информационных ресурсов (реестров), целесообразно сообщить об этом в налоговый орган по месту нахождения недвижимого имущества (земельного участка) и транспортного средства с указанием сведений, в отношении которых выявлены расхождения (по возможности к указанному сообщению можно приложить документы-основания о характеристиках соответствующих объектов).

ч. Государственного реестра транспортных средств, реестра маломерных судов, Государственного судового реестра, Российского международного реестра судов, Российского открытого реестра судов, Государственного реестра гражданских воздушных судов Российской Федерации, Единого государственного реестра прав на воздушные суда и сделок с ними, Единого государственного реестра недвижимости и иных государственных информационных ресурсов (реестров), целесообразно сообщить об этом в налоговый орган по месту нахождения недвижимого имущества (земельного участка) и транспортного средства с указанием сведений, в отношении которых выявлены расхождения (по возможности к указанному сообщению можно приложить документы-основания о характеристиках соответствующих объектов).

После проверки (сверки) представленной информации налоговым органом будут приняты меры по актуализации сведений Единого государственного реестра налогоплательщиков при наличии оснований, предусмотренных статьями 83, 84 Налогового кодекса Российской Федерации, о чем будет информирован налогоплательщик.

Как обратиться за проведением сверки сведений об объектах?

Перейти Письмо ФНС России от 16.01.2020 № БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»

Перейти Письмо ФНС России от 21.01.2020 № БС-4-21/790@ «О налоговых органах, уполномоченных на проведение сверки сведений об объектах налогообложения»

Как получить выписку из Единого государственного реестра налогоплательщиков для проведения сверки сведений?

Перейти Письмо ФНС России от 16.01.2020 № БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»

Упрощенный порядок представления налоговой декларации по налогу на имущество организаций

Что такое упрощенный порядок представления налоговой декларации по налогу на имущество организаций

С налогового периода 2020 года налогоплательщик по налогу на имущество организаций (далее – налог), состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта Российской Федерации, вправе представлять налоговую декларацию по налогу в отношении всех таких объектов недвижимого имущества в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту Российской Федерации.

Уведомление о порядке представления налоговой декларации в налоговый орган на территории субъекта Российской Федерации представляется ежегодно до 1 марта года, являющегося налоговым периодом, в котором применяется предусмотренный п. 1.1. ст. 386 НК РФ порядок представления налоговой декларации. Изменение выбранного налогоплательщиком порядка представления налоговой декларации в течение налогового периода не допускается.

Таким образом, вместо нескольких налоговых органов для представления налоговой декларации можно выбрать один.

Вышеуказанные положения не применяются в случае, если законом субъекта РФ установлены нормативы отчислений от налога в местные бюджеты.

Бездекларационный порядок налогообложения транспортных средств и земельных участков организаций

Что такое бездекларационный порядок налогообложения транспортных средств и земельных участков организаций?

С налогового периода 2021 года вступают в силу пункты 16, 17, 25 и 26 статьи 1 Федерального закона от 15. 04.2019 № 63-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах», отменяющие обязанность по представлению в налоговые органы налоговых деклараций по транспортному налогу и земельному налогу за налоговый период 2020 года и последующие налоговые периоды.

04.2019 № 63-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах», отменяющие обязанность по представлению в налоговые органы налоговых деклараций по транспортному налогу и земельному налогу за налоговый период 2020 года и последующие налоговые периоды.

Одновременно с 2021 года вводится порядок направления налогоплательщикам-организациям (их обособленным подразделениям) сообщений налоговых органов об исчисленной сумме указанных налогов (пункты 4-7 статьи 363 и пункт 5 статьи 397 НК РФ).

В течение 2021 г., налоговыми органами будет обеспечен прием налоговых деклараций (уточненных налоговых деклараций) по транспортному налогу и по земельному налогу только за налоговые периоды, предшествующие 2020 году, а также уточненных налоговых деклараций, если первоначально налоговые декларации были представлены в течение 2020 года в случае реорганизации организации.

Кроме того, с налогового периода 2021 года пунктами 68, 77 статьи 2 Федерального закона от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» устанавливаются единые сроки уплаты транспортного и земельного налогов: налоги подлежат уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом; авансовые платежи по налогам подлежат уплате налогоплательщиками-организациями в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Обязанность представлять сообщение о наличии у организации транспортных средств и (или) земельных участков, признаваемых объектами налогообложения

Налоговые декларации по транспортному налогу и земельному налогу в налоговые органы не представляются за налоговый период 2020 года и последующие налоговые периоды (ч. 9 ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ). При этом в целях обеспечения полноты уплаты транспортного и земельного налогов налогоплательщиками-организациями налоговые органы передают (направляют) указанным налогоплательщикам (их обособленным подразделениям) сообщения об исчисленных налоговыми органами суммах этих налогов.

С 2021 г. налогоплательщики-организации обязаны направить в налоговый орган по своему выбору сообщение о наличии у них транспортных средств и (или) земельных участков, признаваемых объектами налогообложения по соответствующим налогам (далее – Сообщение), в случае неполучения сообщения об исчисленной налоговым органом сумме транспортного налога и (или) сообщения об исчисленной налоговым органом сумме земельного налога в отношении указанных объектов налогообложения за период владения ими.

Сообщение с приложением копий документов, подтверждающих государственную регистрацию транспортных средств, и (или) правоустанавливающих (правоудостоверяющих) документов на земельные участки представляется в налоговый орган в отношении каждого объекта налогообложения однократно в срок до 31 декабря года

Сообщение не представляется в налоговый орган в случае, если организации было передано (направлено) сообщение об исчисленной налоговым органом сумме транспортного налога и (или) сообщение об исчисленной налоговым органом сумме земельного налога в отношении этого объекта или если организация представляла в налоговый орган заявление о предоставлении налоговой льготы по транспортному налогу и (или) заявление о предоставлении налоговой льготы по земельному налогу в отношении соответствующего объекта налогообложения.

Неправомерное непредставление (несвоевременное представление) налогоплательщиком налоговому органу Сообщения влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога в отношении транспортного средства или земельного участка, по которому не представлено (несвоевременно представлено) Сообщение (п. 3 ст. 129.1 Налогового кодекса Российской Федерации).

ЗАЯВИТЕЛЬНЫЙ ПОРЯДОК ПРЕДОСТАВЛЕНИЯ НАЛОГОВЫХ ЛЬГОТ ПО НАЛОГУ НА ИМУЩЕСТВО ДЛЯ РОССИЙСКИХ ОРГАНИЗАЦИЙ В ОТНОШЕНИИ ОБЪЕКТОВ, НАЛОГОВАЯ БАЗА ПО КОТОРЫМ ОПРЕДЕЛЯЕТСЯ КАК ИХ КАДАСТРОВАЯ СТОИМОСТЬ

С налогового периода 2022 г. Федеральным законом от 02.07.2021 № 305-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» введен заявительный порядок предоставления налоговых льгот для налогоплательщиков — российских организаций в отношении объектов, налоговая база по которым определяется как их кадастровая стоимость.

Заявление о предоставлении налоговой льготы заполняется налогоплательщиком на основании документов, подтверждающих право на налоговую льготу за период ее действия, указываемый в заявлении, и представляется в любой налоговый орган. Если такие документы у налогового органа отсутствуют, то по информации, указанной в заявлении, он запрашивает сведения, подтверждающие право на льготу, у лиц и органов, располагающих ими, затем информирует налогоплательщика о результатах.

Представление заявления, рассмотрение налоговым органом такого заявления, направление налогоплательщику уведомления о предоставлении налоговой льготы либо сообщения об отказе от предоставления налоговой льготы осуществляются в порядке, аналогичном порядку, предусмотренному пунктом 3 статьи 361.1 Налогового кодекса Российской Федерации.

За период в течение 2022 г. в случае прекращения организации путем ликвидации или реорганизации, а также за предшествующие 2022 г. налоговые периоды организации заявляют налоговые льготы, как прежде, в декларациях по налогу на имущество организаций.

КАК СВЕРИТЬ С НАЛОГОВЫМ ОРГАНОМ СВЕДЕНИЯ ОБ ОБЪЕКТАХ НАЛОГООБЛОЖЕНИЯ, НАЛОГОВАЯ БАЗА ПО КОТОРЫМ ОПРЕДЕЛЯЕТСЯ КАК ИХ КАДАСТРОВАЯ СТОИМОСТЬ

С 1 января 2023 г. (за налоговый период 2022 г. и последующие периоды) вступает в силу часть 5 статьи 10 Федерального закона от 02.07.2021 № 305-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», согласно которой налогоплательщики — российские организации не включают в налоговую декларацию по налогу на имущество организаций сведения об объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость.

Одновременно вводится порядок направления российским организациям сообщений налоговых органов об исчисленной сумме указанного налога.

Для подготовки ко вступлению в силу перечисленных положений налогоплательщики — организации могут обратиться в налоговый орган по месту нахождения указанных объектов налогообложения за проведением сверки сведений, содержащихся в Едином государственном реестре налогоплательщиков, об указанных объектах.

Для сверки целесообразно запросить в налоговом органе выписку из Единого государственного реестра налогоплательщиков о своей организации с указанием всех учтенных объектов недвижимости. Такая выписка предоставляется бесплатно.

В случае выявления расхождений сведений, содержащихся в Едином государственном реестре налогоплательщиков, со сведениями органов (организаций, должностных лиц), осуществляющих государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, в т.ч. Единого государственного реестра недвижимости и иных государственных информационных ресурсов (реестров, кадастров, перечней и т.п.), просим сообщить об этом в налоговый орган по месту нахождения недвижимого имущества с указанием сведений, в отношении которых выявлены расхождения (по возможности к указанному сообщению можно приложить документы-основания о характеристиках соответствующих объектов).

После проверки (сверки) представленной информации налоговым органом будут приняты меры по актуализации сведений Единого государственного реестра налогоплательщиков при наличии оснований, предусмотренных статьями 83, 84 Налогового кодекса Российской Федерации, о чем будет информирован налогоплательщик.

Как обратиться за проведением сверки сведений об объектах?

- Письмо ФНС России от 16.01.2020 № БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»

- Письмо ФНС России от 21.01.2020 № БС-4-21/790@ «О налоговых органах, уполномоченных на проведение сверки сведений об объектах налогообложения»

- Письмо ФНС России от 10.08.2021 № СД-4-21/11246@ «О некоторых вопросах реализации Плана контрольных событий проекта «Бездекларационное администрирование налога на имущество организаций»

Как получить выписку из Единого государственного реестра налогоплательщиков для проведения сверки сведений?

- Письмо ФНС России от 16.01.2020 № БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»

СРОК УПЛАТЫ НАЛОГОВ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

С налогового периода 2022 года на имущество организаций, транспортный налог и земельный налог организациям необходимо оплачивать не позднее 1 марта года, следующего за истекшим налоговым периодом.

Авансовые платежи по этим налогам (если они не отменены законами субъектов Российской Федерации или нормативными правовыми актами муниципальных образований) – не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

С налогового периода 2023 года налог на имущество организаций, транспортный налог и земельный налог организациям необходимо оплачивать не позднее 28 февраля года, следующего за истекшим налоговым периодом.

Авансовые платежи по этим налогам (если они не отменены законами субъектов Российской Федерации или нормативными правовыми актами муниципальных образований) – не позднее 28-го числа месяца, следующего за истекшим отчетным периодом.

ОТМЕНЕНЫ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ИМУЩЕСТВО ДЛЯ РОССИЙСКИХ ОРГАНИЗАЦИЙ В ОТНОШЕНИИ ОБЪЕКТОВ, НАЛОГОВАЯ БАЗА ПО КОТОРЫМ ОПРЕДЕЛЯЕТСЯ КАК ИХ КАДАСТРОВАЯ СТОИМОСТЬ

С 1 января 2023 г. (за налоговый период 2022 года и последующие периоды) вступает в силу части 5, 17 статьи 10 Федерального закона от 02. 07.2021 № 305-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», согласно которой налогоплательщики — российские организации не включают в налоговую декларацию по налогу на имущество организаций сведения об объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость.

07.2021 № 305-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», согласно которой налогоплательщики — российские организации не включают в налоговую декларацию по налогу на имущество организаций сведения об объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость.

В случае, если у налогоплательщика — российской организации в истекшем налоговом периоде имелись только вышеуказанные объекты налогообложения, налоговая декларация не представляется.

В целях обеспечения полноты уплаты налога в отношении вышеуказанных объектов налогообложения составление, передача (направление) налоговыми органами налогоплательщикам — российским организациям сообщений об исчисленных налоговыми органами суммах налога в отношении таких объектов налогообложения, представление такими налогоплательщиками в налоговые органы пояснений и (или) документов, подтверждающих правильность исчисления, полноту и своевременность уплаты налога, обоснованность применения пониженных налоговых ставок, налоговых льгот или наличие оснований для освобождения от уплаты налога, рассмотрение пояснений и (или) документов и передача (направление) уточненных сообщений об исчисленных суммах налога осуществляются в порядке и сроки, аналогичные порядку и срокам, которые предусмотрены пунктами 4 — 7 статьи 363 НК РФ.

ПО ВСЕМ ИМУЩЕСТВЕННЫМ НАЛОГАМ ДЛЯ РОССИЙСКИХ ОРГАНИЗАЦИЙ ОТМЕНЕНА НАЛОГОВАЯ ОТЧЁТНОСТЬ, ЗА ИСКЛЮЧЕНИЕМ ОБЪЕКТОВ, НАЛОГОВАЯ БАЗА ПО КОТОРЫМ ОПРЕДЕЛЯЕТСЯ ИСХОДЯ ИЗ СРЕДНЕГОДОВОЙ СТОИМОСТИ

С 1 января 2021 г. введено бездекларационное администрирование транспортного налога и земельного налога организаций (часть 9 статьи 3 Федерального закона от 15.04.2019 № 63-ФЗ).

С 1 января 2023 г. введено бездекларационное администрирование налога на имущество организаций в отношении объектов, налоговая база по которым определяется исходя из их кадастровой стоимости (часть 17 статьи 10 Федерального закона от 02.07.2021 № 305-ФЗ).

ОБЯЗАННОСТЬ ПРЕДСТАВЛЯТЬ СООБЩЕНИЯ О НАЛИЧИИ У ОРГАНИЗАЦИИ ОБЪЕКТОВ НЕДВИЖИМОГО ИМУЩЕСТВА ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

С 2023 года налогоплательщики-организации обязаны направить в налоговый орган по своему выбору сообщение о наличии у налогоплательщика-организации транспортных средств и (или) объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость, признаваемых объектами налогообложения по соответствующим налогам (далее – Сообщение), в случае неполучения сообщения об исчисленных налоговым органом суммах транспортного налога, налога на имущество организаций, земельного налога в отношении указанных объектов налогообложения за период владения ими.

Сообщение с приложением копий правоустанавливающих (правоудостоверяющих) документов на объекты недвижимого имущества представляется в налоговый орган в отношении каждого объекта налогообложения однократно в срок до 31 декабря года, следующего за истекшим налоговым периодом.

Сообщение не представляется в налоговый орган в случае, если организации было передано (направлено) сообщение об исчисленной налоговым органом сумме налога на имущество организаций в отношении этого объекта недвижимого имущества или если организация применяет налоговую льготу в отношении соответствующего объекта налогообложения.

Неправомерное непредставление (несвоевременное представление) налогоплательщиком налоговому органу Сообщения влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога в отношении транспортного средства или земельного участка, по которому не представлено (несвоевременно представлено) Сообщение (п. 3 ст. 129.1 Налогового кодекса Российской Федерации).

НОВАЯ ФОРМА НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

За налоговый период 2022 года и последующие налоговые периоды налоговые декларации по налогу на имущество организаций (в том числе в случае реорганизации или ликвидации) представляются по форме и форма, утвержденным приказом ФНС России от 24. 08.2022 № ЕД-7-21/766@.

08.2022 № ЕД-7-21/766@.

Уточненные налоговые декларации за налоговый период 2021 года и ранее представляются в налоговый орган по месту учета организации по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

Контрольные соотношения показателей формы налоговой декларации по налогу на имущество организаций, утвержденной приказом ФНС России от 24.08.2022 № ЕД-7-21/766@, доведены письмом ФНС России от 21.10.2022 № БС-4-21/14195@.

Полезные материалы

Комментарий к Федеральному закону от 15.04.2019 № 63-ФЗ (по вопросам налогообложения имущества) (Налоговая политика и практика № 6, 2019 г.)

pdf (3 211 кб)

Комментарий к Федеральному закону от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (по вопросам налогообложения имущества)» (Налоговая политика и практика № 11, 2019 г.)

pdf (1 369 кб)

Бездекларационный порядок администрирования налогообложения транспортных средств и земельных участков организаций: комментарий к ключевым нормативным правовым актам Федеральной налоговой службы (Налоговая политика и практика № 2, 2020 г. )

)

pdf (3 002 кб)

Заявительный порядок предоставления льгот по транспортному и земельному налогам организаций и другие новеллы налогообложения имущества с 2020 года (Налоговая политика и практика № 2, 2020 г.

pdf (2 434 кб)

«Ъ»: российские регионы начали отменять транспортный налог для мобилизованных — Газета.Ru

«Ъ»: российские регионы начали отменять транспортный налог для мобилизованных — Газета.Ru | Новости

close

100%

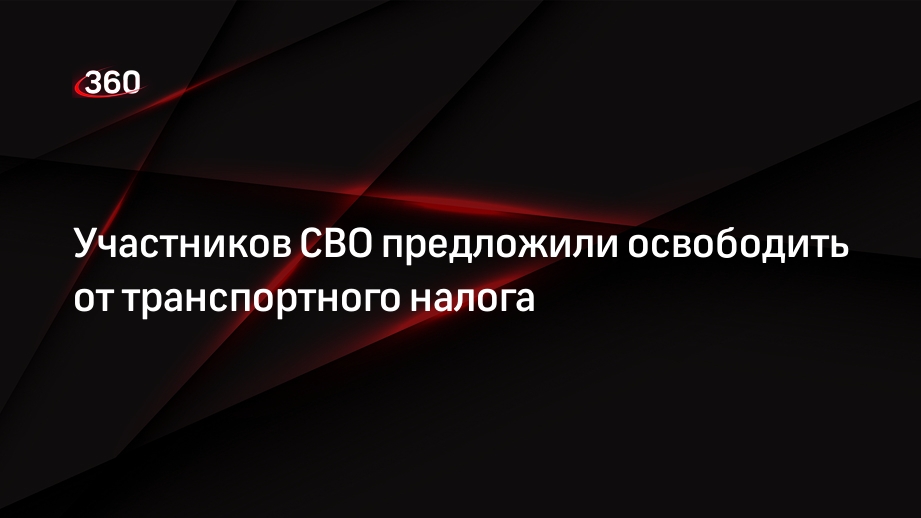

Ряд российских регионов принял решение отменить транспортный налог для мобилизованных граждан, сообщает газета «Коммерсантъ».

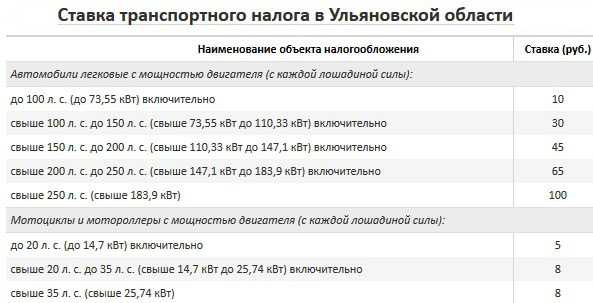

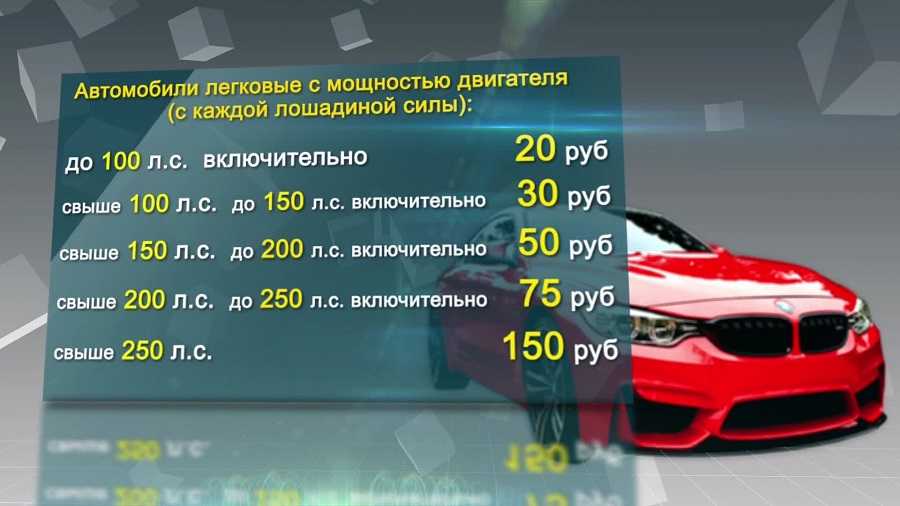

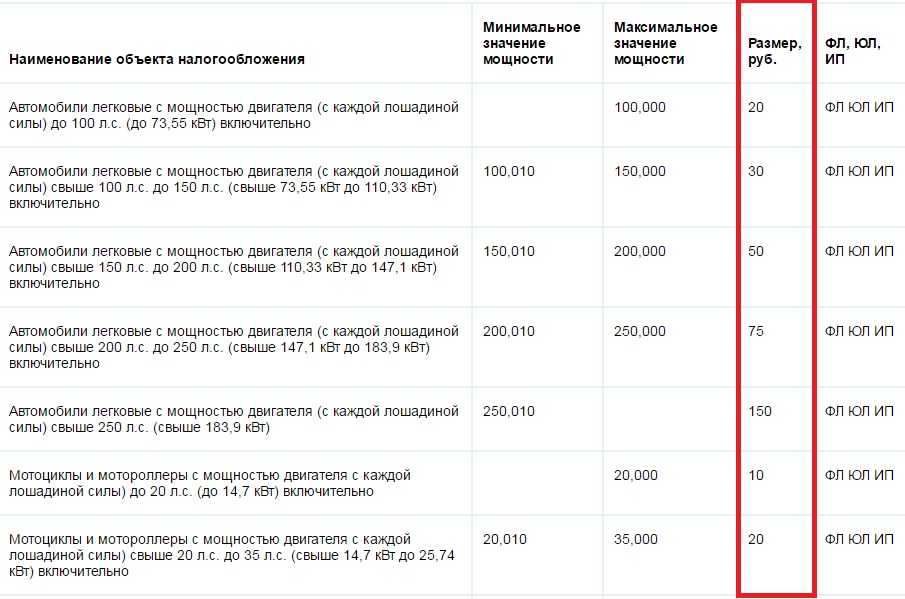

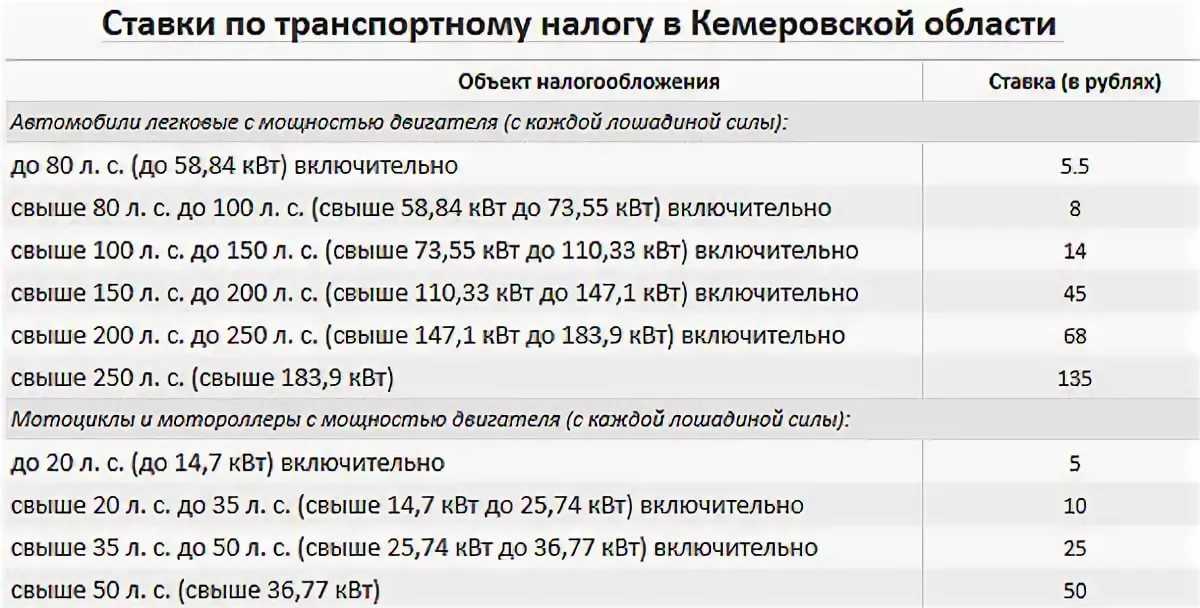

В Ульяновской области мобилизованных освободили от уплаты налога за 2021 и 2022 год за мотоциклы, мотороллеры и автомобили, аналогичные изменения приняты в Кемеровской и Ростовской областях. В Татарстане и Брянской области освободили жителей от налога за 2021 год, а в Красноярском крае платить не придется мобилизованным и членам их семей.

Отмечается, что в некоторых субъектах не решились на полную отмену транспортного налога. В Омской области, Саратовской области, Нижегородской области и Рязанской области отменили уплату налога на транспортные средства в зависимости от их количества, типа и мощности двигателя. В Тамбовской области и Башкирии пока только разработали соответствующие законопроекты.

«В Ставропольском крае власти до 2026 года освободили от налога не граждан, а компании, чьи автомобили используются «для мобилизационных заказов» (что имеется в виду, власти не уточняют)», — говорится в заметке.

Как уточняет «Коммерсантъ», Москва, Московская область, Санкт-Петербург и Краснодарский край подобных законодательных инициатив пока не анонсировали.

Ранее сообщалось, что мобилизованные граждане в России получат возможность досрочно расторгнуть договор ОСАГО на автомобиль и вернуть часть уплаченной страховой премии.

Подписывайтесь на «Газету.Ru» в Новостях, Дзен и Telegram.

Чтобы сообщить об ошибке, выделите текст и нажмите Ctrl+Enter

Новости

Дзен

Telegram

Юлия Меламед

Немного женоненавистник, немного расист, немного беременна

О том, почему Илон Маск – один против всех

Георгий Бовт

Меньше народу – больше кислороду

О том, как капиталистическая Россия выполнила постановление ЦК КПСС

Мария Дегтерева

Чем опасна «Теория официальной народности 2.0»

Об искусстве и «простом человеке»

Георгий Малинецкий

Опять комитет 19?

О том, что могут изменить в стране два десятка человек

Дмитрий Воденников

Ад – это когда тебя провожают

О человеке, который хотел ускользнуть, но ему не дали

Налог на имущество автотранспортных средств — Департамент доходов

Военный действующей службы

Военнослужащий действующей военной службы, чье заявление об отпуске и заработке (LES) указывает Кентукки в качестве штата проживания или штата, облагаемого налогом должны платить налог на недвижимость в штате Кентукки, независимо от того, является ли он резидентом штата Кентукки или нет.

Военнослужащий действующей военной службы будет n ot платить налог на имущество Кентукки, если он или она находится в Кентукки по военному приказу и его/ее LES не указывает Кентукки в качестве штата проживания или штата, облагаемого налогом.

Узнайте об освобождении военных от подоходного налога штата Кентукки.

Узнайте больше о Федеральном законе о гражданской помощи военнослужащим .

Формы освобождения прицепов

Определенные прицепы, используемые на маршрутах или в системах, которые частично находятся в Кентукки, а частично за его пределами, могут быть освобождены от адвалорного налога на имущество штата и местного самоуправления. Чтобы узнать больше, в том числе о том, какие трейлеры соответствуют требованиям и какую документацию необходимо подать с помощью форм, приведенных ниже, ознакомьтесь с руководством DOR здесь.

Банкротство

Вы все равно можете получить счет по налогу на имущество, даже если вы подали заявление о банкротстве. Налог на имущество автотранспортных средств не подлежит уплате в результате банкротства, если на момент подачи заявления о банкротстве налоговая задолженность по уплате налога составляет менее одного (1) года. Если вы подаете заявление о банкротстве и должны уплатить налоги Министерству доходов (DOR), вы должны указать DOR в качестве кредитора в своем заявлении о банкротстве.

Налог на имущество автотранспортных средств не подлежит уплате в результате банкротства, если на момент подачи заявления о банкротстве налоговая задолженность по уплате налога составляет менее одного (1) года. Если вы подаете заявление о банкротстве и должны уплатить налоги Министерству доходов (DOR), вы должны указать DOR в качестве кредитора в своем заявлении о банкротстве.

Развод

Налоговая служба требует окончательного решения о разводе и/или подписанных судьей юридических документов, прежде чем лицо может быть снято с налоговой ответственности. Решение о разводе должно быть подписано судьей до 1 января налогового года, за который редактируется налоговая запись.

Снятие транспортного средства с вашего имени и прекращение налоговой ответственности

Если у вас больше нет

транспортное средство, которым вы владели раньше, чтобы не платить БУДУЩЕЕ налогов на это транспортное средство, вы должны передать право собственности

Графства клерка. В том случае, если вы делаете

не имеете права собственности на транспортное средство, вам необходимо будет запросить дубликат права собственности

из Транспортного кабинета, а затем передать этот дубликат титула в

Графства клерка.

В том случае, если вы делаете

не имеете права собственности на транспортное средство, вам необходимо будет запросить дубликат права собственности

из Транспортного кабинета, а затем передать этот дубликат титула в

Графства клерка.

Исторические номерные знаки

Транспортные средства считаются «историческими», если им двадцать пять (25) лет или больше и они используются в основном для выставок на выставках, парадах, турах и других специальных целях, но не для общего транспорта. Исторические автомобили лицензированы и зарегистрированы Транспортным кабинетом Кентукки. (KRS 186.043(2)(3))

Моторные лодки

Расчет налога на имущество и процедуры для моторных лодок и транспортных средств одинаковы. (KRS 132.488) Определение моторной лодки см. в KRS 235.010.

Продажа или передача транспортного средства

Если транспортное средство передается в любой год до уплаты налога на имущество на это транспортное средство, то в течение десяти (10) рабочих дней после даты передачи или после уведомления о передачи, уведомление о причитающемся налоге будет направлено лицу, владевшему транспортным средством на 1 января ст года. (KRS 134.805(5)(b)) Уведомление о причитающихся налогах будет уведомлять лицо о сумме налога на имущество, которая все еще должна быть уплачена за транспортное средство.

(KRS 134.805(5)(b)) Уведомление о причитающихся налогах будет уведомлять лицо о сумме налога на имущество, которая все еще должна быть уплачена за транспортное средство.

Налог на имущество автотранспортных средств

Сложный план скидок Джастиса, объяснение

Это был мягкий октябрьский вторник, и губернатор Джим Джастис отдыхал от своей общегосударственной кампании против Поправки 2.

За день до того, как он был в округе Вайоминг , умоляя аудиторию в государственном парке Twin Falls Resort проголосовать против меры по сокращению некоторых налогов на личную собственность и бизнес. На следующий день он будет в Фэрмонте, его одиннадцатой остановке в кампании.

Но в тот вторник, когда он выступил в прямом эфире на тему, которую уже много раз обсуждал раньше, у Джастиса было кое-что новое. На этот раз он не будет просто перефразировать свою предыдущую критику по поводу того, как поправка 2 сорвала его планы по сокращению подоходного налога штата или как это предложение даст больше власти «Чарльстонскому болоту», которое он так не любил. На этот раз он предложил альтернативное решение.

На этот раз он предложил альтернативное решение.

«Сторонники Поправки 2 заявляют, что мы должны навсегда изменить нашу Конституцию, чтобы отменить налог на автомобили», — сказал Джастис в камеру. «Это не только неправда, это просто обманчиво. Это можно сделать, и у нас есть способ прямо здесь, без внесения серьезных поправок в нашу Конституцию».

Два месяца спустя, после провала Поправки 2, губернатор все еще продвигает свой план налога на транспортные средства, утверждая, что это идеальный способ предоставить немедленные налоговые льготы жителям Западной Вирджинии. Но фактический результат, скорее всего, будет запутанным процессом для налогоплательщиков, который может не иметь такого большого влияния, как говорит губернатор.

А поскольку многие законодатели-республиканцы до сих пор публично не поддержали план губернатора, вполне возможно, что предложение, которое Джастис считает легкой победой, может в конечном итоге стать большей головной болью, чем он думал.

Предложение юстиции сосредоточено конкретно на налоге на личные транспортные средства: ежегодный налог, который жители Западной Вирджинии платят своим округам за автомобили, грузовики, лодочные прицепы, кемперы и другие транспортные средства. они зарегистрированы в штате. Сумма зависит от возраста и стоимости транспортных средств, и, по данным Торговой палаты штата, в среднем жители Западной Вирджинии обходятся примерно в 220 долларов в год.

Этот налог не уникален для Западной Вирджинии. Примерно половина штатов делает то же самое, обычно включая налог как часть более крупной структуры налога на имущество.

«Непопулярность налога больше связана с его заметностью», — сказал Шон О’Лири, старший политический аналитик Центра бюджета и политики Западной Вирджинии. В отличие от многих других налогов, которые берутся из зарплаты или прикрепляются к ипотечным кредитам, «с налогом на автомобиль вы должны зайти на веб-сайт округа и заплатить либо все сразу, либо половину в начале года и половину в конце». года.»

года.»

План юстиции не предусматривает полной отмены налога на личные транспортные средства — это можно сделать только путем внесения изменений в конституцию штата. Вместо этого предложение губернатора компенсировало бы налог путем создания налогового кредита. Этот кредит будет применяться к тому, что человек должен по подоходному налогу штата, уменьшая сумму подоходного налога, причитающегося в этом году. Если человек заплатил больше налога на транспортное средство, чем он должен подоходного налога, он сможет получить возмещение разницы, если остальные налоги были полностью уплачены. Предприятия также смогут использовать кредит в счет корпоративного налога на чистую прибыль.

Джастис говорит, что кредит, который будет выплачиваться из общего фонда доходов штата, будет ежегодно возвращать налогоплательщикам 145 миллионов долларов .

Почему эксперты скептически относятся к плану Обсуждая свое налоговое предложение, Джастис утверждал, что его идея довольно проста и легко реализуема: люди будут продолжать платить округам налог на транспортные средства, а правительство штата полностью возместить налогоплательщикам эту сумму. Это позволяет штату эффективно отменять налог, позволяя округам по-прежнему собирать необходимые им доходы. Но более пристальный взгляд на фактический проект, опубликованный офисом юстиции, показывает, что весь план может быть немного сложнее в исполнении, чем он предполагал.

Это позволяет штату эффективно отменять налог, позволяя округам по-прежнему собирать необходимые им доходы. Но более пристальный взгляд на фактический проект, опубликованный офисом юстиции, показывает, что весь план может быть немного сложнее в исполнении, чем он предполагал.

Несмотря на то, что Джастис называет этот план «возвратом доллара за доллар», он не предназначен для прямого денежного возмещения, которое получит каждый, кто платит налог на транспортное средство.

Государственные чиновники еще больше замутили ситуацию, заявив, что они все еще думают, как подступиться к программе. «В первый год, поскольку мы уже создали платформу для наших налогов на 2022 год, вы получите чек обратно», — заявил в октябре министр доходов Дэйв Харди в интервью MetroNews Talkline. «Годы вперед, мы должны будем решить, будете ли вы использовать его в качестве кредита на причитающийся налог или если вы хотите просто получить чек обратно».

Законопроект описывает программу как налоговый кредит, который будет использоваться для уменьшения суммы подоходного налога, уплачиваемого лицом. Выгода, полученная в виде кредита, означает, что после отправки любых возмещений с 2022 года единственный способ, которым человек, вероятно, получит еще один чек, — это если он уплатит больше налогов на транспортные средства, чем подоходный налог.

Выгода, полученная в виде кредита, означает, что после отправки любых возмещений с 2022 года единственный способ, которым человек, вероятно, получит еще один чек, — это если он уплатит больше налогов на транспортные средства, чем подоходный налог.

Данные свидетельствуют о том, что, хотя в некоторых округах есть люди, которые платят до 2000 долларов налога на транспортное средство, большинство людей в штате, вероятно, не должны платить налоги на транспортные средства в размере, достаточном для возмещения. Эксперты по налоговой политике заявили, что, за исключением жителей Западной Вирджинии, которые владеют более чем двумя автомобилями и несколькими дополнительными транспортными средствами, такими как мотоциклы и кемперы, вполне вероятно, что большинство людей получат от 100 до 250 долларов налоговых льгот в соответствии с планом Джастиса.

Управление юстиции не ответило на вопросы о том, сколько, по его оценкам, люди получат в виде налогового кредита и сколько людей, как ожидается, будут иметь право на получение кредита. Но Джаред Валчак из Tax Foundation, беспристрастной группы по налоговой политике, сказал, что он скептически относится к тому, что это окажет значительное влияние на экономику штата.

Но Джаред Валчак из Tax Foundation, беспристрастной группы по налоговой политике, сказал, что он скептически относится к тому, что это окажет значительное влияние на экономику штата.

«В отличие от других вариантов налоговой реформы, доступных политикам Западной Вирджинии, она очень мало способствует инвестициям, созданию рабочих мест или другому экономическому росту», — сказал Валчак.

«Многих очень раздражает налог на автомобили, но он очень мало влияет на принятие экономических решений», — добавил он, назвав предложение «неэлегантным» и «неэффективным». Вальчак говорит, что согласно плану Джастиса, налогоплательщики будут «по сути предоставлять кредит правительству», пока они ждут применения кредита, системы, которую, по его словам, можно было бы избежать, если бы поправка 2 была принята.

В то время как некоммерческая организация Вальчака благосклонно отозвалась о поправке 2, некоторые из его критических замечаний по поводу плана налогообложения транспортных средств разделили эксперты, выступавшие против конституционной меры. О’Лири из Бюджетно-политического центра Западной Вирджинии сказал, что предложение «сложное» и создает дополнительную работу не только для правительства, но и для налогоплательщиков.

О’Лири из Бюджетно-политического центра Западной Вирджинии сказал, что предложение «сложное» и создает дополнительную работу не только для правительства, но и для налогоплательщиков.

Это последнее замечание поддержали люди, работающие с жителями Западной Вирджинии с низким доходом. Многие из более бедных жителей штата изо всех сил пытаются получить доступ к ресурсам и поддержке, необходимой для точной подачи налоговой декларации, а также чаще, чем другие, подвергаются проверке после подачи декларации. Управление юстиции отметило, что налогоплательщики с низким доходом и люди, которые не зарабатывают достаточно для подачи налоговых деклараций, по-прежнему будут иметь право на получение кредита, если они представят соответствующие формы, которые будут доступны в Интернете и в бумажной версии.

Но: «Это не счет для бедных», — сказала Стефани Коулман, программный директор клиники для малоимущих налогоплательщиков в юридическом колледже WVU. Она говорит, что, учитывая проблемы с доступом, с которыми сталкиваются налогоплательщики с низким доходом при подаче налоговой декларации, в сочетании с тем фактом, что многие люди с низким доходом в штате не имеют автомобилей или имеют относительно недорогие транспортные средства и вряд ли будут платить за них большие налоги. , маловероятно, что программа Джастиса что-то даст.

, маловероятно, что программа Джастиса что-то даст.

«У меня есть вопросы о том, как будет передаваться информация и какая помощь будет доступна», — добавила она.

План может столкнуться с трудной борьбой — даже при подавляющем большинстве республиканцевПомимо потенциальных проблем, которые эксперты видят в плане, инициатива юстиции по налогу на транспортные средства может столкнуться с еще одним более непосредственным препятствием: неясно, кто будет голосовать за нее. .

В ноябре республиканцы ужесточили контроль над зданием штата, а это означает, что Джастис должен продать свою партию только по своему плану. Пока что республиканцы в лучшем случае восприняли налоговое предложение прохладно, хотя в последние месяцы оно также столкнулось с более прямой критикой со стороны членов руководства партии.

Во многом это связано с перетягиванием каната, в котором Джастис и республиканцы в законодательном органе были зажаты в течение последних нескольких месяцев. Джастис утверждал, что его предложения, в частности его конечная цель полной отмены подоходного налога в Западной Вирджинии, являются лучшим шагом для штата. Но законодатели-республиканцы в значительной степени избегали идти ва-банк на его планы, а вместо этого настаивали на Поправке 2. Конфликт между сенаторами-республиканцами и Джастисом создал политическую интермедию в месяц, предшествовавший дню выборов.

Джастис утверждал, что его предложения, в частности его конечная цель полной отмены подоходного налога в Западной Вирджинии, являются лучшим шагом для штата. Но законодатели-республиканцы в значительной степени избегали идти ва-банк на его планы, а вместо этого настаивали на Поправке 2. Конфликт между сенаторами-республиканцами и Джастисом создал политическую интермедию в месяц, предшествовавший дню выборов.

Теперь, когда поправка провалилась, Джастис настаивает на том, чтобы законодатели использовали свое квалифицированное большинство для принятия его налоговых предложений.

«В конце концов, [лидеры Сената] сильно заблуждались, — сказал Джастис Talkline в ноябре. «Нам нужно просто исправиться, двигаться вперед и давайте продолжим делать работу для людей».

По мере приближения сессии законодатели не дали четкого указания на то, что они пойдут на это.

«Я ничего не знаю о моем закрытом собрании, но с моей точки зрения, это глупый законопроект», — сказал в ноябре президент Сената Крейг Блэр из Беркли, обсуждая налоговый план юстиции.

..)

..) ..)

..)