Кредиты в Сбербанке наличными или онлайн на карту – условия для физических лиц

Кредиты в Сбербанке наличными или онлайн на карту – условия для физических лицГород

Москва

Санкт-Петербург

Волгоград

Воронеж

Екатеринбург

Казань

Красноярск

Нижний Новгород

Новосибирск

Омск

Пермь

Ростов-на-Дону

Самара

Уфа

Челябинск

Кредитные карты Дебетовые карты Вклады Ипотеки Кэшбэки РКО Оформите заявку онлайн. На странице собраны все предложения банка по кредитам в 2022 году, а также подробная информация о суммах, сроках, процентных ставках, необходимых документах и других условиях. Воспользуйтесь приведенной инструкцией для оформления заявки на кредит онлайн на сайте www.sberbank.ru. Ответы на частые вопросы о потребительском кредитовании.

Оформите заявку онлайн. На странице собраны все предложения банка по кредитам в 2022 году, а также подробная информация о суммах, сроках, процентных ставках, необходимых документах и других условиях. Воспользуйтесь приведенной инструкцией для оформления заявки на кредит онлайн на сайте www.sberbank.ru. Ответы на частые вопросы о потребительском кредитовании.Рейтинг К5М

7.2/10

| Сумма | |

| Срок | от 1 до 36 месяцев |

| Ставка в год | от 13 до 21.9% |

| Возраст | до 70 лет |

| Документы | анкета; учредительные и регистрационные документы юридического лица/индивидуального предпринимателя; финансовая отчетность; документы по хозяйственной деятельности |

| Скорость рассмотрения заявки | до 3 рабочих дней |

| Регистрация | постоянная РФ |

| Стаж | не менее 3-х месяцев — для торговли или при предоставлении в залог векселя Сбербанка; не менее 6-ти месяцев — для остальных видов деятельности, кроме сезонных; не менее 12-ти месяцев — для сезонных видов деятельности |

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Спасибо, ваша жалоба отправлена на рассмотрение

К5М® — рейтинг, с помощью которого мы оцениваем финансовые продукты (например, микрозаймы, кредиты или кредитные карты). Для объективной оценки используется сложная формула, которая учитывает большое число параметров (в сентябре 2016 года их было всего 5 штук, а через два года — уже более 80). В процессе оценки задействованы не только основные параметры продукта (такие как сумма или процентная ставка кредита), но и оценки клиентов.

Подробнее

Обратите внимание! Сайт Сбербанка перешел на сертификаты безопасности Минцифры. Чтобы сайты Сбера продолжали работать без проблем и открываться в браузере, необходимо вручную установить сертификаты Минцифры. Рассказываем, как это сделать.

Как оформить

Шаг 1

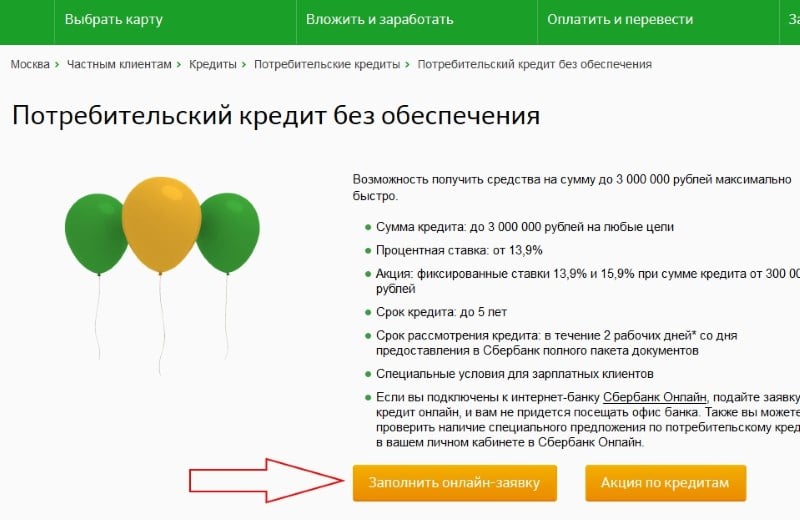

Перейдите на сайт Сбербанка.

Шаг 2

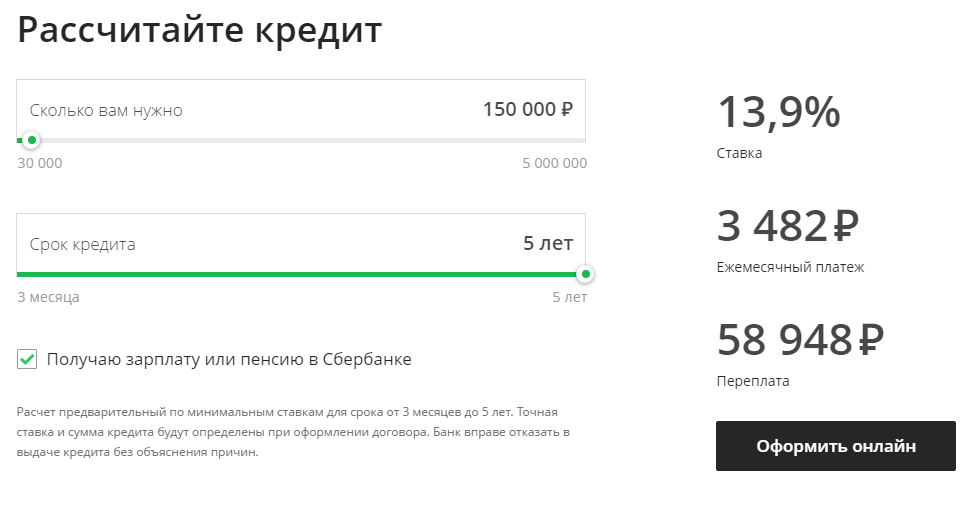

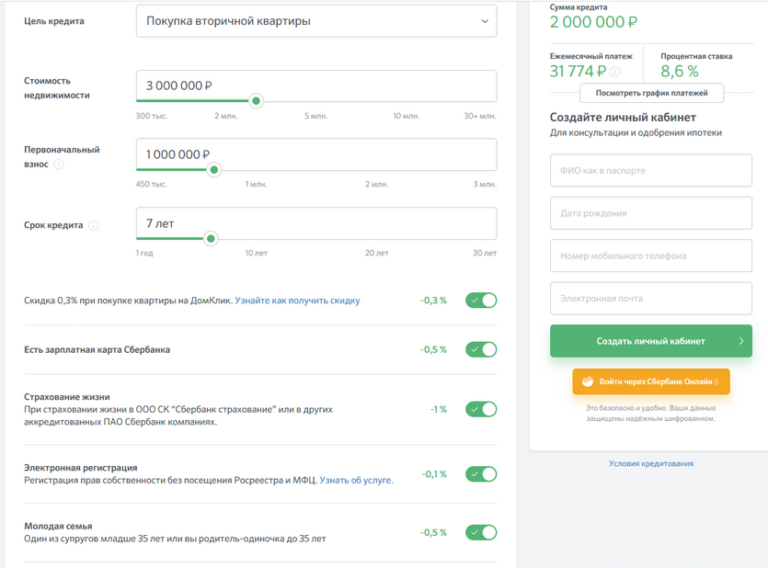

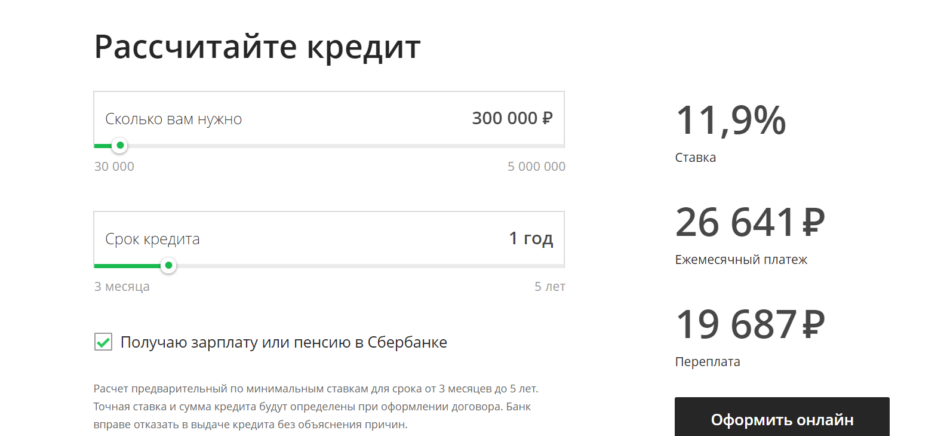

Рассчитайте кредит с помощью онлайн-калькулятора. Чтобы подать заявку, нажмите на кнопку «Оформить онлайн».

Шаг 3

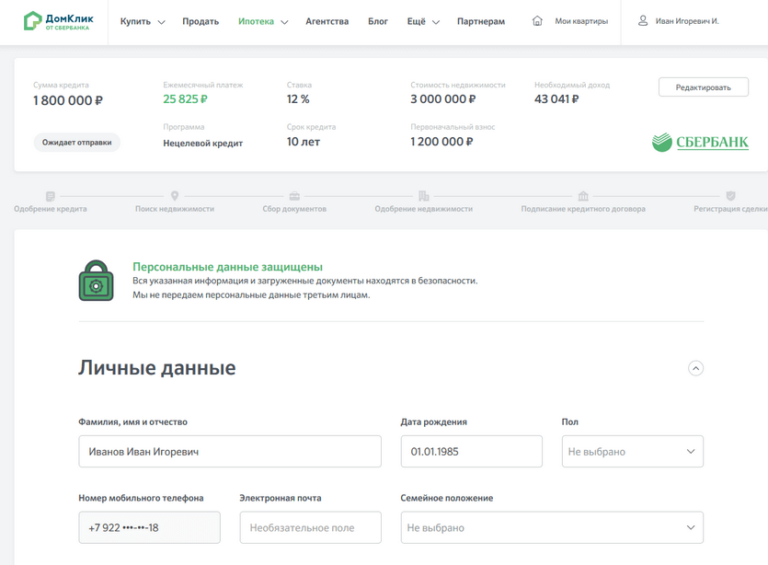

Заполните заявление и принесите необходимые документы в офис Сбербанка. Банк примет решение о выдаче кредита в течение 2 рабочих дней.

Требования к заемщику

| Российской Федерации | |

| Возраст | от 18 до 80 лет |

| Стаж | от 6 месяцев на текущем месте работы |

| Регистрация | постоянная или временная в регионе присутствия банка |

Необходимые документы

- Паспорт РФ

- Справка о доходах за 6 месяцев

- Налоговая декларация 3-НДФЛ

- Договор аренды

- Копия трудовой книжки или трудового контракта, справка от работодателя

О банке

Сбербанк — крупнейший банк в России, предлагающий большое число финансовых услуг. Он ведет свою историю от государственных сберегательных касс, которые были учреждены еще в 1841 году указом императора Николая I. В 1987 году на базе сберегательных касс был учрежден Сбербанк СССР. В 1990-91 годах он был преобразован в коммерческий Сбербанк России. Сейчас Сбербанк возглавляет одноименную финансовую группу, в которую входят различные учреждения как в России, так и за границей.

Он ведет свою историю от государственных сберегательных касс, которые были учреждены еще в 1841 году указом императора Николая I. В 1987 году на базе сберегательных касс был учрежден Сбербанк СССР. В 1990-91 годах он был преобразован в коммерческий Сбербанк России. Сейчас Сбербанк возглавляет одноименную финансовую группу, в которую входят различные учреждения как в России, так и за границей.

Основной пакет акций Сбербанка — 50% плюс одна — принадлежит государству в лице Минфина, остальные находятся в публичном обращении. Головной офис банка расположен в Москве. Отделения банка есть во многих населенных пунктах почти во всех регионах России, кроме Крыма. Также активно развиваются представительства и дочерние банки за границей — в Германии, США, Китае, Индии и других странах. Номер генеральной лицензии банка — 1481, выдана Центробанком 11 августа 2015 года.

Сбербанк — один из самых популярных банков в России как среди частных лиц, так и среди предпринимателей. Он предлагает своим клиентам разнообразные банковские услуги — от кредитов, вкладов и карт до РКО, страхования и инвестиционных продуктов. Сбербанк активно развивает банковские услуги и помогает внедрять новые технологии в области финтеха. Вокруг него сложилась развитая экосистема банковских и небанковских продуктов для физических и юридических лиц.

Сбербанк активно развивает банковские услуги и помогает внедрять новые технологии в области финтеха. Вокруг него сложилась развитая экосистема банковских и небанковских продуктов для физических и юридических лиц.

Документы

- Заявление-анкета

- Документы, подтверждающие финансовое состояние и трудовую занятость

Вопросы и ответы

Если я получаю зарплату на карту Сбербанка, предложат ли мне более выгодные условия?

Для зарплатных клиентов и пенсионеров, пользующихся его картами, Сбербанк предлагает упрощенное оформление кредита. Чтобы узнать решения банка о выдаче кредита, достаточно предъявить паспорт в любом кредитном офисе. Своим клиентам Сбербанк предлагает кредиты по ставке на 1% ниже стандартных условий.

Как Сбербанк выдает кредит?

Сбербанк выдает потребительский кредит в течение 30 дней с даты одобрения заявки.

Можно ли погасить кредит Сбербанка досрочно?

Кредит Сбербанка можно погашать как по графику, так и досрочно. Банк принимает частичное и полное погашение без комиссии. Досрочно погасить кредит можно в любую дату и на любую сумму.

Для досрочного погашения, отправьте заявку в Сбербанк Онлайн или напишите заявление в отделении банка. В заявке укажите сумму, дату и счет, с которого нужно списать оплату. В заявленную дату внесите деньги на счет. Проконтролируйте списание средств на следующий день.

Есть ли штраф за задержку оплаты кредита?

Если вы задержали оплату по кредиту, то Сбербанк имеет право начислить штраф. Неустойка за просрочку ежемесячного платежа начисляется со дня, следующего за датой погашения по графику, до даты фактического погашения задолженности. Размер неустойки — 20% годовых.

Неустойка за просрочку ежемесячного платежа начисляется со дня, следующего за датой погашения по графику, до даты фактического погашения задолженности. Размер неустойки — 20% годовых.

Можно ли получить кредит, не приходя в отделение Сбербанка?

Если вы являетесь клиентом банка — получаете зарплату или пенсию на карту Сбербанка, то можете подать заявку через интернет-банк. После одобрения заявки на кредит, банк зачислит деньги на счет вашей карты.

+1

Очистить

Перейти

в Сбербанке рассказали, какие операции можно совершать без визита в офис Saratovnews.ru

Текущие реалии диктуют новые правила, когда лучше лишний раз остаться дома и уж тем более отказаться от посещения людных мест. Оплатить кредит, услуги ЖКХ, открыть вклад, заказать карту или поменять пин-код – всё это и многое другое можно удаленно.

Разбираемся подробнее, какие банковские услуги и как можно получить, не выходя из дома с экспертами Саратовского отделения Сбербанка.

Так, клиенты Сбербанка могут без труда практических все операции, кроме получения наличных, получить онлайн. Для этого нужно зайти на сайт или скачать мобильное приложение: просто вбейте «Сбербанк Онлайн» в поисковой строке PlayMarket (для телефон на Android) ли в App Store (для IPhone).

Оплатить платежи и получить справку с подтверждением онлайн

Идти в банк для оплаты услуг ЖКХ, мобильного телефона, штрафы или пошлин уже давно необязательно. Это легко сделать онлайн. Так, в Сбербанке отмечают, что один из самых быстрых способов оплаты услуг ЖКХ через сервисы Сбербанка — отсканировать QR-код на квитанции. Если вы клиент банка, то для оплаты счета нужно открыть на смартфоне приложение Сбербанк Онлайн, нажать «Сканировать QR-код» на главном экране и наведите камеру на QR-код. Все реквизиты для оплаты заполнятся сами — вам останется только подтвердить оплату.

Если на квитанции нет QR-кода, в меню Сбербанк Онлайн выбираем раздел «Платежи», затем «ЖКХ и домашний телефон», и далее выбираем, что нужно оплатить и следуем инструкциям.

Получить квитанцию с подтверждением платежа можно онлайн. Справка по платежу с синей печатью имеет такую же юридическую силу, как и справка, выданная в офисе банка.

Погасить или получить кредит

Внести регулярный платеж по кредиту также можно в Сбербанк Онлайн — для этого достаточно сделать перевод с карты или другого счета на счет кредита. Вы также можете погашать в Сбербанк Онлайн кредиты других банков, почитать подробнее можно на сайте.

Однако не все знают, что и при получении кредита можно обойтись без посещения офиса банка. Заходим в раздел «Кредиты» мобильного приложения Сбербанк Онлайн, нажимаем кнопку «+», выбираем кредитный продукт, рассчитываем условия, нажимаем «Продолжить». И вот у вас уже запущен процесс получения кредита. В случае положительного решения деньги будут переведены на карту, посещать банк не требуется! В офис придется зайти, только если банку потребуется дополнительная информация.

Также просто в Сбербанк Онлайн подать заявку на рефинансирование кредита.

Открыть вклад

Если вы хотите сохранить и преумножить средства посредством открытия вклада, идти в офис опять же не нужно. Для этого в приложении Сбербанка в разделе «Вклады и счета» необходимо нажать «+», выбрать вклад, нажать «Продолжить» и затем перевести на вклад нужную сумму.

Заказать карту или сменить пин-код

Выпуск новой карты легко оформить в Сбербанк Онлайн и снова идти в офис — нет никакой необходимости. Если банк уже выпустил для вас карту, то не обязательно иди за ней в офис Сбербанка. В мобильном приложении Сбербанк Онлайн вы сможете активировать ее дистанционно. После этого вы можете пользоваться вашей картой без наличия «пластика», забрать готовую карту в банке можно будет в течение трех месяцев.

Если забыли ПИН-код, заказывать новую карту не нужно: придумайте новый ПИН и установите его в Сбербанк Онлайн. Вы можете сменить ПИН-код по любой своей карте — зарплатной, кредитной, корпоративной и даже Digital.

Обменять валюту

Чтобы купить доллары или евро, достаточно просто зайдите в Сбербанк Онлайн и в разделе «Курсы валют» выбрать нужную вам валюту, а затем — кнопку «Купить или продать». Если у вас нет валютного счета, то вам будет предложено открыть вклад, на который и будет зачислена купленная вами валют.

Если у вас нет валютного счета, то вам будет предложено открыть вклад, на который и будет зачислена купленная вами валют.

Подробную информацию обо всех банковских услугах, которые можно получить дистанционно, смотрите на сайте Сбербанка.

Также здесь можно узнать о предложениях Сбербанка для тех, кто остался дома: от бесплатных консультаций врачей до доставки продуктов питания на дом.

Метки: новости партнеров, Новости Саратов, последние новости Саратов, Сбербанк

Passbook Loans: оплата за собственные деньги

Чтение через 3 минуты Опубликовано 14 апреля 2022 г.

Написано

Лаура Брюс

Лаура Брюс

Логотип BankrateБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся , этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Если вам нужны средства, но у вас нет надежной кредитной истории, ссуда сберегательной книжки может помочь вам удовлетворить обе потребности.

Кредит по сберегательной книжке дает возможность получить кредит по низкой ставке, не сокращая свои сбережения. Заемщики получают удобство финансирования, не рискуя накопленными сбережениями в случае возникновения чрезвычайной ситуации.

Несмотря на то, что у сберегательных книжек есть преимущества, этот вариант ссуды также сопряжен со значительными рисками. Узнайте, как работают кредиты сберегательной книжки, а также плюсы и минусы кредита под залог собственных денег.

Что такое кредит по сберегательной книжке?

Сберегательные ссуды, иногда называемые залоговыми сберегательными ссудами, представляют собой тип обеспеченного кредита, в качестве обеспечения которого используется остаток на вашем сберегательном счете. Эти кредиты предлагаются финансовыми учреждениями, такими как банки и кредитные союзы, и могут быть удобным способом занять деньги при восстановлении вашего кредита. Некоторые кредиторы могут позволить вам занять все или часть ваших существующих сбережений в качестве залога по кредиту.

Кредитор также сообщает в бюро кредитных историй о вашей деятельности по погашению кредита в сберегательной книжке. Внесение последовательных и своевременных платежей по кредиту может привести к улучшению вашего общего кредита.

Как работает ссуда по сберегательной книжке?

Чтобы иметь право на получение кредита сберегательной книжки, вам необходим накопительный сберегательный счет или сертификат депозитного счета. Этот счет обычно открыт в учреждении, у которого вы собираетесь брать кредит.

Сумма кредита в сберегательной книжке зависит от остатка на вашем сберегательном счете. Затем банки используют баланс вашего сберегательного счета в качестве гарантии по кредиту. Если вы не в состоянии погасить кредит, он применяет ваши сбережения средств к балансу кредита вы должны.

Ваш кредитор заблокирует сберегательный счет на сумму, которую вы одолжили для ссуды по сберегательной книжке. В течение этого времени у вас не будет доступа к этой сумме в любом случае. Однако заблокированные сберегательные фонды продолжают начислять проценты по стандартной годовой процентной доходности.

Однако заблокированные сберегательные фонды продолжают начислять проценты по стандартной годовой процентной доходности.

Когда вы вносите платежи по кредиту в рассрочку, банк высвобождает ту же сумму из ваших удерживаемых сберегательных фондов. К тому времени, когда вы полностью погасите свой кредит, вы снова получите доступ к 100 процентам залога ваших сбережений.

Должны ли вы получить ссуду по сберегательной книжке?

Зачем кому-то платить за собственные деньги? Почему бы просто не использовать деньги на сберегательном счете?

Одной из причин является установление кредита. Если цель состоит в том, чтобы улучшить свой кредитный профиль, перед продолжением рекомендуется уточнить в своем банке, сообщает ли он о кредитах сберегательной книжки в Experian, Equifax или TransUnion.

Для некоторых заемщиков это может быть и психологическая причина. Некоторые люди ненавидят падение баланса своего сберегательного счета; другие беспокоятся, что у них больше никогда не хватит дисциплины пополнить счет. Вместо того, чтобы опустошать свой сберегательный счет, некоторые люди предпочитают брать кредит в сберегательной книжке.

Вместо того, чтобы опустошать свой сберегательный счет, некоторые люди предпочитают брать кредит в сберегательной книжке.

Если у вас хорошая кредитная история, займы под залог собственных денег без необходимости возлагают финансовый риск на вас, а не на финансовое учреждение. Альтернативой может быть необеспеченный кредит с низкой процентной ставкой или кредитная карта под 0% годовых. Однако, если займ денег является лучшим способом для вашего кредита, ссуда сберегательной книжки может быть вариантом для рассмотрения.

Каковы плюсы и минусы заимствования из ваших сбережений?

Кредиты на сберегательные книжки имеют несколько преимуществ, но есть и недостатки, о которых следует помнить.

Плюсы

- Более низкие процентные ставки. Процентные ставки по кредитам сберегательной книжки обычно составляют всего 2 процента годовых по сравнению со средней ставкой по необеспеченным личным кредитам в размере 10,49%.

- Минимальные требования.

Поскольку получение кредита со сберегательного счета выступает в качестве залога, требования к кредиту и одобрение менее строгие.

Поскольку получение кредита со сберегательного счета выступает в качестве залога, требования к кредиту и одобрение менее строгие. - Помогает восстановить кредит. Если вы будете вносить регулярные и своевременные платежи в течение срока действия кредита, ваш кредитный рейтинг может повыситься. Если это является вашей основной причиной получения кредита сберегательной книжки, спросите, сообщает ли кредитор о платежных операциях в бюро кредитных историй.

- Получает сберегательный процент. На часть ваших сбережений, хранящихся в банке, по-прежнему начисляются проценты. Это может немного снизить общую стоимость заимствования кредита сберегательной книжки.

Минусы

- Может не улучшить ваш кредит. Не всегда стоит полагаться на ссуды в сберегательной книжке для создания кредита, так как не все кредиторы сообщают об этих платежах в бюро кредитных историй. Кроме того, если вы сделаете просроченные платежи по кредиту сберегательной книжки, ваш кредит пострадает.

- Нет страховочной сетки в аварийной ситуации. Если возникнут непредвиденные расходы, и вам придется их оплатить, вы рискуете не выплатить кредит по сберегательной книжке. Даже если вам не грозит дефолт по кредиту, у вас нет доступа ко всему вашему сберегательному фонду. Если это ваш единственный аварийный фонд и возникает кризис, у вас нет денег.

- Вы платите, чтобы одолжить собственные деньги. В конечном счете, какая бы сумма кредита вам не была одобрена, это означает, что у вас уже есть эти средства на вашем сберегательном счете. Вы платите банку за разрешение использовать собственные средства.

Практический результат

На первый взгляд ссуда на банковской книжке может показаться привлекательным вариантом, но действуйте с осторожностью. Поскольку ссуда обеспечена частью или всем балансом ваших сбережений, у вас будет ограниченный доступ к вашим сбережениям до тех пор, пока деньги, которые вы заняли, не будут возвращены. Кроме того, вы будете нести ответственность за уплату процентов на свои собственные деньги, а просроченные платежи могут повредить вашей кредитной истории.

Кроме того, вы будете нести ответственность за уплату процентов на свои собственные деньги, а просроченные платежи могут повредить вашей кредитной истории.

Если вы ищете лучший способ занять деньги, обязательно тщательно изучите вопрос, прежде чем выбрать подходящий кредит.

Узнать больше:

- Лучшие ставки по потребительским кредитам

- Как получить потребительский кредит

- Как рассчитать проценты по кредиту

Можно ли получить кредит без счета в банке?

В этой статье:

- Почему сложно получить кредит без счета в банке?

- Все ли кредиторы требуют банковских счетов?

- Можно ли получить кредит без банковского счета?

- Рассмотрите возможность открытия банковского счета

Если у вас нет банковского счета, вы не одиноки. 2019 годИсследование, проведенное Федеральной корпорацией страхования депозитов (FDIC), показало, что около 7,1 миллиона американских домохозяйств не имеют доступа к банковским услугам — термин, который описывает людей, у которых нет текущего или сберегательного счета, открытого в банке или кредитном союзе.

Отсутствие банковского счета из-за того, что вы предпочитаете иметь при себе наличные деньги или из-за того, что у вас не очень хорошая банковская история, может затруднить получение кредита. Узнайте, почему трудно получить кредит без банковского счета и как вы можете открыть счет для достижения своих финансовых целей.

Почему трудно получить кредит без счета в банке?

Кредиторы могут запросить вашу банковскую историю, когда вы подаете заявку на кредит, потому что это помогает им проверить ваш доход и дает им представление о том, есть ли у вас наличные деньги, чтобы не отставать от платежей.

Без банковской истории, подтверждающей ваш денежный поток, кредиторы могут столкнуться с трудностями при оценке риска вашего кредитования. В конечном счете, кредиторы хотят гарантии того, что вы погасите кредит. Без заявлений, подтверждающих, что вы можете управлять платежами, может быть сложнее определить, имеете ли вы право.

Кредиторы, которые предлагают потребительские кредиты, могут также потребовать, чтобы у вас был банковский счет, потому что именно там хранятся средства и откуда будут поступать платежи.

Все ли кредиторы требуют банковских счетов?

Наличие банковского счета не обязательно для того, чтобы занимать деньги, но кредиторы, которым он не требуется, могут предлагать субстандартные кредиты. «Субстандартный» в этом случае описывает ссуды с высокими процентными ставками и сборами, которые продаются заемщикам, которым может быть трудно погасить долг, например, с низким доходом или плохой кредитной историей. Определенные ссуды и кредитные карты могут быть очень полезны для таких заемщиков, например, ипотечные кредиты с государственной поддержкой и обеспеченные кредитные карты, но других типов субстандартных кредитов лучше избегать, и для них может не потребоваться банковский счет.

Ссуда под залог, ссуда в ломбарде и ссуда под залог — это три типа ссуд, для которых банковский счет может не понадобиться. Вот как работает каждый из них:

- Ссуды до зарплаты : Ссуды до зарплаты — это краткосрочные ссуды, которые позволяют вам занять небольшую сумму денег (обычно 500 долларов или меньше) до следующей зарплаты.

Кредиторы до зарплаты могут запросить банковский счет, но иногда для получения права на получение кредита может быть достаточно предоплаченного карточного счета.

Кредиторы до зарплаты могут запросить банковский счет, но иногда для получения права на получение кредита может быть достаточно предоплаченного карточного счета. - Ссуды в ломбарде : Ссуды в ломбарде — это ссуды, в которых ценное имущество, такое как драгоценности или оборудование, используется в качестве залога для суммы, которую вы занимаете. Кредитор может дать вам наличные деньги и будет держать предмет, пока вы не погасите кредит.

- Титульные ссуды : Титульные ссуды — это ссуды под залог автомобиля без залога. Вы по-прежнему можете ездить на своей машине, но кредитор сохраняет право собственности на вашу машину до тех пор, пока вы не погасите кредит. Если вы пропустите платежи, кредитор может иметь право забрать ваш автомобиль.

Однако ссуды до зарплаты, ломбарды и титульные ссуды, как известно, очень дороги. Годовая процентная ставка (годовых) по этим кредитам может составлять 400% и более, а условия могут быть ограничительными. Для сравнения, средний показатель годовых по 24-месячному кредиту составляет 90,46%, согласно данным Федеральной резервной системы за февраль 2021 года.

Для сравнения, средний показатель годовых по 24-месячному кредиту составляет 90,46%, согласно данным Федеральной резервной системы за февраль 2021 года.

Поскольку эти кредиты стоят так дорого и их может быть трудно погасить, почти всегда лучше их избегать. Если вы не можете погасить кредит быстро, сборы могут накапливаться, что приводит к долговой ловушке, из которой трудно выбраться.

Можно ли получить кредит без банковского счета?

В приложениях по кредитной карте не всегда может потребоваться информация о банке, но вы должны убедиться, что карта предлагает варианты оплаты помимо банковских переводов, если у вас нет банковского счета. Открытие карты и своевременные платежи могут помочь вам создать положительную кредитную историю и лучше претендовать на будущие кредиты.

Если ограниченная или плохая кредитная история затрудняет получение кредита или необеспеченной кредитной карты, может помочь обеспеченная карта или кредитный заем. Вот как они работают:

Защищенные кредитные карты

Защищенные кредитные карты — это карты, обеспеченные авансовым депозитом (который обычно становится вашим кредитным лимитом). В то время как многие эмитенты карт требуют, чтобы вы внесли депозит банковским переводом, другие могут позволить вам оплатить его денежным переводом или банковским переводом. Сделав определенное количество своевременных платежей, вы можете вернуть депозит и получить необеспеченную карту.

В то время как многие эмитенты карт требуют, чтобы вы внесли депозит банковским переводом, другие могут позволить вам оплатить его денежным переводом или банковским переводом. Сделав определенное количество своевременных платежей, вы можете вернуть депозит и получить необеспеченную карту.

Ссуды на строительство кредита

Ссуда на строительство кредита аналогична ссуде в рассрочку, когда вы вносите ежемесячные платежи, но ее цель состоит в том, чтобы помочь вам создать кредитную историю. Кредитные средства помещаются на сберегательный счет до тех пор, пока вы не погасите кредит. В конце срока вы получаете кредитные средства единовременно, возможно, с процентами. Кредитные союзы и местные банки часто предлагают ссуды для создания кредитов, и вам может не потребоваться наличие существующего счета в банке для подачи заявки.

В зависимости от того, где вы берете кредит на строительство кредита, вы можете совершать платежи с карты предоплаты. Для этого кредита необходим сберегательный счет, потому что там хранятся ваши деньги, но обычно он создается в процессе подачи заявки, если вы одобрены.

Рассмотрите возможность открытия банковского счета

Открытие банковского счета может облегчить получение кредита, но открыть счет легче сказать, чем сделать. Если у вас нет банковского счета отчасти из-за того, что в прошлом у вас было много овердрафтов или неуплаченных комиссий, и вы не можете получить одобрение на новый счет, у вас все еще могут быть варианты.

Банковские счета второго шанса, предлагаемые кредитными союзами и банками, предназначены для предоставления второго шанса людям с далеко не идеальной банковской историей. BBVA USA и PNC — два примера финансовых учреждений, предлагающих счета второго шанса.

У вас также могут быть варианты с онлайн-банками. Chime предлагает второй шанс онлайн-банковских счетов, где ваше приложение не проходит через ChexSystems, которая по сути является системой проверки данных для банковских счетов.

Если вы не решаетесь открыть банковский счет, потому что беспокоитесь о комиссиях и минимальном требуемом депозите, есть варианты с низкими комиссиями и отсутствием требований к минимальному балансу. Поскольку условия могут сильно различаться от одной учетной записи к другой, лучший способ выбрать банковский счет — сравнить функции, сборы и условия в нескольких учреждениях, включая как традиционные, так и онлайн-банки, а также кредитные союзы.

Поскольку условия могут сильно различаться от одной учетной записи к другой, лучший способ выбрать банковский счет — сравнить функции, сборы и условия в нескольких учреждениях, включая как традиционные, так и онлайн-банки, а также кредитные союзы.

Как открыть банковский счет

Если вам интересно, как открыть расчетный счет, вот общий обзор необходимых шагов:

- Подайте заявление онлайн или лично. В зависимости от выбранного вами эмитента банковского счета, вы можете подать заявление онлайн или в отделении. Приложение обычно включает в себя предоставление такой информации, как ваше имя, номер телефона, адрес и номер социального страхования или индивидуальный идентификационный номер налогоплательщика (ITIN).

- Предоставить подтверждающие документы. Чтобы подтвердить свою личность и адрес, вам может потребоваться предъявить несколько документов, удостоверяющих личность.

- Предоставьте деньги для первоначального взноса. Как правило, вам потребуется пополнить счет, по крайней мере, на минимальную сумму наличными.

- Получите свою дебетовую карту. После настройки учетной записи на почту приходит дебетовая карта, и вы можете использовать ее для совершения покупок онлайн и офлайн.

Практический результат

Банковская история является одним из факторов, который кредиторы могут проверить, чтобы определить, имеете ли вы право на получение кредита, и наличие банковского счета может быть необходимо, если средства будут депонированы именно там. Если вы думаете, что вам может понадобиться кредит в будущем, и у вас нет банковского счета, рассмотрите возможность открытия счета сейчас, чтобы вы могли показать запись ответственной банковской истории.

Если вам срочно нужен кредит и вы рассматриваете кредитора, который не требует банковского счета, будьте осторожны. Внимательно изучите процентные ставки, сборы и сроки кредитора и определите, сможете ли вы погасить кредит в соответствии с договоренностью. Если вам нужно одолжить лишь небольшую сумму, чтобы получить следующую зарплату, подумайте о том, чтобы одолжить у друзей или семьи и сделать открытие банковского счета приоритетной задачей.

Поскольку получение кредита со сберегательного счета выступает в качестве залога, требования к кредиту и одобрение менее строгие.

Поскольку получение кредита со сберегательного счета выступает в качестве залога, требования к кредиту и одобрение менее строгие.

Кредиторы до зарплаты могут запросить банковский счет, но иногда для получения права на получение кредита может быть достаточно предоплаченного карточного счета.

Кредиторы до зарплаты могут запросить банковский счет, но иногда для получения права на получение кредита может быть достаточно предоплаченного карточного счета.