как и где можно получить 2-НДФЛ

Читатель Александр спрашивает: «Я — самозанятый. Хочу взять ипотеку. Как мне подтвердить доход для банка?»

Справку о доходах можно оформить онлайн

Самозанятые могут подтвердить заработок справкой о доходах по форме КНД 1122036. Получить справку можно онлайн на сайте налоговой службы или в мобильном приложении «Мой налог».

На сайте налоговой службы. Получить справку через раздел «Мой налог» на сайте налоговой службы можно так:

Личный кабинет самозанятого на сайте налоговой службы

- Зайдите в личный кабинет самозанятого.

- Перейдите в раздел с настройками.

- Выберите вкладку «Справки» и вид документа — справка о состоянии расчетов по налогу на профессиональный доход.

- Укажите год, за который нужна справка.

- Нажмите «Сформировать».

В приложении «Мой налог». Получить справку можно так:

Получить справку можно так:

- Зайдите в приложение.

- Кликните на кнопку «Справка о доходах» в разделе «Справки». Справку можно сохранить отдельным файлом, отправить по электронной почте или распечатать.

Зачем самозанятому получать справку о доходах

Документ пригодится, чтобы:

- взять кредит;

- подтвердить происхождение денег, если банк заинтересуется законностью операции;

- оформить льготы и пособия, например пособие на детей от 3 до 8 лет или от 8 до 17 лет;

- получить визу;

- продлить вид на жительство;

- доказать платежеспособность.

Взять кредит.

Письмо ФНС от 13. 09.2019 № ЕД-4-20/18515

09.2019 № ЕД-4-20/18515

Подтвердить происхождение денег. Если у банка возникнут подозрения о происхождении денежных поступлений, он может заблокировать операцию клиента до выяснения обстоятельств. Справка о доходах самозанятого и справка о постановке на налоговый учет в качестве самозанятого по форме КНД 1122035 помогут подтвердить легальность заработков.

Оформить льготы и пособия.

Получить визу. Справка о доходах самозанятого подтвердит доход и отсутствие скрытого намерения задержаться в другой стране нелегальным мигрантом.

Продлить ВНЖ. Иностранец может подтвердить возможность содержать себя и членов своей семьи на территории России любым документом, который покажет его доходы. То есть для подтверждения платежеспособности можно предоставить справку о доходах самозанятого.

п. 26.10 Административного регламента МВД № 417

Доказать платежеспособность. Справка подойдет, чтобы подтвердить платежеспособность потенциальным арендодателям, у которых самозанятый планирует снимать жилье или коммерческое помещение.

Спросите у эксперта

В разделе «Вопрос-ответ» эксперты Тинькофф разбирают популярные вопросы читателей по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Вы можете отправить свой вопрос на почту [email protected].

Порядок выдачи справки 2-НДФЛ работнику

Кто выдает справку 2-НДФЛ

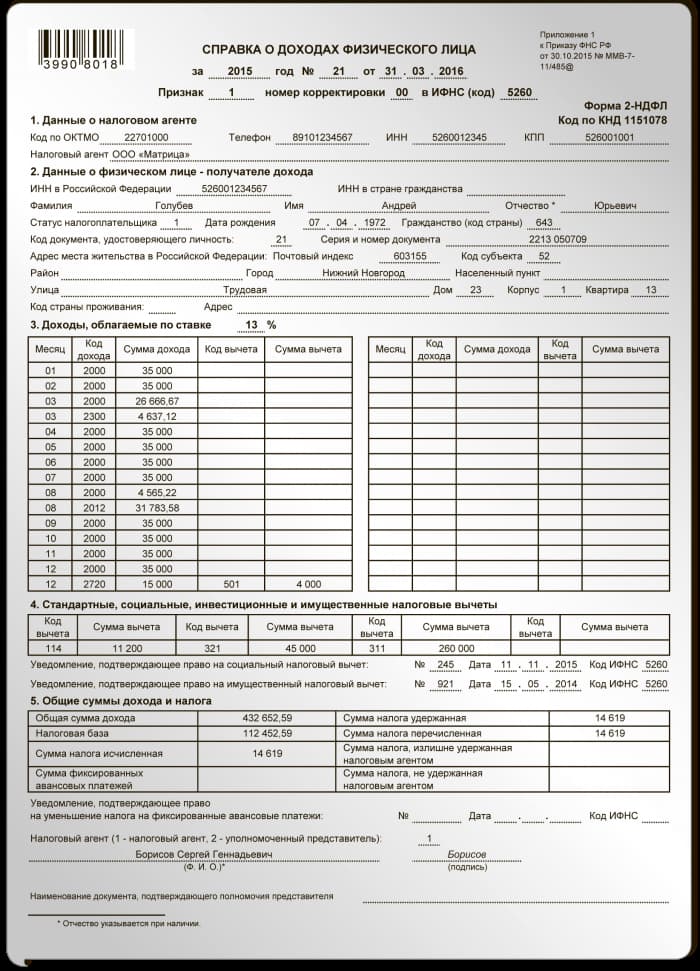

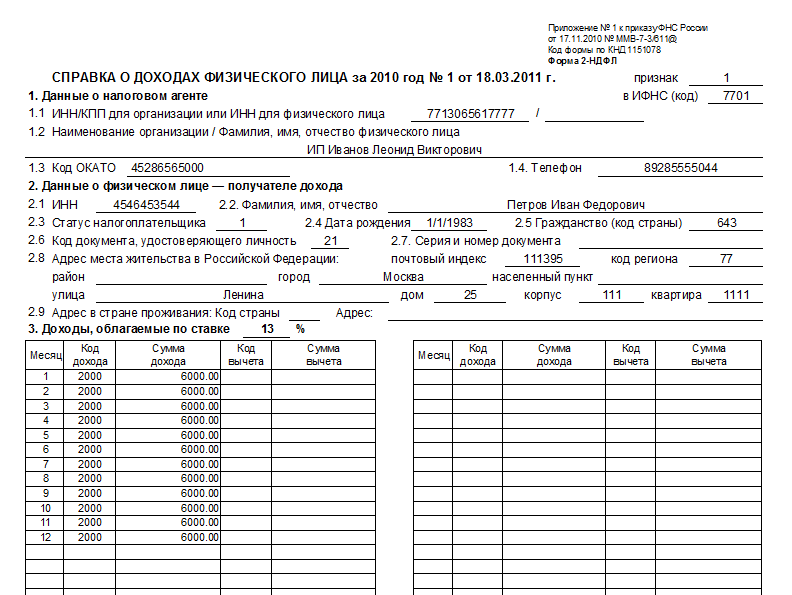

В п. 3 ст. 230 НК РФ указано, что справка о доходах и удержаниях из них выдается по требованию физического лица налоговым агентом. Начиная с доходов за 2021 год справка оформляется по форме, утвержденной приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в последней редакции (приложение № 4). Она больше не называется 2-НДФЛ, просто справка о доходах и суммах налога физического лица. Но мы продолжим именовать ее по-старому, как все привыкли — 2-НДФЛ.

Отметим, что в указанный Приказ ФНС вносятся изменения с 2023 года, когда с отчетности за 1 квартал 2023 г. начнет действовать обновленный бланк 6-НДФЛ (Приказ ФНС России от 29.09.2022 № ЕД-7-11/881@). Однако форму справки для работнников такие изменения не затронули.

Приказом № ЕД-7-11/753@ установлены два бланка: один для сдачи в налоговую (приложение № 1), второй для выдачи работникам (приложение № 4). Не ошибитесь! Об отличиях справок и порядке их оформления читайте здесь.

Скачать бланк справки 2-НДФЛ, выдаваемый работникам за 2022 год можно бесплатно, кликнув по картинке ниже:

Бланк 2-НДФЛ для работников Скачать

Эксперты системы К+ подготовили образец справки о доходах и суммах НДФЛ 2022 года. Получите бесплатный пробный доступ к системе и переходите к образцу.

Налоговым агентом для работника выступает работодатель, который удерживает из его зарплаты и иных выплат налоги и перечисляет их в бюджет. При этом налоговым агентом для работника могут выступать не только юридические лица, но и иные работодатели (самозанятые лица, а также физлица, не входящие в число самозанятых).

При этом налоговым агентом для работника могут выступать не только юридические лица, но и иные работодатели (самозанятые лица, а также физлица, не входящие в число самозанятых).

ВАЖНО! С 1 января 2023 года меняется порядок удержания и перечисления НДФЛ налоговыми агентами. Начиная с указанного момента удерживать НДФЛ придется не только при окончательном расчете, но и при выплате аванса. Особый порядок удержанияи перечисления налога будет применен к переходному периоду: декабрь 2022 г. — январь 2023 г. Подробнее об этом читайте здесь.

Налоговым агентом для военнослужащих является государство, поскольку контракт на военную службу заключается от его имени. Соответственно, получить справку о своих доходах и удержаниях военнослужащие смогут в Едином расчетном центре (ЕРЦ) Минобороны России.

Кому предоставляется справка и в какие сроки

Справка 2-НДФЛ представляется налоговым агентом:

- В отношении налога, удержанного у физлица, — ежегодно в ИФНС, теперь в составе годового 6-НДФЛ (не позднее 25 февраля года, следующего за отчетным, в 2023 г.

— крайний срок 27 февраля, поскольку 25-ое выпадает на субботу). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888.

— крайний срок 27 февраля, поскольку 25-ое выпадает на субботу). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888. - В отношении налога, который работодатель не смог удержать у физлица, — ежегодно в ИФНС, также в составе расчета 6-НДФЛ (не позднее 25 февраля года, следующего за отчетным). Подробнее о коллизии в сроках с 2023 года мы рассказали здесь.

- По требованию работника неограниченное число раз, причем работодатель не может отказать работнику в его праве (письмо УФНС г. Москвы от 24.02.2011 № 20-14/3/16873). Работник также может потребовать предоставить сразу несколько оригиналов справки.

Как мы видим, по сравнению с прошлым годом сроки сдачи налоговой отчетности изменились, теперь они все привязаны к 25-му числу определенного месяца.

ВНИМАНИЕ! 2-НДФЛ для работника можно заверить ЭЦП. Подробнее см. здесь.

В ст. 230 НК РФ не оговорен срок изготовления справки после обращения работника. В то же время в ст. 62 ТК РФ для выдачи справки о зарплате установлен трехдневный срок со дня поступления письменного заявления работника.

Означает ли это, что для получения справки необходимо в обязательном порядке писать заявление? Не всегда. Некоторые работодатели выдают такие документы по устной просьбе работника, а также при увольнении — без напоминаний (в соответствии со ст. 84.1 ТК РФ). Если же предприятие большое либо работодатель занял позицию, что без заявления ничего предоставлять не будет, следует написать ходатайство в произвольной форме.

В заявлении важно правильно указать свои личные данные, а также период (он измеряется в годах), за который требуется справка. Справка должна выдаваться сколько угодно раз по обращению работника в пределах трехлетнего срока, за который учитываются его доходы.

В какой срок нужно выдать 2-НДФЛ увольняющемуся работнику, а также физлицу (не вашему работнику), которое получало от вас доход, рассказали эксперты КонсультантПлюс. Переходите к разъяснениям, оформив бесплатный пробный доступ к системе.

Для каких целей работнику может потребоваться 2-НДФЛ

Справка о доходах и удержаниях из них по форме 2-НДФЛ может потребоваться работнику в следующих ситуациях:

- для получения кредита, оформления ипотеки;

- для заполнения декларации 3-НДФЛ;

- при трудоустройстве на новое место работы;

- для оформления пособия по безработице, пенсии;

- для получения государственной материальной помощи;

- для оформления визы;

- в других ситуациях.

О документах, которые могут оказаться нужными при подаче декларации о доходах, читайте в материале

Что делать, если работодатель отказывается выдать справку

Редко, но все же бывают ситуации, когда работодатель отказывается выдать увольняемому сотруднику справку 2-НДФЛ. Чаще всего, по причине того, что на предприятии есть проблемы с ведением налогового учета. В таком случае работнику потребуется соблюсти все нормы закона для того, чтобы добиться своего.

Придется написать заявление в письменной форме и направить его в адрес работодателя. Предпочтительно отправлять такое заявление ценным письмом — тогда на руках останется опись вложения с отметкой почтового оператора. Если в течение установленного срока (три дня с момента получения заявления работодателем) справка так и не будет предоставлена, можно обращаться напрямую в трудовую инспекцию с жалобой на бездействие должностных лиц предприятия.

О том, к чему может привести невыдача работнику справки, читайте в материале «Не выдали сотруднику справку 2-НДФЛ? Ждите судебное разбирательство».

Как поступить, если предприятие ликвидировано

Не исключена и другая довольно проблематичная ситуация, когда на момент обращения за справкой предприятие уже не функционирует (ликвидировано) и сведения о нем исключены из Единого государственного реестра юридических лиц. Существует несколько способов получить справку 2-НДФЛ в такой ситуации.

Так, если справка требуется новому работодателю, он направляет запрос в отделение ПФР и местную ИФНС с объяснением причин такой необходимости. Справка может потребоваться для правильного применения стандартных вычетов или расчета отпускных и больничных, когда без сведений об отчислениях, произведенных предыдущим работодателем, не обойтись.

В ответ на данный запрос будут предоставлены сведения о доходах и удержаниях из них по конкретному физическому лицу за запрашиваемый период. Также и само застрахованное лицо может самостоятельно отправить запрос в ПФР по форме, утвержденной приказом Минздравсоцразвития от 24.01. 2011 № 21н.

2011 № 21н.

Кроме того, физическое лицо может самостоятельно получить необходимые сведения о начисленном и уплаченном НДФЛ через личный кабинет на сайте ФНС России.

Справка 2-НДФЛ от ИП

Порядок выдачи справки 2-НДФЛ работодателем — индивидуальным предпринимателем ничем не отличается от общепринятого для налоговых агентов — юридических лиц, поскольку ИП при выплате вознаграждения физическому лицу тоже удерживает из него налог и перечисляет его в бюджет. Именно эти сведения и заносятся в справку.

Сам себе ИП обычно справку о доходах по утвержденной форме не предоставляет. Такая возможность в налоговом законодательстве нигде не упомянута. В то же время заполнение такой формы и самоличное ее подписание не будет нарушением.

Особенности справки 2-НДФЛ для ИП рассмотрены в этой статье.

Но во многих ситуациях предпринимателю бывает достаточно копии декларации, в которой отражаются реальные доходы предпринимателя (это не подходит для ИП, работающих на патенте), выписки из книги учета доходов и расходов, из кассовой книги либо копий подтверждающих получение дохода первичных документов.

Если имеется задержка по выплате зарплаты

В связи с тем, что в соответствии с п. 4 ст. 226 НК РФ начисленный НДФЛ не может быть удержан до момента выплаты сотруднику зарплаты, имеются особые сложности с внесением в справку 2-НДФЛ данных, относящихся к начисленному, но еще не выплаченному доходу.

По мнению налоговиков, если доходы за прошлый налоговый период на момент составления НДФЛ-отчетности еще не выплачены, то их, а также удержание налогов из них в справке о доходах, отражать не следует. А после выплаты зарплаты нужно сдать уточненки.

Где взять справку безработному и пенсионеру

Безработному можно получить справку о полученных доходах в виде пособия по безработице в центре занятости. Достаточно подать заявление и потом забрать готовую справку. Но это будет не форма 2-НДФЛ. Если же физическое лицо не работало более трех лет и не состояло на учете в центре занятости, то справку о доходах взять ему просто неоткуда, ведь официально их не было.

Если же у неработающего человека были доходы из других источников, необходимо сообщить о них, указав в декларации 3-НДФЛ. Кроме того, потребуется самому рассчитать налог и перечислить его в бюджет. Свидетельством полученных доходов и уплаченных с них налогов в данном случае будет копия налоговой декларации.

Кроме того, потребуется самому рассчитать налог и перечислить его в бюджет. Свидетельством полученных доходов и уплаченных с них налогов в данном случае будет копия налоговой декларации.

Пенсионеры, получающие платежи из негосударственных пенсионных фондов, могут затребовать 2-НДФЛ в местном подразделении своего фонда. А вот нетрудоспособные граждане, которые получают госпенсии, не смогут получить такую справку в ПФР, поскольку налогообложение НДФЛ таких пенсий не производится.

Что нового в порядке оформления справки

Как уже упоминалось выше, с 2021 года 2-НДФЛ в виде отдельного документа не существует. Она теперь часть расчета 6-НДФЛ, который сдается по итогам года. Соответственно и оформляется она на новом бланке. А точнее, на двух бланках:

- Первый используется для сдачи в ИФНС.

- Второй выдается работнику.

И ни один из них больше не носит название 2-НДФЛ.

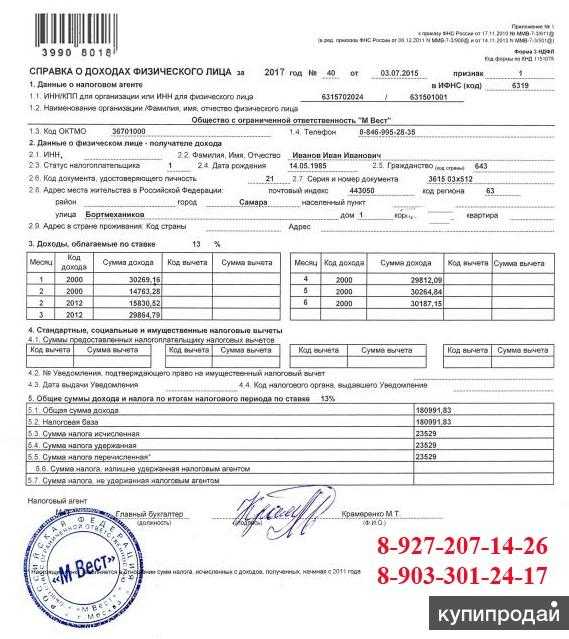

Корректировка данных для справки

При обнаружении неточностей (при проведении налоговой или самостоятельной проверки) налоговый агент должен предоставить уточненный вариант справки в ИФНС. И сделать это как можно скорее, чтобы не попасть под ответственность за искажение поданных в ИФНС сведений (ст. 126.1 НК РФ). Исправления, сделанные до момента выявления нарушения налоговым органом, избавят от ответственности.

И сделать это как можно скорее, чтобы не попасть под ответственность за искажение поданных в ИФНС сведений (ст. 126.1 НК РФ). Исправления, сделанные до момента выявления нарушения налоговым органом, избавят от ответственности.

См. также: «Новую или старую фамилию работника указать в корректирующей 2-НДФЛ?».

Кроме того, правильный вариант справки надо передать и работнику.

Необлагаемые доходы в справку вноситься не должны. Если в этом при оформлении исходной справки была допущена ошибка, работодателю следует устранить данное нарушение.

Если изменения связаны с пересчетом НДФЛ в сторону увеличения налоговых обязательств, то в исправленной справке излишне уплаченный налоговым агентом, но не удержанный с работника налог не указывается, поскольку ФНС России не считает такую переплату налогом.

Если в предыдущей справке был указан излишне удержанный с работника налог, а впоследствии он был возвращен физическому лицу, то в новой справке следует указать правильную сумму. После обнаружения ошибки в виде излишне удержанного НДФЛ возврат должен быть произведен в течение 3 месяцев.

После обнаружения ошибки в виде излишне удержанного НДФЛ возврат должен быть произведен в течение 3 месяцев.

О том, как осуществляется возврат, читайте в статье «Как вернуть работнику излишне удержанный НДФЛ».

Итоги

Справка 2-НДФЛ формируется налоговым агентом, осуществляющим выплату доходов физлицам, по каждому физическому лицу, получившему доход, подлежащий обложению НДФЛ. В качестве обязательной отчетности такие справки сдаются в ИФНС в составе годового расчета 6-НДФЛ до 25 февраля года, следующего за отчетным, в 2023 году — до 27 февраля.

Однако чаще всего такие справки создаются работодателями по запросу работника. Количество экземпляров справки, выдаваемых работнику, равно как и число обращений за этим документом, ничем не ограничено. Это значит, что налоговый агент должен удовлетворять каждое поступившее от работника заявление о выдаче 2-НДФЛ.

На изготовление работодателем документов, запрашиваемых у него работником, отводится 3 дня — такой срок прописан в ТК РФ и может быть использован в отношении выдачи справки о доходах. Справку можно оформить на бланке, имеющемся в любой бухгалтерской программе. Также он доступен для скачивания на всех бухгалтерских порталах (в т. ч. на нашем). Кроме того, можно загрузить программу по заполнению этой формы на сайте налоговой службы.

Справку можно оформить на бланке, имеющемся в любой бухгалтерской программе. Также он доступен для скачивания на всех бухгалтерских порталах (в т. ч. на нашем). Кроме того, можно загрузить программу по заполнению этой формы на сайте налоговой службы.

Для скорейшего получения справки работнику следует составить письменный запрос и передать его работодателю. Справка 2-НДФЛ требуется работнику довольно часто, поэтому бухгалтерии любого налогового агента следует побеспокоиться о правильном ведении налогового учета и своевременном исправлении выявленных ошибок.

Источники:

- Налоговый кодекс РФ

- Трудовой кодекс РФ

- Приказ ФНС России от 15.

10.2020 № ЕД-7-11/753@

10.2020 № ЕД-7-11/753@ - Приказ ФНС России от 29.09.2022 N ЕД-7-11/881@

10 Документы, подтверждающие доход, которые арендодатели могут запросить

Один из наиболее важных вопросов, который арендодатель может задать арендаторам, — сколько денег они зарабатывают, чтобы определить, могут ли они позволить себе арендную плату. В дополнение к проверке их кредитного рейтинга и истории аренды, проверка дохода является важной частью процесса проверки, которая может помочь арендодателям найти арендатора, который сможет вовремя платить арендную плату.

Однако арендаторы могут иметь различные источники дохода, требующие различных типов документации. По этой причине мы описали, как арендаторы могут предоставить подтверждение дохода при подаче заявки на аренду недвижимости.

10 примеров подтверждения дохода, которые арендодатели могут запросить

Вот 10 примеров подтверждения дохода, которые арендодатели могут запросить у потенциальных арендаторов в процессе проверки арендаторов.

1. Платежные квитанции

Арендаторы, работающие полный или неполный рабочий день, обычно получают этот документ от своего работодателя. Арендодатели должны запросить у арендатора две самые последние платежные квитанции, чтобы определить, колеблется ли доход арендатора ежемесячно, как часто ему платят и какова его валовая и чистая зарплата.

Платежные квитанции также включают официальное звание арендатора в их компании, что может помочь арендодателям проверить, является ли информация в их заявлении точной или поддельной платежной квитанцией.

2. W-2

В дополнение к квитанции об оплате, домовладельцы также могут запросить у заявителя форму W-2, в которой будет указан его декларированный доход за прошлый год, а также наличие постоянного дохода за предыдущий год.

3. Налоговые декларации

Налоговые декларации являются лучшим индикатором текущего дохода арендатора, но они могут показать незаработанный доход и общую историю доходов. Арендаторы могут подать свои последние налоговые декларации, но форма 1040, которая содержит все источники дохода, вероятно, будет наиболее полезным документом в их налоговых декларациях, согласно TurboTax.

4. Форма 1099

Если вы сдаете жилье самозанятым лицам, у них не будет формы W-2, поскольку у них нет традиционного работодателя. Следующим лучшим вариантом для арендодателя является просьба к самозанятым арендаторам представить свои формы 1099 для подтверждения дохода, которые доказывают заработную плату и налоги для самозанятого лица.

5. Выписки с банковских счетов

Запрашивать выписки из банковских счетов особенно полезно для самозанятых арендаторов, поскольку они не будут получать регулярные платежные квитанции, как от традиционного работодателя. Попросите квитанции об оплате за предыдущие два-три месяца.

6. Письма от работодателя

После того, как заявитель предоставит рекомендации по трудоустройству, арендодатели могут связаться со своим работодателем, чтобы убедиться, что их зарплата и другая информация точны.

Если арендатор предоставляет ложную справку или информация о его зарплате неверна, это может быть предупреждающим знаком.

7. Заявление о пособиях по социальному обеспечению

В это может быть трудно поверить, но пожилые люди все чаще становятся арендаторами. Фактически, обзор данных переписи населения США, проведенный Rentcafe.com, показал, что количество домохозяйств арендаторов старше 60 лет увеличилось на 43%. Арендаторы-пенсионеры или их близкие могут загрузить и отправить копию своего письма, подтверждающего доход, в качестве подтверждения дохода.

8. Заявления о распределении пенсий

Согласно TurboTax, получатели пенсионных пособий, таких как пенсии, аннуитеты или другие пенсионные планы, получат форму 1099-R. Арендаторы-пенсионеры могут отправить эту форму из своих последних налоговых деклараций.

Арендаторы-пенсионеры могут отправить эту форму из своих последних налоговых деклараций.

9. Письмо о компенсации работникам

Если арендатор пострадал в результате несчастного случая на рабочем месте, он, скорее всего, получит компенсацию работникам. Арендаторы могут получить копии этого письма в страховой компании или в суде, рассматривающем их дело.

10. Письма о присуждении решения суда

Вы сдаете жилье разведенным или одиноким родителям? Они могут получать компенсацию от бывшего супруга или партнера. Если арендатор получил компенсацию по такому соглашению, как алименты или пособие на ребенка, арендатор может получить копию этих соглашений в суде.

Что делать, если арендаторы не могут предоставить подтверждение дохода

Возможны случаи, когда потенциальные арендаторы не могут предоставить подтверждение дохода, например, недавно окончившие колледж студенты. В этих случаях вы можете потребовать от них получить поручителя по аренде или поручителя, если вы считаете, что они будут отличным арендатором, даже если они не соответствуют вашим требованиям к доходу. Им также необходимо будет пройти процесс проверки, чтобы убедиться, что они соответствуют вашим критериям и что их имя указано в договоре аренды.

Им также необходимо будет пройти процесс проверки, чтобы убедиться, что они соответствуют вашим критериям и что их имя указано в договоре аренды.

Если вместо этого вы решите отклонить их заявку, вы можете предоставить им письмо с отказом, в котором будет указана причина отклонения их заявки.

Как распознать поддельные доказательства дохода

В идеале заявители должны предоставить точное подтверждение дохода, но это не всегда так. Если вы считаете, что форма фальсифицирована, проверьте следующие данные:

- Подтвердите, что заявитель работает в компании или работает с ней по контракту

- Проверьте общие цифры в платежных квитанциях относительно их годового дохода в их заявлении

- Запросить дополнительную информацию у своего работодателя, чтобы подтвердить правильность документации

- Провести онлайн-исследование, чтобы проверить правильность информации о занятости

Сделать аренду проще с помощью Avail могут платить ежемесячную арендную плату.

Сбор подтверждения дохода потенциального арендатора может занять некоторое время, но использование службы проверки арендаторов, такой как Avail, может помочь вам упростить процесс проверки и собрать подтверждение дохода для различных заявителей.

Сбор подтверждения дохода потенциального арендатора может занять некоторое время, но использование службы проверки арендаторов, такой как Avail, может помочь вам упростить процесс проверки и собрать подтверждение дохода для различных заявителей.Для арендаторов: вы можете создать профиль доступного арендатора, чтобы добавить документы, подтверждающие доход, и предоставить их нескольким арендодателям. Независимо от того, являетесь ли вы арендодателем, желающим проверить сразу нескольких претендентов, или арендатором, желающим упростить поиск квартиры, у Avail есть решения, которые могут упростить аренду.

Создайте учетную запись сегодня, чтобы начать.

Что такое подтверждение дохода и как его показать?

Поздравляем! Вы нашли идеальную квартиру! Все, что вам нужно сделать сейчас, это подать заявку!

Навигация в процессе подачи заявки на аренду может быть сложной, особенно при попытке определить, что считается доказательством дохода и какие документы предоставить вашему будущему арендодателю.

Что такое подтверждение дохода? Кроме того, что является подтверждением дохода для самозанятых заявителей? Давайте разберем все это.

Что такое подтверждение дохода?

Управляющие недвижимостью должны убедиться, что у жильцов есть финансовые средства для стабильной, полной и своевременной выплаты арендной платы. Многие управляющие компании предъявляют определенные требования к доходам. Подтверждением дохода является все, что показывает сумму денег, которую заявители зарабатывают или получают из других источников.

Предоставление подтверждения дохода также может быть хорошим способом для вас — будущего резидента — проверить свое финансовое состояние и бюджет, убедившись, что вы не берете больше арендной платы, чем можете себе позволить. Хорошее эмпирическое правило — откладывать 30% вашего валового ежемесячного дохода на аренду.

Что считается подтверждением дохода?

Финансовые обстоятельства каждого будущего резидента уникальны, поэтому есть несколько способов доказать, что у вас есть постоянный доход. Во многих случаях потенциальный арендодатель потребует набор документов в качестве подтверждения дохода. Некоторые из наиболее распространенных документов включают в себя:

Во многих случаях потенциальный арендодатель потребует набор документов в качестве подтверждения дохода. Некоторые из наиболее распространенных документов включают в себя:

- Платежные квитанции: Если вам платят регулярным чеком или прямым депозитом, вы можете использовать свои последние платежные квитанции в качестве подтверждения дохода.

- Налоговые декларации: Налоговая декларация за предыдущий год может служить подтверждением дохода. В форме 1040 указаны все источники дохода, которые вы получили за предыдущий год, что особенно полезно, если у вас есть доход из нескольких источников.

- Письмо о новом найме: Если вы недавно устроились на работу и еще не имеете платежных квитанций, вы можете использовать свое предложение или письмо о новом найме в качестве подтверждения дохода.

- Документация по безработице: Те, кто в настоящее время не работает и получает федеральное или государственное пособие по безработице, могут считать эти выплаты официальным доходом.

Включите пособие по безработице в ваше заявление.

Включите пособие по безработице в ваше заявление. - Выплаты по решению суда: Взносы к ежемесячному доходу могут включать мировые соглашения, выплаты алиментов и алиментов. Вы получите копии постановлений суда с подробным описанием сумм и графиков платежей. Если у вас их нет в наличии, вы можете запросить письмо из суда с подробным описанием соглашений.

- Справка о пенсии: Если вы вышли на пенсию, ваша пенсия может составлять значительную часть вашего дохода. Налоговая форма 1099-R может подтвердить распределение вашей пенсии.

- Письмо о награде по социальному обеспечению: Аналогичным образом, если вы вышли на пенсию или получаете ежемесячные выплаты по социальному обеспечению, ваше письмо о награде считается доказательством дохода.

- Заявление о компенсации работникам или страховании по инвалидности: Любой, кто получает компенсацию работникам, может указать это как доход в заявлении об аренде. Вам просто нужно будет предоставить копию документов, показывающих, сколько вы получаете и как часто вы это получаете.

Что такое подтверждение дохода для самозанятых заявителей?

Индивидуальный предприниматель? Не волнуйся. Вы можете использовать несколько форм документации о доходах:

- 1099-MISC Налоговая форма: Форма 1099 показывает, сколько вам заплатила другая организация. Их можно комбинировать в качестве документации о доходах для независимых подрядчиков, которые получают доход из нескольких источников.

- 1040 Налоговая форма: Если у вас есть сертифицированный бухгалтер, который готовит ваши налоги или вы подаете их онлайн, вы можете предоставить форму 1040 за прошлый год в качестве подтверждения дохода.

- Деловой манифест: Деловой манифест, показывающий, сколько вы сами платите, а также копия вашей бизнес-лицензии.

Успешная аренда квартиры с Southern Management

Требования к доходу от квартиры различаются в зависимости от того, какую управляющую компанию вы выберете. В Southern Management наши финансовые консультанты работают с уникальными ситуациями, чтобы определить ваш бюджет и то, как в него вписать арендную плату.

— крайний срок 27 февраля, поскольку 25-ое выпадает на субботу). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888.

— крайний срок 27 февраля, поскольку 25-ое выпадает на субботу). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888. 10.2020 № ЕД-7-11/753@

10.2020 № ЕД-7-11/753@ Включите пособие по безработице в ваше заявление.

Включите пособие по безработице в ваше заявление.